Inflazione, sempre più essenziale prendere decisioni informate

Come proteggere il tuo denaro dall'inflazione: ciò che ha funzionato in passato può funzionare anche oggi?

Per decenni l'investimento in oro, immobili o obbligazioni indicizzate all'inflazione è stato considerato la migliore protezione contro l'inflazione elevata.

In questo articolo esamineremo se ciò sia effettivamente vero e se l'investimento in azioni o in prodotti derivati, come i certificati o i contratti per differenza (CFD) - in cui non si detiene l'asset sottostante ma ci si espone ai suoi movimenti di prezzo - possa offrire rendimenti migliori e quindi una migliore protezione dall'inflazione.

Dato che l'inflazione (che definiamo come un aumento dei prezzi superiore al 5%) riduce il potere d'acquisto, ossia il numero di beni o servizi acquistabile con un'unità di denaro come l'euro, è importante proteggere i propri risparmi e investimenti da questo cosiddetto 'killer silenzioso'.

Tassi d'inflazione dei beni di consumo in Italia

Che impatto ha l'inflazione sui tuoi risparmi?

Supponiamo che tu abbia risparmiato 10.000 euro e che il tasso di inflazione sia del 10% all'anno. Dopo un anno, quindi, questo aumento dei prezzi del 10% avrà comportato una corrispondente diminuizione del potere d'acquisto dei tuoi risparmi pari al 10%. Ciò significa che i beni e i servizi che un anno fa avresti potuto acquistare con 10.000 euro ora costano 11.000 euro. Non ottenendo almeno un rendimento del 10% sui tuoi risparmi, quindi, il potere d'acquisto del tuo denaro continuerà a diminuire negli anni futuri.

Quando si investe per il futuro, è quindi importante considerare l'impatto dell'inflazione sui propri risparmi.

Molti non si rendono conto dell'effetto dell'inflazione, soprattutto nel tempo, sui risparmi detenuti nei conti bancari. Questa può facilmente erodere un'ingente parte del patrimonio, se conservato in contanti o lasciato in conti bancari o di risparmio che non rendono o che rendono poco.

Intervista a Filippo Diodovich, Senior Market Strategist presso IG

Perché l'inflazione è tornata a salire negli ultimi due anni?

Dopo la pandemia sono avvenuti due shock che hanno contribuito notevolmente a far crescere l'inflazione. In primo luogo, si è registrata un'inflazione lato offerta causata da una serie di strozzature nel settore manifatturiero, che si è rivelato incapace di tenere il passo con la domanda alla riapertura dell'economia globale. In tutto il mondo la produzione ha reagito, ma le infrastrutture, come i porti, non sono state in grado di far fronte al volume, bloccando il flusso di merci verso i negozi e causando un aumento dei prezzi. Inoltre, i prezzi del petrolio e del gas hanno subito un'impennata a causa della guerra in Ucraina e del timore che il petrolio russo venisse bloccato. Questo ha avuto poi ripercussioni sui salari, sugli affitti e su altri fattori di produzione, permettendo all’inflazione di radicalizzarsi nell'economia. Da un’inflazione cost-push legata all’aumento dei prezzi delle materie abbiamo assistito a una trasformazione verso un’inflazione demand-pull, ossia generata da un aumento della domanda.

Perché la Banca Centrale non può stampare moneta?

Aumentando la base monetaria la Banca Centrale non farebbe che peggiorare il problema. L'emissione di più liquidità nell'economia indurrebbe i consumatori e le imprese a spendere di più, aumentando la domanda senza incrementare l'offerta, e peggiorando i problemi del sistema delle forniture.

Quali sono le industrie o i settori su cui l'inflazione incide particolarmente e quali comparti impiegano più tempo a riprendersi?

I settori delle materie prime avvertono per primi l'impatto, ma in modo piuttosto positivo, poiché il prezzo dei loro prodotti principali aumenta. Gli aumenti dei prezzi dei prodotti alimentari vengono avvertiti rapidamente dai supermercati e da altri produttori di alimenti, che registrano un rapido impatto sui loro prodotti e quindi sui loro margini. Il settore manifatturiero è quello invece che più di altri risente delle pressioni inflazionistiche per l’aumento dei costi delle materie prime.

Cosa fare personalmente per proteggere i propri risparmi dall'inflazione?

Crediamo che sia necessario per tutti avere un piano di investimenti in modo da proteggersi dall’aumento dell’inflazione. Materie prime, beni rifugio e settore immobiliare sono tre esempi di possibili investimenti. Riteniamo che, con la liquidità in eccesso, possano esistere tante opportunità di trading per sfruttare la crescente inflazione. I certificati turbo sulle materie prime, ad esempio, possono essere un’opzione interessante.

Le strategie più diffuse per coprirsi contro l'inflazione sono efficaci?

Storicamente, per proteggersi dall'inflazione elevata si raccomandava di acquistare materie prime come l'oro, investire in immobili o in azioni e obbligazioni ad alto rendimento.

Ma c'è da chiedersi se queste strategie abbiano funzionato nell'attuale contesto inflazionistico.

Analizzeremo il risultato di un investimento in questi asset durante i precedenti periodi inflazionistici e nell'ultimo anno; esamineremo inoltre l'investimento in azioni che beneficiano dell'inflazione, come nel caso dei titoli petroliferi come BP, che sono stati spinti al rialzo dall'aumento dei prezzi del petrolio e del gas in seguito all'invasione dell'Ucraina da parte della Russia, evidenziando un rialzo di oltre il 50% nel 2022.

Una situazione simile si è verificata durante la crisi energetica del 1973-1979, quando le nazioni occidentali hanno sofferto di una forte carenza di petrolio. Questa circostanza ha portato l'inflazione media annua negli Stati Uniti a circa l'8,8%.

Gli investitori che hanno acquistato oro sono riusciti a coprirsi da questi aumenti dei prezzi di beni e servizi poiché questo asset ha generato, nello stesso periodo, un impressionante rendimento annualizzato del 35%.

Da allora, l'oro è stato pubblicizzato come una copertura contro l'inflazione, ma questo non corrisponde ai fatti.

Tra il 1980 e il 1984 l'inflazione annua è stata in media del 6,5% negli Stati Uniti, ma i prezzi dell'oro sono scesi in media del 10% all'anno. Dal 1988 al 1991 l'inflazione annua è stata in media del 4,6%, ma il prezzo dell'oro è sceso in media del 7,6% all'anno.

Durante l'inflazione dello scorso anno, che ha superato il 10% in alcune parti d'Europa, anche il prezzo dell'oro ha sottoperformato registrando un leggero calo su base annuale in dollari USA. Anche in euro, pur essendo andato meglio, il prezzo del metallo prezioso è aumentato di meno del 6%, poco più della metà del tasso d'inflazione del 2022.

Il prezzo dell'oro ha quindi sottoperformato, ad esempio, l’immobiliare, che nella maggior parte delle principali città europee negli ultimi due anni è cresciuto più o meno in linea con l'inflazione - con un margine del 2-3% - così come ha fatto per la maggior parte del periodo inflazionistico durante gli anni '70 e '80.

Quali sono le strategie di copertura contro l'inflazione da prendere in considerazione?

Come possono, quindi, gli investitori che non hanno i mezzi per investire direttamente nel settore immobiliare proteggere i propri risparmi dall'impennata dell'inflazione? Potrebbero investire in Real Estate Investment Trust (REIT), ovvero società che possiedono o finanziano immobili a reddito in diversi segmenti immobiliari. Tuttavia, sorgono dubbi sulla loro efficacia, visto che nel 2022 i REIT sono scesi mediamente di oltre il 15%. Non hanno quindi funzionato come copertura contro l'inflazione.

Un altro modo per coprirsi dall'inflazione è quello di acquistare azioni di società che offrono un elevato rendimento del dividendo, idealmente superiore al tasso di inflazione.

Una strategia di questo tipo non è però priva di rischi, in quanto l'elevato rendimento del dividendo di una società potrebbe essere dovuto al fatto che il prezzo delle sue azioni ha subito un calo significativo. Questo indicherebbe un potenziale stress finanziario che potrebbe impedire la futura distribuzione di dividendi, il che a sua volta potrebbe provocare un'ulteriore liquidazione.

L'anno scorso, ad esempio, la compagnia di navigazione tedesca Hapag-Lloyd ha distribuito un dividendo del 16,6%, decisamente superiore all'inflazione, ma il prezzo delle sue azioni è sceso di oltre il 34% nel 2022, azzerando di fatto il rendimento del dividendo.

Anche l'investimento in materie prime diverse dall'oro può, a volte, funzionare bene come copertura contro l'inflazione, ma scegliere la materia prima da acquistare non è semplice.

Coloro che credevano che la guerra in Ucraina avrebbe portato a una crisi energetica, come quella che ha colpito l'Europa nel 2022 - e che hanno acquistato azioni, certificati o CFD sull'energia - hanno ottenuto ottimi risultati contrastando facilmente l'inflazione, ma coloro che hanno investito nelle materie prime sbagliate avrebbero potuto perdere molto più del semplice tasso d'inflazione.

Nel 2022, infatti, il prezzo del carbone è più che raddoppiato, ossia +157%, a causa dell'aumento della domanda, e anche materie prime come il litio (+87%), il nichel (+43%), il titanio (+27%) e il gasolio da riscaldamento (+21%) sono aumentate molto più del tasso di inflazione.

I prezzi di altre materie prime, invece, come magnesio (-54%), propano e stagno (-37%), gas naturale TTF (-20%), zinco (-18%), alluminio e rame (-16%), hanno subito un forte calo.

Questo non significa necessariamente che il prezzo dei metalli preziosi, come l'oro, non agisca più da porto sicuro, anzi, lo fa ancora, come si è visto quando la Russia ha invaso l'Ucraina all'inizio del 2022 e il prezzo dell'oro ha subito un'impennata fino al 15%. Tuttavia, queste impennate tendono ad esaurirsi rapidamente e non portano quindi a una sovraperformance continua e utile come copertura di lungo periodo contro l'inflazione.

Rimangono, quindi, le obbligazioni indicizzate all'inflazione, ovvero titoli creati per proteggere gli investitori dall'inflazione ed emessi principalmente da governi sovrani come Regno Unito, Francia, Germania, Paesi Bassi, Italia e Spagna. In teoria sono indicizzate all'inflazione, pertanto i pagamenti del capitale e degli interessi fluttuano con il tasso di inflazione.

La realtà, però, è spesso diversa. Il tasso d'inflazione indicizzato, infatti, non sempre riproduce il tasso d'inflazione reale e il prezzo delle obbligazioni indicizzate all'inflazione è determinato più dalle aspettative del mercato finanziario sull'inflazione nei mesi, trimestri e anni a venire, piuttosto che dal tasso d'inflazione reale.

Nel 2022, ad esempio, l'ETF iShares TIPS Bond (TIP) è sceso di oltre il 17% quando l'inflazione annua negli Stati Uniti era di circa il 6,5% a dicembre 2022.

Tassi d'inflazione di petrolio, oro e FTSE MIB

Quali asset perdono valore durante i periodi d'inflazione?

La liquidità e i conti di risparmio bancari perdono valore durante i periodi d'inflazione.

L'inflazione erode il potere d'acquisto in modo graduale, per questo motivo viene talvolta definita un 'killer silenzioso'. I suoi effetti negativi non sono sempre visibili e si fanno sentire gradualmente nel tempo, ad eccezione dei casi in cui l'inflazione superi valori molto elevati, ad esempio il 50% su base mensile. In questo caso viene classificata come iperinflazione.

Il Senior Financial Analyst Axel Rudolph FSTA ricorda una storia che suo nonno tedesco gli raccontò quando era studente durante la Repubblica di Weimar nella Germania degli anni '20, che fu afflitta dall'iperinflazione tra il 1919 e il 1923, quando il costo di beni e servizi esplose in modo esponenziale.

Tra il luglio 1914 e il gennaio 1920, l'indice dei prezzi all'ingrosso tedesco aumentò di ben 12,6 volte, il che equivale a un aumento del 1.260% in meno di sei anni! Ma le cose peggiorarono ulteriormente: nel novembre 1923 tale indice aumentò di 726 miliardi di volte!

Ciò significa che, al loro apice, i prezzi raddoppiarono all'incirca ogni quattro giorni e il tasso d'inflazione mensile raggiunse il 29.500%. Per contestualizzare il fenomeno, nel 1919 una pagnotta di pane costava un marco tedesco. Nel 1923, la stessa pagnotta costava 100 miliardi di marchi. Il valore del reichsmark scese da 4,2 marchi per dollaro USA nel 1914 a un milione per dollaro nell'agosto 1923, quando il governo tedesco introdusse il rentenmark per contrastare l'iperinflazione.

Come se la cavarono le persone? Molte non ce la fecero e subirono le conseguenze dell'iperinflazione, come la povertà, la carenza di cibo e di beni a causa dell'interruzione della catena di approvvigionamento e dell'accaparramento, la svalutazione della valuta, il collasso economico, finanziario e politico. Altre, ad esempio coloro che venivano pagati in valuta estera, come il dollaro statunitense, trassero ingenti benefici dall'aumento del potere d'acquisto nel loro Paese.

Poiché il nonno di Axel riceveva uno stipendio mensile, cambiava subito i suoi reichsmark al mercato nero con dollari statunitensi, per poi riconvertirli nel corso del mese in marchi tedeschi quando ne aveva bisogno, conservando così in parte il suo potere d'acquisto nel corso di ogni mese.

L'iperinflazione si è verificata molte volte nel corso della storia, ma questo non significa necessariamente che si ripresenterà in questi e in altri Paesi nel prossimo futuro.

Come si presenta oggi il contesto inflazionistico?

Sebbene l'inflazione in molti Paesi sviluppati abbia raggiunto la doppia cifra nel 2022, il rischio di iperinflazione è relativamente basso, soprattutto quando una banca centrale indipendente si adopera per contenere e controllare i periodi inflazionistici, come avviene nella maggior parte delle economie sviluppate. Detto questo, dal 1796 al 2012, l'iperinflazione si è verificata 43 volte in 28 Paesi.

La terza economia dell'America Latina, l'Argentina, continua a essere afflitta da una persistente iperinflazione e rimane in una spirale ascendente, con i prezzi che nel gennaio 2023 saranno più alti del 98,80% rispetto al gennaio 2022, superando il tasso d'inflazione della Turchia che ha raggiunto l'85,51% nell'ottobre 2022 su base annua.

Le interferenze politiche nella politica della banca centrale, come nel caso della Turchia, e la cattiva gestione della politica monetaria, come nel caso dell'Argentina, con i suoi 17 ministri delle finanze e 13 governatori della banca centrale dall'inizio del secolo, possono provocare spirali inflazionistiche molto difficili da fermare.

Anche in Paesi con una banca centrale indipendente come la Germania si è registrata un'inflazione a doppia cifra nel 2022, quando l'indice dei prezzi al consumo (IPC) è balzato al 10,4%, il tasso di inflazione più alto del Paese dalla riunificazione, prima di intraprendere una traiettoria discendente e raggiungere l'8,7% nel gennaio 2023.

Il forte aumento dei costi energetici dovuto all'invasione dell'Ucraina da parte della Russia, con i Paesi dell'Unione Europea costretti a rifornirsi di petrolio e gas al di fuori della Russia a causa delle sanzioni imposte all'aggressore, è il principale responsabile dell'elevata inflazione europea.

L'impennata dei prezzi dell'energia ha indotto i leader europei, tra cui quelli di Italia, Francia e Germania, a offrire ai propri cittadini pacchetti di aiuti per cercare di far scendere i prezzi, come è avvenuto negli ultimi mesi.

Detto questo, alcune economie dell'UE potrebbero comunque scivolare in una recessione nel 2023. Questo dovrebbe contribuire a smorzare le pressioni inflazionistiche, in quanto i consumatori tendono a spendere meno.

Quali asset vengono negoziati maggiormente durante i periodi d'inflazione?

Data la volatilità dei mercati azionari (quasi tutti hanno registrato un ribasso nel 2022) non sorprende che molti investitori abbiano scelto di negoziare, long e short, il DAX 40, il Dow Jones Industrial Average (Dow) e il Nasdaq 100 (che comprende i titoli tecnologici), oltre ad acquistare oro come copertura non solo contro l'inflazione ma anche per proteggersi dal calo dei prezzi azionari.

La coppia EUR/USD è stata la più scambiata, seguita da GBP/USD e USD/JPY.

Data la guerra in Ucraina, anche il petrolio e il gas naturale sono stati negoziati attivamente, e nel segmento delle criptovalute si è preferito il bitcoin, l'ether e il bitcoin cash.

Per quanto riguarda i singoli titoli azionari, Tesla ha trainato il gruppo, mentre in termini di Exchange Traded Fund (ETF) la situazione è stata piuttosto eterogenea: si è iniziato nel primo semestre 2021 con l'ETF iShares Global Clean Energy concludendo nel secondo semestre 2022 con l'ETF iShares 20+ Year Treasury Bond.

Cosa farebbero gli analisti di IG durante un periodo d'inflazione?

Filippo Diodovich: “Tenendo conto dello scenario economico con forti pressioni inflazionistiche, crediamo sia necessario cambiare e modificare le proprie strategie di trading cercando opportunità di trading “long” nel settore immobiliare, nelle materie prime e in alcuni beni rifugio come l’oro. Inoltre, conoscendo anche i comparti più danneggiati dalle pressioni inflazionistiche, è possibile sfruttare tale conoscenza trovando opportunità “short” nelle azioni del comparto industriale”.

Axel Rudolph: "Per proteggersi dagli effetti dell'inflazione bisogna investire in asset in grado di rivalutarsi, come le azioni, alcune materie prime e l'immobiliare, che possono fornire un tasso di rendimento superiore al tasso di inflazione. Io personalmente utilizzo l'analisi tecnica e opto per i futures sul DAX, ad esempio, attenendomi a rigorose regole di gestione del rischio e del denaro".

Queste informazioni sono state preparate da IG Markets Limited e IG Europe GmbH (di seguito "IG"). Oltre alla liberatoria riportata di seguito, il materiale presente in questa pagina non contiene uno storico dei nostri prezzi di trading, né alcuna offerta o incentivo a operare nell’ambito di qualsiasi strumento finanziario. IG declina ogni responsabilità per l’uso che potrà essere fatto di tali commenti e per le conseguenze che ne potrebbero derivare. Non forniamo nessuna dichiarazione o garanzia in merito all’accuratezza o la completezza delle presenti informazioni, di conseguenza, chiunque agisca in base ad esse, lo fa interamente a proprio rischio e pericolo. Eventuali ricerche fornite non intendono rispondere alle esigenze o agli obiettivi di investimento di un soggetto in particolare e non sono state condotte in base ai requisiti legali previsti per una ricerca finanziaria indipendente e, pertanto, devono essere considerate come una comunicazione di ambito marketing. Anche se non siamo sottoposti ad alcuna limitazione specifica rispetto alla negoziazione sulla base delle nostre stesse raccomandazioni, non cerchiamo di trarne vantaggio prima che queste vengano fornite ai nostri clienti. Vi invitiamo a prendere visione della liberatoria completa sulle nostre ricerche non indipendenti e del riassunto trimestrale.

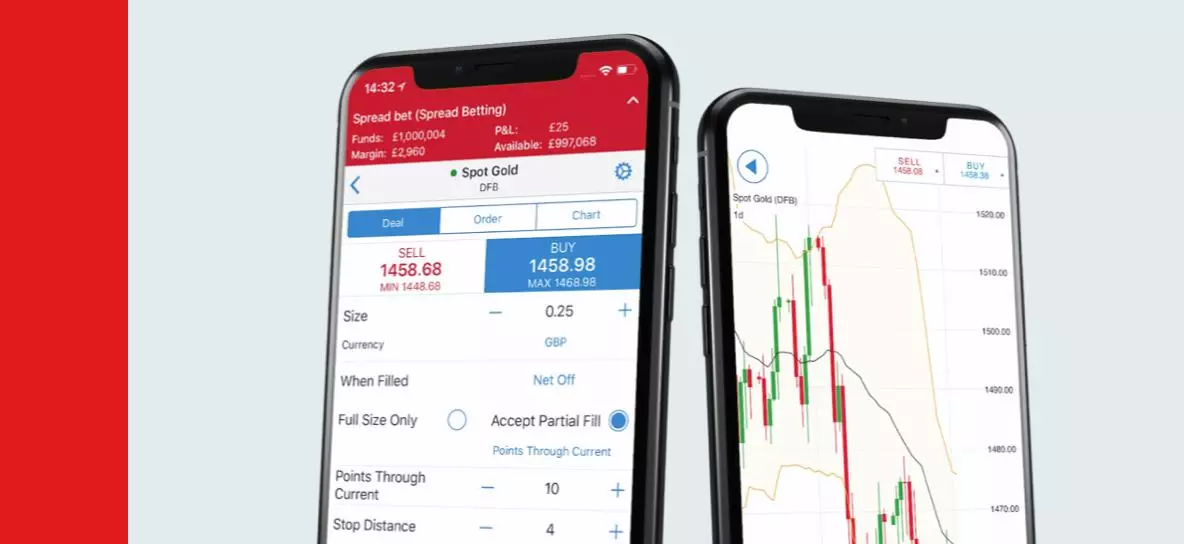

Scopri nuove opportunità di trading

Con IG vai long o short su oltre 17.000 mercati. Scegli la nostra piattaforma pluripremiata per fare trading con spread ridotti su indici, azioni, materie prime e molto altro.

Dati di mercato

- Forex

- Azioni

- Indici

Visualizza i prezzi del forex in tempo reale

Visualizza i prezzi delle azioni in tempo reale

Visualizza i prezzi degli indici in tempo reale

I prezzi sopra indicati sono soggetti ai nostri termini e condizioni del sito. I prezzi sono solo indicativi.