Turbo24 traden

Benut mogelijkheden met Turbo24, zelfs als de onderliggende markten gesloten zijn. Er komt een dag dat alle turbo’s op Turbo24 zullen lijken.

Om een rekening te openen, bel +31 20 794 6610 of stuur een e-mail naar info.nl@ig.com. We staan 24 uur per dag voor u klaar van zaterdag 08.00 uur tot vrijdag 22.00 uur.

Waarom Turbo24 traden bij IG?

Stap in of uit een positie wanneer u maar wilt, 24 uur per dag en 5 dagen per week1

Behoud alle opbrengsten want alle mogelijke kosten zijn inbegrepen in de turboprijs4

Beperk het risico door zelf een knock-outniveau te kiezen

Reageer snel op mogelijkheden, dankzij ons speciaal ontwikkelde intuïtieve platform en apps

Kies de hefboom waar u zich goed bij voelt

Trade commissievrij4 en zonder valutarisico

Oefen uw handelsstrategie met onze risicovrije demo-rekening, met € 10.000 aan virtueel geld

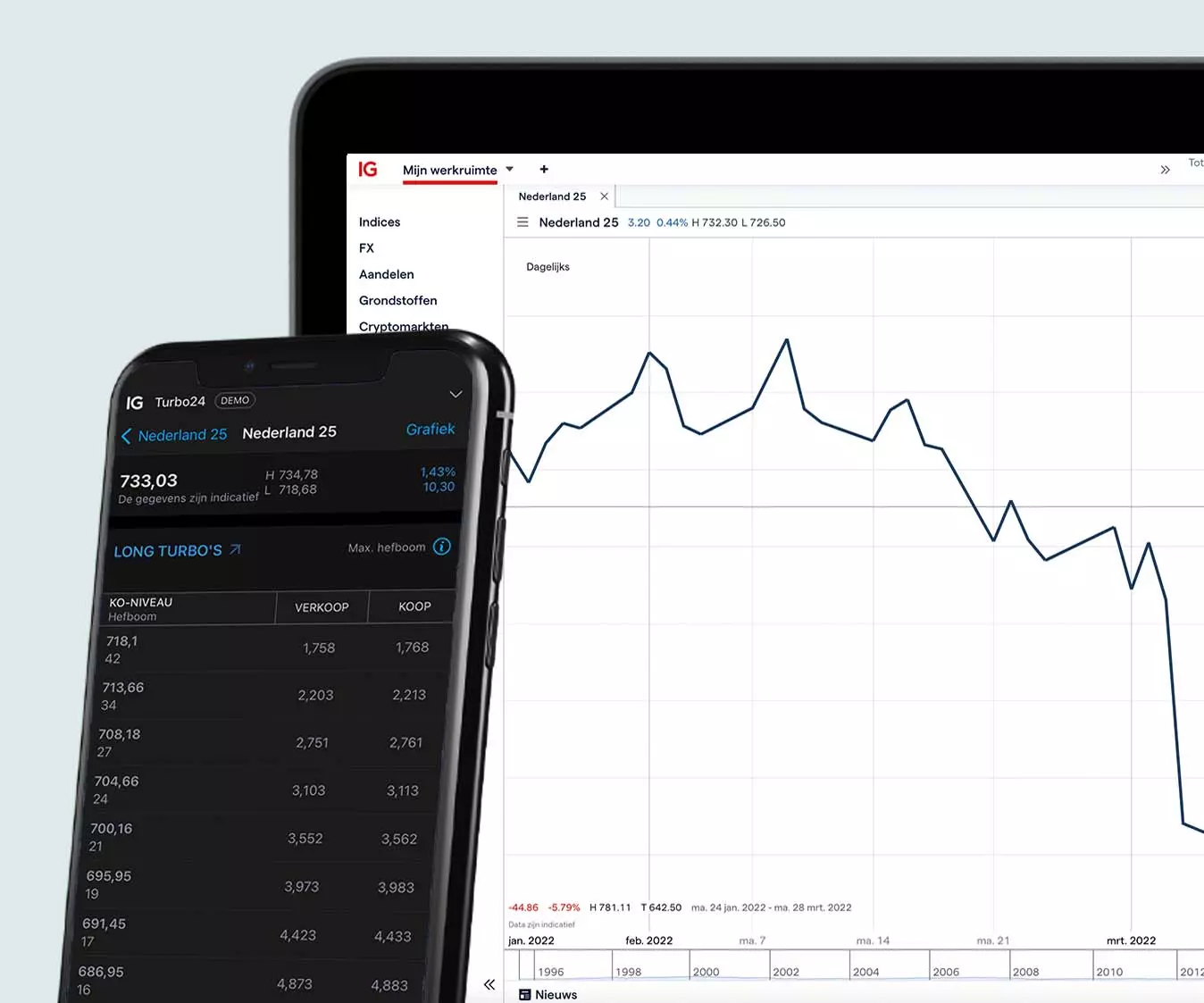

Technologie speciaal toegepast op het traden van turbo’s

Onze platformen staan vol met gebruiksvriendelijke functies die u helpen efficiënter turbo's te traden, of u nu een ervaren trader bent of net aan de slag gaat. En, omdat u gemakkelijk tussen uw desktop en de mobiele apps kunt schakelen, mist u nooit meer een mogelijkheid, waar u ook bent.

- Reken op onze geavanceerde technologie voor snelle en intuïtieve markttoegang

- Bekijk alle beschikbare hefboom-, risico- en knock-outniveaus in één oogopslag

- Analyseer markten gemakkelijk en trade rechtstreeks vanuit onze interactieve grafieken

- Plan transacties met vertrouwen door gebruik te maken van onze in-platform turboprijscalculator

- Beheer het risico van posities door koersalerts in te stellen en stops of limieten te plaatsen

Hoe Turbo24 zich onderscheidt

Het is duidelijk dat Turbo24 u een voorsprong kan geven in vergelijking met andere aanbieders van turbo’s.

| Functies | IG | DeGiro | Lynx | BinckBank Green |

|---|---|---|---|---|

| 24/5 traden | ||||

| 0% commissie4 | * | |||

| In-platform turboprijscalculator | ||||

| Demo-rekening | ** | |||

| Elk uur nieuwe turbo’s | ||||

| Traden vanuit grafieken |

*M.u.v. Binck turbo's.

**Alleen beschikbaar na het openen van een rekening.

Peildatum 01-06-2021

Wat onze klanten zeggen

Open nu een rekening

Open nu een rekening

Trade op een innovatief platform

Onze beursgenoteerde derivaten worden verhandeld op Spectrum, een geavanceerde multilaterale handelsfaciliteit dat specifiek is ontworpen om transparantie en liquiditeit te bieden aan particuliere cliënten

Reageer sneller met krachtige technologie

Ons platform en apps zijn intuïtief en dynamisch. Daardoor zijn handelsmogelijkheden altijd binnen handbereik

Voel u veilig bij een vertrouwde aanbieder

Met meer dan 49 jaar ervaring als wereldwijde OTC-broker, zijn wij toonaangevend op het gebied van financiële dienstverlening

Open nu een rekening

Open nu een rekening

Trade op een innovatief platform

Onze beursgenoteerde derivaten worden verhandeld op Spectrum, een geavanceerde multilaterale handelsfaciliteit dat specifiek is ontworpen om transparantie en liquiditeit te bieden aan particuliere cliënten

Reageer sneller met krachtige technologie

Ons platform en apps zijn intuïtief en dynamisch. Daardoor zijn handelsmogelijkheden altijd binnen handbereik

Voel u veilig bij een vertrouwde aanbieder

Met meer dan 49 jaar ervaring als wereldwijde OTC-broker, zijn wij toonaangevend op het gebied van financiële dienstverlening

Begin nu met traden

Log in op uw rekening en ontdek de mogelijkheden op de markten.

Begin nu met traden

Log in op uw rekening en ontdek de mogelijkheden op de markten.

Welke turbomarkten bieden we u aan?

De meeste turbo’s die wij aanbieden zijn 24 uur per dag en 5 dagen per week beschikbaar, u kunt dus traden zelfs wanneer de onderliggende markten gesloten zijn.1

Speculeer zonder commissie5 en voor slechts een fractie van de kosten van een onderliggend aandeel. Met Amerikaanse aandelen profiteert u nu van verlengde handelsuren van 10:00 tot 02:00 uur.*

Verschillende belangrijke valutaparen, waaronder EUR/USD, GBP/USD, AUD/USD en EUR/JPY.

Wereldwijde indices zoals de Frankrijk 40, Duitsland 40, Italië 40, Wall Street en meer.

Goud en olie – Brent Crude en US Light Crude zijn onze meest populaire grondstofmarkten.

De twee meest gewilde cryptomunten: bitcoin en ether

* Verlengde handelsuren maandag t/m donderdag van 10:00 tot 02:00 uur (volgende dag) en vrijdag van 10:00 tot 23:00 uur (Nederlandse tijd).

Wat zijn de kosten van turbo's traden bij IG?

De kosten worden vooraf berekend, zodat u precies weet hoeveel u betaalt voordat u een transactie plaatst. Deze bestaan uit drie elementen: 2

- De aankoopprijs van een turbo

- Een kleine premie om het knock-outniveau te garanderen

- Extra kosten, als u ervoor kiest om een positie overnight aan te houden3

Ontwikkel uw handelsvaardigheden bij ons

IG Academy

Ontdek de geheimen van succesvol traden en risicomanagement, met de deskundige ondersteuning van onze professionals. Leer in uw eigen tempo, helemaal gratis.

Nieuws en handelsideeën

Volg belangrijk nieuws en gebeurtenissen die de markten beïnvloeden, en krijg advies over hoe u ze omzet in mogelijkheden.

Webinars en lokale events

Werk aan uw zelfvertrouwen met onze educatieve events, waarin onderwerpen worden behandeld zoals: een virtuele rondleiding op ons platform en de aankomende handelsmogelijkheden.

Bekroonde service

Binnen onze branche krijgen we keer op keer erkenning voor zowel de technologie als de service die we bieden.

Ontdek ook dit

Krijg inzicht in welke kosten er komen kijken bij Turbo24 traden.

Ontdek het aanbod van aandelen, indices en meer, dat u kunt traden met Turbo24.

Probeer verschillende handelstechnieken zonder dat u uw vermogen riskeert.

1 Alle turbo’s kunnen 24/5 worden verhandeld, behalve turbo’s op aandelen en sommige turbo's op indices (zoals de HS50), waarvan de handelstijd gelijk is aan die van de onderliggende markt. Meer informatie vindt u hier.

2 Voor Turbo24-transacties met Italiaanse effecten als onderliggende waarde is de zogenaamde 'Tobintaks', een belasting op financiële transacties, van toepassing.

3 De aanvullende kosten zijn in de vorm van een dagelijkse aanpassing op uw knock-outniveau. Voor meer informatie gaat u naar onze productgegevens.

4 Andere kosten van toepassing.