Obligationsmarknaden är större i värde än den globala aktiemarknaden, och är en av de mest handlade finansiella tillgångarna i världen. Lär dig mer om var obligationer är och hur de fungerar.

Vad är en obligation?

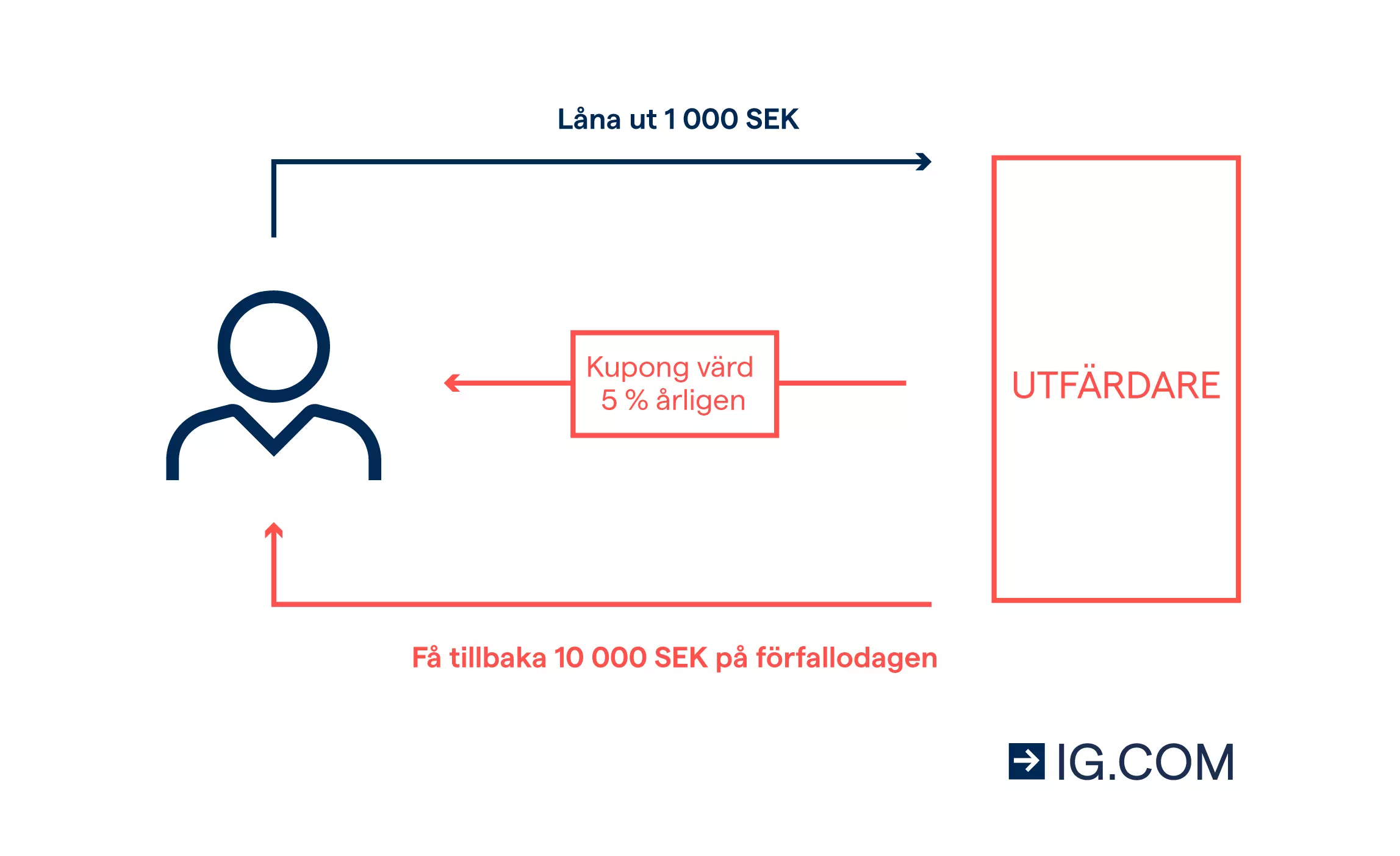

En obligation är ett sorts lån där obligationsinnehavaren lånar ut pengar till ett företag eller en regering. Låntagaren betalar regelbundna räntor till ett bestämt datum i framtiden, efter vilket de betalar tillbaka den ursprungliga lånesumman.

Denna slutgiltiga summa som betalas tillbaka av obligationsutfärdaren till obligationsinnehavaren kallas "kapitalet" och räntan är en serie betalningar som kallas "kuponger".

Kapitalet kan också kallas värdet eller parivärdet på obligationen. Kuponger betalas vid bestämda intervall (alltså halvårsvis, årsvis, eller i vissa fall, månatligt) och är en procentuell del av startbetalningen. Summan för kupongerna är ofta bestämd, men på samma sätt som för indexrelaterade obligationer kan dessa variera då obligationen anpassar sina betalningar för att följa ett index – som inflationsnivån.

Eftersom obligationer generellt sett är förhandlingsbara säkerheter kan de köpas och säljas som aktier på en andrahandsmarknad. Det finns dock några viktiga skillnader mellan dessa två. Många obligationer finns på marknader som London Stock Exchange (LSE), men de handlas främst över disk (ITC) genom institutionella mäklare.

Precis som aktier är obligationskurser känsliga för olika marknadskrafter, som tillgång och efterfrågan. Detta innebär att investerare kan tjäna pengar om tillgången ökar i värde, eller förlora pengar om en obligation de säljer har minskat i värde. Eftersom en obligation är ett låneinstrument är dess pris starkt beroende av räntenivåerna.

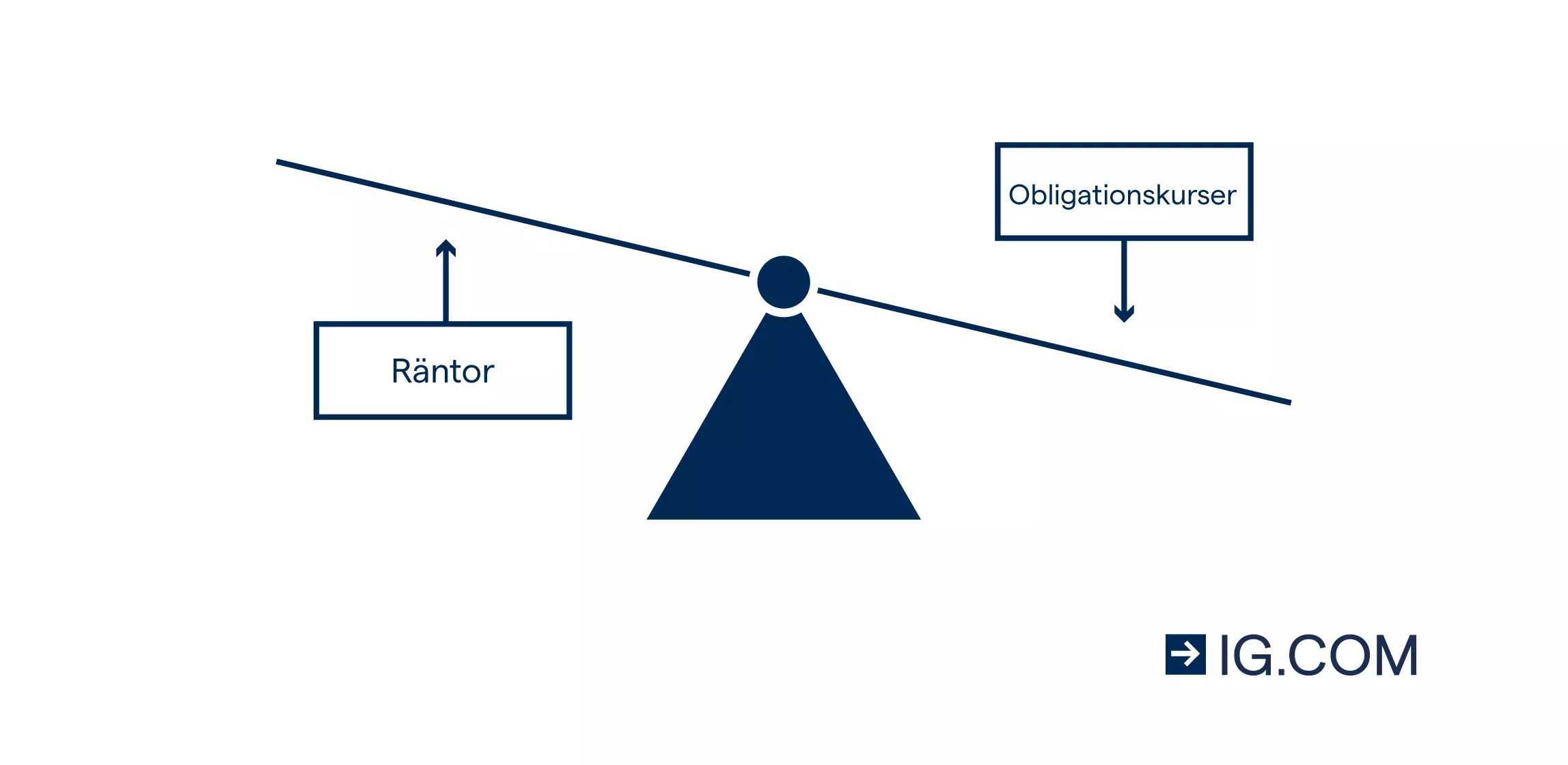

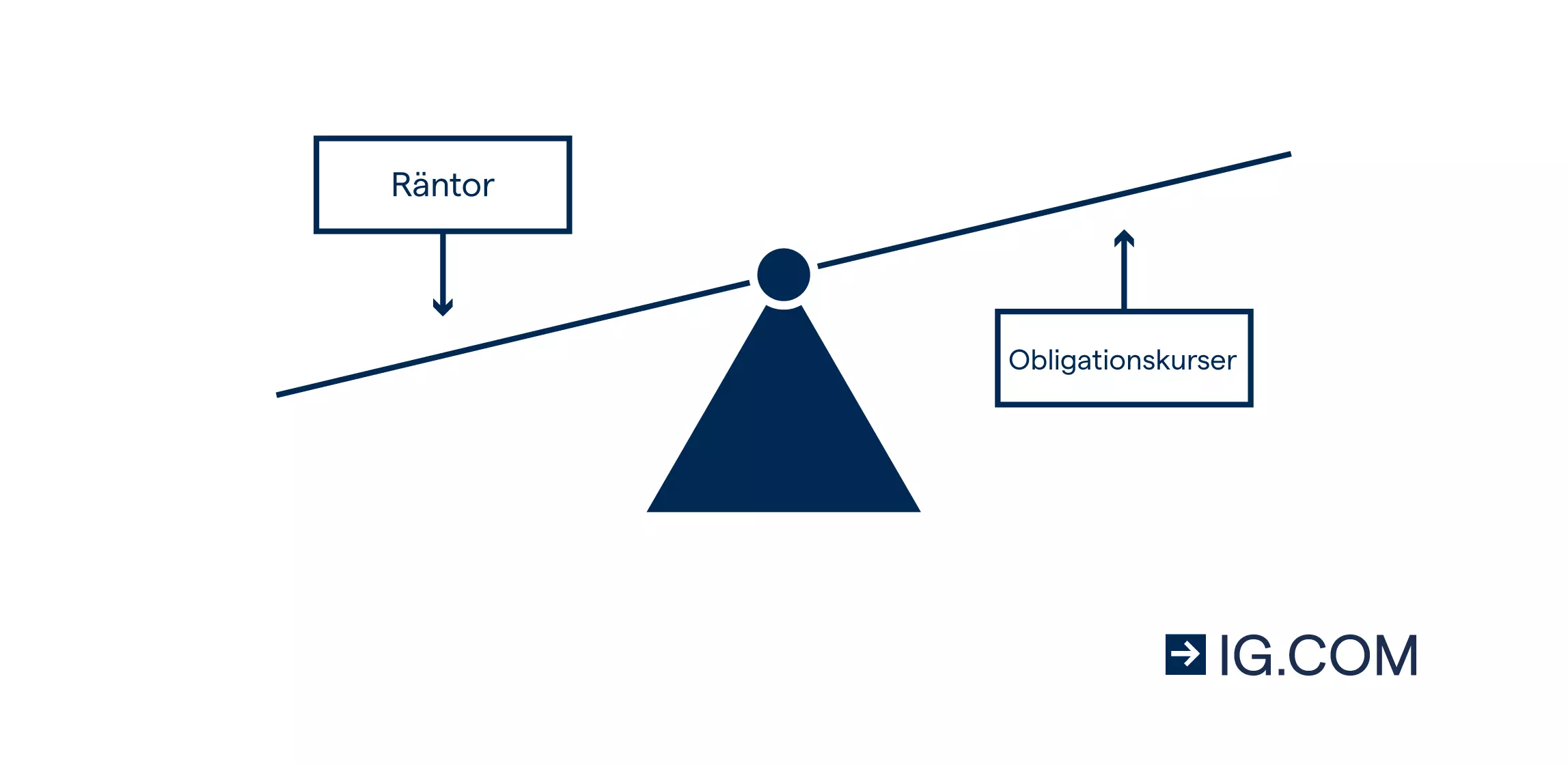

När räntorna stiger blir obligationer mindre attraktiva för investerare som skulle kunna tjäna på de höga räntorna någon annan stans, och priserna sjunker. När räntorna sjunker blir obligationer mer attraktiva och priserna stiger.

Vilka sorters obligationer finns det?

Det finns en stor mängd olika obligationer. I praktiken definieras obligationer ofta genom vem som säljer dem – regeringar, företag, kommuner och statliga organisationer. När det finns behov av att samla in pengar till en investering eller för att stötta befintliga utgifter kan säljaren få bättre räntesatser och villkor på obligationsmarknaden än vad som erbjuds av andra kreditkanaler, som banker.

Dessa är de fyra huvudtyperna av obligationer:

Statsobligationer

I Storbritannien benämns statsobligationer som "gilts". I USA kallas de "Treasuries". Alla investeringar innebär risk, men statsobligationer från etablerade och stabila ekonomier anses generellt medföra

låg risk.

Amerikanska "Treasury bills" (eller T-bills) är obligationer med en löptid på ett år eller mindre. "Treasury notes" (T-notes) har en löptid på mellan två och tio år. "Treasury bonds" (T-bonds) har löptider på 30 år.

Medan de flesta brittiska och amerikanska statsobligationer har en bestämd räntesats finns det även sorter som varierar kupongbetalningarna baserat på inflation. I Storbritannien kallas dessa "Index-linked gilts", och i USA kallas de för ”treasury inflation-protected securities” (TIPS).

Företagsobligationer

Företagsobligationer säljs av företag för att få finansiering till investeringar. Högkvalitativa obligationer från väletablerade företag kan ses som en konservativ investering, men de innebär ändå större risk än en statsobligation, och betalar ut högre räntor.

När du köper en företagsobligation blir du kreditgivare och få mer skydd från förluster än aktieinnehavare. Om företaget likvideras blir obligationsinnehavare kompenserade innan aktieinnehavarna. Företagsobligationer utvärderas av organisationer som Standard & Poor’s, Moody’s och Fitch Ratings.

Kommunala obligationer

Kommunala obligationer används av lokala myndigheter (som råd, kommuner, städer eller distrikt) för att finansiera lokala infrastrukturprojekt. I England utfärdas de av UK Municipal Bonds Agency (UK MBA).

De anses, precis som statsobligationer, innebära en låg risk och erbjuder en relativt låg ränta. I USA kan kommunala obligationer vara undantagna från vissa skatter på både lokal, statlig och federal nivå.

Byråobligationer

Dessa finns främst i USA och är säkerheter som erbjuds av antingen statligt sponsrade företag (GSE:er) eller myndigheter som inte omfattas av finansdepartementet. Statsobligationer garanteras av den amerikanska regeringen, men GSE-obligationer gör inte det. Välkända GSE-obligationer innefattar de tillhörande National Mortgage Association ("Fannie Mae") och Federal Home Loan Mortgage ("Freddie Mac").

Hur fungerar obligationer?

Obligationer är skuldinstrument. Obligationsinnehavaren lånar ut pengar till utfärdaren, som sedan betalar tillbaka lånet på det sätt som beskrivs i obligationen. Ofta gör utfärdaren regelbundet en serie bestämda räntebetalningar – kuponger. Huvudbetalningen av lånet görs sist, när löptiden för obligationen går ut.

Det finns dock variationer i detta mönster, som kupongfria obligationer och indexkopplade "gilts".

- Kupongfria obligationer: dessa gör inga kupongbetalningar I stället är räntan på obligationen skillnaden mellan obligationens pris och kapitalet (eller värdet). Om du till exempel köpte obligationen för 9 500 SEK och fick dess värde på 10 000 SEK när löptiden gått ut tjänade du 5,26 % i ränta.

- Indexkopplade obligationer: dessa varierar sina kupongbetalningar baserat på förändringarna i inflationstakten. Även om förändringarna i dessa kupongbetalningar beräknas på olika sätt är den amerikanska motsvarigheten "Treasury Inflation-Protected Securities" (TIPS)

Kännetäcken för obligationer

Löptid och varaktighet

En obligation ska specificera både sin löptid (eller sikt) och varaktighet. Dessa två är mycket olika. En obligations förfallodatum innebär dagen då dess löptid går ut och den sista utbetalningen görs – alltså dess aktiva livslängd.

Varaktighet specificerar två viktiga egenskaper hos obligationen. "Macaulay-varaktiget" är tiden det tar för en obligation att betala tillbaka sitt värde och uttrycks i antal år. Detta konverteras till obligationens "modifierade varaktighet" – ett mått på dess priskänslighet mot förändringar i räntenivåerna. Ju längre löptiden för en obligation är, desto mer kommer dess pris fluktuera med rörelser i räntenivåerna.

Kreditvärdering

Kreditvärderingsinstitut som Standard & Poor’s, Moody’s och Fitch bedömer kreditvärdigheten i obligationsutfärdarna, vilket ger marknadsdeltagarna viktig insikt i obligationens kreditrisk. Detta är viktigt både för utfärdarna och potentiella köpare.

Köparen måste veta om utfärdaren kan betala kupongerna och kapitalet på ett konsekvent sätt och i tid. Utfärdaren kan även använda bedömningen för att sätta pris på deras obligationer på ett sätt som attraherar investerare.

Ju lägre utfärdarens kreditrisk är - eller ju högre betyg de har – desto lägre kan de sätta sina kupongbetalningar, vilket minskar lånekostnaden. Ju högre utfärdarens kreditrisk är, desto högre kommer deras utbetalningar behöva vara för att attrahera investerare.

För att använda Fitch Ratings skala som exempel ges den långsiktiga obligationen med lägst risk ett AAA-betyg, medan sämre obligationer (eller "skräpobligationer") börjar på BB+.

Nominellt värde och försäljningspris

Obligationens nominella värde är det kapitalbelopp som obligationsinnehavaren ska betala, exklusive kuponger. Generellt sett betalas denna som en klumpsumma när obligationen löper ut, och förblir oförändrad under obligationens livslängd. Men detta stämmer inte alltid. Vissa indexkopplade obligationer, som "Treasury Inflation-Protected Securities (TIPS)" justerar värdet efter inflationen.

I teorin, och med obligationer utan kuponger som undantag, kommer försäljningspriset motsvara obligationens värde. Detta på grund av att värdet motsvarar lånets totala värde, vilket betalas till utfärdaren när obligationen köps. Men priset på en obligation på andrahandsmarknaden – efter att den delats ut – kan fluktuera kraftigt beroende på en mängd olika faktorer

Obligationer utan kuponger gör inga kupongbetalningar, vilket innebär att för att kunna betala räntan är deras försäljningspris lägre än värdet.

Kupongränta och kupongdatum

Kupongräntan för en obligation är relationen mellan värdet på obligationens kupongbetalningar och dess värde, uttryckt i procent. Om värdet på en obligation till exempel är 1 000 SEK och den betalar ut en kupong på 50 SEK, är dess kupongränta 5 % per år. Traditionellt beräknas kupongräntorna per år, så två betalningar på 25 SEK kommer också ge en kupongränta på 5 %.

En obligations kupongränta måste skiljas från nuvarande avkastning och avkastning till löptidens slut.

- Nuvarande avkastning är räntan som du tjänas på obligationens nuvarande marknadspris genom de årliga kupongbetalningarna

- Avkastning till löptidens slut är en mer komplex uträkning, och uttrycker den totala räntan som tjänats på obligationens nuvarande marknadspris under resten av dess löptid, och innefattar alla framtida kupongbetalningar och kapitalet

Kupongdatum är datumen då obligationsutdelaren måste betala kupongen. Detta kommer vara definierat i obligationen, men generellt betalas kuponger årligen, flera gånger per år, varje kvartal eller varje månad Obligationskurser kan beskrivas "utan kupong" eller "med kupong". Om obligationen inte har kupong exkluderar priset nästa kupongbetalning, när obligationen har kupong inkluderar priset nästa betalning.

Vad påverkar priset på obligationer?

- Utbud och efterfrågan

- Räntor

- Löptid

- Kreditvärderingar

- Inflation

Utbud och efterfrågan

Precis som för alla handlingsbara tillgångar kan obligationskursen påverkas av utbud och efterfrågan. Tillgången på obligationer är beroende av att organisationer utfärdar dem och är i behov av finansiering. Efterfrågan varierar beroende på huruvida obligationen är attraktiv som investering – relativt mot andra investeringsmöjligheter. Räntenivåerna spelar en avgörande roll i utbudet och efterfrågan, och vi utforskar relationen mellan ränta och obligationspris i större detalj nedan.

Räntor

Räntor kan ha stor påverkan på utbud och efterfrågan av obligationer. Om räntorna är lägre än kupongräntan för en obligation kommer efterfrågan på obligationen att öka eftersom den då utgör en bättre investering. Om räntorna däremot stiger över nivån för kupongräntan kommer efterfrågan på obligationen att minska.

Löptid

Nyemitterade statsobligationer prissätts alltid utifrån aktuella räntor, vilket betyder att de vanligen handlas till parivärdet eller till ett närliggande värde. På obligationens förfallodag motsvarar dess värde en utbetalning av det ursprungliga lånet. Värdet på en obligation rör sig alltså tillbaka till parivärdet allteftersom förfallodagen närmar sig. Priset på en obligation påverkas också av hur många ränteutbetalningar som återstår till förfallodagen.

Kreditvärderingar

Även om obligationer ofta ses som konservativa investeringar kan betalningar fortfarande utebli. En mer riskabel obligation säljs oftast till ett lägre pris än en obligation som har lägre risk men en liknande ränta. Som nämnts tidigare är det bästa sättet för att bedöma risken för att en stat går bankrutt är att titta på vilket kreditbetyg den har fått av de tre ledande kreditvärderingsinstituten: Standard and Poor's, Moody's och Fitch.

Inflation

En hög inflation är oftast dåliga nyheter för obligationsinnehavare. Detta beror på två faktorer:

- En obligations bestämda kupongbetalning blir mindre värdefull för investerare när pengar förlorar sin köpkraft

- Centrala pengamyndigheter som Bank of England (BoE) reagerar ofta på inflation genom att höja räntorna. Eftersom räntekursen och inflationskursen är inverterat relaterade resulterar de högre räntorna i ett lägre marknadspris för obligationen.

Räntekurser

Räntor kan ha stor påverkan på utbud och efterfrågan av obligationer. Om räntorna är lägre än kupongräntan för en obligation kommer efterfrågan på obligationen att öka eftersom den då utgör en bättre investering. Om räntorna däremot stiger över nivån för kupongräntan kommer efterfrågan på obligationen att minska.

På samma sätt kan obligationsutförare strypa sin tillförsel om räntorna blir för höga för att lån ska bli ett lönsamt sätt att samla in kapital. Tumregeln är att räntorna och obligationskurserna har en inverterad relation – när den ena stiger faller den andra.

När du bestämmer hur du vill handla på obligationer är det viktigt att förstå hur räntorna kommer att påverka din övergripande strategi.

Obligationspriser och den amerikanska riksbanken

Den amerikanska riksbanken är den monetära auktoriteten över världens största ekonomi, och dess policybeslut har stora globala konsekvenser. När den amerikanska riksbanken till exempel sänker räntenivåerna ökar efterfrågan på den mycket stora marknaden efter tioåriga "Treasury notes" (T-notes), då de som utfärdas med kupongnivåer över den generella räntenivån blir attraktiva för investerare.

Institutionella investerare som innehar många T-notes, som pensionsfonder, andelsfonder, ETF:er och investeringsbanker och förvaltningsfonder, kommer att se en ökning i deras tillgångar när T-notes och andra obligationskurser stiger.

Obligationsexempel

- Statsobligation

- Kupongfri obligation

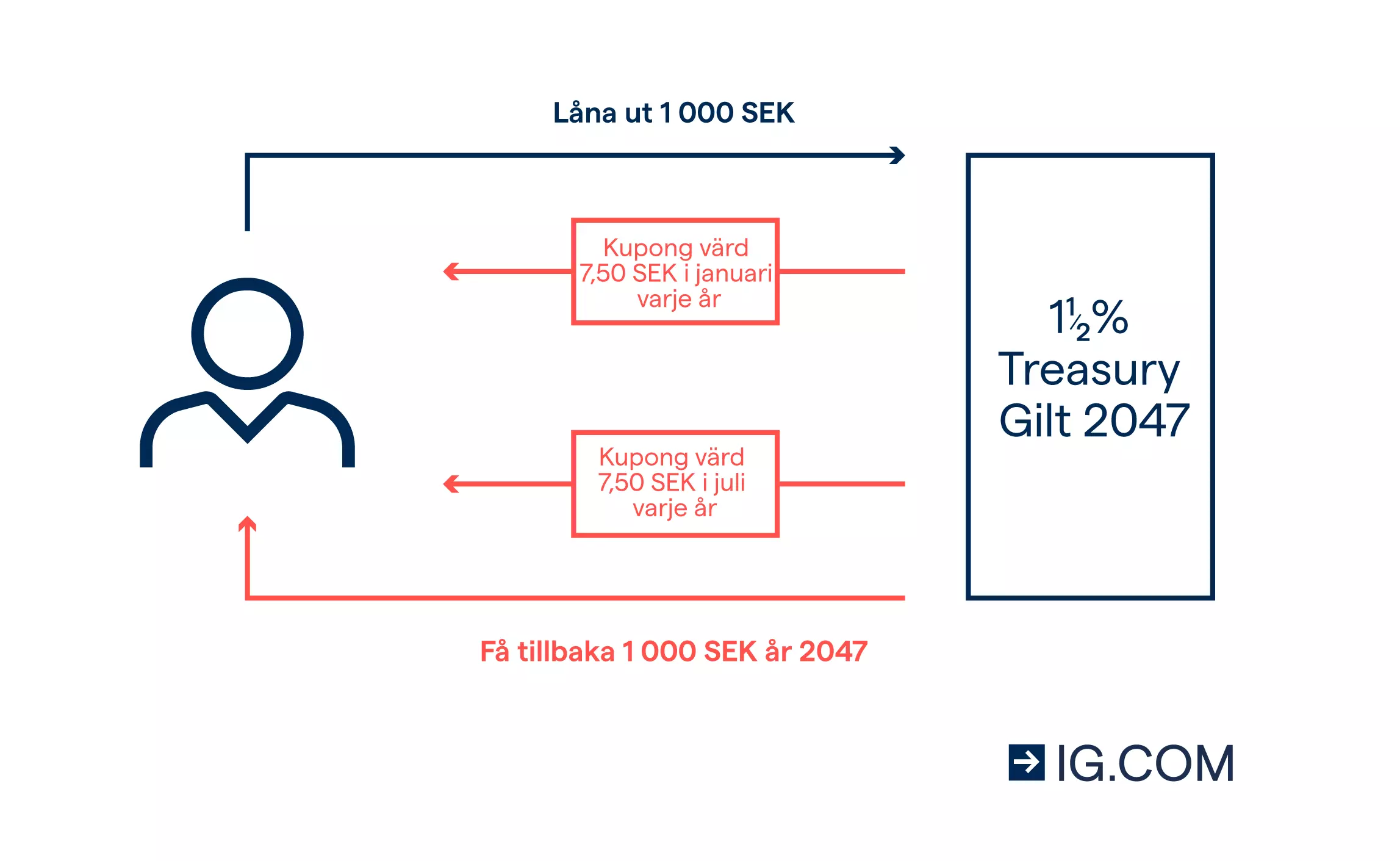

Ett exempel på en vanlig brittisk gilt är "1 ½ % Treasury Gilt 2047". Förfallodatumet för denna gilt är 2047 och kupongräntan är 1,5 % per år. I detta fall skulle två betalningar per år göras med sex månaders mellanrum. Med en nominal på 1 000 SEK i 1 ½ % Treasury Gilt 2047 skulle två kupongutbetalningar på 7,50 SEK vardera ske den 22 januari och den 22 juli.

Tänk exempelvis på en kupongfri obligation som löper ut inom ett år. Obligationen innebär inga kupongbetalningar, och betalar i stället ut ränta genom att rabattera försäljningspriset på obligationen till ett lägre värde än dess parivärde.

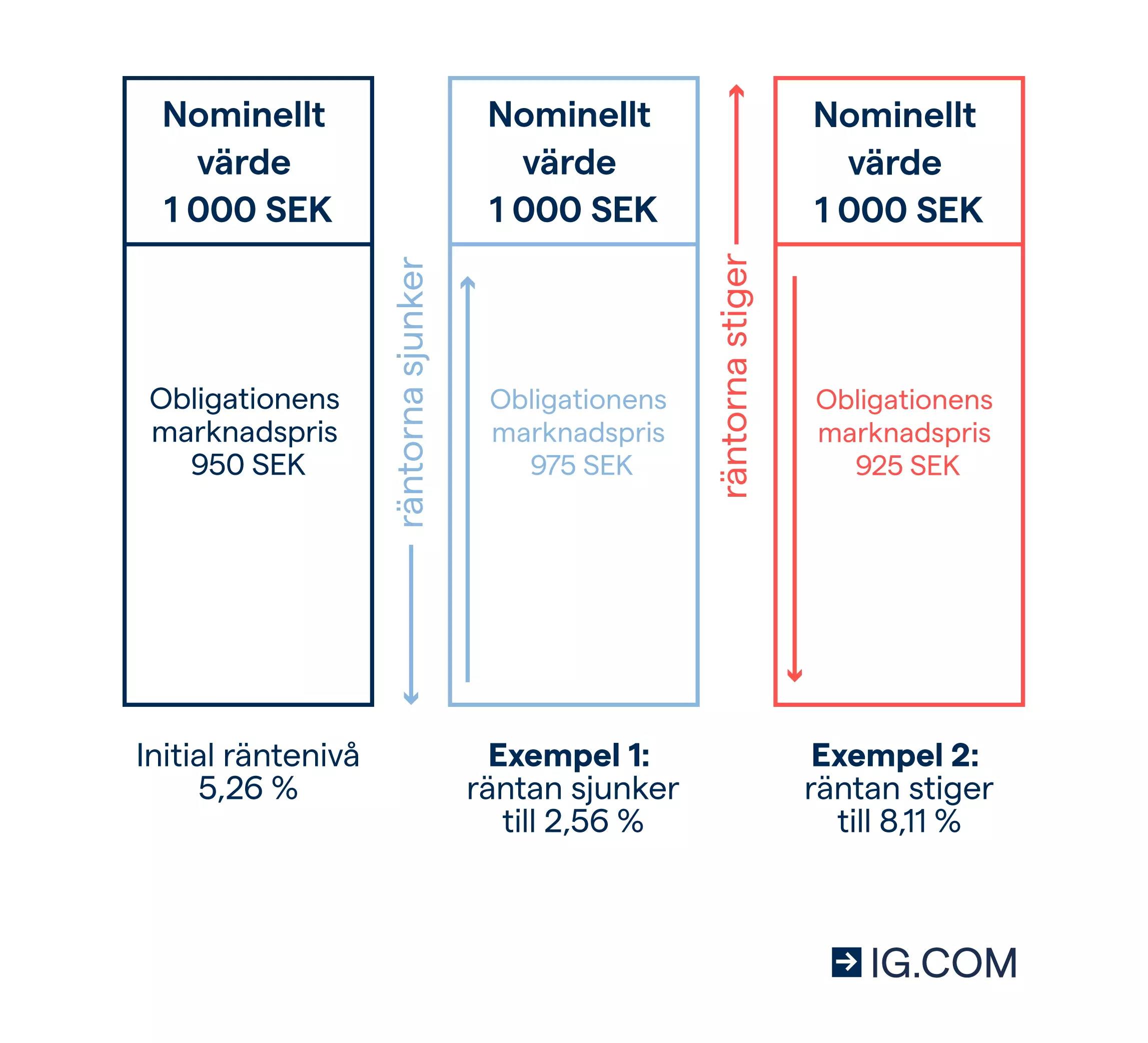

Här kan vi anta att den generella räntenivån för en motsvarande risknivå är 5,26 %. För att vara konkurrenskraftig måste utfärdaren, om obligationens parivärde är 1 000 SEK, sätta priset till 950 SEK.

Om du som obligationsinnehavare väljer att sälja obligationen innan den löper ut kan du tjäna pengar om räntesatsen för samma risknivå har sjunkit under tiden.

Om räntesatsen då är 2,56 % kan du sälja obligationen för 975 SEK. Det omvända är också sant, och om räntan skulle stiga till 8,11 % skulle din obligation ha ett marknadsvärde på 925 SEK.

Vilka risker finns det med obligationer?

Kreditrisk

Kreditrisken är risken som innebär att obligationsutfärdaren inte kommer kunna betala kuponger eller betala tillbaka lånet till fullo och i tid. I det värsta möjliga scenariot uppfylls aldrig kraven för lånet av utfärdaren. Utvärderingsorganisationer bedömer kreditvärdigheten och betygsätter utfärdarna därefter.

Ränterisk

Ränterisken är möjligheten att stigande räntor leder till att värdet på din obligation minskar. Det beror på att höga räntor påverkar alternativkostnaden för att inneha en obligation när du skulle kunna få bättre avkastning från en annan investering.

Inflationsrisk

Inflationsrisken är möjligheten att en ökad inflation leder till att värdet på din obligation minskar. Om inflationsnivån stiger över kupongbetalningarna på din obligation förlorar du pengar på din investering reellt sett. Obligationer kopplade till index kan minska den här risken.

Likviditetsrisk

Likviditetsrisken är möjligheten att marknaden inte har tillräckligt med köpare för att köpa ditt obligationsinnehav snabbt och till rätt pris. Om du måste sälja snabbt måste du kanske sänka priset.

Valutarisk

Valutarisken gäller endast om du köper en obligation som betalas ut i en annan valuta än din referensvaluta. Om du gör det kan variationerna i växelkursen leda till att värdet på din investering minskar.

Förbetalningsrisk

Denna inträffar när utfärdaren har rätt, men inte skyldighet, att betala tillbaka värdet på obligationen innan den officiellt löper ut. Att inte få resterande kupongbetalningar kan leda till förlust i inkomst, eller kanske en lägre avkastning till slutet av löptiden för investeringen.

FAQs

Hur fungerar obligationer?

En obligation är en typ av lån där obligationsutgivaren är skyldig att återbetala kapitalbeloppet till obligationsinnehavaren, plus ränta. Kapitalbeloppet är vanligtvis den slutliga betalningen från obligationsutgivaren till innehavaren, och räntan på detta belopp fungerar som en serie betalningar som kallas "kuponger".

Eftersom obligationer generellt sett fungerar som förhandlingsbara säkerheter kan de köpas och säljas som aktier på en andrahandsmarknad, men det finns stora skillnader mellan aktier och obligationer. Obligationer handlas på flera olika börser, men majoriteten av all handel sker "over-the-counter" (OTC) via institutionella mäklare.

Är obligationer bra investeringar?

Högkvalitativa obligationer anses generellt sett vara lågriskinvesteringar. Detta medför att deras räntor ofta är förhållandevis låga. Dock finns det obligationer med relativt höga kupongräntor, men dessa medför större risk. Vanligtvis väljer investerare obligationer för att diversifiera sina portföljer och för att hedgea sig mot nedgångar på aktiemarknaderna.

Vad är ett exempel på en obligation?

Ett exempel på en konventionell brittisk statsobligation är "1½% Treasury Gilt 2047". Här skulle du få två kupongutbetalningar per år, med exakt sex månaders mellanrum (förutom om dessa datum infaller på en helgdag, då betalas de ut nästa arbetsdag).

Förfallodatumet för denna statsobligation är 2047, och kupongräntan är 1,5 % per år. Med ett nominellt värde på 1 000 SEK i 1½% Treasury Gilt 2047 skulle du få två kupongutbetalningar på 7,50 SEK vardera, som betalas den 22a januari och den 22a april.

Finns det garantier med obligationer?

Garantibaserade obligationer är obligationer vars kapital- och kupongbetalningar säkerställs av en tredje part, exempelvis ett försäkringsbolag, en regering eller ett moderbolag. Dessa inkluderar företags- och kommunalobligationer.

Statsobligationer medför garantier som baseras på tillit och uppbackning från dess regeringar. Det är dock viktigt att notera att till och med statsobligationer kan vara utsatta för många risker, inklusive kreditrisk.

Vilken är den mest riskabla obligationstypen?

Obligationer med låg kreditvärdighet är mest riskabla. Företagsobligationer anses generellt vara mer riskfyllda än de som emitterats av stabila stater i välfungerande ekonomier. Innehavare av företagsobligationer har trots detta ett bättre skydd än aktieägare – detta för att betalningen av obligationsskulder prioriteras högre än aktieägarnas fordringar vid eventuell konkurs.

Vilken är den säkraste obligationstypen?

Obligationer med hög kreditvärdighet är de säkraste. Generellt sett anses statsobligationer vara ett säkrare alternativ jämfört med företagsobligationer.

Vad gör en obligation intressant?

En god balans mellan obligationens kreditbetyg – det vill säga dess kreditrisknivå – och dess avkastning fram till löptidens slut gör att den kan anses vara attraktiv som investeringsmöjlighet. Obligationer blir eftertraktade om deras avkastning fram till löptidens slut (baserat på en given risknivå) är större än räntan på motsvarande risk någon annanstans.

Är obligationer säkra när marknaden kraschar?

Statsobligationer klarar sig ofta bättre än företagsobligationer vid marknadskrascher, men förhållandet mellan aktiemarknadens utveckling och obligationer är komplext. Om företag försätts i konkurs på grund av en marknadskrasch kan deras obligationsinnehavare teoretiskt sett få tillbaka mindre än deras kapitalbelopp. En marknadskrasch kan även leda till kapitalflykt där mer konservativa investeringar föredras, vilket ökar efterfrågan på statsobligationer.

Är obligationer riskfria?

Ingen obligation är helt riskfri. Alla obligationer är utsatta för ränterisk, inflationsrisk och likviditetsrisk. Eftersom statsobligationer är emitterade av mycket kreditvärdiga institut beskrivs de ibland som riskfria. Dock medför även dessa en - osannolik men möjlig - risk att banken går i konkurs.