La leva ti permette di avere un'esposizione più ampia a un mercato, a fronte di un versamento iniziale ridotto. I prodotti a leva, come CFD, barrier e vanilla option, amplificano i potenziali profitti e perdite. Sei pronto per iniziare a fare trading con la leva?

Per informazioni o assistenza nell’apertura di un conto, chiamaci al numero verde 0200695595 o 800 978 376 dal lunedì al venerdì, dalle 08:30 alle 20:00 CEST oppure scrivici all’indirizzo email aperturaconto@ig.com.

La leva è la caratteristica chiave delle barrier e vanilla option e CFD e rappresenta un potente strumento. Qui di seguito, una guida che ti spiegherà come sfruttare la leva oltre che capire il suo funzionamento e come mitigare il rischio.

Cosa comporta la leva nel trading?

Nel trading la leva consente di assumere una posizione di valore decisamente superiore al denaro depositato per aprirla. Ciò significa che è possibile ottenere una posizione con una grandezza diverse volte superiore al versamento iniziale.

Quando si opera con prodotti a leva, la maggior parte del capitale necessario per aprire la posizione è fornito dal broker. In cambio, quest'ultimo ti chiede di versare un deposito pari solo a una parte minima della grandezza della posizione.

Ad esempio, con un deposito pari al 20%, puoi aprire una posizione su Siemens del valore di 1.000 € con un deposito di 200 €. Il broker versa inizialmente gli altri 800 €, consentendoti di aprire una posizione 5 volte superiore al tuo versamento iniziale.

Questa modalità di trading ti consente di ottenere rendimenti elevati sull'importo depositato, ma aumenta anche il rischio, in quanto potresti rapidamente incorrere in perdite ingenti. Discutiamo del rischio della leva in modo più dettagliato di seguito.

Leva vs margine

La leva e il margine sono spesso usati in modo intercambiabile ma, pur essendo strettamente correlati, non sono identici. Quando fai trading a leva, devi versare un deposito a margine. Il tasso di margine è espresso in percentuale, ad esempio il 10% dell'intera grandezza della posizione.

La leva, invece, è espressa sotto forma di rapporto. Con un tasso di margine del 10%, il tuo deposito ti dà esposizione a una posizione che vale 10 volte tanto. In questo caso, quindi, il rapporto di leva sarebbe di 10:1.

Facendo riferimento all'esempio precedente, l'utilizzo di un margine di 200 € per aprire una posizione del valore di 1.000 € implica un tasso di margine del 20% e un rapporto di leva di 5:1.

Come funziona la leva?

Nel trading con i CFD, l’effetto leva funziona attraverso l’utilizzo di un deposito a margine, che ti assicura maggior esposizione sul sottostante. Fondamentalmente, stai investendo una frazione dell’intero valore dell'operazione con cui stai aprendo la posizione. Pur versando una piccola percentuale dell'intero valore dell'operazione, il tuo profitto o la tua perdita totale saranno calcolati sulla grandezza dell'intera posizione, non sull'importo del margine.

La leva funziona in modo leggermente diverso con le nostre altre modalità di trading. Con le barrier e vanilla option, ad esempio, si paga un premio per aprire una posizione con esposizione completa.

Questo premio rappresenta il tuo rischio totale quando acquisti una barrier o vanilla option per effettuare un'operazione. Per contro, se vendi vanilla option, il rischio è lo stesso di una posizione long o short tradizionale.

Tieni presente che, sebbene i profitti siano amplificati quando fai trading a leva, lo sono anche le perdite. È importante, quindi, adottare misure per gestire il rischio nel fare trading.

Per esercitarti a fare trading con leva senza rischiare alcun capitale, puoi optare per un conto demo.

Esempio di trading a leva vs tradizionale

Supponiamo che tu voglia acquistare 1.000 azioni di una società al prezzo di €1. Per poter aprire un’operazione tradizionale tramite un intermediario finanziario dovresti pagare 1.000 x 1 per una esposizione di 1.000 € (non consideriamo alcuna commissione o altri costi).

Se il prezzo del titolo dovesse salire di 20 centesimi, le tue 1.000 azioni avrebbero ora un valore pari a 1,20 € ciascuna. Se chiudi la tua posizione, otterresti un profitto di 200 € dall’importo iniziale di 1.000 € . Se il mercato si fosse mosso in direzione contraria e i titoli fossero calati di 20 centesimi, avresti perso 200 €, ovvero un quinto dell’importo pagato per le azioni.

In alternativa, avresti potuto aprire una posizione tramite un provider di prodotti a leva che avrebbe richiesto il pagamento di un premio o prezzo di apertura o un requisito di margine del 20% sulle stesse azioni. In questo caso, avresti dovuto pagare il 20% sulla tua esposizione di 1.000 € , ovvero 200 € , per poter aprire la posizione.

Se il prezzo dei titoli della società aumentasse di 1,20 €, otterresti ugualmente un profitto di 200 € , ma a un costo notevolmente ridotto.

Se però il titolo fosse sceso di 40 centesimi, avresti perso 400 €, ovvero il doppio dell’importo da te depositato. Ciò significa che la leva può essere una strategia di trading ad alto rischio se non si prendono misure adeguate per proteggersi.

Quali sono i prodotti a leva che si possono negoziare?

La maggior parte del trading a leva utilizza prodotti derivati. In questo caso, si negozia uno strumento che deriva il suo valore dal prezzo dell'asset sottostante piuttosto che detenere l'asset stesso.

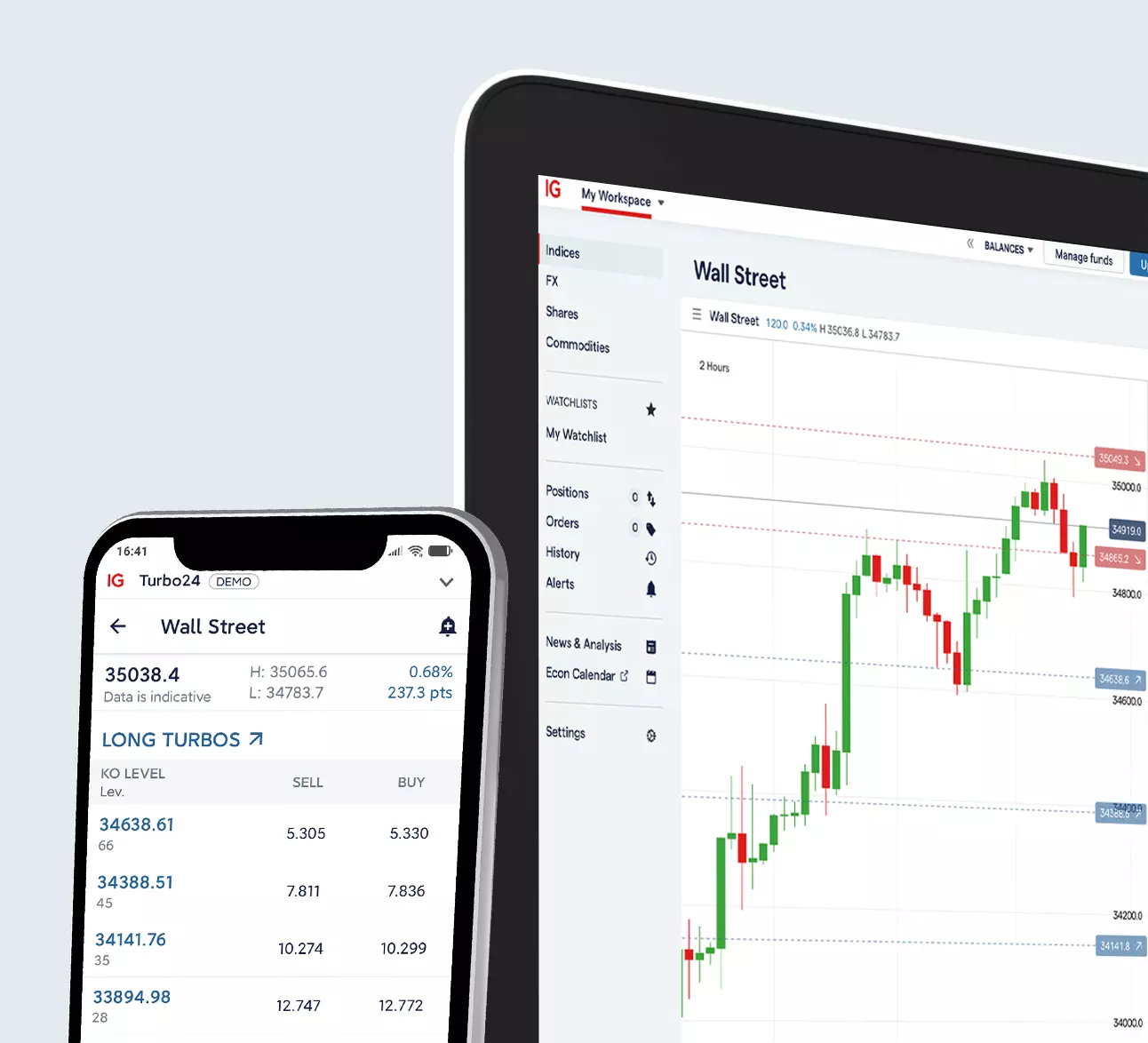

CFD

I contratti per differenza, o CFD, sono accordi con un provider per negoziare la differenza di prezzo di un determinato prodotto finanziario tra il momento di apertura della posizione e la sua chiusura.

Barrier option

Le barrier sono opzioni emesse con un livello di knock-out integrato detto barriera. Se il prezzo di mercato del sottostante supera questa barriera, l'opzione si chiude automaticamente, limitando così il rischio. Quando si acquista una barrier, si sceglie il livello di leva.

Vanilla option

Le nostre vanilla option sono simili alle opzioni tradizionali di tipo americano. Puoi acquistare un'opzione per avere il diritto, ma non l'obbligo, di acquistare o vendere un mercato, oppure puoi venderla per ottenere un premio. Tuttavia, il rischio posto dalle opzioni è complesso e potenzialmente illimitato.

Ogni strumento finanziario da noi offerto presenta caratteristiche uniche pertanto, prima di utilizzarlo, è bene capire come funziona la leva nel caso specifico. Questo aspetto è estremamente importante perché la leva influisce sul profilo di rischio di ogni prodotto.

Su quali asset e mercati si può operare utilizzando la leva?

Ecco alcuni dei mercati su cui puoi fare trading utilizzando la leva:

Azioni

Con IG puoi negoziare oltre 13.000 azioni internazionali, dalle blue chip come Apple e Microsoft, alle azioni di piccole societàForex

Il mercato finanziario più negoziato al mondo: offriamo oltre 80 coppie valutarie, dalle principali alle minori, fino alle coppie esotiche, 24 ore al giorno Indici

Offriamo oltre 80 indici in tutto il mondo, con spread a partire da 1 solo puntoMaterie prime

Fai trading sui 27 principali mercati tra cui oro, petrolio, argento, gas naturale e zucchero, al prezzo corrente di mercato, senza scadenze prestabiliteETF

Offriamo oltre 2.500 mercati ETF per operare su indici, industrie, settori, valute, materie prime o panieri di azioni da una singola posizione

Che cos'è il rapporto di leva?

Il rapporto di leva è una misura della tua esposizione totale rispetto al requisito di margine. Ad esempio, un deposito a margine di 100 € ti fornisce la stessa esposizione di un investimento di 1.000 € con un rapporto di leva di 10:1.

In altre parole, l'esposizione è 10 volte superiore al tuo versamento iniziale. I rapporti di leva variano a seconda del mercato in cui si opera, della grandezza della posizione e dello strumento utilizzato.

Spesso, quanto più volatile e meno liquido è il mercato sottostante, minore è la leva offerta per proteggere la tua posizione da bruschi movimenti di prezzo. D'altro canto, mercati estremamente liquidi, come il forex, possono avere un rapporto di leva particolarmente elevato.

Con le nostre barrier option, all'apertura della posizione puoi scegliere il livello di leva. Più alto è, più basso è il prezzo che pagherai per aprire una posizione.

Tuttavia, la leva aumenta anche il rischio, quindi è importante capire come influisce sulle possibilità di successo dell'operazione prima di aprire una posizione.

Prendendo come esempio un deposito iniziale di 1.000 €, ecco come i diversi gradi di leva influiscono sulla tua esposizione:

Rapporto |

Trading non a leva 1:1 |

Trading a leva 20:1 |

Trading a leva 50:1 |

Trading a leva 100:1 |

Trading a leva 200:1 |

| Versamento iniziale | £1000 | £1000 | £1000 | £1000 | £1000 |

| Esposizione | £1000 | £20,000 | £50,000 | £100,000 | £200,000 |

Quando cerchi provider di trading con leva finanziaria, potresti imbatterti in rapporti di leva più elevati. Ricorda però che utilizzare la leva in modo eccessivo può avere un impatto negativo sulle tue posizioni.

I vantaggi e i rischi della leva

Profitti amplificati. Dovrai depositare solamente una frazione del valore dell'intera operazione per ottenere gli stessi profitti di un investimento tradizionale. Dal momento che i profitti vengono calcolati utilizzando il valore totale della posizione, il margine può moltiplicare i guadagni su un'operazione profittevole, ma può anche accrescere le perdite su operazioni sfavorevoli

Perdite amplificate. I margini accrescono sia le perdite che i profitti e, dal momento che la spesa iniziale è relativamente inferiore rispetto agli investimenti tradizionali, è facile dimenticare l'importo del capitale che stai mettendo a rischio. Non potrai perdere più del saldo del tuo conto1, ma dovresti sempre considerare le tue operazioni in termini di valore totale e potenziale di ribasso e prendere provvedimenti per gestire il rischio

Generare opportunità. Utilizzare la leva può rendere disponibile del capitale altrimenti destinato ad altre operazioni. La possibilità di aumentare l'importo disponibile per gli investimenti è conosciuta anche come gearing

Costi di mantenimento. Quando utilizzi la leva finanziaria, ti viene effettivamente prestato il denaro per aprire l'intera posizione a fronte del tuo deposito. Con alcuni strumenti, se vuoi mantenere la tua posizione aperta overnight ti verrà addebitato un piccolo costo per coprire i costi di mantenimento

Andare short sui mercati. Utilizzando prodotti a leva per operare sui movimenti di mercato puoi trarre vantaggio anche da mercati al rialzo, così come da quelli al ribasso. Quest'ultimo è conosciuto come andare short. Tuttavia, con alcune modalità di trading (come i CFD e la vendita di opzioni call) le posizioni short espongono a un rischio potenzialmente illimitato, poiché i prezzi dei sottostanti possono continuare a salire. Quando si va short è sempre necessario disporre di un piano di gestione del rischio.

Nessun privilegio da azionista. Quando fai trading a leva rinunci ai vantaggi di assumere effettivamente la proprietà dell'asset. Ad esempio, l'utilizzo di prodotti a leva può avere conseguenze sul pagamento dei dividendi. Invece di ricevere un dividendo, la somma corrispondente viene solitamente aggiunta o sottratta dal tuo conto, a seconda che la tua posizione sia long o short

Trading 24 ore su 24. Sebbene gli orari di negoziazione varino da mercato a mercato, alcuni mercati, compresi i principali indici e coppie valutarie sono disponibili 24 ore su 242

Richiamo di margine. Se la tua posizione si muovesse a tuo sfavore, il tuo provider potrebbe richiedere di stanziare ulteriori fondi per mantenere aperta la tua operazione. Questo è noto come richiamo di margine, e dovrai aggiungere capitale o chiudere delle posizioni per ridurre la tua esposizione totale

Effetto leva e gestione del rischio

Il trading a leva può essere rischioso in quanto le perdite potrebbero superare il tuo deposito iniziale. Tuttavia, esistono numerosi strumenti per la gestione del rischio che possono essere usati per ridurre le perdite potenziali, tra cui:

Stop

Impostare uno stop sulla tua posizione può limitare le perdite quando un prezzo si muove a tuo sfavore. Tuttavia, i mercati si muovono rapidamente e determinate circostanze potrebbero impedire l'attivazione degli stop al prezzo da te impostato

Stop garantiti

Questi stop funzionano come dei normali stop, ma verranno sempre eseguiti esattamente al livello impostato, anche in caso di gap di mercato o slippage. Se lo stop viene attivato, dovrai versare un piccolo premio in aggiunta ai normali costi di trading

Prodotti a rischio limitato

In questo caso il rischio è limitato al deposito iniziale o al controvalore, quindi non si può perdere più di questo, come con le barrier option. Nell'acquisto di opzioni il rischio è limitato al premio pagato per l'opzione. Nella vendita di opzioni, invece, il rischio è lo stesso di una posizione long o short tradizionale.

Garanzia del conto protetto

Le normative dell'UE assicurano che tu non possa perdere più del saldo disponibile sul tuo conto. Se il saldo del tuo conto diventasse negativo, lo riporteremmo a zero senza alcun costo aggiuntivo.1

Anche l'utilizzo di alert di prezzo e ordini a limite può aiutarti a gestire la posizione.

Ricorda che quando fai trading con prodotti a rischio non limitato, per gestire il rischio è fondamentale disporre di fondi sufficienti sul conto per coprire il margine nonché le eventuali perdite in corso.

Analizziamo l'esempio seguente insieme. Supponiamo che sul conto tu abbia 800 €. Se apri una posizione con CFD sul Germany 40 che richiede un margine di 500 €, la posizione effettiva sarà pari a 10.000 € (20 volte superiore).

Anche se sul conto sono rimasti 300 €, qualsiasi movimento della posizione viene calcolato utilizzando l'intera grandezza della posizione pari a 10.000 €. Se il mercato si muovesse a tuo sfavore di oltre il 3% (ossia 300 €), non avresti fondi sufficienti per coprire le perdite e mantenere aperta la posizione.

In questo caso si attiverebbe un richiamo di margine, ossia dovresti chiudere altre posizioni aperte per ottenere capitale oppure depositare altri fondi.

Vedi anche...

Prendi il controllo del tuo trading con una vasta gamma di strumenti per la gestione del rischio

Tieni sotto controllo il rischio con le nostre esclusive barrier option oppure fai trading con le tradizionali vanilla option

1 La garanzia del conto protetto non è prevista per i clienti professionali.

2 Scopri di più sulle opzioni di trading in orari di negoziazione estesi e fuori dagli orari di negoziazione. Ulteriori informazioni sono disponibili qui.