Beste uitvoering

Ons uitvoeringsbeleid heeft maar één doel: ervoor zorgen dat uw transacties precies zo worden uitgevoerd als u dat wilt, iedere keer opnieuw.

Bel +31 20-794 6610 of e-mail naar info.nl@ig.com. We staan 24 uur per dag voor u klaar van zondag 9:00 tot vrijdag 23:00 uur en zaterdag van 10:00 tot 18:00 uur.

Onze inzet voor beste uitvoering

Uw belangen staan voorop

Een transparant beleid

Een geautomatiseerd proces

Bij IG zien we graag dat u regelmatig en met succes bij ons handelt. Dit is een essentieel onderdeel van ons bedrijfsmodel, dus we doen ons uiterste best om in uw voordeel op te treden in elk stadium van het handelsproces.

IG is ‘s werelds nummer 1 CFD-provider.1 Daarom beschouwen wij het als onze verantwoordelijkheid om voorop te lopen in de branche wat betreft beste uitvoering, zodat uw transacties alle kans hebben om te verlopen zoals u in gedachten had. Om die reden investeren we voortdurend in snellere en slimmere technologie omtrent uitvoering.

Prijsbepaling

Wij streven ernaar om u de beste prijs en de kleinste spread te bieden

Onze cliënten geven aan dat de prijs de belangrijkste factor is wat betreft beste uitvoering. Daarom leiden we onze onderliggende prijzen af van meerdere handelsplatformen. Deze worden regelmatig geëvalueerd. Bovendien proberen we altijd liquiditeitsplatformen toe te voegen, die de integriteit van onze prijzen verbeteren en de transactiekosten voor onze cliënten terugdringen.

Wij zijn de grootste en oudste CFD-provider ter wereld en bieden over het algemeen een grotere liquiditeit tegen een betere prijs dan onze concurrenten. Soms bieden we zelfs betere prijzen dan de prijzen die beschikbaar zijn op de onderliggende markt.

Hoe wij u de beste prijs geven

Koersen kunnen binnen luttele milliseconden bewegen. Dat betekent dat de koers op het moment dat u klikt om een transactie te plaatsen, al veranderd kan zijn op het moment dat uw order ons bereikt. Ons ordersysteem voert uw order nooit uit tegen een slechtere prijs dan de prijs die u had opgegeven. Soms is er echter sprake van onvoldoende liquiditeit, wat tot gevolg kan hebben dat uw order wordt geweigerd. Tussen juni en augustus 2023 werd slechts 0,24% van alle bij IG Group geplaatste orders geweigerd vanwege de grootte (liquiditeit).

Bekijk de video's hieronder om meer te weten te komen over de snelheid van uitvoering, prijsverbetering en het verkrijgen van betere prijzen.

- Snelheid van uitvoering

- Prijsverbetering

- Verkrijgen van betere prijzen

Symmetrische tolerantie

U krijgt altijd de gewenste prijs (of beter) bij limiet- en transacties tegen de gewaardeerde prijs (at quote)

Aan beide kanten van de door u gevraagde prijs wordt een tolerantieniveau ingesteld op gelijke afstand van deze prijs. Zo ontstaat symmetrische tolerantie. Indien de markt binnen dit bereik blijft op het moment dat we uw order ontvangen, wordt deze uitgevoerd tegen de prijs die u had opgegeven.

Als de koers buiten dit bereik komt, doen we een van de volgende twee dingen:

- Indien de koers gunstiger voor u wordt, zorgt onze technologie voor prijsverbetering ervoor dat u de betere prijs krijgt.

- Indien de koers in de tegengestelde richting beweegt en voorbij ons tolerantieniveau gaat, weigeren we de order en vragen we u om deze nogmaals te plaatsen voor de huidige prijs.

We voeren deze controles uit om ervoor te zorgen dat de prijs waarvoor uw order wordt uitgevoerd, overeenkomt met de huidige prijs die beschikbaar is voor onze cliënten.

Als u een marktorder indient, wordt deze uitgevoerd in de omvang en voor de prijs die beschikbaar zijn op het moment dat we de order ontvangen.

Tussen juni en augustus 2023 ontvingen bijvoorbeeld meer dan 693.000 van alle transacties tegen de gewaardeerde prijs (at quote) bij IG Group een prijsverbetering. We gaven bijna 2,2 miljoen punten aan positieve slippage door aan onze cliënten, ofwel circa € 19.75 miljoen.

Hoge liquiditeit en geavanceerde opties bij het handelen

Wij helpen u om uw volledige ordergrootte uitgevoerd te krijgen

Liquiditeit – het gemak waarmee een activum snel kan worden gekocht en verkocht tegen stabiele prijzen – heeft invloed op uw vermogen om de deal te krijgen die u wilt.

Wij zijn een grote provider en verwerken dagelijks een enorm volume aan transacties. Daardoor zijn we in staat om hoge en constante liquiditeit te bieden, zodat u meer controle over uw trades heeft. Met name als de omvang van uw transacties groot is, is de kans groter dat uw order bij IG wordt uitgevoerd voor de gewenste prijs.

Maximale automatische grootte

Om te voorkomen dat uw order geweigerd wordt, stellen we een maximale grootte vast die we automatisch accepteren. Hiermee voorkomen we dat de uitvoering vertraging oploopt, hetgeen het gevolg zou zijn van een weigering van de order. Een dergelijke vertraging kan het resultaat bovendien negatief beïnvloeden.

Hieronder vindt u onze maximale automatische groottes (de gegevens zijn van 24 juni 2020):

- Populairste valuta's

- Populairste indices

| Markt | Maximale automatische grootte (nominale waarde in GBP)4 | Aantal contracten (CFD's) |

| GBP/USD | 6.285.000 | 63 |

| EUR/USD | 5.300.000 | 63 |

| USD/CAD | 5.400.000 | 68 |

| USD/JPY | 7.380.00 | 93 |

| AUD/USD | 5.100.000 | 101 |

| Markt | Maximale automatische grootte (nominale waarde in GBP)4 | Aantal contracten (CFD's) |

| FTSE 100 | 3.700.000 | 50 |

| DAX | 6.300.000 | 47 |

| US 500 | 15.760.000 | 18 |

| Wall Street | 6.940.000 | 25 |

| Australië 200 | 3.650.000 | 36 |

Gavanceerde opties bij het traden

Om u te helpen meer controle te krijgen over de uitvoering van uw order en de kans te vergroten dat deze wordt geaccepteerd, bieden we twee speciale opties:

- Punten via huidige – een manier om de kans op een weigering van de prijs te verkleinen door het opgeven van uw tolerantie met betrekking tot koersbewegingen. Dit is vooral handig wanneer de omvang van uw transactie groot is.

- Gedeeltelijke uitvoeringen – een hulpmiddel om weigering op grond van grootte te voorkomen. Hierdoor bent u er zeker van dat uw order in de grootst mogelijke omvang wordt uitgevoerd, indien we de order niet volledig kunnen uitvoeren.

Slippage

Wij geven positieve slippage door en bieden gegarandeerde stops, waarmee u negatieve slippage kunt voorkomen

Slippage treedt op wanneer uw order wordt uitgevoerd voor een prijs die verschilt van de prijs die u had gevraagd. Dit wordt veroorzaakt door onvoldoende liquiditeit op het door u gewenste prijsniveau en kan zowel in uw voordeel als in uw nadeel werken:

- Slippage op stops heeft een negatief effect voor u, omdat uw order wordt uitgevoerd voor een slechtere prijs

- Slippage op limieten heeft een positief effect voor u, omdat uw order wordt uitgevoerd voor een betere prijs

Dit betekent dat u de beste deal krijgt van een provider die minder slippage op stops biedt, maar meer slippage op limieten.

IG realiseert dit door de logica achter de uitvoering aan te passen, zodat u een grotere kans heeft om positieve slippage te ervaren dan negatieve. Dit wordt gestaafd door onze slippagecijfers voor het afgelopen kwartaal, die u in de tabel hieronder kunt bekijken.

- Samenvatting

- Populairste valuta's

- Populairste indices

| Activaklasse | Stops – geen slippage | Stops – negatieve slippage | Limieten – positieve slippage | Limieten – geen slippage |

| Valuta's | 89% | 11% | 55% | 45% |

| Indices | 72% | 28% | 74% | 26% |

| Markt | Stops - geen slippage | Stops - negatieve slippage | Limieten - positieve slippage | Limieten - geen slippage | Gemiddelde negatieve slippage (in pips) | Gemiddelde positieve slippage (in pips) |

| EUR/USD | 93% | 7% | 49% | 51% | 0,053 | 0,086 |

| GBP/USD | 88% | 12% | 57% | 43% | 0,062 | 0,083 |

| USD/CAD | 93% | 7% | 53% | 47% | 0,005 | 0,009 |

| USD/JPY | 87% | 13% | 59% | 41% | 0,097 | 0,107 |

| AUD/USD | 96% | 4% | 43% | 57% | 0,090 | 0,083 |

| Markt | Stops - geen slippage | Stops - negatieve slippage | Limieten - positieve slippage | Limieten - geen slippage | Gemiddelde negatieve slippage (in pips) | Gemiddelde positieve slippage (in pips) |

| FTSE 100 | 95% | 5% | 50% | 50% | 0,013 | 0,048 |

| Duitsland 40 | 92% | 8% | 89% | 11% | 0,128 | 0,248 |

| US 500 | 76% | 24% | 93% | 7% | 0,140 | 0,116 |

| Wall Street | 67% | 33% | 89% | 11% | 0,184 | 0,166 |

| Australië 200 | 82% | 18% | 51% | 49% | 0,034 | 0,035 |

Het risico op negatieve slippage op stoporders om te sluiten kunt u voorkomen door gegarandeerde stops te gebruiken. Het plaatsen van deze stops is kosteloos; u betaalt enkel een klein bedrag als ze worden geactiveerd. Meer informatie

Uitvoering van orders

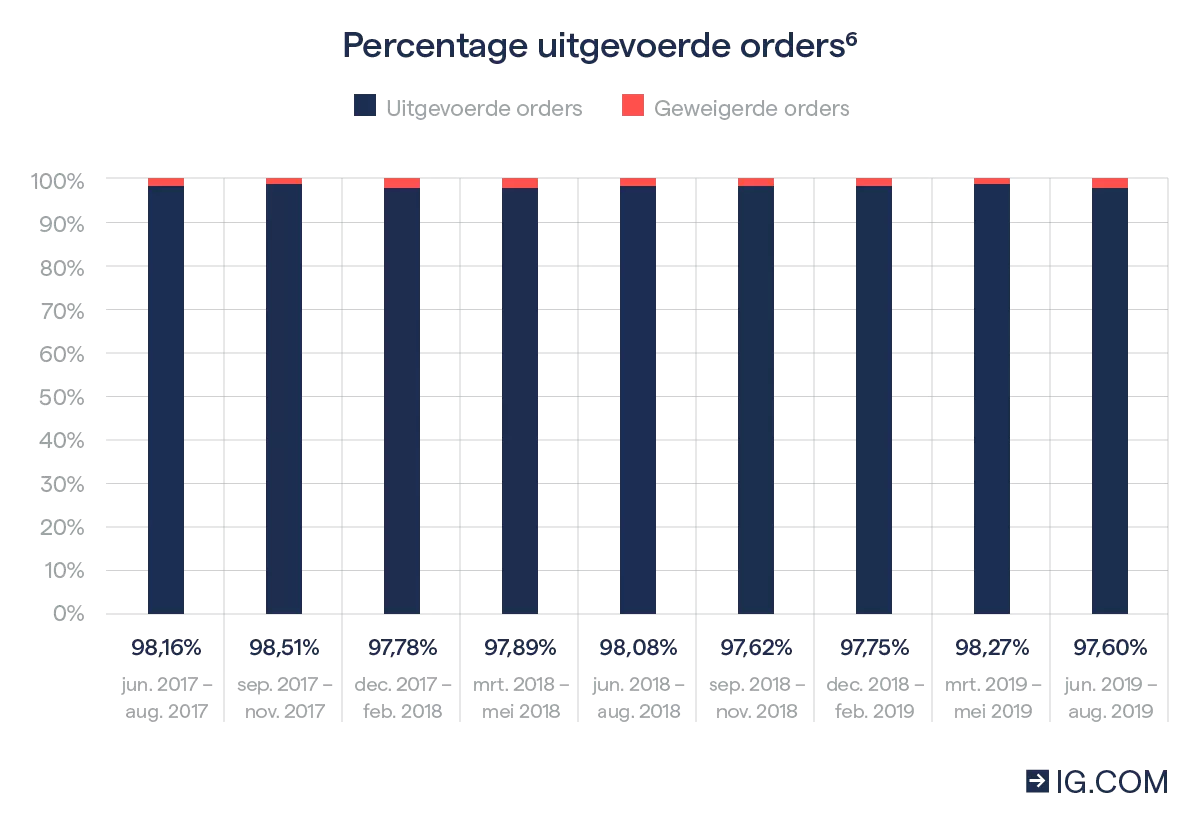

98,99% van alle orders wordt uitgevoerd.5 Weigeringen worden veroorzaakt door de dynamiek van de onderliggende markt en tevens door foutieve of te grote orders.

Aangezien het in uw belang is om de best mogelijke orderuitvoering te krijgen, zien wij het als onze taak om deze te leveren. We monitoren het percentage geweigerde orders van cliënten continu om ervoor te zorgen dat de kans op uitvoering voor u zo groot mogelijk is. Hieronder ziet u ons percentage uitgevoerde orders per kwartaal voor alle activacategorieën in de afgelopen twee jaar.10 Weigeringen worden veroorzaakt door de dynamiek van de onderliggende markt. Soms ook zijn ze het gevolg van foutieve orders of orders die de aanvaardbare grenzen overschrijden.

Waarom worden orders van cliënten geweigerd?

De belangrijkste redenen voor het weigeren van orders zijn veranderingen in de onderliggende koers en problemen met liquiditeit.

Wij hebben geavanceerde opties bij het traden ontwikkeld om u de controle over deze factoren terug te geven.

Geen handmatige interventie

We grijpen nooit handmatig in bij de verwerking van actieve transacties tegen de gewaardeerde prijs (at quote).7 Dat betekent dat de snelheid van uitvoering hoger voor u is. Bovendien is de kans hierdoor groter dat we in staat zijn uw order uit te voeren voor de prijs die u opgeeft.

De enige gevallen waarbij u bij IG handmatige interventie kunt ondervinden, zijn bij stops en limieten of bij transacties die over de telefoon worden geplaatst.

36 miljoen transacties uitgevoerd tussen juni en augustus '23

€ 2.65 biljoen aan nominaal volume per kwartaal

100% van de succesvolle transacties uitgevoerd tegen de gevraagde of een betere prijs tussen juni en augustus '23

98,99% van de transacties met succes uitgevoerd

Open nu een rekening

Open nu een rekening

Snelle uitvoering op een groot aantal markten

Geniet van flexibele toegang tot meer dan 17.000 wereldwijde markten met betrouwbare uitvoering

Trade probleemloos, waar u ook bent

Handel onderweg met onze bekroonde, door onszelf ontworpen mobiele apps

Voel u veilig bij een vertrouwde provider

Wij hebben 45 jaar ervaring en bieden met trots een service waarmee we vooroplopen op de markt

Open nu een rekening

Open nu een rekening

Snelle uitvoering op een groot aantal markten

Geniet van flexibele toegang tot meer dan 17.000 wereldwijde markten met betrouwbare uitvoering

Trade probleemloos, waar u ook bent

Handel onderweg met onze bekroonde, door onszelf ontworpen mobiele apps

Voel u veilig bij een vertrouwde provider

Wij hebben 45 jaar ervaring en bieden met trots een service waarmee we vooroplopen op de markt

Begin nu met traden

Log in op uw rekening en ontdek de kansen op de markten.

Begin nu met traden

Log in op uw rekening en ontdek de kansen op de markten.

Beleid inzake orderuitvoering

Wanneer wij namens u orders uitvoeren, zorgt ons beleid inzake orderuitvoering ervoor dat we consequent alle nodige stappen nemen om het best mogelijke resultaat te bereiken.

In dit beleid staan de factoren omschreven die we in overweging nemen en de stappen die we nemen bij de verwerking en uitvoering van uw orders. Hieronder kunt u een samenvatting van dit beleid inzien, samen met een lijst van platformen voor uitvoering, beurzen, liquiditeitsproviders of brokers waarvan we afhankelijk kunnen zijn om uw orders uit te voeren of prijzen te bepalen.

Samenvatting van ons beleid inzake orderuitvoering

(PDF, 507 kB)

Platformen voor uitvoering

(PDF, 97 kB)

PDF's draaien op Adobe Reader, die u gratis kunt downloaden op de website van Adobe.

Meer informatie over beste uitvoering kunt u vinden in onze bij wet verplichte rapporten, die regelmatig worden bijgewerkt conform de verplichtingen van MiFID II.

Prijsbepaling voor specifieke producten en markten

Hoe worden de prijzen van markten buiten de handelsuren bepaald?

Wij geven bied- en vraagprijzen af voor diverse markten buiten de traditionele openingstijden. Hierdoor zijn we in staat om doorlopend eerlijke handelskansen te bieden, zelfs wanneer de onderliggende markt gesloten is. In deze omstandigheden kunnen we echter de huidige marktprijs niet als referentie nemen. Daarom creëren we onze eigen prijzen op basis van onze visie op de vooruitzichten van de desbetreffende markt.

We kunnen bijvoorbeeld de prijs bepalen van een index buiten de handelsuren door de standen van andere indices over de hele wereld die wel open zijn, in aanmerking te nemen. Ook houden we mogelijk rekening met de algehele handelsactiviteit van onze cliënten op de desbetreffende markt buiten de handelsuren, of met nieuws dat buiten de handelssessie naar buiten wordt gebracht. Onze prijzen die voor- en nabeurs worden afgegeven, komen op de markt tot stand en de prijzen worden automatisch afgestemd op bewegingen in gerelateerde markten. Daardoor zult u merken dat onze spreads over het algemeen groter zijn dan tijdens de normale handelsuren. Dit doen wij enkel ten gunste van onze cliënten.

Weekendmarkten zijn een uitbreiding van ons marktaanbod buiten de handelsuren. De prijzen die we afgeven, zijn gebaseerd op onze visie op de vooruitzichten van iedere markt. Verder analyseren we nieuwsberichten over specifieke markten of regio's die de markten waarvoor we prijzen afgeven, kunnen beïnvloeden. Bovendien kunnen activiteiten van andere cliënten van invloed zijn op onze prijzen. De mogelijkheid bestaat dat we tijdens deze uren onze prijzen nergens op kunnen afstemmen. Ook dan zijn we als market maker genoodzaakt om de spreads groter te maken dan tijdens de normale handelsuren. Weekendmarkten kunnen door cliënten worden gebruikt om hun bestaande posities te hedgen op de markten die we bieden. Koersbewegingen op deze markten in het weekend hebben echter geen invloed op de status van bestaande posities. Dat betekent dat cliënten die geen gebruik willen maken van weekendhandel, er nooit negatief door beïnvloed kunnen worden (bijvoorbeeld doordat stop-losses worden geactiveerd).

Onthoud dat prijzen buiten de handelsuren sterk kunnen verschillen van de prijzen die beschikbaar komen zodra de markt opengaat. Voor- en nabeurs handelen kan dus leiden tot een winst of verlies dat u niet zou hebben gehad als u zou hebben gewacht.

Hoe bepalen we de prijzen van digitale 100's?

Om te kunnen handelen in digitale 100’s moet u in aanmerking komen voor een professionele rekening bij IG.

Digitale 100’s zijn gebaseerd op statements over het toekomstige verloop van een bepaalde koers. U voorspelt of een statement wel of niet zal uitkomen. Bijvoorbeeld: ‘EUR/USD staat boven 11446.1 om 16:00 uur’ of ‘Zilver staat onder $14,00 per ounce wanneer de markt sluit’.

Iedere digitale 100 heeft een prijs tussen de 0 en 100. Hoe dichter de prijs bij 100 ligt, des te waarschijnlijker het is dat het desbetreffende statement werkelijkheid wordt. Hoe dichter de prijs bij nul ligt, des te groter de kans is dat het statement niet uitkomt.

De prijzen van onze digitale 100’s zijn op het gedrag van een onderliggende waarde gebaseerd, maar worden vastgesteld door onze dealing desk aan de hand van vier factoren:

- De tijd tot aan de afloopdatum

- De huidige waarde van de onderliggende waarde

- Onze verwachting van toekomstige volatiliteit

- Handelsactiviteiten van cliënten

Als het statement waarop u had ingezet inderdaad blijkt te kloppen, dan wordt de digitale 100 gesloten en afgewikkeld met een prijs van 100. Als het statement echter niet blijkt te kloppen, wordt de digitale 100 afgewikkeld met een prijs van 0.

Hoe bepaalt IG de prijzen van CFD-opties?

Om te kunnen handelen in CFD-opties moet u in aanmerking komen voor een professionele rekening bij IG.

De prijs van een optie, dat wil zeggen de premie die de optiehouder aan de schrijver betaalt om de optie te kopen, is veranderlijk en hangt af van een aantal verschillende factoren. De drie belangrijkste factoren zijn het niveau van de onderliggende markt vergeleken met de strikeprijs, de tijd die nog over is totdat de optie afloopt en de volatiliteit van de onderliggende waarde.

Al deze factoren werken volgens hetzelfde principe: hoe groter de kans is dat een optie boven de strikeprijs komt (voor calls) of eronder (voor puts), des de hoger is de premie.

Mogelijk bent u geïnteresseerd in…

We zijn transparant over onze kosten, zodat u precies weet wat u moet betalen.

We zetten onze mogelijkheden voor traden met algoritmen op een rijtje, zodat u menselijke fouten kunt voorkomen en uw theorieën kunt backtesten.

Bekijk hoe wij het gezicht van trading al 49 jaar veranderen.

1 Gebaseerd op inkomsten (bron: gepubliceerde financiële overzichten, 2022).

2 Gebaseerd op de OTC-gegevens van IG Group voor Juni tot augustus 2023.

3 Gebaseerd op de OTC-gegevens van IG Group voor Juni tot augustus 2023.

4 Dit is de minimale liquiditeit die een cliënt normaal gesproken per transactie zou moeten kunnen krijgen tijdens de standaard markturen. Een cliënt ontvangt mogelijk meer liquiditeit, afhankelijk van de exposure van de broker.

5 Gebaseerd op de OTC-gegevens van IG Group voor Juni tot augustus 2023.

6 Het percentage weigeringen heeft betrekking op orders die door IG zijn geweigerd. Geweigerde orders vanwege fouten van cliënten, bijvoorbeeld door het plaatsen van een order aan de verkeerde kant van de markt, zijn niet meegerekend.

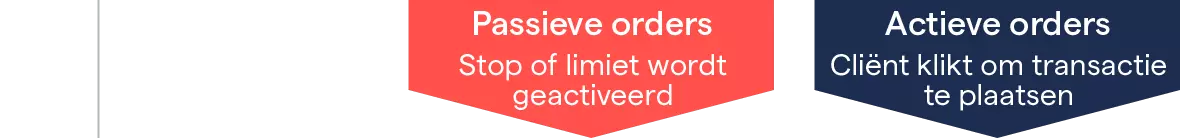

7 Een 'actieve' order, die via een van onze platformen is ingediend, is een order waarbij u ons de opdracht geeft om deze onmiddellijk uit te voeren. Het tegenovergestelde is een 'passieve' order, waarbij u ons de opdracht geeft om de order later uit te voeren. Daarvoor moet de koers eerst een bepaald niveau bereiken.

8 Alle OTC-transacties binnen IG Group zijn hierbij inbegrepen.

9 Gebaseerd op de OTC-gegevens van IG Group voor Juni tot augustus 2023. Exclusief orders die zijn geweigerd vanwege de dynamiek van de onderliggende markt, foutieve orders en orders die de aanvaardbare grenzen overschrijden.