Algorithmischer Handel

Entscheiden Sie sich für den Marktführer im CFD-Trading.1 Bei IG Bank erstellen und verfeinern Sie Ihre eigenen Handelsalgorithmen oder verwenden bewährte Lösungen für Ihr Trading.

Per Telefon +41 (0) 58 810 77 40 erreichen Sie uns montags bis freitags von 09:00–18:00 Uhr.

Was ist algorithmisches Trading?

Beim algorithmischen Handel setzen Sie Computercodes und -programme ein, um Trades nach festgelegten Parametern zu eröffnen und zu schliessen, z. B. auf Basis der Kursbewegung des zugrunde liegenden Marktes. Sobald die Marktbedingungen ein bestimmtes, im Voraus festgelegtes Kriterium erfüllen, führen die Trading-Algorithmen Ihre Kauf- oder Verkaufsorder für Sie aus. So sparen Sie Zeit, da Sie die Märkte nicht mehr selbst beobachten müssen.

Der algorithmische Handel bei IG Bank wird ergänzt durch Partnerschaften mit Anbietern führender Profi-Plattformen, einschliesslich ProRealTime und MetaTrader 4 (MT4). Sie können ausserdem unsere Trading-APIs verwenden. Zudem bieten wir fortschrittliche technische Analyse- und Charting-Tools an, um Ihnen den Handel zu erleichtern, unabhängig davon, ob Sie Ihre eigenen Algorithmen entwickeln und anpassen oder Standardlösungen verwenden möchten.

Warum in den algorithmischen Handel einsteigen?

Vermeiden Sie typisch menschliche Fehler

Handeln Sie, ohne sich beim Sichern von Gewinnen oder der Begrenzung von Verlusten durch Emotionen beeinflussen zu lassen.

Seien Sie bei seltenen oder besonderen Ereignissen dabei

Reagieren Sie auf seltene Ereignisse, wie etwa den Handelsschluss des Dow Jones 500 Punkte unter seinem gleitenden 20-Tage-Durchschnitt.

Ergänzen Sie Ihre Strategie

Verpassen Sie Ihrem Risikomanagement einen Feinschliff − verwenden Sie Algorithmen, die für Sie Stops und Limits setzen.

Geringer Aufwand

Richten Sie Ihre Algorithmen ein und lassen Sie sie für sich arbeiten – rund um die Uhr.

Backtest

Verfeinern Sie Ihre Algorithmen anhand historischer Daten, um die beste Parameterkombination für den Kauf oder Verkauf zu ermitteln.

Sofortige Ausführung – mehr Handelschancen

Maximieren Sie mit automatisierten Kauf- oder Verkaufs-Ordern Ihr Exposure auf den zugrunde liegenden Markt.

Algorithmisches Trading bei IG Bank

Erstellen Sie Ihre eigenen Algorithmen oder verwenden Sie bewährte Lösungen, um CFDs zu handeln.

Nutzen Sie moderne Technologie gegen emotionalgeladenes Trading und reduzieren Sie äussere Einflüsse.

Setzen Sie auf hochentwickelte Handelsstrategien zur Überwachung des Orderbuchs und zur Verwaltung der Trade-Ausführung.

Ergänzen Sie Ihr Trading um moderne Algorithmusstrategien − ganz ohne Zusatzkosten.

Erhalten Sie Unterstützung von unserem erfahrenen Kundendienst von Montag bis Freitag zwischen 08:15 und 22:15 Uhr (MEZ).

Entscheiden Sie sich für unterschiedliche Plattformen, je nach Ihren Präferenzen beim algorithmischen Trading.

Welche algorithmische Handelsplattform ist am besten für Sie geeignet?

Die Wahl der Plattform hängt von Ihren Trading-Bedürfnissen ab − viele Trader verwenden mehrere Plattformen gleichzeitig, um ihre diversen Ziele zu erreichen.

- ProRealTime

- MetaTrader 4

- Native APIs

Erstellen Sie Ihre eigenen Algorithmen

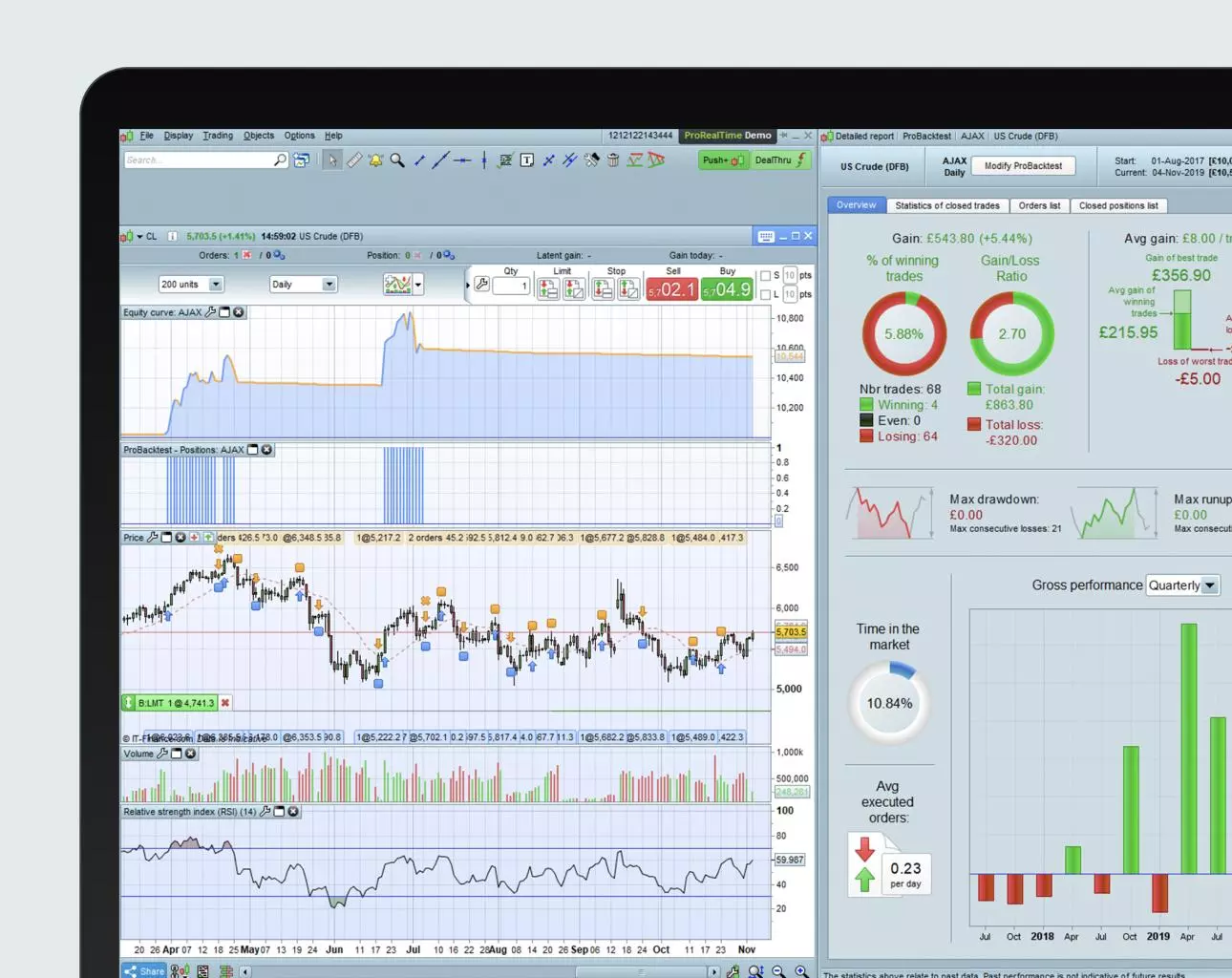

ProRealTime ist ein führendes webbasiertes Charting-Paket, mit dem Sie Ihre eigenen Handelsalgorithmen bauen können. ProRealTime wurde entwickelt, um die Erstellung von Algorithmen zu erleichtern.

Die Tools in ProRealTime, einschliesslich der Optimierungssuite und der einzigartigen Programmiersprache, machen es einfach, eigene Algorithmen zu entwickeln, zu testen und zu verfeinern. Das bedeutet, dass Ihre Algorithmen während der Ausführung auf der ProRealTime-Plattform genau nach Ihren Spezifikationen arbeiten.

Verwenden Sie vorgefertigte Algorithmen

MT4 ist eine bewährte Handelsplattform mit einer grossen Nutzergemeinschaft, die aktiv Handelsalgorithmen entwickelt und verfeinert. Sie stehen Ihnen auf dem MT4-Marktplatz zur Verfügung, der eine breite Auswahl an bewährten Lösungen bietet.

MT4 ist bekannt für seine Indikatoren und Addons, von denen Sie einige kostenlos verwenden können, wenn Sie unser MT4-Angebot nutzen. Sie helfen Ihnen bei der Chartanalyse und ermöglichen es, die MT4-Plattform vollständig nach Ihren Wünschen anzupassen.

Für den Aufbau von Grund auf

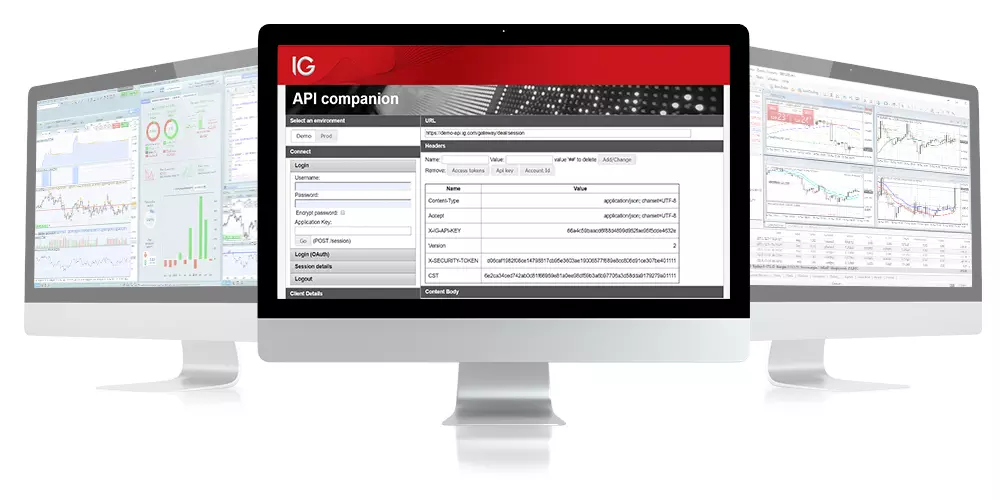

Ein Application Programming Interface (API; Programmierschnittstelle für Anwendungen) ermöglicht es Ihnen, Trades zu automatisieren, Integrationen zu entwickeln und Handelsalgorithmen sowie Anwendungen von Grund auf neu zu erstellen. Unsere Web-API bietet Ihnen eine einfache Möglichkeit, Marktdaten und historische Kurse abzurufen.

Die Erstellung eigener APIs empfehlen wir ausschliesslich Händlern, die Kenntnisse in Programmierung und Coding haben. Es handelt sich hierbei um die komplexeste Option unseres Angebots. Gleichzeitig bieten APIs jedoch die umfangreichsten Anpassungsmöglichkeiten, da Sie sie von Grund auf selbst erstellen können, indem Sie eine Programmiersprache wie Java, Excel (VBA), .NET oder eine andere Sprache, die HTTP unterstützt, verwenden.

Steigen Sie jetzt ins Trading ein

Steigen Sie jetzt ins Trading ein

Schnelle und zuverlässige Ausführung auf zahlreichen Märkten

Profitieren Sie von flexiblem Zugang zu über 17'000 globalen Märkten – mit einer Plattform, die höchste Verlässlichkeit garantiert.

Unterbrechungsfreies Trading, wo immer Sie gerade sind

Mit unserer intuitiven, mehrfach ausgezeichneten Trading-App können Sie auch unterwegs traden.

Vertrauen Sie einem erfahrenen Anbieter

Mit über 10 Jahren Branchenerfahrung setzen wir neue Standards und bieten Ihnen einen erstklassigen Service, auf den Sie zählen können.

Steigen Sie jetzt ins Trading ein

Steigen Sie jetzt ins Trading ein

Schnelle und zuverlässige Ausführung auf zahlreichen Märkten

Profitieren Sie von flexiblem Zugang zu über 17'000 globalen Märkten – mit einer Plattform, die höchste Verlässlichkeit garantiert.

Unterbrechungsfreies Trading, wo immer Sie gerade sind

Mit unserer intuitiven, mehrfach ausgezeichneten Trading-App können Sie auch unterwegs traden.

Vertrauen Sie einem erfahrenen Anbieter

Mit über 10 Jahren Branchenerfahrung setzen wir neue Standards und bieten Ihnen einen erstklassigen Service, auf den Sie zählen können.

Was sind die wichtigsten Strategien für den algorithmischen Handel?

Die drei wichtigsten Strategien für den algorithmischen Handel sind die Kursbewegungsstrategie, die Technische-Analyse-Strategie und eine Kombinationsstrategie.

- Kursbewegungsstrategie

- Technische Analyse-Strategie

- Kombinationsstrategie

Bei einer Handelsstrategie mit Kursaktion werden frühere Eröffnungs- und Schlusspunkte oder Kurshochs und -tiefs betrachtet und der Algorithmus löst eine Kauf- oder Verkaufsorder aus, wenn diese Kurslevel erreicht werden.

Sie können zum Beispiel einen Algorithmus erstellen, um eine Kauf- oder Verkaufsorder aufzugeben, wenn sich der Kurs über Punkt X bewegt oder wenn der Kurs unter Punkt Y fällt. Das ist ein bei Scalpern beliebter Algorithmus, die den ganzen Tag über eine Reihe von schnellen, aber kleinen Gewinnen auf hochvolatilen Märkten erzielen wollen. Dieser Prozess wird auch als Hochfrequenzhandel (HFT) bezeichnet.

Um einen Kursaktionshandelsalgorithmus zu erstellen, müssen Sie beurteilen, ob und wann Sie sich long oder short positionieren wollen. Sie sollten zudem überlegen, wie Sie Ihr Risiko verwalten, beispielsweise durch Stops und Limits.

Sie können einen Kursaktionshandelsalgorithmus entsprechend dem Markt, dem Zeitrahmen, der Grösse des Trades und der Tageszeit, zu der der Algorithmus arbeiten soll, konfigurieren. Das kann Ihnen helfen, vorhandene Volatilität sofort zu nutzen, wenn die Märkte öffnen oder schliessen.

Eine Technische-Analyse-Strategie für das algorithmische Trading befasst sich mit technischen Indikatoren wie Bollinger-Bändern, stochastischen Oszillatoren, MACD, dem Relative-Stärke-Index und vielen anderen.

Mit dieser Strategie würden Sie einen Algorithmus erstellen, um auf die Parameter dieser Indikatoren zu reagieren, wie z. B. das Schliessen einer Position, wenn die Volatilität stark ansteigt.

Um eine Strategie für die Technische Analyse zu erstellen, müssen Sie verschiedene technische Indikatoren heranziehen und sich mit ihnen vertraut machen. Beispielsweise können Sie Algorithmen auf der Grundlage von Bollinger-Bändern erstellen, um Trades bei hoher Volatilität zu eröffnen oder zu schliessen. Ob Sie eine Position eröffnen oder schliessen, hängt von Ihrer Risikobereitschaft ab und davon, ob Sie eine Long- oder Short-Position in einem steigenden oder fallenden Markt haben.

Mit einer Strategie für die Technische Analyse sind Sie weniger auf den Kurs fokussiert und mehr daran interessiert, Indikatoren oder eine Kombination von Indikatoren zu verwenden, um Ihre Kauf- und Verkaufsorder auszulösen.

Eine Kombinationsstrategie für den algorithmischen Handel setzt sowohl die Kursaktion als auch die technische Analyse ein, um potenzielle Kursbewegungen zu bestätigen. Algorithmen können dann eine Kauf- oder Verkaufsorder auf der Grundlage dieser Informationen veranlassen.

Um eine Kombinationsstrategie für das Trading zu erstellen, müssen Sie eine Analyse der historischen Kursaktion auf einem zugrunde liegenden Markt durchführen. Das bedeutet, dass Sie die verschiedenen technischen Indikatoren verstehen und wissen müssen, was sie Ihnen über die früheren Kursbewegungen eines Vermögenswertes sagen.

Bei einer Kombinationsstrategie müssen Sie festlegen, ob Sie Long- oder Short-Positionen einnehmen wollen und wann der Algorithmus tagsüber handeln soll.

Sie können eine Kombinationsstrategie entsprechend dem Markt, dem Zeitrahmen, der Grösse des Trades und der unterschiedlichen Indikatoren, mit denen der Algorithmus arbeiten soll, konfigurieren.

FAQs

Was ist der Unterschied zwischen automatisiertem Trading und algorithmischem Handel?

Der Unterschied zwischen automatisiertem Trading und algorithmischem Handel ist nicht klar definiert, da viele Trader beide Begriffe synonym verwenden. Automatisiertes Trading bezieht sich in der Regel auf die Automatisierung des manuellen Handels durch Stops und Limits, die Ihre Positionen automatisch schliessen, wenn sie ein bestimmtes Niveau erreichen. Das geschieht unabhängig davon, ob Sie gerade auf Ihrer Handelsplattform aktiv sind oder nicht.

Der algorithmische Handel hingegen bezieht sich für gewöhnlich auf den Prozess, in dem ein Trader seine eigenen Codes und Formeln entwickelt und verfeinert, um die Märkte zu überwachen und in den Handel einzusteigen oder ihn zu beenden, wenn sich der Markt in die andere Richtung entwickelt.

Welche Handelsstrategien bietet das algorithmische Trading?

Es stehen mehrere Handelsstrategien für das algorithmische Trading zur Auswahl. Die meisten Trader entscheiden sich für eine Kursaktionsstrategie oder eine Technische-Analyse-Strategie. Einige Trader kombinieren auch beides.

Eine Kursaktionsstrategie wendet Kursdaten aus früheren Eröffnungs-/Schlusskursen oder Hoch-/Tiefständen eines Marktes an, um Trades in der Zukunft zu platzieren, wenn diese Kurspunkte wieder erreicht werden. Eine Strategie der technischen Analyse stützt sich auf technische Indikatoren zur Chartanalyse, während die Algorithmen auf die Märkte reagieren, je nachdem, was die Indikatoren anzeigen, beispielsweise hohe oder niedrige Volatilität.

Was spricht für das algorithmische Trading?

Der algorithmische Handel bietet zahlreiche Möglichkeiten, um das eigene Trading zu ergänzen. Mit dem Einsatz von Algorithmen sorgen Sie dafür, dass Sie beim Handeln nicht aufgrund von Emotionen entscheiden, da Algorithmen diese Entscheidungen auf der Grundlage von im Voraus festgelegten Parametern treffen, selbst wenn Sie gerade nicht auf Ihrer Handelsplattform aktiv sind.

Zu den weiteren besonderen Eigenschaften gehören Zeitersparnis und die Tatsache, dass Sie schneller auf Kursbewegungen reagieren können als beim manuellen Trading. So sichern Sie sich den besten Kurs und dank der Backtesting-Funktion und Neudefinitionen arbeiten Ihre Algorithmen in einem optimalen Bereich.

Das könnte Sie ebenfalls interessieren

Erfahren Sie mehr über ProRealTime, einschliesslich seiner Verwendung und Spezialfunktionen.

Erfahren Sie, wie automatisiertes Trading funktioniert und welche Software Sie zur Automatisierung Ihres Handels bei IG Bank einsetzen können.

Erfahren Sie mehr über den Handel mit APIs und wie Sie damit beginnen können.

Der Inhalt dieser Seite dient nur zu Informationszwecken. IG Bank S.A. übernimmt keine Verantwortung für den algorithmischen Handel, der von Plattformen wie ProRealTime, MetaTrader 4 (MT4) oder anderen Drittanbietern angeboten wird. Die Informationen und Daten auf dieser Seite sind nicht als ein Angebot oder eine Aufforderung zum Kauf, Verkauf oder zur Zeichnung von Finanzinstrumenten und/oder zur Anmeldung bei einem algorithmischen Handelssystem zu betrachten.

1 Grösster Anbieter nach Umsatz (veröffentlichter Geschäftsbericht 2022)