Bestmögliche Ausführung

Wir haben unsere Ausführung mit einem einzigen Ziel konzipiert – um sicherzustellen, dass Ihre Trades zu jeder Zeit genau so ausgeführt werden, wie Sie es wünschen.

Was bedeutet bestmögliche Ausführung?

Der Begriff „bestmögliche Ausführung“ bezieht sich auf unsere Verantwortung, bei der Ausführung von Dealing-Orders im Namen unserer Kunden für den Handel mit CFDs alle erforderlichen Schritte zu unternehmen, um durchgehend das bestmögliche Ergebnis zu erzielen.

Als Teil unseres Grundsatzes zur Gewährleistung der bestmöglichen Ausführung gibt es eine Vielzahl von Faktoren, die wir berücksichtigen:

- Preisfairness

- Ausführungsgeschwindigkeit und -wahrscheinlichkeit

- Grösse und Art des Auftrags

Unsere intelligente Ausführungstechnologie wurde auf Basis unserer Grundsätze zur Orderausführung entwickelt, um diese und alle anderen relevanten Faktoren wie die Art der zugrunde liegenden Märkte und Ihre orderspezifischen Anweisungen zu berücksichtigen, damit wir Ihnen stets die aus unserer Sicht bestmöglichen Ergebnisse bieten können.

Es ist wichtig für Trader, die mit uns handeln möchten, zu verstehen, wie wir Orders behandeln und für unsere Kunden ausführen. Wichtige Informationen finden Sie in unserem Differenzhandelsvertrag und in den Informationen über die Qualität unserer Ausführung auf dieser Seite.

Unser Ziel: die bestmögliche Ausführung für Sie

Ihr Trading steht an erster Stelle

Transparente Ausführungsgrundsätze

Automatisierte Prozesse

Wir bei IG möchten, dass Sie erfolgreich und regelmässig mit uns traden. Es ist die Grundlage unseres Geschäftsmodells. Daher tun wir unser Möglichstes, um in jeder Phase des Handelsprozesses in Ihrem Sinne zu handeln.

Als die weltweite Nummer 1 unter den CFD-Anbietern1, sehen wir es als unsere Aufgabe an, die Branchenstandards bei der bestmöglichen Ausführung anzuführen – damit Ihre Trades die bestmögliche Chance haben, sich so zu entwickeln, wie Sie es sich vorgestellt haben. Deshalb investieren wir kontinuierlich in schnellere und intelligentere Ausführungstechnologien.

Preisgebung

Streben nach besten Preisen und engsten Spannen

Der Preis ist für unsere Kunden der wichtigste Faktor, wenn es um die bestmögliche Ausführung geht. Wir beziehen unsere zugrunde liegenden Preise aus verschiedenen Quellen, die wir ständig prüfen. Ausserdem werden wir immer versuchen, Liquiditätshandelsplätze einzubeziehen, die die Integrität unserer Preise verbessern und die Transaktionsgebühren für unsere Kunden reduzieren.

Als weltweit grösster und ältester Anbieter von CFDs1 können wir Ihnen eine grössere Liquidität zum bestmöglichen Preis bieten.

Wie wir Ihnen den besten Preis bieten

Märkte können sich in Millisekunden bewegen, was bedeutet, dass sich der Preis, auf den Sie klicken, um zu traden, möglicherweise ändern kann, bis Ihre Order bei uns eintrifft. Unser System zum Ordermanagement wird Ihre Order jedoch in keinem Fall zu einem schlechteren Preis füllen, als zu dem, den Sie gewählt haben. Allerdings kann Ihre Order bei einer zu grossen Abweichung des Preises abgelehnt werden. Von April bis Juni 2024 wurden lediglich 0,20% aller bei IG platzierten Orders aufgrund ihrer Grösse abgelehnt (Liquidität).

Sehen Sie sich die folgenden Videos an und erfahren Sie mehr über die Geschwindigkeit der Ausführung, die Kurserhöhung und die Beschaffung besserer Preise.

- Ausführungsgeschwindigkeit

- Kurserhöhung

- Beschaffung besserer Preise

Erfahren Sie mehr über die Art und Weise, wie wir bestimmte Produkte und Märkte bepreisen.

Symmetrische Toleranz

Sie erhalten immer den gewünschten (oder besseren) Preis bei Limit- und aktiven Orders.

Eine symmetrische Toleranzstufe wird auf beiden Seiten Ihres angeforderten Preises in einem bestimmten Abstand festgelegt – wenn der Markt bis zum Erhalt Ihrer Order innerhalb dieses Bereichs bleibt, wird Ihre Order auf dem von Ihnen gewünschten Niveau ausgeführt.

Wenn der Preis ausserhalb dieser Spanne liegt, gibt es zwei Möglichkeiten, fortzufahren:

- Wenn sich der Markt auf ein für Sie besseres Level bewegt, stellt unsere Technologie sicher, dass Sie diesen Preis erhalten.

- Bewegt sich der Preis über das Toleranzlevel hinaus in die entgegengesetzte Richtung, lehnen wir Ihre Order ab und bitten Sie, diese auf dem aktuellen Level erneut zu übermitteln.

Wir verfahren auf diese Weise, um sicherzustellen, dass der Preis, zu dem Ihre Order gefüllt wird, mit dem aktuellen Preis übereinstimmt, der unseren Kunden zur Verfügung steht.

Wenn Sie eine Market Order übermitteln, wird diese in der Grösse und dem Preis ausgefüllt, die zum Zeitpunkt des Eingangs bei uns verfügbar sind.

Zum Beispiel erhielten über 263.000 At-Quote-Orders der IG Group von April bis Juni 2024 eine Preisverbesserung. Dies entsprach einem Gesamtvorteil von GBP 3.5 Millionen für die Kunden.

Hohe Liquidität und fortschrittliche Handelsoptionen

Wir helfen Ihnen dabei, Ihre volle Handelsgrösse zu erzielen.

Liquidität - die Leichtigkeit, mit der ein Vermögenswert schnell und zu stabilen Preisen gekauft und verkauft werden kann – wirkt sich darauf aus, den von Ihnen gewünschten Trade zu erzielen.

Dank unserer Unternehmensgrösse und des enormen Handelsvolumens, welches wir täglich abwickeln, können wir bei IG eine tiefe und beständige Liquidität anbieten, die Ihnen mehr Kontrolle über Ihre Trades verleiht. Vor allem wenn Sie mit höheren Handelsgrössen traden, ist es wahrscheinlicher, dass Sie bei IG zu Ihrem Wunschpreis ausgefüllt werden.

Maximale automatisierte Handelsgrösse

Ein weiterer wichtiger Faktor ist die maximale automatische Handelsgrösse, die sicherstellt, dass die Order eines Kunden automatisch ausgeführt wird, ohne wegen einer Überschreitung der maximalen Handelsgrösse abgelehnt zu werden. Wird die Order abgelehnt, so ist die daraus resultierende verzögerte Ausführung faktisch eine Form von Slippage.

Nachfolgend finden Sie die maximalen automatischen Handelsgrössen bei IG: (Stand vom Juni 2023):

- Beliebteste Währungen

- Beliebteste Indizes

| Märkte | Maximale automatisierte Handelsgrösse (Nominalwert in GBP)4 | Lot-Anzahl (CFDs) |

| GBP/USD | 6.285.000 | 63 |

| EUR/USD | 5.300.000 | 63 |

| USD/CAD | 5.400.000 | 68 |

| USD/JPY | 7.380.000 | 93 |

| AUD/USD | 5.100.000 | 101 |

| Märkte | Maximale automatisierte Handelsgröße (Nominalwert in GBP)4 | Lot-Anzahl (CFDs) |

| DAX | 6.300.000 | 47 |

| FTSE 100 | 3.700.000 | 50 |

| US 500 | 15.760.000 | 18 |

| Wall St | 6.940.000 | 25 |

| Australi 200 | 3.650.000 | 36 |

Erweiterte Handelsoptionen

Um Ihnen zu helfen, die Kontrolle über Ihre Ausführung zu übernehmen und die Wahrscheinlichkeit zu erhöhen, dass Ihre Order angenommen wird, bieten wir zwei Orderarten an:

- Preistoleranzen – eine Möglichkeit, die Wahrscheinlichkeit einer Ablehnung Ihrer Order zu verringern, indem Sie Ihre Toleranz für Kursbewegungen festlegen, was besonders nützlich bei hohen Handelsgrössen ist.

- Teilausführungen – ein Tool, das eine Ablehnung aufgrund der Grösse verhindert und sicherstellt, dass Ihre Order in der höchstmöglichen Handelsgrösse ausgeführt wird.

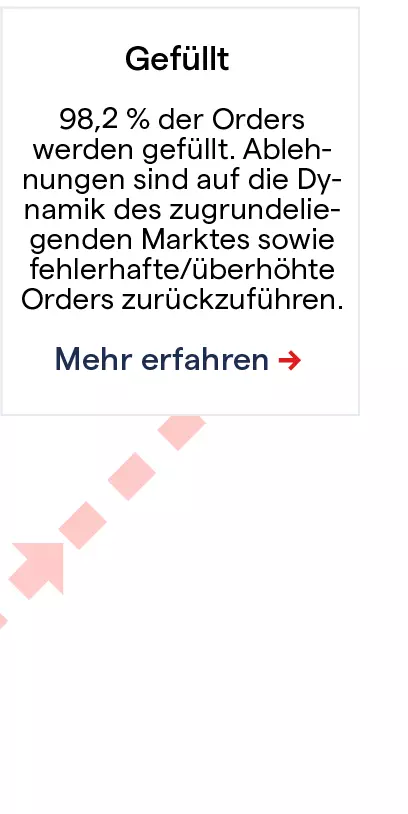

Slippage

Wir gehen über positives Slippage hinaus. Wir bieten garantierte Stops, um negatives Slippage zu vermeiden.

Mit dem Begriff „Slippage“ wird eine Situation bezeichnet, in der der Kurs, zu dem Ihre Order ausgeführt wird, nicht mit dem Kurs übereinstimmt, zu dem sie angefordert wurde. Da die Liquidität auf dem von Ihnen gewünschten Kursniveau unzureichend ist, kann sich dies entweder zu Ihren Gunsten oder zu Ihren Ungunsten auswirken:

- Slippage bei Stops wirkt sich negativ für Sie aus, da Sie zu einem schlechteren Preis ausgefüllt werden.

- Slippage bei Limits wirkt sich dagegen positiv für Sie aus, da Sie zu einem besseren Preis ausgefüllt werden.

Daher sollten die Slippage-Raten bei Stops und Limits beim Vergleich von Brokern besonders berücksichtigt werden. Kunden sollten nach einer geringeren Stop- und einer höheren Limit-Slippage suchen.

IG hat eine asymmetrische Ausführungslogik, um dies zu ermöglichen. Nachfolgend finden Sie IGs Slippage-Performance aus dem letzten Quartal:

- Zusammenfassung

- Beliebteste Währungen

- Beliebteste Indizes

| Märkte | Stops – keine Slippage | Stops – negative Slippage | Limits – positive Slippage | Limits – keine Slippage |

| Währungen | 89 % | 11 % | 55 % | 45 % |

| Indizes | 72 % | 28 % | 74 % | 26 % |

| Märkte | Stops – keine Slippage | Stops – negative Slippage | Limits – positive Slippage | Limits – keine Slippage | Durchschn. negative Slippage (in Pips) | Durchschn. positive Slippage (in Pips) |

| EUR/USD | 93 % | 7 % | 49 % | 51 % | 0,053 | 0,086 |

| GBP/USD | 88 % | 12 % | 57 % | 43 % | 0,062 | 0,083 |

| USD/CAD | 93 % | 7 % | 53 % | 47 % | 0,005 | 0,009 |

| USD/JPY | 87 % | 13 % | 59 % | 41 % | 0,097 | 0,107 |

| AUD/USD | 96 % | 4 % | 43 % | 57 % | 0,090 | 0,083 |

| Märkte | Stops – keine Slippage | Stops – negative Slippage | Limits – positive Slippage | Limits – keine Slippage | Durchschn. negative Slippage (in Pips | Durchschn. positive Slippage (in Pips) |

| Deutschland 40 | 92 % | 8 % | 89 % | 11 % | 0,128 | 0,248 |

| FTSE 100 | 95 % | 5 % | 50 % | 50 % | 0,013 | 0,048 |

| US 500 | 76 % | 24 % | 93 % | 7 % | 0,140 | 0,116 |

| Wall Street | 67 % | 33 % | 89 % | 11 % | 0,184 | 0,166 |

| Australien 200 | 82 % | 18 % | 51 % | 49 % | 0,034 | 0,035 |

Denken Sie daran, dass Sie das Risiko eines negativen Slippage bei Stop-Orders beim Schliessen vollständig vermeiden können, indem Sie garantierte Stops verwenden. Sie können diese kostenlos setzen – Sie zahlen nur eine geringe Gebühr, wenn sie ausgelöst werden.Hier finden Sie mehr Informationen. Erfahren Sie mehr.

Orderausführung

98,97 % der Orders werden gefüllt. 5 Ablehnungen sind auf die Dynamik des zugrunde liegenden Marktes sowie fehlerhafte/überhöhte Orders zurückzuführen.

Da es in Ihrem Interesse liegt, die bestmögliche Orderausführung zu erhalten, haben wir es uns zur Aufgabe gemacht, diese zu liefern. Wir überwachen ständig die Ablehnungsquoten unserer Kunden, um sicherzustellen, dass Ihre Ausführungswahrscheinlichkeit so hoch wie möglich ist. Nachfolgend finden Sie unsere Orderausführungsraten für alle CFD-Anlageklassen pro Quartal aus den letzten zwei Jahren. Ablehnungen werden durch die zugrunde liegende Marktdynamik verursacht oder beziehen sich auf irrtümlich erteilte Order sowie auf Order, die akzeptable Parameter überschreiten.

Warum werden Kundenorders abgelehnt?

Die Hauptgründe für die Ablehnung von Kundenorders sind Preisänderungen im zugrunde liegenden Markt und Probleme mit der Liquidität.

Wir haben unsere erweiterten Handelsoptionen entwickelt, um Ihnen die Kontrolle über diese Faktoren zurückzugeben.

Keine manuelle Kontrolle von aktiven Orders

Wir greifen niemals ein, um aktive Orders7 manuell zu bearbeiten. Dies erhöht die Ausführungsgeschwindigkeit und die Wahrscheinlichkeit, dass wir Ihre Order zum angefragten Preis ausführen können.

Die einzigen Gelegenheiten, bei denen Sie bei IG mit manuellen Eingriffen konfrontiert werden, sind Stops und Limits oder per Telefon platzierte Trades.

31,5 Millionen gefüllte Trades April bis Juni 2024

2,3 Billionen € Nominalvolumen8

100 % der erfolgreich gefüllten Orders werden zum gewünschten Preis oder besser ausgeführt

98,97 % erfolgreich gefüllter Orders April bis Juni 20249

Steigen Sie jetzt ins Trading ein

Steigen Sie jetzt ins Trading ein

Schnelle und zuverlässige Ausführung auf zahlreichen Märkten

Profitieren Sie von flexiblem Zugang zu über 17'000 globalen Märkten – mit einer Plattform, die höchste Verlässlichkeit garantiert.

Unterbrechungsfreies Trading, wo immer Sie gerade sind

Mit unserer intuitiven, mehrfach ausgezeichneten Trading-App können Sie auch unterwegs traden.

Vertrauen Sie einem erfahrenen Anbieter

Mit über 10 Jahren Branchenerfahrung setzen wir neue Standards und bieten Ihnen einen erstklassigen Service, auf den Sie zählen können.

Steigen Sie jetzt ins Trading ein

Steigen Sie jetzt ins Trading ein

Schnelle und zuverlässige Ausführung auf zahlreichen Märkten

Profitieren Sie von flexiblem Zugang zu über 17'000 globalen Märkten – mit einer Plattform, die höchste Verlässlichkeit garantiert.

Unterbrechungsfreies Trading, wo immer Sie gerade sind

Mit unserer intuitiven, mehrfach ausgezeichneten Trading-App können Sie auch unterwegs traden.

Vertrauen Sie einem erfahrenen Anbieter

Mit über 10 Jahren Branchenerfahrung setzen wir neue Standards und bieten Ihnen einen erstklassigen Service, auf den Sie zählen können.

Grundsätze zur Orderausführung

Wenn wir Order in Ihrem Namen ausführen, handeln wir fair und stets in Übereinstimmung mit unseren Grundsätzen zur Orderausführung.

In unseren Richtlinien erläutern wir, welche Faktoren wir bei der Abwicklung und Ausführung Ihrer Orders beachten und wie die entsprechenden Prozesse gestaltet sind. Nachfolgend finden Sie eine Zusammenfassung dieser Richtlinie sowie eine Liste der Ausführungsplätze, Börsen, Liquiditätsanbieter und Broker, auf die wir bei der Ausführung oder Bewertung Ihrer Orders zurückgreifen.

PDFs benötigen den Adobe Reader, den Sie kostenlos von Adobe herunterladen können.

Weitere Informationen zur bestmöglichen Ausführung finden Sie in unseren aufsichtsrechtlichen Offenlegungen, die im Rahmen der MIFID II-Meldepflichten regelmässig aktualisiert werden.

Out-of-Hours-Trading – Märkte mit erweiterten Handelszeiten

Wir bieten Zwei-Wege-Preise für eine Vielzahl von Märkten ausserhalb der traditionellen Handelszeiten an. Dies ermöglicht es uns, fortlaufend faire Handelsmöglichkeiten anzubieten, auch wenn der zugrunde liegende Markt geschlossen ist. Allerdings können wir unter diesen Umständen nicht auf den aktuellen Marktpreis als Referenzkurs zurückgreifen, sondern erstellen unsere eigenen Preise, die unsere Einschätzung der Aussichten eines Marktes wiedergeben.

So können wir zum Beispiel die Preise für einen Index ausserhalb der Handelszeiten festlegen, indem wir die Performance anderer, offener Indizes auf der ganzen Welt einbeziehen. Als zusätzliche Informationsquelle können wir auch die Handelsaktivitäten unserer Kunden auf den Out-of-Hours-Märkten oder Nachrichtenmeldungen berücksichtigen, die ausserhalb der regulären Handelszeiten veröffentlicht werden. Da unsere Kurse innerhalb der erweiterten Handelszeiten durch den Market Maker bestimmt und automatisch durch Bewegungen in korrelierenden Märkten korrigiert werden, sind unsere Spreads in diesem Zeitraum generell breiter als während der regulären Handelszeiten. Das geschieht im besten Interesse unserer Kunden.

Der Wochenendhandel ist eine Erweiterung unseres Out-of-Hours-Angebots, wobei die Notierungen unseren Einschätzungen der Marktaussichten entsprechen. Dazu analysieren wir die jeweiligen Markt- und Gebiets-Nachrichtenkanäle, deren Meldungen sich auf die von uns bepreisten Märkte auswirken können. Darüber hinaus kann sich auch die Handelstätigkeit anderer Kunden auf unsere Notierungen auswirken. Somit kann es durchaus sein, dass es keine passenden Faktoren gibt, an denen wir unsere Notierungen zu diesen Zeiten orientieren können und so das Market-Making-Element wiederum grössere Spreads als während der normalen Handelszeiten des Marktes erfordern wird. Die Wochenendmärkte können von Kunden genutzt werden, um ihre bestehenden Positionen auf den von uns angebotenen Märkten zu hedgen, wobei die Preisbewegungen auf diesen Märkten über das Wochenende den Status der bestehenden Positionen nicht beeinflussen werden. Dadurch wird sichergestellt, dass Kunden, die das Wochenendangebot nicht nutzen wollen, dadurch keine Nachteile erfahren (z.B. durch Auslösung von Stop-Losses).

Bitte beachten Sie, dass die Preise ausserhalb der Handelszeiten sehr unterschiedlich zu den Preisen sein können, die bei Wiedereröffnung der Märkte verfügbar sind. So kann der Handel auf diesen Märkten zu einem Gewinn oder Verlust führen, der sonst nicht entstanden wäre, wenn Sie gewartet hätten.

Erfahren Sie mehr über unsere erweiterten Handelszeiten und das Trading an Wochenenden

Digital 100s

Mit Digital 100s können Sie darauf traden, ob Aussagen über das zukünftige Verhalten eines Marktes wahr oder falsch sind. Beispiel: „EUR/USD wird um 16 Uhr über 11446,1 liegen“ oder „Silber wird bei Handelsschluss unter USD 14.00 pro Unze liegen“.

Alle Digital 100s werden zwischen 0 und 100 notiert. Je näher der Preis an 100 liegt, desto wahrscheinlicher ist es, dass die betreffende Aussage eintritt. Je näher der Preis bei Null liegt, desto wahrscheinlicher ist es, dass sie falsch ist.

Unsere Digital 100s-Preise basieren auf dem Verhalten eines zugrunde liegenden Marktes, werden aber von unserem Dealing Desk anhand von vier Faktoren festgelegt:

- Zeit bis zum Verfall

- Momentaner Wert des zugrunde liegenden Marktes

- Unsere Erwartung der zukünftigen Volatilität

- Kundengeschäft

Sollte die Aussage, auf die Sie handeln, letztendlich eintreffen, würde der Digital 100 mit einem Preis von 100 schliessen. Stellt sich die Aussage hingegen als falsch heraus, würde der Preis des Digital 100 bei 0 abgerechnet.

Wie funktioniert bei IG die Preisgebung für CFD-Optionen?

Der Preis einer Option – d. h. die Prämie, die der Inhaber an den Schreiber zahlt, um die Option zu kaufen – ändert sich in Abhängigkeit von mehreren verschiedenen Faktoren. Die drei wichtigsten sind das Niveau des zugrunde liegenden Marktes im Vergleich zum Ausübungspreis, die verbleibende Zeit bis zum Verfall der Option und die zugrunde liegende Volatilität des Marktes.

Alle Faktoren funktionieren nach dem gleichen Prinzip: Je wahrscheinlicher es ist, dass der Ausübungspreis einer Option über (Calls) oder unter (Puts) dem Ausübungspreis der Option liegt, desto höher ist ihr Wert.

FAQs

Was bedeutet bestmögliche Ausführung?

Bestmögliche Ausführung bezieht sich im Kern auf unsere Verpflichtung, alle notwendigen Schritte zu unternehmen, um bei der Ausführung von Orders im Namen unserer Kunden stets das bestmögliche Ergebnis zu erzielen.

Was berücksichtigt IG Bank bei der Ausführung Ihrer Aufträge?

Bei der Ausführung Ihrer Orders berücksichtigt unsere intelligente Ausführungstechnologie automatisch Ihre individuelle Anfrage und die Eigenschaften des zugrunde liegenden Marktes, einschliesslich der Fairness des Preises und der Wahrscheinlichkeit der Ausführung.

Wir bieten über 17'000 Märkte für 313 000+ Kunden auf der ganzen Welt. Mit mehr als 10 Jahren Erfahrung auf den Märkten lassen wir bei der Ausführung von Orders für jedes unserer Produkte grosse Sorgfalt walten.

Was sind Ausführungsgrundsätze?

Unsere Ausführungsgrundsätze sind Grundregeln, die alle Ausführungsparameter beschreiben, die ein Unternehmen für wichtig hält, um das bestmögliche Ergebnis für seine Kunden zu erzielen.

Dazu gehören auch die Schritte zur Gewährleistung der bestmöglichen Ausführung – unter Berücksichtigung der Orderart des Kunden, der Priorität, die der Kunde der Orderfüllung setzt, und des jeweiligen Marktes.

Wie wirkt sich die bestmögliche Ausführung auf Ihr Trading aus?

Alle Finanzintermediäre, die Orders im Namen von Privatkunden ausführen, sind verpflichtet, eine bestmögliche Ausführung anzubieten. Es liegt jedoch an den einzelnen Unternehmen, Systeme und Verfahren anzubieten, die den Handel der Kunden überprüfen und überwachen. Die bestmögliche Ausführung wird daher von Unternehmen zu Unternehmen unterschiedlich sein und somit können auch die Ergebnisse der Orderausführung bei zwei verschiedenen Unternehmen unterschiedlich ausfallen.

Wir sind bestrebt, in unserem Ansatz transparent zu sein und Ihnen Informationen zur Verfügung zu stellen, die es Ihnen ermöglichen, sowohl unsere Ausführungspraxis als auch ihre Ergebnisse zu beurteilen. Diese Informationen finden Sie in unserer Kundenvereinbarung und der Zusammenfassung der Grundsätze zur Orderausführung.

Wenn Sie ausführliche Informationen zu allen unseren Produkten einsehen möchten, finden Sie diese auf den Seiten der jeweiligen Produktdetails im Hilfe und Support-Bereich unserer Webseite.

War die bestmögliche Ausführung schon immer wichtig?

Die Gewährleistung der bestmöglichen Ausführung spielte bei IG Bank schon immer eine grosse Rolle. Wir überprüfen unsere Ausführungsstatistiken jeden Monat, um sicherzustellen, dass wir alles tun, um das bestmögliche Ergebnis für unsere Kunden zu erzielen.

Wie überwacht IG Bank die bestmögliche Ausführung?

Wir überwachen eine Vielzahl von Ausführungskennzahlen in Form von monatlichen Berichten. Dabei konzentrieren wir uns auf die Überwachung der Ausführungsfaktoren, die für das Erreichen des bestmöglichen Ergebnisses für unsere Kunden als besonders wichtig angesehen werden. Diese Ausführungsfaktoren finden Sie in unserer Zusammenfassung der Grundsätze zur Orderausführung.

Das könnte Sie ebenfalls interessieren

Wir zeigen unsere Gebühren klar an, damit Sie immer wissen, welche Kosten anfallen.

Ihre CFD-Tradingstrategien, unsere überlegene Ausführung und Preisbildung.

Erfahren Sie, wir wir seit über 10 Jahren das Trading weiterentwickeln.

1 Grösster Anbieter nach Umsatz (veröffentlichter Geschäftsbericht 2022)

2 Basierend auf OTC-Daten der IG Group für Juni bis August 2023.

3 Basierend auf OTC-Daten der IG Group fürJuni bis August 2023.

4 Das Mindestmaß an Liquidität, das ein Kunde normalerweise pro Trade zu den Haupthandelszeiten erhalten sollte. Ein Kunde kann je nach Brokerrisiko mehr erhalten.

5 Basierend auf OTC-Daten der IG Group für Juni bis August 2023.

6 Ablehnungsraten gelten nur für Orders, die von IG abgelehnt wurden. Ablehnungen aufgrund eines Kundenfehlers, z.B. durch Platzierung einer Order auf der falschen Marktseite, wurden aus der Statistik ausgeschlossen.

7 Eine über unsere Plattform übermittelte „aktive“ Order ist eine Anweisung an uns, Ihre Order sofort auszuführen. Eine „passive“ Order ist dagegen eine Anweisung, Ihre Order später auszuführen, wenn der Preis ein bestimmtes Level erreicht.

8 Umfasst alle OTC-Trades mit IG Group.

9 Basierend auf OTC-Daten der IG Group für Juni bis August 2023, ausgenommen Ablehnungen aufgrund der Dynamik des zugrunde liegenden Marktes sowie falsch platzierter Orders und Orders, welche die von uns akzeptierten Parameter übersteigen.