Was sind Aktiensplits und welche Gründe gibt es dafür?

Aktiensplits werden von Unternehmen vorgenommen, wenn der Kurs einer Aktie stark ansteigt und der Kaufwert für Investoren abschreckend wirkt. Durch einen Aktiensplit wird der Kurs optisch billiger attraktiver für Investoren.

Bei einem Aktiensplit wird die existierende Aktien-Anzahl in eine größere Anzahl von kleineren bzw. Aktien mit einem niedrigeren Nominalwert, umgewandelt. Solche Aktiensplits werden von Unternehmen vorgenommen, wenn der Kurs einer Aktie stark ansteigt und der Kaufwert für Investoren abschreckend wirkt. Durch einen Aktiensplit wird der Kurs optisch billiger und somit auch attraktiver für Händler.

Was sind Aktiensplits?

Aktiensplits (forward stock splits) dienen dazu, die Anzahl an kaufbaren Aktien zu erhöhen und den Wertpapierbestand zu vervielfachen. Aktiensplits finden hauptsächlich dann statt, wenn der Preis einer Aktie zu hoch ansteigt. Bei einem Kurs von 150 € oder gar 2,500 € pro Aktie, scheint die Aktie vor allem für neue Investoren sehr teuer zu sein und schreckt eher ab. Eine Aktie die 10 € kostet, zieht Händler eher an als eine Aktie die 1,000 € kostet. Da der Aktienkurs an sich nichts darüber aussagt, ob eine Aktie grundsätzlich teuer oder günstig ist, ist der Effekt bei einem Aktiensplit eher zuzuschlagen ein rein psychologischer Effekt.

Wenn sich ein Unternehmen dazu entscheidet, ein Aktiensplit durchzuführen, muss die Firma das Splitverhältnis, in das die Aktien aufgeteilt werden, angeben. Dieses Verhältnis ist von Aktiensplit zu Aktiensplit unterschiedlich, das Prinzip bleibt aber dasselbe. Ist das Aktiensplitverhältnis 1:3, bedeutet das, dass Aktionäre nach dem Split das dreifache an Aktien im eigenen Depot haben. Ist das Verhältnis beispielsweise 1:10, verzehnfachen sich die Aktien. Lesen Sie mehr über die Aktienposition bei Aktiensplits.

Das bekannte deutsche Unternehmen Fielmann führte beispielsweise einen 1:2-Aktiensplit durch. Der Aktienkurs der Fielmann-Aktien wurde also halbiert – zwei neue Aktien für eine „alte“ Aktie. Durch das allgemeine Verdoppeln der Fielmann-Aktien verdoppelte sich auch das Aktiendepot der bestehenden Aktionäre.

Aktiensplits funktionieren aber nicht nur in eine Richtung. Das Gegenteil von einem Aktiensplit ist eine Aktienzusammenlegung, ein reverse stock split.

Was ist eine Aktienzusammenlegung?

Eine Aktienzusammenlegung ist das Gegenteil eines Aktiensplits. Bei einem Aktiensplit ist das Ziel des Unternehmens, den Aktienkurs optisch günstiger aussehen zu lassen. Im Gegenzug dient eine Aktienzusammenlegung dazu, den Kurs einer Aktie optisch teurer und wertvoller aussehen zu lassen.

Eine Aktienzusammenlegung kann aber auch anderen Zielen dienen. Sollte der Aktienkurs eines Unternehmens zu niedrigen Werten oder gar unter dem Nennwert der Aktien gehandelt werden, darf das Unternehmen nach deutschem Aktiengesetz keine neuen Aktien ausgeben. Neue Aktien dürfen laut Gesetzgebung nicht unter dem Nennwert der alten Aktien emittiert werden. So ist eine Kapitalerhöhung auch nicht mehr möglich. Dadurch, dass ein Unternehmen so kein frisches Geld mehr an der Börse eintreiben kann, stellen Aktienzusammenlegungen eine attraktive Lösung dar.

Aktiensplits bei Firmen

Vor allem bei öffentlich gehandelten Aktien mit bekannten Haushaltsnamen wie Google, Amazon, Apple, Tesla und anderen Konglomeraten steht der Aktienwert oft im drei- oder vierstelligen Bereich. Dort stellt sich dann die Frage, ob ein Aktiensplit nicht sinnvoll wäre, um neue, junge Investoren anzulocken, ohne den Gesamtwert des Unternehmens oder die Marktkapitalisierung anzutasten.

Vor kurzer Zeit haben unter anderem Apple (Juli 2020) und Tesla (August 2020) solche Aktiensplits vorgenommen und auch nach dem Aktiensplit starke Kursgewinne verbuchen können. Besonders bemerkenswert sind aber die Aktiensplits, die Amazon und Google durchgeführt haben.

Amazon-Aktiensplit

Amazon ist ein weltweit bekannter Haushaltsname. Der einst einfacher Buchhändler ist nun der weltgrößte Onlinehändler. Momentan kostet eine Aktie des Giganten 3.292,23 $ (Stand: 23. Januar 2021). In den letzten 3 Jahren hat der Aktienwert um 175 % zugenommen und nun besteht natürlich das Risiko potenzielle Investoren abzuschrecken. Daher würde es sich anbieten, einen Aktiensplit vorzunehmen und somit frisches Kapital durch neue, angelockte Aktionäre einzutreiben.

Ein niedriger Aktienpreis, der jedoch den Wert des Unternehmens nicht beeinflusst, wäre auch eventuell ein Grund für die Aufnahme vom Amazon in den Dow Jones. Konzerne mit sehr hohen Aktienkosten, wie Amazon, werden im Allgemeinen nicht in Indizes wie den Dow Jones aufgenommen. Da der Dow Jones preisgewichtet ist, würde die Aufnahme eines Konzernes wie Amazon in den Dow Jones sich in etwa so abspielen, wie ein Hamster und ein Elefant, die zusammen auf einer Wippe spielen wollen: die Gewichtung wäre derart einseitig zentriert, dass andere, auf dem Dow Jones vermerkte Konzerne überhaupt keine Gewichtung halten würden.

Für den Amazon-Kurs wäre es auf jeden Fall positiv, wenn das Unternehmen in den Dow Jones und mehrere Fonds mit aufgenommen würde. Es liegt jedoch noch im Dunklen, ob das Management und der Gründer Jeff Bezos über einen Aktiensplit für 2021 nachdenken. Historische Zahlen zeigen, dass ein Aktiensplit für diesen Konzern sehr lukrativ ist.

Geschichte der Aktiensplits bei Amazon

| Datum | Splitverhältnis | Preis vor dem Split | Preis nach dem Split |

| 2. Juni 1998 | 2:1 | 85,68 $ (1. Juni 1998) | 43,62 $ (3. Juni 1998) |

| 5. Januar 1999 | 3:1 | 354,96 $ (4. Januar 1999) | 109,56 $ (6. Januar 1999) |

| 2. September 1999 | 2:1 | 119,06 $ (1. September 1999) | 60,06 $ (2. September 1999) |

Besonders bemerkenswert ist, wie der Kurs nach jedem Aktiensplit innerhalb kurzer Zeit wieder anstieg, da das Kaufinteresse angeregt wurde. Nach dem dritten Aktiensplit beispielsweise stand der Aktienkurs von Amazon am 1. Oktober 1999 schon bei 77,25 $. Erfahren Sie mehr zu den Amazon-Aktiensplits.

Traden Sie Amazon-Aktien mit IG

- Recherchieren Sie Amazon.

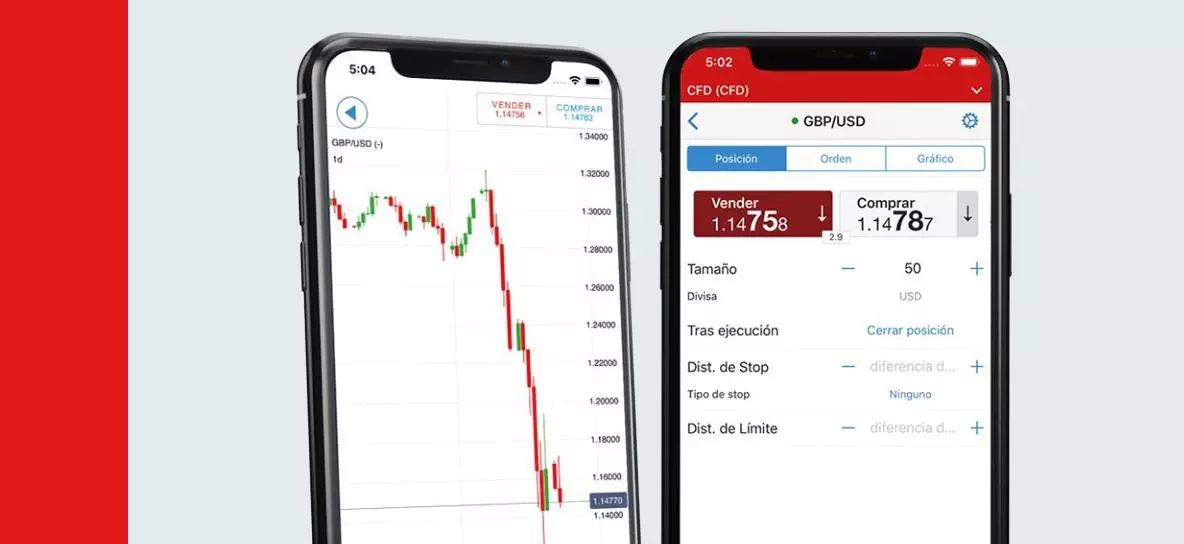

- Eröffnen Sie Ihr eigenes CFD-Handelskonto.

- Entscheiden Sie sich für Amazon-Aktien und beginnen Sie mit dem CFD-Trading.

Wollen Sie sich noch weiterbilden und mehr zu dem Thema lernen? Treten Sie der kostenfreien IG Academy bei und erlernen Sie alles, was Sie als Trader wissen sollten oder entwickeln Sie Ihr Trading-Know-How mit unserem Demokonto.

Google-Aktiensplit

Google handelt, ähnlich wie Amazon, im vierstelligen Bereich. Der Mutterkonzern, Alphabet Inc., wird momentan für 1,892.56 $ pro Aktie gehandelt. Obwohl Alphabet Inc. innerhalb der letzten 3 Jahre ein bemerkenswertes Wachstum von etwa 85 % verzeichnete, ist Google unter seiner Schirmherrschaft im Vergleich zu Amazon, Tesla oder Apple, noch lange kein Gigant. Dennoch sind die Aktienpreise zu hoch, um junge Aktionäre anzuziehen. Gerade deswegen könnte der Firma ein Aktiensplit als Kurstreiber sehr gelegen kommen. Genau wie bei Amazon besteht auch bei Google ohne Aktiensplit keinerlei Möglichkeit, das der Konzern in den Dow Jones mit aufgenommen wird.

Da Giganten wie Tesla und Apple gerade erst im letzten Jahr einen erfolgreichen Aktiensplit vornahmen, wird teils gemunkelt, dass andere Giganten diesem Beispiel folgen werden. Für Alphabet Inc., dem Mutterkonzern von Google, wäre ein Aktiensplit aus folgenden Gründen eine gute Idee:

- Durch die Aufteilung der Anteilsklassen von Alphabet Inc. könnte eine klarere Unterscheidung zwischen der A-Klasse und der C-Klasse der Google-Aktien getroffen werden

- Alphabet Inc. und Google könnten Teil des Dow Jones Industrial-Index werden.

- Alphabet Inc. würde als Gigant nicht so stark von Regulierungsbehörden in Sachen Aktienpreis untersucht und begutachtet werden.

Dennoch ist das Thema Aktiensplit dem Vorstand und den Gründern von Alphabet Inc. nicht fremd; 2014 fand erstmalig ein Google-Aktiensplit statt.

Google-Aktiensplit der A-Aktien (GOOGL)

Google hat in der A-Klasse bis zum heutigen Tage einen einzigen Aktiensplit vorgenommen und waren bis 2014 auch die einzigen öffentlich zugänglichen Google-Aktien, bis Google einen Aktiensplit zur Erzeugung der C-Aktienklasse vornahm:

| Durchführung des Splits | Splitverhältnis | Preis vor dem Split | Preis nach dem Split |

| 3. April 2014 | 1998/1000 | 1135,10 $ | 567,55 $ |

Wollen Sie Google-Aktien traden? Eröffnen Sie noch heute ein Konto bei IG.

Beispielberechnung eines Aktiensplits

Um die Auswirkung der Aktiensplits genauer zu demonstrieren, berechnen wir die forward stock splits und die reverse stock splits einer fiktiven Firma mit ebenso fiktiven Werten.

Aktiensplit

Angenommen ein Aktionär hält vor einem Aktiensplit 10 Aktien zu jeweils 100 €. Somit beläuft sich der Gesamtwert auf 1000 €. Nach einem Aktiensplit im Verhältnis 1:2, wird der Aktionär 20 Aktien halten. Der Wert hat sich aber nicht verdoppelt − jede Aktie ist nun die Hälfte des ursprünglichen Wertes wert und der Gesamtwert des Aktiendepots bleibt bei 1000 €.

Aktienzusammenlegung

Derselbe Aktionär hält 10 Aktien vor einer Aktienzusammenlegung, wieder zu jeweils 100 €, was einen Gesamtwert von 1.000 € ergibt. Da die Kurswerte gefallen sind und die Aktiengesellschaft sich entschieden hat, eine Aktienzusammenlegung vorzunehmen, werden die Aktien nun in einem Verhältnis von 2:1 zusammengelegt. Der Aktionär hält nach der Zusammenlegung also nur noch 5 Aktien. Da der Gesamtwert aber gleichgeblieben ist, ist jede Aktie nun 200 € wert.

Weder beim Aktiensplit noch bei der Aktienzusammenlegung ändert sich der Wert des gesamten Depots. Bei einem Aktiensplit wirken Aktien optisch günstiger, bei einer Zusammenlegung wiederum wirken die Aktien optisch teurer.

Marktkapitalisierung eines Unternehmens

Auf die Marktkapitalisierung eines Unternehmens hat ein Aktiensplit keinen Einfluss. Es gibt beispielsweise 500.000 Anteile einer Firma, die zu diesem Zeitpunkt unter Nennwert bewertet werden und 5 € wert sind. Somit liegt der Wert der Firma also bei 2,5 Millionen €. Das Unternehmen entschließt sich nun eine Aktienzusammenlegung im Verhältnis 5:1 vorzunehmen. Nach dem Split gibt es 100.000 Aktien zu jeweils 25 €. Der Wert der Firma liegt nach wie vor bei 2,5 Millionen € und an der Marktkapitalisierung ändert sich nichts.

Vor- und Nachteile eines Aktiensplits

Ein Aktiensplit kann Anleger und Unternehmen mit seinen Vorteilen gut anziehen, aber es gibt auch Nachteile, deren man sich bewusst sein sollte.

| Vorteile eines Aktiensplits | Nachteile eines Aktiensplits |

| Frisches Kapital für Unternehmen, die den Split durchführen. | Preise können beim Aktiensplit trügerisch wirken. |

| Augenscheinlich günstigere Aktien für junge, bzw. neue Investoren |

Vorteile eines Aktiensplits

Ein Aktiensplit hat verständlicherweise auch einen großen Einfluss auf die Entwicklung des Kurses der Wertpapiere. Vor allem Altaktionäre profitieren oft von dem Tumult und der Preisrally, die die Ankündigung eines Aktiensplits auslöst, aber auch Unternehmen. Augenscheinlich günstigere Aktienpreise eines Unternehmens führen zu einer verstärkten Nachfrage und so bringen Aktiensplits in der Regel auch frisches Kapital für den Konzern ein. Dies führt zu einer höheren Liquidität für die Firma und Aktienkurse, die sich Anleger leisten können.

Einen direkten negativen oder positiven Einfluss auf das eigene Aktiendepot haben Aktiensplits nicht; bei einem Aktiensplitverhältnis von 1:2 erhält ein Aktionär zwar den doppelten Anteil an Aktien, aber nicht deren doppelten Wert. Dieser bleibt auch sowohl vor als auch nach dem Aktiensplit gleich.

Dasselbe gilt auch für eine Aktienzusammenlegung, anders einen reverse stock split – die Entscheidung des Unternehmens wirkt sich nicht unmittelbar auf das eigene Aktiendepot aus. Jedoch kann eine Aktienzusammenlegung dazu führen, dass die Aktien einer Firma nicht zu Penny Stocks werden.

Nachteile eines Aktiensplits

Vor allen neue Investoren, die mehr auf den Handelsnamen als auf den langwierigen Wert einer Aktie bedacht sind, sollten sich nicht gleich von den optisch günstigeren Aktien nach einem Aktiensplit anziehen lassen. Die fundamentalen Daten sollten grundsätzlich im Auge behalten werden, da die normalen Gründe für einen Aktiensplit – der steigende Kurs oder der anhaltende Seitwärtstrend – nicht notwendig einen Kaufgrund darstellen.

Obwohl es keine konkreten Daten dafür gibt, dass ein Aktiensplit sich negativ auf ein Unternehmen auswirken kann, sind einige Firmenchefs doch stark gegen Aktiensplits gerichtet. Unter anderem auch deswegen, da es im Nachhinein schwierig festzustellen ist, inwiefern ein Aktiensplit positive oder negative Auswirkungen auf ein Unternehmen hatte.

Fazit: Aktiensplits

Weder ein Aktiensplit noch eine Aktienzusammenlegung wirken sich also auf den Gesamtwert des eigenen Aktiendepots aus, sondern verhelfen dem jeweiligen Unternehmen zum Vorteil. Ein Aktiensplit dient dazu, durch optisch günstigere Aktien eine höhere Liquidität für das Unternehmen und erschwingliche Aktienkurse für Investoren zu erzielen. Eine Aktienzusammenlegung anderseits kann durch optisch teurere Aktien dazu führen, dass die Aktien nicht zu Penny Stocks werden.

Erfahren Sie, wie IG Sie unterstützt, wenn Sie Aktien eineseines Unternehmen halten, das einen Aktiensplit oder eine Konsolidierung durchführt.

Bei diesem Artikel handelt es sich um eine Werbemitteilung. Diese Informationen werden von IG Europe GmbH (IGE) bereitgestellt. Zusätzlich zum untenstehenden Haftungsausschluss enthält das Informationsmaterial auf dieser Seite weder eine Auflistung unserer Handelskurse noch ein Angebot oder eine Aufforderung zum Handel mit genannten Finanzinstrumenten. IGE übernimmt keine Gewähr für die Richtigkeit und Vollständigkeit dieser Informationen und übernimmt in der Folge keine Verantwortung für die Verwendung dieser Informationen und daraus resultierender Folgen. Die zur Verfügung gestellten Informationen stellen keine Anlageberatung dar, berücksichtigen also nicht die spezifischen Anlageziele, den Anlagehorizont sowie die finanzielle Situation einzelner Personen, welche diese Information erhalten. Der Anleger allein trägt das Risiko für jede eigenverantwortlich getroffene Anlageentscheidung oder Durchführung von Transaktionen in Finanzinstrumenten. Die Informationen wurden darüber hinaus nicht in Übereinstimmung mit den gesetzlichen Vorschriften zur Förderung der Unabhängigkeit des Investment Researchs (Anlage-oder Anlagestrategieempfehlungen) erstellt und gelten daher insgesamt als Werbemitteilung. Obwohl der Handel in Finanzinstrumenten, die Gegenstand dieser Informationen sind, vor der Bereitstellung dieser Informationen an Kunden und andere Personen für die Mitarbeiter der IG nicht verboten ist, darf gemäß unserer Policy die Information nicht zum Vorteil der Mitarbeiter oder IG genutzt werden. Wir sind bestrebt wirksame organisatorische und administrative Vorkehrungen zu treffen und aufrechtzuerhalten, um alle angemessenen Schritte zu unternehmen, um zu verhindern, dass Interessenkonflikte ein wesentliches Risiko für die Interessen unserer Kunden darstellen oder zu einem solchen führen. Wir verfolgen eine Politik der Unabhängigkeit, die von unseren Mitarbeitern verlangt im Interesse unserer Kunden zu handeln und jegliche Interessenkonflikte bei der Erbringung unserer Dienstleistungen außer Acht zu lassen. Darüber hinaus liegt es nicht im Interesse von IG, die relevanten Informationen einem der Emittenten vor deren Veröffentlichung weiterzuleiten. Die hier erwähnten organisatorischen und administrativen Kontrollen werden in unseren Grundsätzen zur Handhabung von Interessenkonflikten dargelegt. Eine Zusammenfassung der Grundsätze für die Handhabung von Interessenkonflikten ist auf unserer Website verfügbar.

Sie sehen eine Handelschance?

Ergreifen Sie sie. Handeln Sie auf unserer preisgekrönten Plattform auf mehr als 17.000 Märkten. Mit engen Spreads auf Indizes, Aktien, Rohstoffe und mehr.