Cómo protegerse de la inflación: invertir tu dinero

Cómo proteger tu dinero frente a la inflación: ¿es probable que lo que funcionó en el pasado funcione hoy?

¿Qué es la inflación?

La inflación es un fenómeno que consiste en el aumento sostenido de los precios de los bienes y servicios en una economía. Para comprender qué es la inflación y cómo funciona, es necesario analizar cuáles son las causas que la generan. Dentro de dichas causas se encuentran el incremento de los costes de producción, incluyendo las materias primas y mano de obra. Por otra parte, el crecimiento en la demanda de productos y servicios también puede considerarse una de las causas que generan la inflación

Protegerse de la inflación

Durante décadas, se ha dicho que la inversión en oro, bienes inmobiliarios o bonos ligados a la inflación es la mejor protección contra la alta inflación.

En este artículo, analizaremos si esto es realmente así y si invertir en acciones, o productos cotizados (ETP) ―en los que no se posee el activo subyacente, sino que se obtiene exposición a los movimientos de su precio― podría ofrecer mejores rentabilidades y, por tanto, una mejor protección contra la inflación.

Dado que la inflación (que definimos como cualquier incremento de los precios por encima del 5 %) reduce el poder adquisitivo, es decir, el número de bienes o servicios que pueden comprarse con una unidad monetaria, como el euro, es importante proteger los ahorros y las inversiones del denominado «asesino silencioso».

Tasas de inflación de los bienes de consumo en España

¿Qué efecto tiene la inflación sobre tus ahorros?

Supongamos que has ahorrado 10 000 € y la tasa de inflación es del 10 % anual. El efecto que tiene la inflación sobre tus ahorros es que al cabo de un año, el poder adquisitivo de tus ahorros se ha reducido en un 10 %, ya que los precios han subido un 10 %. Esto quiere decir que los bienes y servicios que podrías haber comprado por 10 000 € hace un año ahora te costarán 11 000 €. Si no obtienes una rentabilidad de al menos un 10 % de tus ahorros, el poder adquisitivo de tu dinero seguirá disminuyendo en los próximos años.

Por tanto, es importante tener en cuenta el efecto de la inflación a la hora de ahorrar e invertir de cara al futuro.

Básicamente, la inflación devora tus ahorros. Mucha gente no es consciente del efecto que tiene la inflación, sobre todo conforme pasa el tiempo, en los ahorros en cuentas bancarias líquidas. Puede destruir fácilmente una parte importante de tu patrimonio si lo guardas en efectivo o lo mantienes en cuentas bancarias o de ahorro con nulo o bajo rendimiento. En IG hemos entrevistado a Chris Beauchamp, nuestro jefe analista de mercados:

¿Por qué ha vuelto a subir la inflación en los dos últimos años?

La inflación ha vuelto a subir tras la pandemia. El mundo ha sufrido dos choques que han impulsado la inflación: En primer lugar, vimos inflación relacionada con la oferta provocada por una serie de cuellos de botella en la actividad de fabricación, que fue incapaz de seguir el ritmo de la demanda conforme reabría la economía mundial. Cuando la producción reaccionó en todo el mundo, infraestructuras como los puertos se mostraron incapaces de hacer frente al volumen, estrangulando el flujo de mercancías a las tiendas y ocasionando un aumento de los precios. Además, los precios del petróleo y del gas se dispararon debido a la guerra de Ucrania y al temor a que se cortara el suministro de petróleo ruso. Esto se transmitió a los salarios, los alquileres y otros insumos, lo que provocó que la inflación se afianzara en la economía.

¿Por qué los gobiernos no pueden sencillamente imprimir más dinero?

Los gobiernos no pueden imprimir más dinero porque al aumentar la oferta de dinero empeorarán el problema. Inyectar más dinero en la economía llevaría a los consumidores y las empresas a gastar más, impulsando la demanda sin incrementar la oferta y reavivando los problemas de la cadena de suministro. Rápidamente en un ciclo que se reforzaría a sí mismo, a medida que los precios subieran y se respondiera con más inyecciones de dinero.

¿A qué sector tiende a afectar primero la inflación?

Los sectores de materias primas suelen ser los que primero sienten el impacto de la inflación, pero de forma bastante beneficiosa al subir el precio de sus principales productos. Las subidas de precios de los alimentos tienden a notarse rápidamente en los supermercados y otros productores de alimentos, que notan un rápido impacto en sus márgenes.

¿Qué haces tú personalmente para proteger tus ahorros frente a la inflación?

Si se trata de un dinero extra que no se necesitará al menos en los próximos tres años, la mejor cobertura contra la inflación es invertirlo en el mercado a través de una cuenta de bróker, una aplicación de trading o productos cotizados (ETP).

¿Son eficaces las coberturas populares contra la inflación?

Tradicionalmente, las recomendaciones para protegerse frente a la alta inflación han sido comprar materias primas como el oro, invertir en bienes inmobiliarios o en acciones y bonos de alto rendimiento.

La cuestión es si estas opciones han funcionado en el actual entorno inflacionista.

Analizamos cuál habría sido el resultado de invertir en todos estos activos durante anteriores periodos inflacionistas incluyendo el año pasado, y también la inversión en acciones que se benefician de la causa de la inflación, como sucedió con acciones petroleras como BP, que se vieron impulsadas al alza por la subida de los precios del petróleo y el gas tras la invasión de Ucrania por parte de Rusia y subieron más de un 50 % en 2022.La situación fue similar durante la crisis energética de 1973 a 1979, cuando los países occidentales sufrieron una gran escasez de petróleo que elevó la inflación media anual en EE. UU. hasta aproximadamente el 8,8 %.

Los inversores que compraron oro pudieron protegerse contra estas subidas de precios de bienes y servicios, ya que el metal precioso generó una impresionante rentabilidad anualizada del 35 % durante ese periodo.Desde entonces, el oro se ha considerado una cobertura contra la inflación, pero esto no concuerda con los hechos.

De 1980 a 1984, EE. UU. registró una inflación anual media del 6,5 %, pero los precios del oro cayeron un 10 % de media cada año. De 1988 a 1991, la inflación anual media fue del 4,6 %, pero el precio del oro cayó aproximadamente un 7,6 % anual de media.

Durante el período de inflación del año pasado, que superó el 10 % en algunos lugares de Europa, el precio del oro también se comportó bien y cayó ligeramente en dólares estadounidenses en términos anuales. Incluso en euros, pese a comportarse mejor, el precio del metal precioso subió menos del 6 %, algo más de la mitad de la tasa de inflación de 2022.Por tanto, el precio del oro se comportó peor que, por ejemplo, los bienes inmobiliarios, que en la mayoría de las ciudades más grandes de Europa durante los dos últimos años subieron más o menos en consonancia con la inflación, dentro de un margen del 2 %-3 %, como hicieron durante la mayor parte del período inflacionista de las décadas de 1970 y 1980.

Tasas de inflación del petróleo, oro y el IBEX 35

Estrategias de cobertura de la inflación que deben tenerse en cuenta

¿Cómo pueden los inversores, que no tienen medios para invertir directamente en bienes inmobiliarios, proteger sus ahorros de la inflación desbocada? Podrían invertir en fondos de inversión inmobiliaria (REIT), empresas que poseen o financian bienes inmobiliarios que generan ingresos en diversos sectores inmobiliarios. Sin embargo, la cuestión es si querrían hacerlo, ya que, por término medio, los REIT cayeron más de un 15 % en 2022 y, por tanto, claramente no funcionaron como protección frente a la inflación el año pasado.

Otra forma de protegerse frente a la inflación es comprar acciones de empresas que ofrezcan una alta rentabilidad por dividendo, en el mejor de los casos una rentabilidad superior a la tasa de inflación.

Pero este tipo de estrategia no está exenta de riesgos, ya que la elevada rentabilidad por dividendo de una empresa puede deberse a que el precio de sus acciones ha caído con fuerza, lo que indica posibles tensiones financieras que podrían impedirle repartir dividendos en el futuro para conservar liquidez, lo que a su vez podría provocar una nueva caída de su cotización.

Por ejemplo, la compañía naviera alemana de contenedores Hapag-Lloyd pagó un dividendo del 16,6 % el año pasado, superando con creces la inflación, pero el precio de sus acciones cedió más de un 34 % en 2022, anulando en la práctica su rentabilidad por dividendo.

En ocasiones, invertir en materias primas distintas del oro también puede funcionar bien como cobertura contra la inflación, pero no es fácil elegir qué materia prima.

Quienes creyeron que la guerra de Ucrania provocaría una crisis energética, como la que sufrió Europa durante 2022, y compraron acciones o productos cotizados (ETP), acertaron plenamente, superando fácilmente a la inflación, pero aquellos que invirtieron en las materias primas equivocadas podrían haber perdido mucho más que la tasa de inflación.

Así, en 2022, el precio del carbón se duplicó con creces y subió un 157 % debido al aumento de la demanda, y otras materias primas, como el litio (+87 %), el níquel (+43 %), el titanio (+27 %) y el gasóleo de calefacción (+21 %) también subieron muy por encima de la tasa de inflación.

En cambio, los precios de otras materias primas, como los del magnesio (-54 %), el propano y el estaño (-37 %), el gas natural TTF (-20 %), el zinc (-18 %), el aluminio y el cobre (-16 %), bajaron con fuerza.

Esto no significa necesariamente que el precio de los metales preciosos como el oro ya no actúe como activo de huida hacia la seguridad, pues todavía lo hace, como pudo verse cuando Rusia invadió Ucrania a principios de 2022 y el precio del oro se disparó hasta un 15 %, sino que estos repuntes tienden a durar poco y, por tanto, no generan una rentabilidad superior continuada que pueda utilizarse como cobertura contra la inflación a largo plazo.

Esto nos deja los bonos ligados a la inflación, que son valores ideados para ayudar a proteger a los inversores frente a la inflación y son emitidos principalmente por gobiernos soberanos como los del Reino Unido, Francia, Alemania, Países Bajos, Italia y España. En teoría, están indexados a la inflación, de modo que los pagos de capital e intereses fluctúan con la tasa de inflación.

La realidad suele ser distinta, ya que la tasa de inflación indexada no siempre refleja la tasa de inflación real y el precio de los bonos ligados a la inflación viene determinado más por las expectativas del mercado financiero respecto a la inflación en los próximos meses, trimestres y años, que por la propia tasa de inflación real.

Por ejemplo, en 2022, el iShares TIPS Bond ETF (TIP) en realidad cayó más de un 17 %, en un momento en que la inflación anual de EE. UU. se situaba en torno al 6,5 % en diciembre de 2022.

¿Qué activos pierden valor durante períodos de inflación?

El dinero en efectivo y las cuentas de ahorro bancarias pierden valor en los períodos de inflación.

Dado que la inflación erosiona el poder adquisitivo de las personas de forma gradual con el paso del tiempo, a veces se le denomina «asesino silencioso», ya que sus efectos negativos no siempre son evidentes a simple vista y tardan en dejarse notar, excepto cuando la inflación supera el 50 % mensual, la denominada hiperinflación.

Axel Rudolph FSTA, analista financiero senior, recuerda una historia que le contó su abuelo alemán cuando era estudiante durante la República de Weimar, en la Alemania de 1920, parte de la cual se vio asolada por la hiperinflación entre 1919 y 1923, cuando el coste de los bienes y servicios se disparó de forma exponencial.

Entre julio de 1914 y enero de 1920, el índice de precios al por mayor de Alemania se multiplicó por 12,6, lo que equivale a un aumento del 1260 % en menos de seis años Sin embargo, las cosas fueron incluso a peor, pues en noviembre de 1923 el índice de precios al por mayor de Alemania se multiplicó por 726 000 millones

Esto supuso que, en su punto álgido, los precios se duplicaban aproximadamente cada cuatro días y la tasa de inflación mensual más alta se disparó al 29 500 %. Para ponerlo en contexto, en 1919 una barra de pan costaba un marco alemán. En 1923, esa misma barra de pan costaba 100 000 millones de marcos. El valor del Reichsmark había caído de 4,2 marcos por dólar estadounidense en 1914 a un millón por dólar en agosto de 1923, cuando el Gobierno alemán introdujo el Rentenmark para detener la hiperinflación.

¿Qué hizo la gente? Muchos no pudieron afrontarlo y sufrieron las consecuencias de la hiperinflación, como la pobreza, la escasez de alimentos y bienes debido a la interrupción de la cadena de suministro y el acaparamiento, la devaluación de la moneda y el desplome económico, financiero y político, mientras que algunos, incluidos los que cobraban en divisas extranjeras, como el dólar estadounidense, normalmente se beneficiaron en gran medida de su mayor poder adquisitivo en su propio país.

Dado que el abuelo de Axel recibía una paga mensual, cambiaba directamente sus Reichsmark en el mercado negro por dólares estadounidenses y luego los volvía a cambiar durante el mes por marcos alemanes cuando le hacían falta, manteniendo así su poder adquisitivo en cierta medida a lo largo de cada mes.

La hiperinflación es un fenómeno que se ha producido muchas veces a lo largo de la historia, pero esto no significa necesariamente que pueda volver a darse en estos y otros países en un futuro próximo.

¿Cómo es el entorno inflacionista actual?

Aunque en muchos países desarrollados la inflación alcanzó los dos dígitos en 2022, el riesgo de que estos países registren hiperinflación es relativamente bajo, especialmente cuando un banco central independiente se dedica a frenar y controlar los periodos inflacionistas, como ocurre en la mayoría de las economías desarrolladas en estos momentos. Dicho esto, desde 1796 hasta 2012, la hiperinflación se ha dado 43 veces en 28 países.

La tercera economía más grande de Latinoamérica, Argentina, sigue asolada por una hiperinflación persistente y mantiene una espiral alcista, con precios en enero de 2023 un 98,80 % superiores a los de enero de 2022, superando la tasa de inflación de Turquía, que alcanzó el 85,51 % en octubre de 2022 en términos interanuales.

Las injerencias políticas en la política del banco central, como en el caso de Turquía, y la mala gestión de la política monetaria, como se ha visto en Argentina ―con 17 ministros de economía y 13 gobernadores del banco central desde principios de siglo―, pueden provocar espirales inflacionistas muy difíciles de frenar.

Países con un banco central independiente, como Alemania, también han registrado una inflación de dos dígitos en 2022, cuando el índice de precios al consumo (IPC) saltó al 10,4 % ―la tasa de inflación más alta del país desde la reunificación alemana―, si bien después inició una trayectoria descendente y se situó en el 8,7 % en enero de 2023.

El principal culpable de la elevada inflación en Europa es el fuerte aumento de los costes energéticos debido a la invasión de Ucrania por Rusia (los países de la Unión Europea han tenido que abastecerse de petróleo y gas fuera de Rusia a causa de las sanciones que impuso al agresor).

El fuerte aumento de los precios de la energía llevó a los dirigentes europeos, incluidos los de Italia, Francia y Alemania, a ofrecer a sus ciudadanos planes de ayuda para intentar bajar los precios, como ha sucedido en los últimos meses.

Dicho esto, algunas economías de la UE aún pueden caer en recesión en 2023, lo que debería ayudar a amortiguar las presiones inflacionistas, al reducir su gasto los consumidores.

¿Con qué activos se opera más durante los períodos de inflación?

Dada la volatilidad de los mercados de renta variable, que en la práctica totalidad registraron un mercado bajista en 2022, no sorprende que muchos inversores optaran por operar, a largo y a corto, con el DAX 40, el Dow Jones Industrial Average (Dow) y el Nasdaq 100 (que incluye valores tecnológicos), así como por comprar oro como cobertura no solo contra la inflación, sino también para protegerse de la caída de las cotizaciones bursátiles.

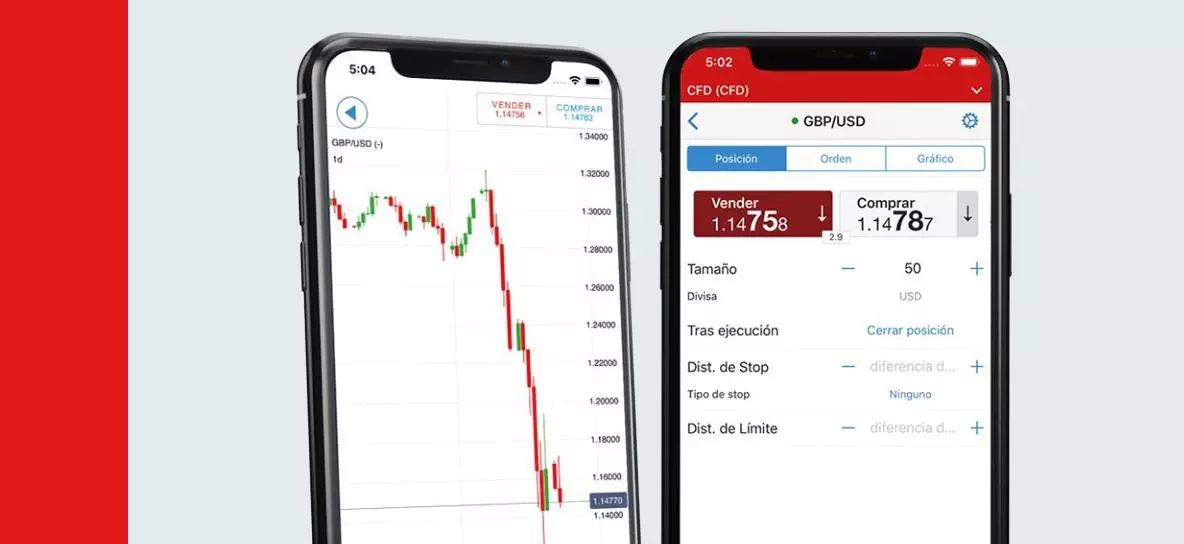

El par de divisas más negociado ha sido el EUR/USD, seguido del GBP/USD y el USD/JPY.

Debido a la guerra en Ucrania, también se ha operado activamente con el petróleo y el gas natural y, en el ámbito de las criptomonedas, el bitcoin, ether y bitcoin cash.

En cuanto a acciones concretas, Tesla se situó en cabeza, pero en los fondos cotizados (ETF), los resultados fueron dispares, empezando el primer semestre de 2021 con el iShares Global Clean Energy ETF y cerrando el segundo semestre de 2022 con el iShares 20+ Year Treasury Bond ETF.

¿Qué harían los analistas de IG durante los períodos de inflación?

Axel Rudolph: «La manera de ayudar a protegerse frente a los efectos de la inflación es invertir en activos que tengan potencial de revalorización, como las acciones, ciertas materias primas y los bienes inmobiliarios, que pueden ofrecer una tasa de rentabilidad superior a la tasa de inflación. Utilizo el análisis técnico y hago spread bet sobre futuros del DAX, por ejemplo, a la vez que me atengo a estrictas normas de gestión del riesgo y del dinero».

Además del aviso legal que se presenta a continuación, el material de esta página no contiene un registro de nuestros precios de trading, ni una oferta de, ni una solicitud para una transacción en ningún instrumento financiero. IG no se hará responsable en ningún caso del uso que se pudiera hacer de estos comentarios o de las consecuencias que se puedan derivar. No se hace ninguna representación o se da garantía en lo relativo a la exactitud o la exhaustividad de dichas informaciones, por lo que toda persona que decida utilizarlo lo hará bajo su propia responsabilidad. Cualquier estudio que se proporcione no tiene en cuenta objetivos específicos, la situación financiera ni las necesidades de un sujeto concreto que haya podido recibirlo. No se ha preparado de conformidad con las disposiciones legales diseñadas para promover la independencia de los informes de inversión y como tal es considerada como una comunicación de marketing. Aunque no estamos específicamente constreñidos de operar con anticipación a nuestras recomendaciones, no buscamos sacar provecho de ellas antes de proporcionarlas a nuestros clientes. Consulte el aviso legal de análisis no independientes completo y nuestras recomendaciones de investigación no independientes.

¿Ves tu oportunidad?

Aprovéchala ahora. Opera en más de 17 000 mercados en nuestra plataforma galardonada, con spreads bajos en índices, acciones, materias primas, etc.

Precios en directo de los mercados más populares

- Forex

- Acciones

- Índices

Obtén más información sobre los precios en directo de forex

Obtén más información sobre los precios en directo de acciones

Obtén más información sobre los precios en directo de índices

Los precios especificados están sujetos a los términos y condiciones de nuestro sitio web. Estos precios son indicativos. Los precios en acciones tienen un retardo mínimo de 15 minutos.