Instrumentos financieros: ¿qué son? ¿Cómo invertir con derivados?

Los instrumentos financieros son herramientas que se utilizan en los mercados financieros para invertir, financiar o gestionar riesgos.

- ¿Qué son los instrumentos financieros y cómo funcionan?

- ¿Cuál es la diferencia entre acciones y bonos?

- ¿Qué son los derivados financieros?

- ¿Qué es el apalancamiento financiero y cómo funciona?

- ¿Cómo se calcula el rendimiento de un instrumento financiero?

¿Qué son los instrumentos financieros y cómo funcionan?

Los instrumentos financieros son herramientas que se utilizan en los mercados financieros para invertir, financiar o gestionar riesgos.

Algunos ejemplos de instrumentos financieros comunes incluyen acciones, bonos, opciones, futuros, fondos mutuos y productos estructurados.

Cada instrumento financiero funciona de manera diferente y tiene sus propias características y riesgos. Por ejemplo, las acciones representan la propiedad de una empresa y sus precios fluctúan en función de la oferta y la demanda en el mercado. Los bonos, por otro lado, son deudas emitidas por una empresa o gobierno y pagan intereses a los inversores.

Los inversores pueden usar estos instrumentos financieros para diversificar sus carteras y lograr diferentes objetivos financieros. Sin embargo, también deben tener en cuenta los riesgos asociados con cada instrumento financiero antes de invertir en ellos.

¿Cuál es la diferencia entre acciones y bonos?

Las acciones y los bonos son dos tipos de instrumentos financieros diferentes.

Las acciones representan una participación en la propiedad de una empresa. Cuando una empresa emite acciones, está vendiendo una parte de la propiedad de la empresa a los inversores. Los titulares de acciones pueden tener derecho a votar en las juntas de accionistas y recibir dividendos si la empresa tiene ganancias. El valor de las acciones puede fluctuar en función de la oferta y la demanda en el mercado y de los resultados financieros de la empresa.

Por otro lado, los bonos son una forma de deuda emitida por una empresa o gobierno. Cuando una empresa o gobierno emite bonos, está pidiendo prestado dinero a los inversores. Los titulares de bonos reciben intereses regulares y, al vencimiento, se les devuelve el principal del préstamo. A diferencia de las acciones, los bonos tienen un valor nominal fijo y su valor no fluctúa tanto como las acciones.

En resumen, las acciones representan la propiedad de una empresa y los bonos representan una deuda. Los inversores deben tener en cuenta los riesgos y beneficios de ambos instrumentos financieros antes de invertir en ellos.

¿Qué son los derivados financieros?

Los derivados financieros son instrumentos financieros que se utilizan para gestionar el riesgo financiero o para especular en los mercados financieros. Los derivados son contratos que se derivan de un activo subyacente, como una acción, un índice, una divisa o una materia prima.

Hay varios tipos de derivados financieros, algunos de los más conocidos son:

- Futuros: un contrato en el que las partes acuerdan comprar o vender un activo subyacente en una fecha futura determinada y a un precio establecido.

- Opciones: un contrato que otorga al comprador el derecho, pero no la obligación, de comprar o vender un activo subyacente a un precio determinado en una fecha determinada o antes.

- Swaps: un contrato en el que dos partes acuerdan intercambiar flujos de efectivo en diferentes monedas, tipos de interés o precios de índices.

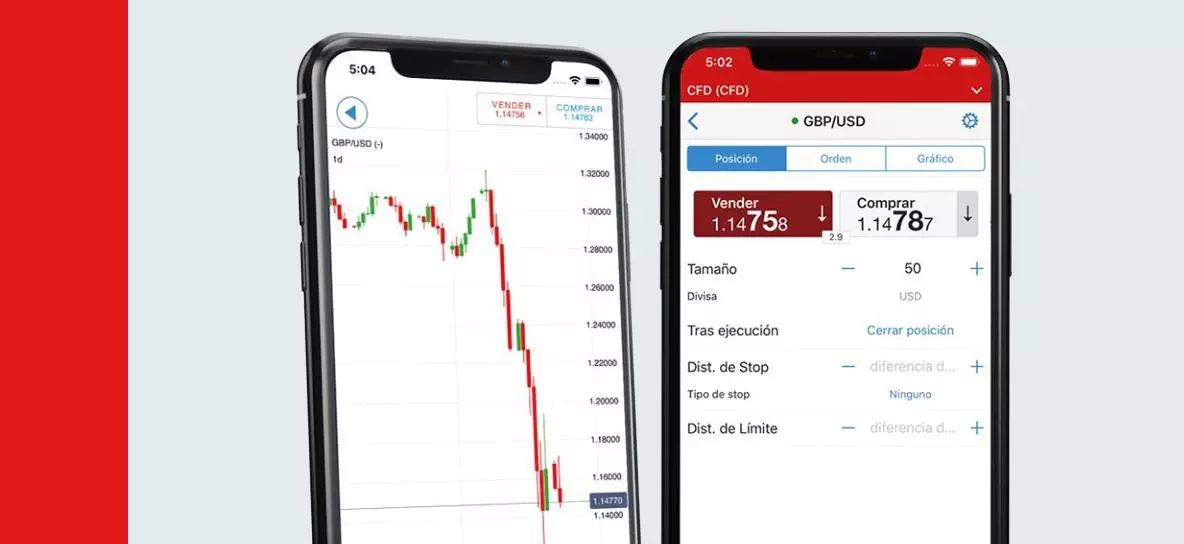

- CFD: Los Contratos por Diferencia (CFD) son instrumentos financieros que permiten a los inversores especular sobre el precio de un activo subyacente sin poseerlo realmente. Permiten especular al alza y a la baja con apalancamiento.

- Warrants: Los warrants son instrumentos financieros que otorgan al titular el derecho, pero no la obligación, de comprar o vender un activo subyacente a un precio determinado y en una fecha predeterminada.

- Multis: Los multis son instrumentos financieros que combinan varias opciones de compra o venta sobre un activo subyacente en un solo contrato, lo que permite al inversor gestionar el riesgo de manera más eficiente y aumentar su potencial de ganancias.

Los derivados financieros pueden ser herramientas útiles para los inversores y las empresas que quieren protegerse contra los riesgos financieros o especular en los mercados.

¿Qué es el apalancamiento financiero y cómo funciona?

El apalancamiento financiero es una técnica que permite a los inversores utilizar fondos prestados para aumentar el tamaño de sus inversiones y, por lo tanto, aumentar el potencial de ganancias. Funciona al permitir que un inversor utilice una pequeña cantidad de su propio capital y una gran cantidad de fondos prestados para invertir en un activo.

Por ejemplo, si un inversor quiere comprar 10.000 euros en acciones, puede utilizar un apalancamiento de 2:1 para pedir prestado 5.000 euros adicionales y aumentar su inversión total a 15.000 euros. Si el precio de las acciones sube un 10%, el inversor obtendrá una ganancia del 20% (2.000 euros) en lugar del 10% (1.000 euros) que habría obtenido si hubiera invertido solo su propio capital.

Sin embargo, el apalancamiento financiero también amplifica los riesgos. Si el precio de las acciones baja en lugar de subir, el inversor tendrá una pérdida mayor de lo que habría tenido si hubiera invertido solo su propio capital.

Por lo tanto, es importante utilizar el apalancamiento financiero con precaución y entender los riesgos involucrados.

¿Cómo se calcula el rendimiento de un instrumento financiero?

El cálculo del rendimiento de un instrumento financiero depende del tipo de instrumento financiero en cuestión. A continuación, presento algunos ejemplos comunes:

- Acciones: el rendimiento de una acción se calcula dividiendo la ganancia o pérdida total (incluyendo dividendos) por el precio original de compra y multiplicando por 100 para expresar el resultado en porcentaje.

- Bonos: el rendimiento de un bono se calcula dividiendo el interés anual por el valor nominal del bono y multiplicando por 100 para expresar el resultado en porcentaje.

- CFD: el rendimiento de un CFD se calcula restando el precio de venta del precio de compra y multiplicando por el tamaño de la posición y el número de contratos.

Es importante tener en cuenta que el rendimiento pasado no es garantía de rendimiento futuro y que los cálculos de rendimiento pueden variar según el instrumento financiero y las condiciones del mercado.

¿Te interesan estos artículos? ¿Deseas mantenerte informado de la actualidad? Date de alta gratis en nuestra Newsletter y anticípate a los movimientos de los mercados.

Además del aviso legal que se presenta a continuación, el material de esta página no contiene un registro de nuestros precios de trading, ni una oferta de, ni una solicitud para una transacción en ningún instrumento financiero. IG no se hará responsable en ningún caso del uso que se pudiera hacer de estos comentarios o de las consecuencias que se puedan derivar. No se hace ninguna representación o se da garantía en lo relativo a la exactitud o la exhaustividad de dichas informaciones, por lo que toda persona que decida utilizarlo lo hará bajo su propia responsabilidad. Cualquier estudio que se proporcione no tiene en cuenta objetivos específicos, la situación financiera ni las necesidades de un sujeto concreto que haya podido recibirlo. No se ha preparado de conformidad con las disposiciones legales diseñadas para promover la independencia de los informes de inversión y como tal es considerada como una comunicación de marketing. Aunque no estamos específicamente constreñidos de operar con anticipación a nuestras recomendaciones, no buscamos sacar provecho de ellas antes de proporcionarlas a nuestros clientes. Consulte el aviso legal de análisis no independientes completo y nuestras recomendaciones de investigación no independientes.

¿Ves tu oportunidad?

Aprovéchala ahora. Opera en más de 17 000 mercados en nuestra plataforma galardonada, con spreads bajos en índices, acciones, materias primas, etc.

Precios en directo de los mercados más populares

- Forex

- Acciones

- Índices

Obtén más información sobre los precios en directo de forex

Obtén más información sobre los precios en directo de acciones

Obtén más información sobre los precios en directo de índices

Los precios especificados están sujetos a los términos y condiciones de nuestro sitio web. Estos precios son indicativos. Los precios en acciones tienen un retardo mínimo de 15 minutos.