Obtén más información sobre los precios en directo de forex

Noticias e ideas de trading

Artículos recientes

-

Bitcoin, Ether y Solana corrigen con fuerza

2026-02-11T10:46:07+0000 -

Telefónica, Indra y Ercros: tres movimientos clave en Bolsa

2026-02-11T10:31:06+0000 -

Claves del día: China, PIB zona euro y empleo en EE. UU.

2026-02-11T09:56:52+0000

Índices

-

Sergio Ávila: DAX, oro y plata bajo la lupa

2026-02-09T09:50:32+0000 -

Top ETF para invertir en 2026: oportunidades y estrategias de inversión

2026-02-05T10:36:40+0000 -

Cómo se comporta el S&P 500 en un año de midterms

2026-02-04T13:13:15+0000

Forex

-

Claves del día: China, PIB zona euro y empleo en EE. UU.

2026-02-11T09:56:52+0000 -

Plata, cobre y gas natural: nervios y oportunidades

2026-02-10T10:07:37+0000 -

Santander, BBVA y Sabadell: dónde está la oportunidad

2026-02-10T09:36:10+0000

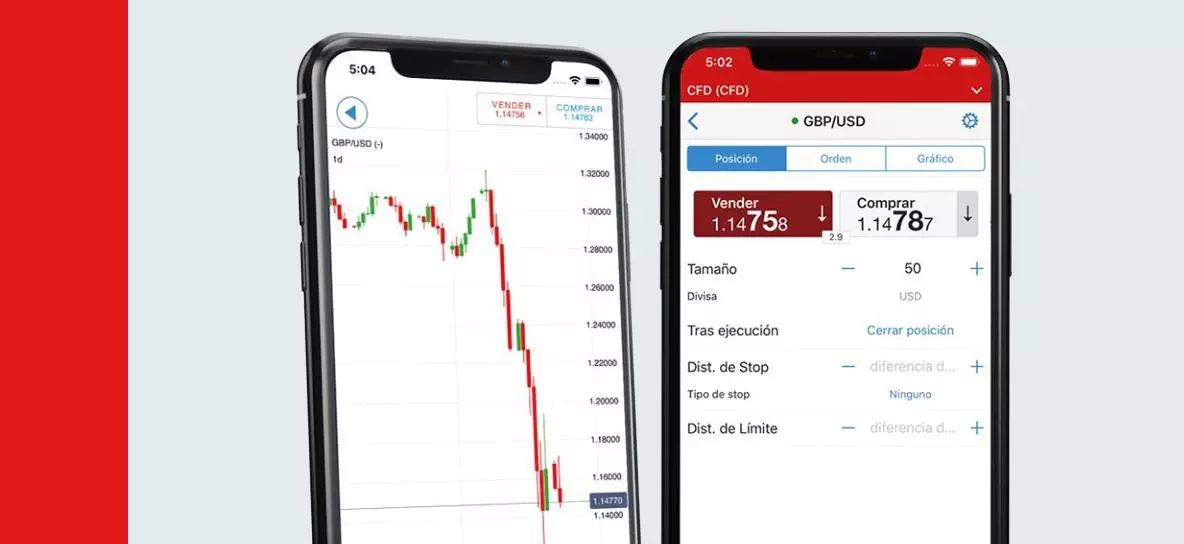

¿Ves tu oportunidad?

Aprovéchala ahora. Opera en más de 17 000 mercados en nuestra plataforma galardonada, con spreads bajos en índices, acciones, materias primas, etc.

Precios en tiempo real en los mercados más populares

- Forex

- Acciones

- Índices

Obtén más información sobre los precios en directo de acciones

Obtén más información sobre los precios en directo de índices

Los precios anteriores están sujetos a los términos y condiciones de nuestro sitio web. Estos precios son indicativos. Los precios en acciones tienen un retardo mínimo de 15 minutos.

Tuits de @IGEspana

bitcoin

-

Bitcoin hoy: ballenas compran mientras mineros presionan

2026-02-10T09:14:57+0000 -

Sergio Ávila: Bitcoin y GBP/JPY con volatilidad alta

2026-02-04T12:00:55+0000 -

Sergio Ávila analiza Bitcoin, Plata y DAX

2026-02-03T13:46:12+0000 -

Oro en 5200 USD, plata disparada y Bitcoin atascado

2026-01-28T10:44:19+0000 -

Bitcoin hoy: qué está moviendo realmente el precio

2026-01-21T14:27:21+0000 -

Las 5 mejores criptomonedas para invertir en 2026

2026-01-20T10:01:23+0000

Materias primas

-

Plata, oro, gas y Brent: giro brusco del mercado

2026-02-02T07:18:48+0000 -

Gas natural y metales: rally bajo presión

2026-01-26T10:59:53+0000 -

ETF para inversores españoles: qué son y cuáles interesan

2026-01-23T09:33:06+0000 -

Las mejores estrategias de trading para operar en 2026

2026-01-14T09:35:08+0000 -

Acciones Endesa, Enagás y Naturgy: análisis técnico y estratégico

2025-10-29T09:06:01+0000 -

El petróleo WTI, el crudo Brent y el gas natural repuntan con fuerza tras las sanciones a Rusia

2025-10-23T11:22:21+0100

También puede interesarle...

Conocer las estrategias de trading genéricas y saber cómo realizar análisis técnicos y fundamentales puede marcar la diferencia en el rendimiento de tu cartera.

Encuentra en Academia IG un recurso formativo muy completo, con cursos sobre los mercados financieros, aspectos técnicos y prácticos del trading o gestión y psicología de la inversión, entre otros.

Un buen trader siempre tiene que estar al tanto de lo que ocurre en los mercados. Recibe en tu bandeja de entrada una evaluación diaria de la sesión, además de datos relevantes y de interés.