El efecto de las elecciones presidenciales estadounidenses en la rentabilidad de los mercados de acciones y bonos

Las elecciones estadounidenses condicionan los mercados mundiales: descubre cómo influyen los ciclos presidenciales en las acciones y los bonos, y aprende a predecir los movimientos del mercado a partir de los patrones electorales.

Las elecciones presidenciales estadounidenses son más que un acontecimiento político importante: también tienen repercusiones importantes en el mercado bursátil. Si nos atenemos a la historia, las distintas fases del ciclo presidencial estadounidense —año después de las elecciones, año de mitad de mandato, año anterior a las elecciones y año electoral— han mostrado efectos diversos sobre la rentabilidad del mercado. Mientras que los anteriores a las elecciones y los años electorales suelen ser en los que se registran mayores rentabilidades, los años posteriores a las elecciones y de mitad de mandato suelen traer consigo más incertidumbre y volatilidad. Estos patrones cíclicos, junto con las reacciones específicas del mercado a las jornadas electorales y a las transiciones de poder en la Casa Blanca, ofrecen información muy valiosa para inversores y traders. En este artículo, analizaremos los datos y patrones históricos para entender mejor cómo afectan las elecciones presidenciales estadounidenses al mercado bursátil.

Ciclo presidencial estadounidense y rentabilidad bursátil

El ciclo de elecciones presidenciales estadounidenses puede dividirse en cuatro fases: año posterior a las elecciones, año de mitad de mandato, año anterior a las elecciones y año electoral. Los dos últimos años son los de mayor éxito para las bolsas estadounidenses. En 48 periodos presidenciales desde 1833, los años anteriores a las elecciones y los años electorales han mostrado una rentabilidad del mercado mucho mejor que la de los años posteriores a las elecciones y de mitad de mandato. Las elecciones presidenciales estadounidenses tienen profundos efectos en la economía y los mercados financieros. Las guerras, las recesiones y los mercados bajistas suelen comenzar o a producirse en la primera mitad del mandato (como en el caso de la guerra entre Rusia y Ucrania, y el mercado bajista de 2022), mientras que los tiempos prósperos y los mercados alcistas son más propensos a darse en la segunda mitad, durante los años anteriores a las elecciones y los años electorales.

Reacciones del mercado en días de elecciones: ¿ir largo el día de las elecciones y corto el día después?

En el cuadro siguiente se muestran las reacciones de las cotizaciones del S&P 500 el día de las elecciones y el día siguiente desde 1928. Independientemente de si ganaron los demócratas o los republicanos o de si triunfó el presidente en ejercicio o el aspirante, puede observarse un patrón claro en las reacciones del mercado. El mismo día de las elecciones, el S&P 500 se anotó una rentabilidad positiva media del 0,92 %, con una tasa de acierto del 77 %. Esto significa que el índice cerró en verde el 77 % de los días electorales analizados, lo que indica un optimismo de mercado generalizados y unas expectativas positivas de los inversores el día de las elecciones.

Sin embargo, el día de después de las elecciones, el índice general S&P 500 registró una rentabilidad media negativa del -0,71 %, con una tasa de acierto del 65 %. Esto demuestra que la euforia inicial del día electoral a menudo da paso a una corrección o moderación. Hasta 1980, los mercados financieros estadounidenses solían estar cerrados el día de las elecciones para permitir a los electores y a los participantes del mercado participar en las elecciones. Pero desde entonces los mercados han permanecido abiertos el día de las elecciones. Estas tendencias subrayan que, aunque los años electorales ofrecen rentabilidades positivas a largo plazo, también puede haber volatilidad a corto plazo que los inversores y traders deben tener en cuenta.

Rentabilidad del S&P 500 el día de las elecciones en EE. UU. y el día siguiente desde 1928

¿Correcciones tras las elecciones presidenciales en EE. UU.?

El cambio en el poder en la Casa Blanca ha provocado un mínimo de mercado en el plazo de dos años en las últimas ocho décadas (1960, 1968, 1976, 1980, 1992, 2000, 2008, 2016 y 2020), a excepción de 1994 (Dow Jones: -2,56 %). Incluso cuando los presidentes en ejercicio revalidaron el puesto, como sucedió en 1964, 1972, 1984, 1988, 1996, 2004 y 2012, los mercados estadounidenses a menudo marcaron su mínimo en los siguientes dos años. Las excepciones se dieron en 1984 (después de tres años), 2004 (después de un año) y 2012 (sin mínimo, expansión cuantitativa). Si este patrón se repite en el futuro, el próximo mínimo significativo del mercado podría darse en 2025 o 2026.

S&P 500 – Gráfico mensual

El indicador presidencial como herramienta para hacer pronósticos

Cuando el S&P 500 subió entre el 31 de julio y el 31 de octubre en los años electorales estadounidenses, el presidente en ejercicio retuvo el poder en 11 de 13 años electorales, lo que equivale al 85 % de las veces desde 1936. Una rentabilidad negativa del S&P 500 en ese período de tres meses inmediatamente anterior a las elecciones se saldó con un cambio en el poder en 8 de cada 9 años, lo que supone una tasa de éxito del 89 %. Las excepciones a este patrón se dieron en 1968, 1980 y 1956. Basándose en la rentabilidad del mercado en lo que va de año, el indicador apunta actualmente a una victoria demócrata.

En resumen, el análisis histórico de las elecciones presidenciales en EE. UU. y su impacto en el mercado bursátil muestra patrones recurrentes y ofrece información muy valiosa a los inversores que se preparan de cara a futuros movimientos del mercado.

¿Qué pueden esperar los mercados mundiales de renta fija?

Las elecciones presidenciales estadounidenses de 2024 están a la vuelta de la esquina. Como mayor economía del mundo, con una influencia sin igual en el comercio mundial, las perspectivas económicas y la geopolítica, el proceso y el resultado para el acontecimiento de 2024 van a crear efectos dominó que incidirán en los tipos de interés, las expectativas de inflación y, en definitiva, en los mercados de bonos de todo el mundo.

Incertidumbres y demanda de refugio

Ni que decir tiene que las elecciones presidenciales del país más influyente, con más de 300 millones de habitantes, añadirán gran incertidumbre política tanto a nivel nacional como mundial. Los inversores en los mercados mundiales de renta fija son muy sensibles a estas incertidumbres. Y para los bonos, especialmente los del Tesoro de EE. UU., que suelen considerarse activos refugio, es probable que aumente la demanda durante ese período de inestabilidad. Por ejemplo, en 2000 y 2001, el rendimiento del bono estadounidense a 2 años cayó casi un 60 % en los 12 meses posteriores a las elecciones.

Rendimiento del bono estadounidense a 2 años frente a 10 años

Impacto en las expectativas de inflación y crecimiento

Sin embargo, otro escenario podría mover los mercados de renta fija en la dirección opuesta. Si el futuro líder de Estados Unidos introduce mayores riesgos políticos y económicos en la mayor economía del mundo, los inversores exigirían sin duda una prima de riesgo más alta, lo que elevaría los rendimientos.

Por ejemplo, si un candidato aboga por un gasto público contundente, lo que podría conducir a un aumento de la deuda y a una mayor inflación, e incluso a tipos de interés más altos, los rendimientos de los bonos podrían aumentar a medida que los inversores se ajusten al próximo período inflacionista y, por tanto, busquen mayores rentabilidades.

En este escenario, los mercados de renta fija no estadounidenses pueden volverse más vulnerables, debido al atractivo de un dólar más fuerte y al potencial de reasignación de capital. Este cambio en las preferencias de los inversores suele provocar un reajuste de los bonos internacionales, incluidos los Bunds alemanes y los bonos del Estado japoneses (véase abajo el gráfico comparativo entre el rendimiento de los bonos estadounidenses a 2 años y el de los bonos japoneses a 2 años). Y al revés, un candidato más conservador desde el punto de vista fiscal podría reducir la preocupación por la inflación, lo que contribuiría a mantener los rendimientos de los bonos en niveles más bajos.

Por ejemplo, tras las elecciones estadounidenses de 2016, el rendimiento del bono estadounidense a 2 años subió un 96 % en un año, del 0,88% al 1,51 %, pues la estrategia económica del presidente Trump se centró en el estímulo fiscal, incluido el gasto en infraestructuras a gran escala, las rebajas de impuestos y la liberalización. Aunque se esperaba que estas políticas impulsaran el crecimiento económico y favorecieran a la renta variable, también provocaron un aumento de la inflación y del endeudamiento público.

Rendimiento del bono estadounidense a 2 años freten al rendimiento a 2 años del bono del Estado japonés (JBG)

Repercusiones geopolíticas y comerciales

Otra forma clave en que las elecciones estadounidenses podrían influir en los mercados mundiales de renta fija es a través de la política comercial de la futura administración. Una fuerte apuesta por el proteccionismo o las barreras comerciales, como han demostrado tanto la administración Trump como la Biden, puede agravar las tensiones comerciales mundiales, interrumpir las cadenas de suministro y aumentar los costes, alentando las presiones inflacionistas. Estos riesgos suelen provocar volatilidad en los mercados mundiales de renta fija, ya que los inversores reevalúan su exposición a las economías dependientes del comercio. Es probable que los países muy ligados a las políticas comerciales y geopolíticas de EE. UU., como China, México y Canadá, afronten mayores fluctuaciones del mercado de bonos a medida que avance la campaña electoral.

Comparación del rendimiento de los bonos estadounidenses y chinos a 10 años

Conclusión

Las elecciones estadounidenses tienen amplias repercusiones para los mercados mundiales de renta fija, ya que influyen en las expectativas de inflación, la política monetaria, el riesgo geopolítico y las perspectivas del comercio mundial. La interacción entre la incertidumbre de la política fiscal, los posibles cambios en la respuesta de la Reserva Federal a las distintas orientaciones fiscales y los cambios en el entorno comercial mundial van a añadir volatilidad en las inversiones de renta fija. Para los inversores globales, resulta fundamental entender esta compleja dinámica, ya que afrontar los mercados de renta fija durante los ciclos electorales requiere un enfoque matizado que tenga en cuenta tanto factores nacionales como internacionales.

Esta información ha sido elaborada por IG, nombre comercial de IG Markets Limited. Además del aviso legal que se presenta a continuación, el material de esta página no contiene un registro de nuestros precios de trading, ni una oferta de, ni una solicitud para una transacción en ningún instrumento financiero. IG no se hará responsable en ningún caso del uso que se pudiera hacer de estos comentarios o de las consecuencias que se puedan derivar. No se otorga ninguna representación ni garantía respecto a la exactitud o la exhaustividad de esta información, por lo que toda persona que decida utilizarla lo hará bajo su propia responsabilidad. Cualquier estudio que se proporcione no tiene en cuenta objetivos específicos, la situación financiera ni las necesidades de un sujeto concreto que haya podido recibirlo. No se ha preparado de conformidad con las disposiciones legales diseñadas para promover la independencia de los informes de inversión y, como tal, es considerada como una comunicación de marketing. Aunque no estamos específicamente obligados a operar con anticipación a nuestras recomendaciones, no buscamos sacar provecho de ellas antes de proporcionarlas a nuestros clientes.

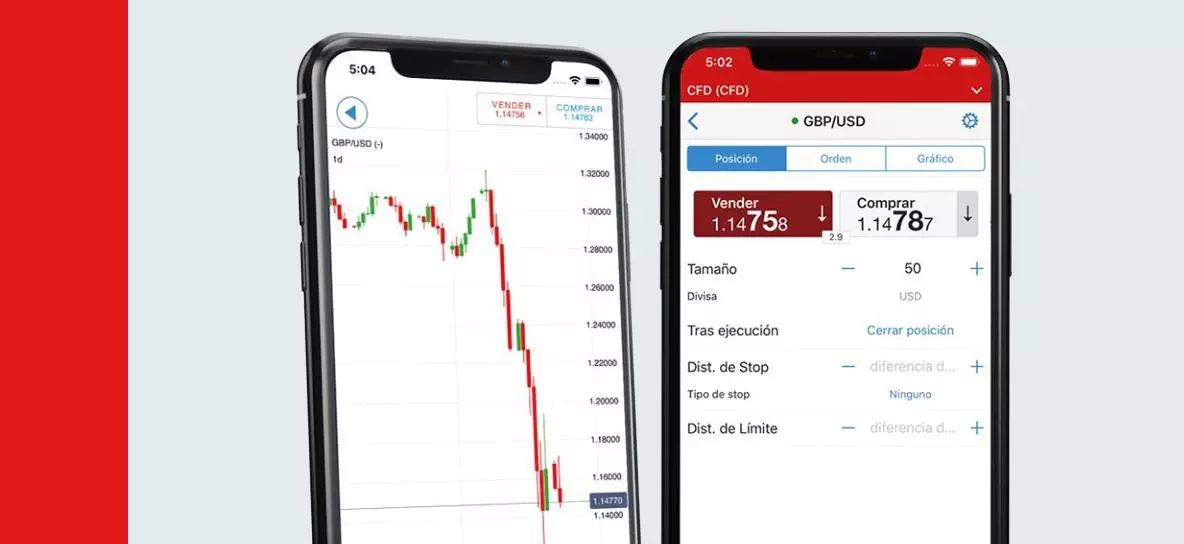

¿Ves tu oportunidad?

Aprovéchala ahora. Opera en más de 18 000 mercados en nuestra plataforma galardonada, con spreads bajos en índices, acciones, materias primas, etc.

Precios en directo de los mercados más populares

Los precios especificados están sujetos a los términos y condiciones de nuestro sitio web. Estos precios son indicativos. Los precios en acciones tienen un retardo mínimo de 15 minutos.