Trade på obligasjonspriser. Ta en posisjon på vårt globale tilbud ved hjelp av derivater som CFDer.

Hvorfor trade obligasjoner med oss?

Ta en posisjon med girede derivater

Velg blant en ekstensiv liste over globale markeder

Med CFDer kan du trade på kontrakter og off-exchange til en brøkdel av posisjonens verdi

Spekuler i pribevegelsene på obligasjoner over kort og medium løpetid

Trade på vår prisvinnende plattform og mobile apper1

Trade på det omvendte forholdet mellom renter og obligasjonspriser

Hva er obligasjoner?

Obligasjoner er finansielle instrumenter som lar regjeringer og bedrifter samle kapital. Investorer låner penger til obligasjonsutstederen og mottar i gjengjeld en rekke utbetalinger av renter ved spesifikke datoer. Ved utgang vil utstederen tilbakebetale den opprinnelige utlånte summen - kjent som obligasjonens hovedstol.

Obligasjoner kan kjøpes og selges på sekundærmarkedet i likhet med andre finansielle verdipapirer - noe som vil si at prisene kan variere. Obligasjoner gjøres ofte mindre attraktive av høye renter ved å skape andre muligheter for å opptjene høye avkastninger med lav risiko. Renter og obligasjoner har ofte et omvendt forhold på grunn av dette.

Slik trader du obligasjoner

Hos oss kan du trade på endringene i obligasjonsprisene med CFDer - et derivat produkt med giring. Det vil si at du aldri tar direkte eierskap over fysiske obligasjoner når du trader. Du tar derimot en spekulerende posisjon på om det fremtidige obligasjonsmarkedet vil stige eller falle i verdi.

Gevinst eller tap avgjøres basert på om markedsforutsigelsen din var korrekt, hvor mye markedet beveget seg og størrelsen på posisjonen din.

Du bør alltid huske på at all trading innebærer høy ririsko. Risikoen forstørres ytterligere når man trader med giring. Les mer om hvordan du kan håndtere egen risiko.

Trade obligasjon-futures med CFDer

| Aktiva | Markeder | Slik trader du |

| Obligasjon-futures | Futures for statsobligasjoner | CFDer |

Trading av obligasjoner

Hvorfor trade obligasjoner?

- Trade på det omvendte forholdet mellom renter og obligasjonspriser

- Spekuler i både opp- og nedgang i obligasjonsprisene

- Ta en posisjon på både kort og medium løpetid

- Hedge eksisterende investeringer

Why would I invest in bonds?

- Diversify your portfolio and mitigate risk

- Earn income through dividend payments

- Gain wide exposure to bond markets

- Enter and exit liquid markets quickly

- Take a position in the long term

- Invest via an IG ISA and enjoy tax benefits2.

Begynn å trade obligasjoner nå

Begynn å trade obligasjoner nå

Rask utførelse, enormt markedsutvalg

Oppdag muligheter på over 17 000 markeder i hele verden

Ta en posisjon hvor enn du er

Trade selv når du er på farten med vår prisvinnende app

Ha tillit til en markedsleder

Dra nytte av vår 50 år lange erfaring innen bransjen

Begynn å trade obligasjoner nå

Begynn å trade obligasjoner nå

Rask utførelse, enormt markedsutvalg

Oppdag muligheter på over 17 000 markeder i hele verden

Ta en posisjon hvor enn du er

Trade selv når du er på farten med vår prisvinnende app

Ha tillit til en markedsleder

Dra nytte av vår 50 år lange erfaring innen bransjen

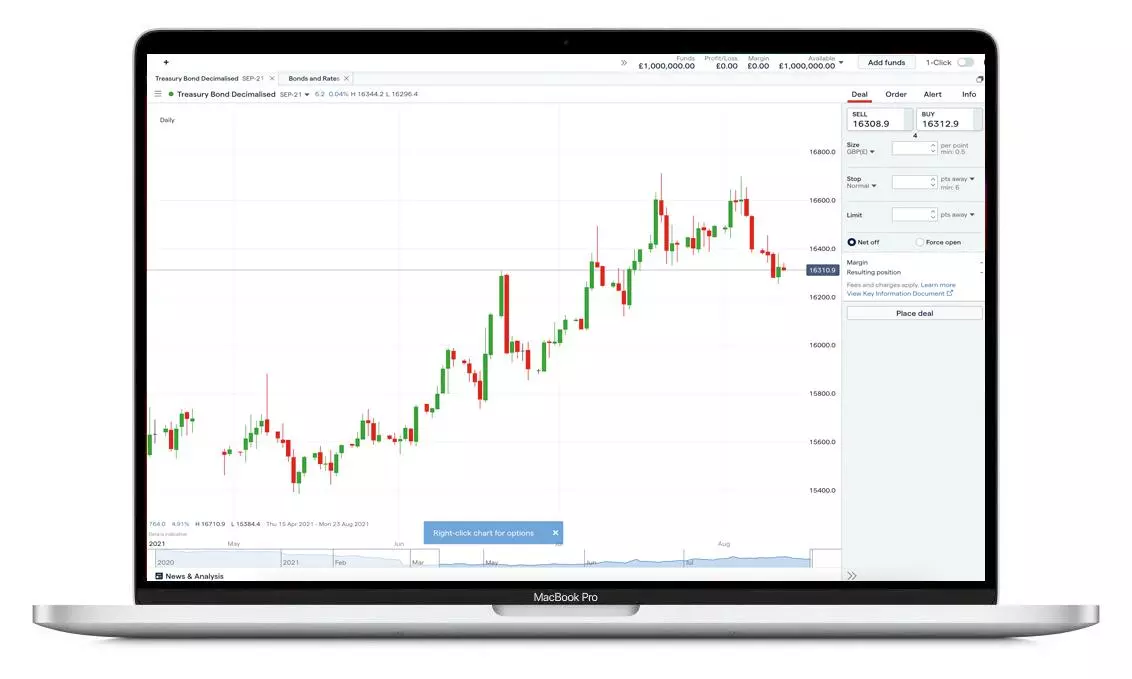

Trade obligasjoner på en prisvinnende plattform1

Grip mulighetene fra våre prisbelønte plattformer og apper.

- Nettbasert plattform

- Mobile tradingapper

Ta kontroll over tradingen din med vårt oversiktlige ordrevindu, tydelige kursdiagrammer, samt nyheter og analyser direkte i plattformen.

Grip mulighetene hvor enn du er med tradingvarsler via e-post, SMS og push-meldinger.

Kostnader for obligasjonstrading

Kostnader for CFD-trading

| Marginkrav* | Minimum marginkrav på 20% |

| Spread | Fra ett punkt |

*Giring kan forstørre både gevinst og tap etterson de ikke baseres på det opprinnelige marginkravet, men posisjonens fullstendige størrelse. Det vil si at både tap og gevinst kan være langt større enn den opprinnelige marginen, så du bør alltid sørge for at du trader basert på egen finansiell evne.

- Spread betting costs

- CFD-kostnader

- Share dealing costs

| Margin* | Minimum margin requirement of 20% |

| Spread | From 1 point |

*Leverage can magnify both your profits and losses as they’ll be based on the full exposure of the trade, not just the margin required to open it. This means losses as well as profits could far outweigh your margin, so always ensure you’re trading within your means.

| Margin* | Minimum margin requirement of 20% |

| Spread | From 1 point |

*Leverage can magnify both your profits and losses as they’ll be based on the full exposure of the trade, not just the margin required to open it. This means losses as well as profits could far outweigh your margin, so always ensure you’re trading within your means.

Our bond ETFs are bought and sold as shares on an exchange, paying dividends.

Open an IG share dealing account and you can buy and sell ETFs directly for as little as £3 commission.1. Invest via an IG ISA and pay no capital gains or income tax on your investments.2.

Obligasjonsmarkeder å følge

- Populære obligasjoner

- Amerikanske obligasjoner

Åpne en tradingkonto nå

Det er kostnadsfritt å åpne en konto, og du er ikke pliktig til å gjøre innskudd eller trade.

Åpne en tradingkonto nå

Det er kostnadsfritt å åpne en konto, og du er ikke pliktig til å gjøre innskudd eller trade.

Åpne en tradingkonto nå

Det er kostnadsfritt å åpne en konto, og du er ikke pliktig til å gjøre innskudd eller trade.

Åpne en tradingkonto nå

Det er kostnadsfritt å åpne en konto, og du er ikke pliktig til å gjøre innskudd eller trade.

Gå videre til ...

Trade på over 70 amerikanske aksjer etter åpningstidene hos oss

Les mer om valutatrading: inkludert kryss, pips og giring

Les hvordan teknologien vår kan hjelpe tradingen din

1 Pris for beste finansapp tildelt ved ADVFN International Financial Awards 2020 og Professional Trader Awards 2019.

2 Pris for beste tradingplattform tildelt ved ADVFN International Financial Awards 2020 og Professional Trader Awards 2019.