Was ist eine Stop-Order und wie können Sie eine solche platzieren?

Erfahren Sie hier, was Stop-Orders sind, wie sie sich von Knock-out-Level unterscheiden, wie Sie sie platzieren und worin ihre Vorteile bestehen.

Sie sind noch kein Kunde bei IG? Kontaktieren Sie uns per Telefon unter +49 69427299103 oder via E-Mail an info.de@ig.com.

Was ist eine Stop-Order?

Eine Stop-Order ist eine Anweisung an Ihren Broker, einen CFD-Trade zu eröffnen oder zu schließen, wenn der Marktpreis ein bestimmtes, voreingestelltes Level erreicht, das ungünstiger als der aktuelle Preis ist.

Sie bestimmen das Level, auf dem innerhalb bestimmter Parameter Stop-Loss-Orders ausgelöst werden. Das hängt auch davon ab, ob Sie long oder short gehen und ob Sie einen Trade eröffnen oder schließen. Es gibt zwei Arten von Stop-Orders: Stop-Loss und Stop-Entry.

Stop-Loss, Stop-Entry und Knock-out

Stop-Loss-Order

Wenn Sie also einen CFD-Trade schließen, wenn sich ein Preis gegen Sie bewegt und ein bestimmtes Verlustlevel erreicht, können Sie dadurch zukünftige Verluste begrenzen. Sie können auch potenziell zu einem Gewinn führen, wenn Sie über dem Eröffnungslevel liegen (im Falle einer Long-Position oder darunter bei einer Short-Position).

Wenn das voreingestellte Preislimit erreicht wird, wird Ihr Stop-Loss ausgelöst und die Position automatisch geschlossen. Dabei handelt es sich um einen bestimmten Preis, der ungünstiger als Ihre Eröffnungsposition ist und der durch den maximalen Verlust bestimmt ist, mit dem Sie sich wohlfühlen.

Auf diese Weise stellen Sie sicher, dass Sie nicht mehr verlieren als Sie zu verlieren bereit sind, wenn ein Trade nicht wie erwartet funktioniert. Dabei sind Sie jedoch nicht vor Slippage geschützt, wofür Sie einen garantierten Stop benötigen würden.

Mehr über garantierte Stops erfahren

- Wenn Sie kaufen (sich long positionieren), wird die Stop-Order unterhalb des Marktpreises festgelegt.

- Wenn Sie verkaufen (sich short positionieren), wird die Stop-Order oberhalb des Marktpreises festgelegt.

Stop-Entry-Order

Das Gegenteil einer Stop-Loss-Order. Wird verwendet, um eine Position zu eröffnen, wenn der Markt ein voreingestelltes Level erreicht.

- Wenn Sie kaufen (long gehen), wird das Level Ihrer Stop-Entry-Order über dem aktuellen Kurs liegen.

- Wenn Sie verkaufen (short gehen), wird das Level Ihrer Stop-Entry-Order unter dem aktuellen Kurs liegen.

Die Eröffnung einer Stop-Entry-Order-Position, sobald sich der Markt gegen Sie bewegt, kann eine wertvolle Strategie sein, um sich zu hedgen oder einen plötzlichen Marktauf- oder -abschwung zu traden. Nehmen wir beispielsweise an, Sie glauben, dass sich der Aktienkurs von Pfizer, wenn er auf ein bestimmtes Level fällt, deutlich und schnell erholen wird.

Sie eröffnen also eine Long-Position auf die Pfizer-Aktie und legen eine Stop-Entry-Order fest, um das auszunutzen, wenn Ihre Prognose eintrifft.

Wie funktionieren Stop-Orders?

Stop-Orders sind so konzipiert, dass sie automatisch funktionieren, sodass Sie nicht ständig den Markt beobachten müssen, um zu prüfen, ob sich die Kurse gegen Sie bewegen. Das ist besonders in volatilen Märkten hilfreich, wenn sich die Preise plötzlich ändern.

In Zeiten erhöhter Volatilität ist es wahrscheinlich, dass Sie nicht die Zeit haben werden, manuell einen Trade zu schließen, der sich gegen sie bewegt, oder einen zu eröffnen, wenn sich kurzzeitig eine Chance bietet.

Sammeln Sie Erkenntnisse zum Volatilitäts-Trading

So funktionieren Stop-Loss Orders

Wenn Sie eine Position eröffnen, setzen Sie manuell Ihre Stop-Loss-Order-Parameter. Wenn sich der Markt nach Eröffnung der Position gegen Sie bewegt, wird Ihre Stop-Order automatisch ausgelöst, wenn der Preis erreicht wird, bei dem Sie Ihren Stop gesetzt haben.

An diesem Punkt wird Ihr Trade automatisch geschlossen, um weitere Verluste zu begrenzen. Denken Sie auch hier wieder daran, dass Sie ohne einen garantierten Stop nicht vor negativer Slippage geschützt sind.

Arten von Stop-Loss-Orders

Es gibt drei Arten von Stop-Loss-Orders. Diese hier können Sie bei uns nutzen:

- Normaler Stop-Loss: Dies ist die Art, die wir oben erklärt haben. Dieser Stop-Loss wird ausgelöst, wenn das von Ihnen festgelegte Kurslimit erreicht wurde.

- Trailing stop-loss: Statt zu einem bestimmten Kurs ausgelöst zu werden, wird ein Trailing-Stop-Loss unter Berücksichtigung der Entfernung zu Ihrer offenen Position bestimmt. Beispielsweise könnte es sein, dass Sie nicht einen maximalen Verlustbetrag im Kopf haben, sondern es vorziehen, nicht mehr als 20 Punkte durch eine ungünstige Kursbewegung zu verlieren. Sie können eine Trailing-Stop-Order festlegen, die sich mit Ihrer Position bewegt, solange sie sich günstig entwickelt, und Ihren Trade automatisch schließt, wenn sich der Markt 20 Punkte gegen Sie bewegt.

- Garantierter Stop: In volatilen Märkten wird ein normaler Stop möglicherweise nicht auf dem gewünschten Level ausgeführt. Das würde passieren, wenn sich der Markt so schnell bewegt, dass Ihre Order zu einem schlechteren Kurs ausgeführt wird, als Sie mit Ihrem Stop-Loss gewählt haben. Dies wird auch Slippage genannt. Garantierte Stops sorgen dafür, dass Ihre Order auf jeden Fall zu dem von Ihnen festgelegten Kurs ausgeführt wird (bei Auslösung bezahlen Sie jedoch eine Prämie).

So funktionieren Stop-Entry-Orders

Bei einer Stop-Entry-Order stellen Sie manuell das Level ein, auf dem Sie eine Position eröffnen möchten, wenn sich der Markt in Ihre Richtung bewegt. Wie in unserem vorherigen Stop-Entry-Beispiel kann das der Fall sein, wenn Sie glauben, dass der Kurs der Pfizer-Aktie eine Rally hinlegen wird, sobald er ein bestimmtes Tief erreicht hat.

Sie haben also eine Stop-Entry-Order in der Nähe des von Ihnen prognostizierten Levels eingerichtet. Wenn das Kurslevel erreicht wird, eröffnet Ihr Stop-Entry automatisch eine Long-Position für Sie, ohne dass Sie etwas tun müssen. Auf diese Weise können Sie dank der Stop-Entry-Order automatisch von der Pfizer-Aktienkursrally profitieren (sofern sich Ihre Prognose als richtig erweist).

So platzieren Sie eine Stop-Order

Wie Sie Ihre Stop-Order platzieren, hängt davon ab, welche Art von Stop Sie nutzen möchten.

- So platzieren Sie eine Stop-Loss-Order

- So platzieren Sie eine Stop-Entry-Order

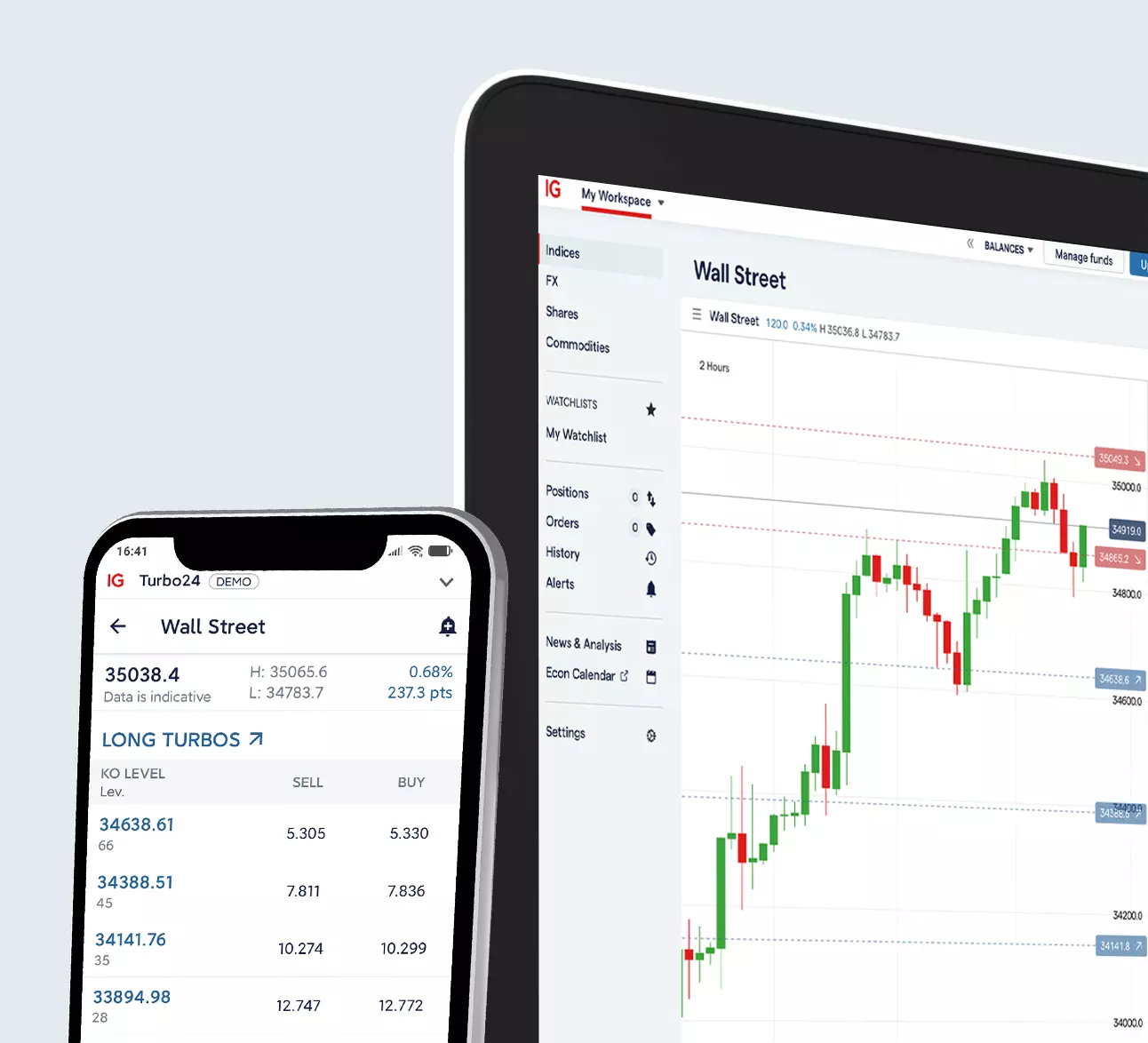

- Eröffnen Sie zunächst ein CFD-Handelskonto oder üben Sie mit einem Demokonto

- Führen Sie eine technische und eine Fundamentalanalyse des Marktes durch, den Sie handeln möchten

- Wählen Sie auf unserer Web-Plattform oder in unserer App auf dem Handelsticket des Marktes, den Sie handeln möchten, die Registerkarte „Order“

- Wählen Sie zwischen einem „Good-till-cancelled“-Stop-Loss, der aktiv sein wird, bis das vorbestimmte Preislevel erreicht wird, und einer „Good-till-date“-Order, die an einem bestimmten Datum in der Zukunft automatisch geschlossen wird

- Wählen Sie, ob Sie einen normalen, einen garantierten oder einen Trailing-Stop platzieren möchten

- Wählen Sie Ihr Preislevel, den Betrag, zu dem Ihre Position eröffnet werden soll

- Wählen Sie Ihr Stop-Level, den Betrag, zu dem Ihr Stop-Loss ausgelöst werden soll

Ihre Position wird auf dem Level eröffnet, auf dem Sie Ihr Preis-Level gesetzt haben, und geschlossen, wenn der Preis das Level erreicht, auf dem Sie ihren Stop gesetzt haben. Sie können auch Limit-Orders festlegen, um Ihre Position oberhalb des Eröffnungskurses zu schließen.

Nach Eröffnung einer Position können Sie Stop-Loss-Orders zudem bearbeiten oder hinzufügen. Sie können das direkt von „Positionen“ aus tun, wo es möglich ist, den Preis, zu dem Ihr Stop-Loss ausgelöst wird, hinzuzufügen oder zu ändern.

- Eröffnen Sie zunächst ein CFD-Handelskonto oder üben Sie mit einem Demokonto

- Führen Sie eine technische und eine Fundamentalanalyse des Marktes durch, den Sie handeln möchten

- Wählen Sie auf unserer Web-Plattform oder in unserer App auf dem Handelsticket des Marktes, den Sie handeln möchten, die Registerkarte „Order“

- Wählen Sie zwischen einem „Good-till-cancelled“-Stop-Entry, der aktiv sein wird, bis das vorbestimmte Preislevel erreicht wird, und einer „Good-till-date“-Order, die an einem bestimmten Datum in der Zukunft automatisch geschlossen wird

- Wählen Sie Ihr Kurs-Level, den Betrag, zu dem Ihr Stop ausgelöst werden soll, und platzieren Sie Ihre Stop-Order

- Ihre Position wird automatisch eröffnet, wenn der Markt Ihr Kurs-Level erreicht

Worin bestehen die Vorteile und Risiken von Stop-Orders?

Die Verwendung von Stop-Orders hat Vor- und Nachteile. Sie zu verstehen, ist der Schlüssel zu der Frage, ob Sie Stops verwenden sollten:

Vorteile der Verwendung von Stop-Orders

- Stop-Orders begrenzen Ihr Verlustrisiko, ohne Ihr Gewinnpotenzial zu begrenzen

- Weil Stop-Orders automatisch ausgelöst werden, müssen Sie Ihre offenen Positionen (im Fall von Stop-Loss-Orders) oder den Markt (im Fall von Stop-Entry-Orders) nicht ständig überwachen

- Sie können Ihnen auch dabei helfen, intelligenter zu handeln und das Risiko emotionaler Einflüsse zu begrenzen, da Ihr Ausstieg aus einem ungünstigen Trade durch das Setzen eines Stop-Loss im Wesentlichen automatisiert wird

Risiken der Verwendung von Stop-Orders

- Sobald Sie eine Position mit einem Stop-Loss eröffnet haben, gibt es keine Möglichkeit, das Stop-Loss-Level zu ändern. Wenn Sie also zum Beispiel optimistischer werden, während Sie den Verlauf eines Trades beobachten, könnte eine Stop-Loss-Order, die für Ihren Geschmack zu konservativ ist, den Trade vorzeitig beenden

- Wenn eine ungünstige Marktbewegung nur vorübergehend ist (z. B. bei einem „Dead Cat Bounce“ in einer Short-Position), können Sie zukünftige Gewinne verlieren, wenn durch die vorübergehende ungünstige Bewegung Ihr Stop-Loss ausgelöst wird

- Das Setzen eines normalen Stop-Loss ist keine Garantie dafür, dass Ihr Stop-Loss auf genau diesem Level ausgeführt wird. Wenn sich der Markt plötzlich über den Kurs hinausbewegt, auf den Ihr Stop-Loss eingestellt wurde, könnte der Stop zu einem schlechteren Kurs ausgeführt werden Aus diesem Grund werden garantierte Stops eingesetzt, um negative Slippage zu vermeiden

Beispiel für eine Stop-Order

Nehmen wir an, Sie möchten sich long in Apple-Aktien positionieren und eine Stop-Loss-Order platzieren. Sie haben eine eigene Analyse durchgeführt und glauben, dass der Kurs der Apple-Aktien bald fallen und dann wieder steigen wird. Ihre Prognose lautet, dass dies passieren wird, wenn der Kurs der Apple-Aktie, der sich aktuell bei 147,50 befindet, auf 145,00 fällt.

Also entscheiden Sie sich, einen CFD-Trade zu eröffnen und eine Stop-Entry-Order zu setzen, um automatisch 10 Apple-Aktien zu kaufen (sich long zu positionieren), wenn der Kurs 145,00 erreicht (Kaufpreis 145,02 und Verkaufspreis 144,98). Die Marginanforderung beträgt 20 %, sodass Sie 29 € hinterlegen müssen, um Ihre Position zu eröffnen (20 % von 145,00).

Wenn der Apple-Kurs von diesem Punkt aus wieder steigt, verfügen Sie dank der Stop-Entry-Order automatisch über eine offene Position. Sie möchten jedoch den Betrag des anfänglichen Verlusts begrenzen, den Sie zu tragen bereit sind, um diese kurzfristige Marktbewegung auszunutzen, also platzieren Sie eine Stop-Loss-Order bei 144,50. Wenn der Kurs der Apple-Aktie auf diesen Wert fällt, wird Ihr Trade durch die Stop-Loss-Order automatisch geschlossen, sodass zukünftige Verluste vermieden werden.

Wenn Ihr Stop-Loss bei 144,50 ausgeführt würde, würden Sie einen Verlust von lediglich 5,20 € machen (144,50 € – 145,02 € (Kaufpreis) x 10). Wenn jedoch der von Ihnen prognostizierte Dead Cat Bounce eintrifft und die Apple-Aktie nach dem Erreichen von 145,00 auf 149,50 ansteigt, würde Ihnen Ihre Stop-Entry-Order einen Gewinn von 44,80 € einbringen (149,50 € – 145,02 € x 10 Kontrakte).

Das könnte Sie ebenfalls interessieren

Erfahren Sie mehr über Limit-Orders, was sie bewirken und wie sie platziert werden

Erfahren Sie mehr über die Auswirkungen der Hebelwirkung auf Ihren Handel, die Vor- und Nachteile