Optimieren Sie Ihr Trading-Potenzial

Spread ab nur 0,9 Punkten* auf den DAX® und ab 45 Punkten auf Bitcoin

Keine Kontoführungsgebühren und keine Mindesteinzahlung

Kompetenter, deutschsprachiger Kundenservice in Frankfurt

Etablierter Broker: Seit 50 Jahren im Markt, 345.000+ Kunden weltweit, mehrfach reguliert

*während der Haupt-Handelszeiten.

Erhalten Sie Zugang zu einer Auswahl an Wertpapieren über nur ein einziges Konto. So können Sie herausfinden, welche Produkte Ihnen am besten liegen und handeln wie Sie möchten − jederzeit.

Sie sind noch kein Kunde bei IG? Kontaktieren Sie uns per Telefon unter +49 69427299103 oder via E-Mail an info.de@ig.com.

Knock-Out-Zertifikate sind komplexe Finanzinstrumente und gehen mit dem hohen Risiko einher, schnell Geld zu verlieren.

Erfahrener Wertpapier-Trader?

Steigen Sie auf einen Anbieter und eine Plattform um, die Ihnen mehr bieten.

Neu beim Wertpapierhandel?

Erweitern Sie Ihre Kenntnisse und testen Sie unser risikofreies Demokonto.

Liquide Märkte handeln – auf Ihre Weise

Meistgehandelte Knock-Out-Zertifikate des letzten Monats (November)

ISIN |

Name des Finanzinstruments |

|---|---|

| DE000A22P7G8 | Germany 40 Short 1650020210406 |

| DE000A22QSA7 | Germany 40 Short 1638020210809 |

| DE000A22S2H4 | Germany 40 Long 1590020211104 |

| DE000A22UU38 | US Tech 100 Short 16312.520211109 |

| DE000A222XH7 | EURUSD Long 1.05020200319 |

Näher an den Märkten sein

Treffen Sie fundierte Entscheidungen auf Grundlage von aktuellsten Analysen und scharfsinnigen Kommentaren von unserem globalen Analysten-Netzwerk. Halten Sie sich außerdem auf dem Laufenden mit unseren plattformintegrierten Live-Feeds von Reuters und Twitter zu aktuellen Nachrichten.

Neueste Updates

-

NVIDIA Aktie – Branchenprimus feiert Comeback

US-Technologieaktien rücken wieder in den Mittelpunkt des Interesses der Anleger. Und natürlich sollten die Aktien des Branchenprimus NVIDIA näher bet...2025-05-14T07:47:13+0100 -

Coinbase Aktie – Aufnahme in den großen S&P

2025-05-13T07:35:40+0100 -

Volkswagen – Wichtige Widerstände vor dem Fall

2025-05-12T10:57:29+0100 -

Endesa – Spanisches Defensiv-Investment

2025-05-06T12:07:02+0100

Beliebteste Basiswerte (November)

| US Tech 100 |

| Germany 40 |

| US 500 |

| Sweden 30 |

| CAC 40 |

Handelschancen nutzen

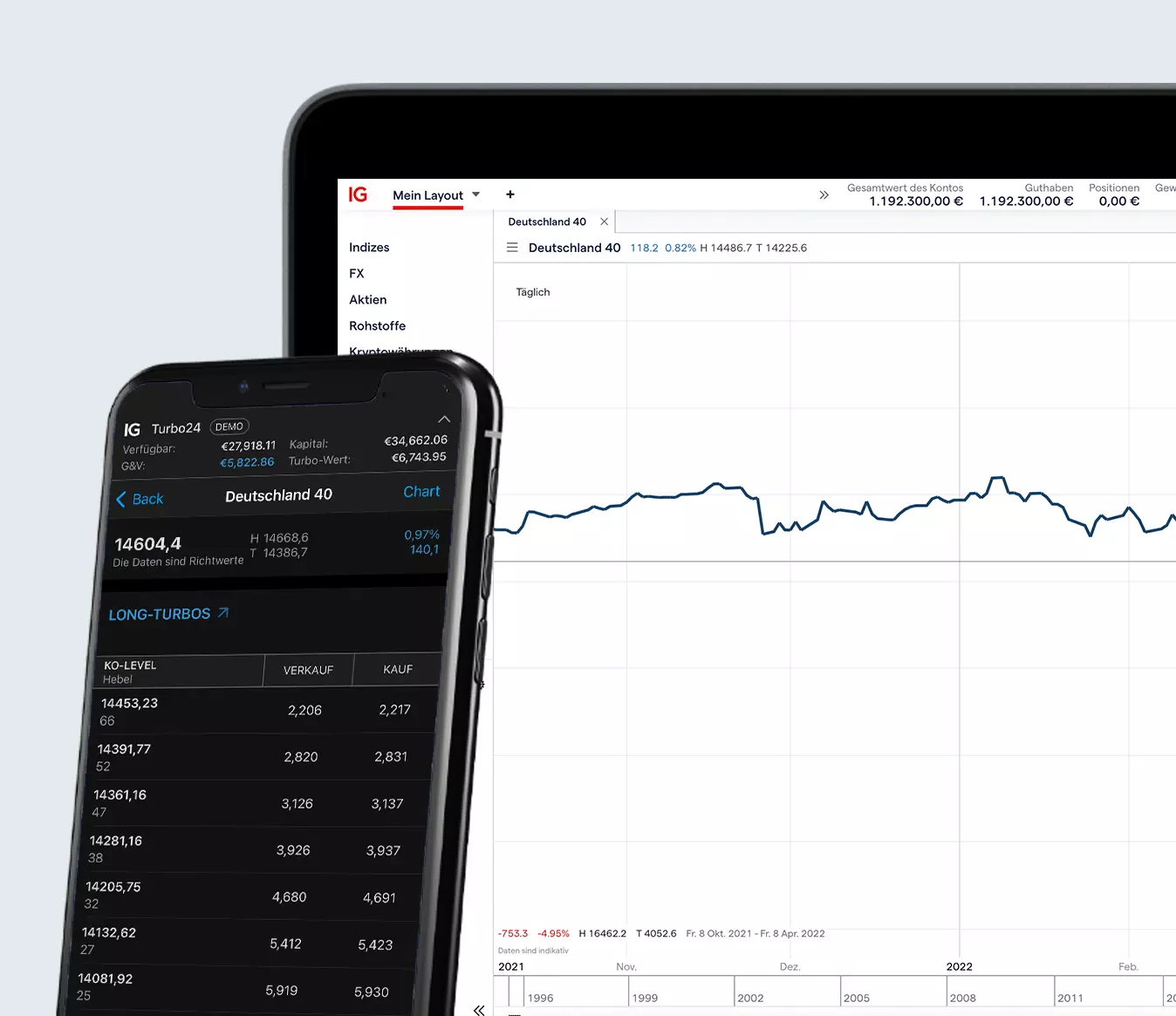

Handeln Sie effizient und verwalten Sie Ihre Positionen von überall – unsere preisgekrönten Plattformen und Apps4 sind dabei der Schlüssel zum Erfolg.

- Verlassen Sie sich auf Geschwindigkeit und Effizienz mit unserer hochmodernen Technologie

- Finden Sie Trades und analysieren Sie Märkte einfach mit unseren intuitiven Charts

- Bekommen Sie alle verfügbaren Hebel und Knock-out-Levels3 auf einen Blick angezeigt

- Nutzen Sie Möglichkeiten wie Alarme, sowie Stop-3 oder Limit-Orders

- Handeln Sie von unterwegs mit Apps, die für Ihre Geräte optimiert sind

Wir unterstützen Sie in Ihrer Trading-Laufbahn

Fragen Sie unsere Experten

Unsere erfahrene Kundenberatung steht Ihnen montags bis freitags von 8:30–20:00 Uhr (MEZ) zur Verfügung.

Wachsen Sie über sich hinaus

Erweitern Sie Ihr Wissen mit interaktiven Kursen und Webinaren der IG Academy. Erhalten Sie außerdem Einblicke bei unseren exklusiven Trading-Events.

Finden Sie den richtigen Trade

Nutzen Sie unsere integrierten Hilfsmittel – wie z. B. einen schnellen Knock-Out-Rechner3, benutzerdefinierte Alarme und eine Reihe von technischen Indikatoren – um Ihren Moment zu ergreifen.

Schnell und einfach online ein Wertpapierhandelskonto eröffnen

Schnell und einfach online ein Wertpapierhandelskonto eröffnen

Maximale Flexibilität

Handeln Sie Turbo24 rund um die Uhr, fünf Tage die Woche. US-Aktien stehen Ihnen zudem nachbörslich bis 2:00 Uhr nachts und bereits ab 10:00 Uhr morgens zur Verfügung.

Schneller reagieren mit leistungsstarker Technologie

Unsere intuitiven und reaktionsschnellen Plattformen und Apps bieten Handelschancen immer in Reichweite.

Handeln Sie mit einem etablierten Anbieter

Wir sind ein Unternehmen mit über 50 Jahren Erfahrung und einer umfassenden Expertise.

Schnell und einfach online ein Wertpapierhandelskonto eröffnen

Schnell und einfach online ein Wertpapierhandelskonto eröffnen

Maximale Flexibilität

Handeln Sie Turbo24 rund um die Uhr, fünf Tage die Woche. US-Aktien stehen Ihnen zudem nachbörslich bis 2:00 Uhr nachts und bereits ab 10:00 Uhr morgens zur Verfügung.

Schneller reagieren mit leistungsstarker Technologie

Unsere intuitiven und reaktionsschnellen Plattformen und Apps bieten Handelschancen immer in Reichweite.

Handeln Sie mit einem etablierten Anbieter

Wir sind ein Unternehmen mit über 50 Jahren Erfahrung und einer umfassenden Expertise.

1 Aktion gültig vom 15. Januar 2025 bis zum 01. Juni 2025.

2 Kryptowährungen können derzeit nur mit Knock-Out-Zertifikaten gehandelt werden.

3 Exklusiv auf Knock-Out-Zertifikate verfügbar.

4 Ausgezeichnet als „Beste Finance App“, „Beste Plattform für Aktive Trader“ bei den ADVFN International Finance Awards 2024. Ausgezeichnet als "Deutschen App-Award 2025" von NTV.