Riesgo de inversión: la guía completa sobre la gestión de riesgo en el trading

La rentabilidad y el riesgo van de la mano en la inversión financiera. La gestión del riesgo podría ser la diferencia entre beneficios o pérdidas pero... ¿cómo medir el riesgo? Respuestas a esta y otras preguntas a continuación.

¿Qué es el riesgo de una inversión?

El riesgo financiero es la posibilidad de que una inversión elegida no brinde la rentabilidad esperada. Esto puede dar lugar a un beneficio menor del esperado o a la pérdida del total o de una parte de la inversión inicial, pero también puede significar, en algunos casos, que la pérdida supere la inversión inicial.

Riesgo de mercado

El riesgo de mercado es la posibilidad de que su cartera sufra pérdidas por las fluctuaciones de los factores de riesgo del mercado. Estos componentes del mercado con frecuencia son volátiles y ejercen una presión significativa sobre los precios. Generalmente, los factores clave de riesgo de mercado son:

- Precio de las acciones

- Tipos de interés

- Tipo de cambio de divisas

- Precios de las materias primas

Estos cuatro factores pueden ejercer una gran presión en los mercados. Otra forma de referirse al riesgo de mercado es 'Volatilidad', es decir, la rapidez y magnitud en que pueden darse los cambios en los precios del mercado.

Riesgo de liquidez

La definición de liquidez describe la facilidad de transformar un activo en efectivo sin afectar su precio, de manera contraria, puede entenderse el riesgo de liquidez como la posibilidad de no poder operar en un activo sin afectar a su precio. Por lo general, suele ser un problema mayor en mercados emergentes o de bajo volumen, y hay dos tipos:

Liquidez del activo

Esto hace referencia a la disponibilidad del activo para ser operado. Por ejemplo, si nadie quiere comprar, el accionista no puede vender sus activos o tiene que venderlos a un precio menos favorable.

Por lo general, si hay muchos inversores activos se creará una buena liquidez, dado que probablemente haya una mezcla de compradores y vendedores que están dispuestos a operar. Cuanto más líquido es un mercado, más fácil es comprar o vender el activo.

La liquidez del activo es una parte importante del riesgo de mercado.

Liquidez de fondos

Hace referencia a la capacidad del inversor de cumplir sus obligaciones financieras tan pronto como sea necesario. Por tanto, el riesgo de la liquidez de fondos es la posibilidad de que, durante un cierto periodo de tiempo, una de las partes implicadas en la operación no disponga de fondos para abonar sus obligaciones.

Con frecuencia, la liquidez de fondos se aplica a mercados en los que los activos se comercializan en paquetes de gran volumen, o en los que los propios activos tienen un valor particularmente elevado.

Si hay más gente dispuesta a comprar que a vender, esto crea más demanda que oferta (escasez) y hace que los precios suban.

Si hay más gente dispuesta a vender que a comprar, esto crea más oferta que demanda (sobreoferta) y hace que los precios bajen.

Medir el riesgo de su inversión

Una vez que ha identificado los riesgos potenciales asociados a su trading, es fundamental conocer cómo se mide el riesgo. Al medir el riesgo, es esencial considerar sus intereses, pero también sus posibilidades.

Evaluar su riesgo

Al realizar operaciones es muy importante evaluar de forma realista el nivel de riesgo que puede asumir.

Una vez que ha evaluado el riesgo, puede calcular la cantidad que desea asignar a sus distintas inversiones. Las diversas formas de inversión tienen diferentes niveles de riesgo, por tanto, una cartera equilibrada debe tener una forma parecida a la de una pirámide.

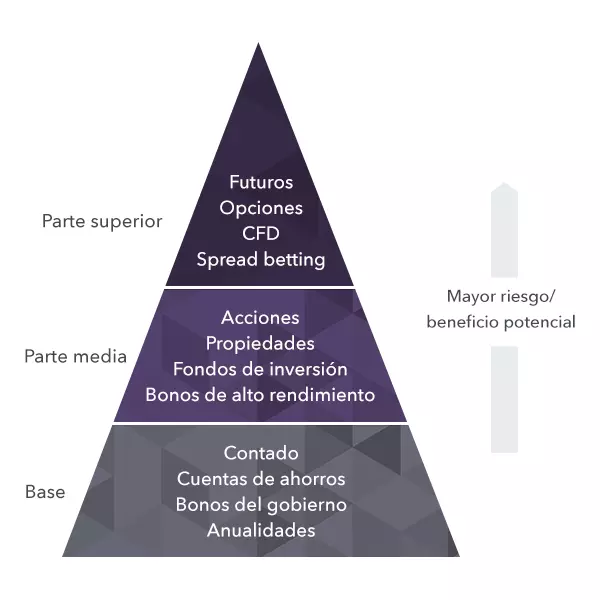

Pirámide del riesgo de la inversión

Una vez que ha decidido cuánto riesgo puede asumir, puede utilizar la pirámide del riesgo de inversión para agrupar sus activos en franjas de acuerdo a su nivel de riesgo. Los productos menos arriesgados se encuentran en la base de la pirámide, y componen la mayor parte de su cartera.

Veamos un ejemplo de una cartera de inversiones:

La base de la pirámide

Esta es la parte más ancha de la pirámide, sirviendo de apoyo para el resto. Aquí podría colocar la mayor parte de su capital de inversión en activos que tengan un riesgo bajo y una rentabilidad fiable.

La parte central de la pirámide

Esta parte se compone por las inversiones de riesgo medio, con rentabilidad estable y un potencial apreciable. Estos beneficios son más arriesgados que los de la base de la pirámide, pero serían relativamente seguros.

El pico de la pirámide

La cumbre está formada por las inversiones de mayor riesgo. El dinero que emplea en estas inversiones debería ser dinero que pueda perder sin repercusiones financieras graves.

La pirámide es una guía y no un conjunto de normas. Algunos inversores asumen más riesgo que otros, así que usted necesitará reflexionar cuidadosamente sobre su preferencia de riesgo. Reflexione sobre el tiempo y el dinero del que dispone y sobre el nivel de rentabilidad que espera lograr.

Formas de gestionar el riesgo

Actitud ante el riesgo

No puede concebir una estrategia de operaciones razonablemente sensata sin meditar cuidadosamente sobre su enfoque del riesgo. Al fin y al cabo, incluso las inversiones relativamente seguras pueden tener un cierto grado de riesgo, dado que existe la posibilidad de que pierda su dinero si el mercado evoluciona en su contra.

Todos tenemos nuestra propia percepción del riesgo y, por eso, una inversión que una persona considere una oportunidad interesante, puede parecerle peligrosa a otra. Es importante sentirse cómodo con el nivel de riesgo que se afronta.

Siguiendo unos sencillos pasos para controlar su exposición, podría resultarle más fácil adoptar una postura realista ante el riesgo. Aquí tiene algunos métodos que puede utilizar:

Diversificar las inversiones

La diversificación puede ayudar a minimizar el riesgo poniendo su dinero en un abanico más amplio de diversas inversiones. En otras palabras: “no ponga todos los huevos en la misma cesta”. Existen dos ventajas clave al mantener una cartera diversificada:

Reducir el impacto de las pérdidas individuales

Si pone todo su capital de inversión en las acciones de una única empresa, se arriesga a perder la mayor parte de su dinero, o todo, si esa compañía quiebra. En cambio, si compra acciones en distintas empresas, las pérdidas que sufra a causa de la quiebra de una de ellas no tendrán un efecto tan devastador sobre su inversión global.

Sin embargo, el hecho de repartir su capital entre una serie de acciones diferentes tampoco le puede proteger por completo. Sus ganancias o pérdidas seguirían siendo susceptibles al impacto de cualquier factor económico que afecte a todo el mercado que contenga sus acciones. Esto nos lleva a…

Distribuir su inversión

Esta es la clave de una cartera equilibrada y se conoce como asignación de activos. Hace referencia a la forma en la que distribuye su dinero entre las distintas clases de activos, por ejemplo, cuánto tiene en acciones, bonos, propiedades y cualquier otro tipo de inversión.

Habitualmente, estas clases de activos evolucionan de forma independiente unos con respecto a otros, o incluso evolucionan en sentidos opuestos dependiendo de su relación económica.

También puede diversificarse dentro de la misma clase de activos, por ejemplo, invirtiendo en mercados de distintos países, o con empresas que operen en distintos sectores.

Riesgo seleccionado

Podría optar por operaciones menos arriesgadas, si conllevan la posibilidad de obtener ganancias importantes. Por ejemplo, puede optar por una posición larga en un activo volátil si el análisis técnico le sugiere que es posible volver a dosificarlo de forma inminente. Consulte nuestro curso de análisis técnico para obtener más información sobre esto.

Naturalmente, no existe ninguna garantía de que la tendencia que haya observado en el análisis vaya a continuar, pero combinando su análisis de gráficos con una evaluación de su nivel particular de riesgo puede tomar una decisión informada sobre cuáles son las operaciones arriesgadas que merecen la pena para usted.

Uso de Stops

Un stop loss le permite limitar sus posibles pérdidas fijando el punto en el que se cerrará su operación si el precio evoluciona en su contra. Consulte nuestro curso de órdenes para saber más.

Ratio Riesgo - Rentabilidad

Es sensato comparar el retorno esperado de la inversión respecto al riesgo que usted está corriendo al operar. Para calcular su ratio riesgo/beneficio, deberá comparar el dinero que arriesga con la ganancia potencial.

Si el riesgo son 200€ y la ganancia que espera es 400€, el ratio riesgo/beneficio sería de 1:2.

Ejemplo práctico: riesgo/beneficio

Digamos que compra 200 acciones de Citigroup a 27 dólares americanos ($) cada una, lo que equivale a una inversión de 5.400$. Usted añade un stop de pérdidas en 25$ (cuando su inversión valdría 5.000$) para asegurarse de que no pierde más de 400$.

De acuerdo al análisis que usted realiza de los gráficos, espera que el precio llegue a 31$ en los próximos meses.

Volviendo a su stop loss, en este caso, usted está dispuesto a perder 2$ por acción (400$) a cambio de la posibilidad de ganar 4$ por acción (800$) al cerrar su posición.

Dado que usted podría duplicar la cantidad que ha arriesgado, se puede decir que su ratio riesgo/beneficio es 2:1.

Probablemente tenga que realizar pruebas y confiar en el 'ensayo/error' para encontrar su ratio óptimo.

Descubra cómo identificar su nivel de riesgo, cómo definir sus objetivos y más en nuestra guía para desarrollar un plan de trading.

Evitar las emociones en el trading

A la hora de tomar una decisión relativa a sus operaciones, es importante distinguir los factores emocionales que pueden influir en su manejo de la operación. No tiene sentido actuar por intuición o por corazonadas, a no ser que haya un análisis racional detrás de ellos.

Para saber más sobre cómo las emociones pueden influir en la toma de decisiones y qué errores evitar, visite nuestra guía sobre psicología del trading.

Ceñirse a la estrategia diseñada requiere disciplina para evitar las decisiones emocionales. Saber cuándo materializar las pérdidas o recoger los beneficios es esencial para una estrategia de trading efectiva, especialmente en mercados volátiles.

Elaborar un plan estructurado le puede ayudar a gestionar el riesgo, ya que facilita la identificación de objetivos y la definición de una estrategia.

Operar los mercados conlleva riesgos, sin embargo, cada producto le ofrece oportunidades específicas y es conveniente conocer qué productos, y en qué circunstancias, se adaptan mejor a su estilo de trading. ¿Y si pudiera tomar el control del apalancamiento y el riesgo total de su operativa? Descubra las barrera y los beneficios del knockout en su trading.

Descubra el trader profesional que lleva dentro, o amplíe sus conocimientos, en este curso gratis sobre la planificación y gestión del riesgo.

Además del aviso legal que se presenta a continuación, el material de esta página no contiene un registro de nuestros precios de trading, ni una oferta de, ni una solicitud para una transacción en ningún instrumento financiero. IG no se hará responsable en ningún caso del uso que se pudiera hacer de estos comentarios o de las consecuencias que se puedan derivar. No se hace ninguna representación o se da garantía en lo relativo a la exactitud o la exhaustividad de dichas informaciones, por lo que toda persona que decida utilizarlo lo hará bajo su propia responsabilidad. Cualquier estudio que se proporcione no tiene en cuenta objetivos específicos, la situación financiera ni las necesidades de un sujeto concreto que haya podido recibirlo. No se ha preparado de conformidad con las disposiciones legales diseñadas para promover la independencia de los informes de inversión y como tal es considerada como una comunicación de marketing. Aunque no estamos específicamente constreñidos de operar con anticipación a nuestras recomendaciones, no buscamos sacar provecho de ellas antes de proporcionarlas a nuestros clientes. Consulte el aviso legal de análisis no independientes completo y nuestras recomendaciones de investigación no independientes.

Descubre cómo operar en los mercados

Explora la gama de mercados en los que puedes operar y cómo funcionan con el curso gratuito "Introducción a los mercados financieros" de Academia IG.