Operar mediante productos cotizados y opciones conlleva una serie de riesgos específicos. Hemos elaborado una guía con consejos, herramientas y técnicas de gestión del riesgo. Aprende a gestionar tu riesgo al operar y accede a nuestros recursos formativos gratuitos.

* Productos cotizados, barreras y opciones.

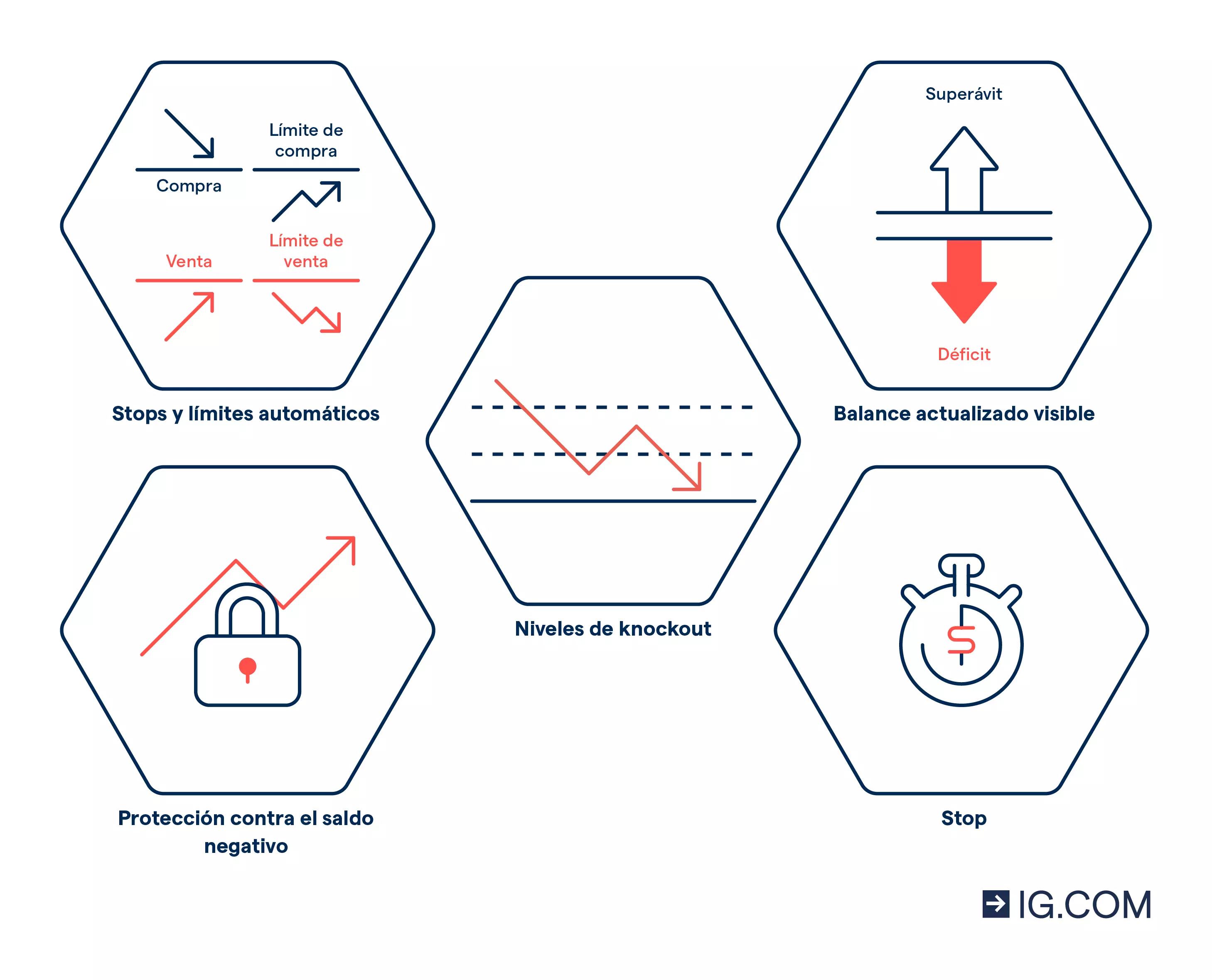

¿Cómo puedo gestionar el riesgo al operar?

Niveles de knockout automáticos de Turbo24

Establece tu propio knockout: el nivel al que se cerrará tu operación si el mercado se vuelve en tu contra

Riesgo limitado al comprar opciones

Al comprar opciones call o put, tu riesgo siempre se limita a la prima pagada por abrir la posición

Cubre tus posiciones

Cúbrete utilizando opciones para limitar las pérdidas potenciales en otras posiciones que puedas tener abiertas

Elige los puntos de salida de tus operaciones

Gestiona los movimientos de mercado desfavorables utilizando stop de pérdidas y stops garantizados1

Ejecuta operaciones a niveles favorables

Realiza órdenes límite para comprar o vender automáticamente cuando el nivel del mercado sea más favorable

Utiliza nuestro portal de aprendizaje online

Mejora tu gestión del riesgo utilizando materiales formativos gratuitos, como Academia IG

Mantente al día de los movimientos del mercado

Establece alertas y te avisaremos cuando un mercado alcance el nivel que has especificado

Conoce siempre tus beneficios y pérdidas

Obtén una instantánea de tu saldo en nuestra plataforma para ver fácilmente tus beneficios y pérdidas

Protégete contra el saldo negativo

Nunca bajes de cero con la protección contra el saldo negativo regulada por la ESMA2

¿Qué se entiende por «riesgo» en el trading?

En el trading, «riesgo» hace referencia a la posibilidad de que tus decisiones no den el resultado que esperabas. El riesgo al operar puede ser de diversas formas. Los riesgos más destacados a los que harás frente al operar con productos cotizados y opciones son:

- Riesgo de mercado: el riesgo general de que tus operaciones no funcionen como pensabas, debido a movimientos desfavorables de los precios. El mercado puede verse afectado por diversos factores externos, como recesiones, inestabilidad política, etc.

- Impacto del apalancamiento: operar con apalancamiento aumenta las ganancias y las pérdidas, ya que tu riesgo no se limita a tu depósito inicial. Los productos cotizados (ETP), como Turbo24 y ciertas opciones tienen un riesgo limitado.

- Falta de conocimiento: no estudiar los mercados ni hacer análisis exhaustivos puede resultar perjudicial. Antes de abrir cualquier posición, debes aprender todo lo que puedas sobre el trading y el activo que pretendes comprar o vender.

- Trading emocional: cuando operas, no siempre es fácil controlar tus emociones. Puedes dejarte llevar por la impulsividad, el miedo y la codicia, entre otros, y podrías acabar tomando malas decisiones al operar.

¿Cuáles son los riesgos del trading?

El trading conlleva diversos riesgos, que pueden producirse por diferentes razones. Lo más importante que debes recordar es que debes tomar medidas para mitigar estos riesgos.

| El riesgo | Por qué se produce | Cómo te ayudamos a mitigarlo |

|---|---|---|

| Perder una cantidad superior a tu depósito en una operación | Los turbos, los CFD y las opciones están apalancados, por lo que únicamente necesitas poner una parte del valor de tu posición para abrirla. Con los CFD, tus ganancias o pérdidas podrían ser mucho mayores que tu depósito inicial. Turbo24 y algunas opciones presentan un riesgo limitado |

|

| Que sus posiciones se cierren de manera repentina | Necesitas una cantidad concreta de dinero en tu cuenta para mantener tus operaciones abiertas. Si tu saldo de cuenta no cubre nuestros requisitos mínimos, es posible que cerremos tus posiciones | Mantente al tanto de tu saldo, siempre visible en nuestra plataforma y aplicaciones, y añade más fondos en caso necesario. |

| Perder más dinero del que dispone tu cuenta | A veces tus posiciones pueden cerrarse automáticamente, dejándote con un saldo de cuenta negativo | La normativa de la ESMA te ofrece protección contra el saldo negativo y, cuando esto sucede, ponemos las cuentas a cero de manera gratuita.1 |

| Pérdidas repentinas y/o mayores de lo esperado | Los mercados pueden ser volátiles y moverse muy rápido y de manera inesperada en reacción a anuncios, eventos o comportamiento de los traders. Esto puede tener un efecto significativo en tus posiciones abiertas | Además de establecer knockouts o stops, también podemos avisarte de movimientos significativos estableciendo alertas de operaciones, ofreciéndote la opción de reaccionar |

| Que una orden de CFD se ejecute a un nivel diferente del que solicitaste | Cuando en un mercado se produce un movimiento amplio y rápido (hueco de mercado), cualquier orden que haya enviado puede ser ejecutada a un nivel peor (o mejor) del solicitado. A esto se le denomina slippage. | Utiliza los stops garantizados para protegerte contra el slippage de las órdenes de cierre. Se pueden colocar de manera gratuita y solo tendrás que pagar una pequeña prima si se activa tu stop. |

Protégete con nuestras herramientas de gestión del riesgo

Disponemos de una serie de herramientas de gestión del riesgo. Además, estás protegido por la ley mediante la protección contra el saldo negativo2.

- Knockouts en turbos

- Stop de pérdidas

- Stops garantizados

- Órdenes límite

- Knockouts en barrera

- Precio de ejercicio de las opciones vanilla

- Protección contra el saldo negativo

- Protección frente al riesgo incorporada

- Notificaciones de alertas

Elige tu propio nivel de knockout para cerrar tu operación de Turbo24 si el mercado se mueve en tu contra.

Colócalo por encima del precio de mercado si vas a corto, y por debajo si vas a largo.

Tu nivel de knockout también determina el precio de tu turbo y será la cantidad máxima que puedes perder.

Establece un stop de pérdidas para cerrar tu posición de CFD automáticamente si el mercado se mueve en tu contra.

No hay gastos de activación, pero no te garantiza protección frente al slippage, por lo que tu posición podría cerrarse a un nivel peor si se produce un hueco de mercado.

Añade un stop garantizado a tu posición de CFD y siempre se cerrará al precio exacto que has solicitado.

Solo pagarás por el stop si finalmente se activa. Si este ocurre, nuestra prima de stop garantizado es la mejor del mercado para la mayoría de los índices y pares de forex principales1.

Establece una orden límite y ejecutaremos tu operación con CFD a un nivel predeterminado más favorable para ti que el precio actual de mercado.

Puedes establecer una orden límite de entrada para abrir una nueva posición o una orden límite de cierre para poner fin a una posición existente.

Con las opciones barrera, puedes fijar un nivel de knockout para limitar tus pérdidas potenciales.

Si el mercado se mueve por encima de este nivel, la operación se cerrará automáticamente y solo perderás tu prima.

Con las opciones vanilla, puedes fijar tu propio precio de ejercicio. Al elegir el precio de ejercicio para tu posición, consigues un mayor control sobre tu apalancamiento y, en definitiva, sobre tu riesgo.

Recuerda que al comprar opciones vanilla, tu riesgo se limita a tu prima.

Tu cuenta nunca caerá por debajo de cero, aunque se produzcan huecos de mercado, gracias a la protección contra el saldo negativo.2

No es un producto nuestro, es tu derecho como trader. Por orden de nuestro regulador, tenemos que aplicar la protección contra el saldo negativo a todas las cuentas de clientes minoristas.

Para ayudarte a protegerte de pérdidas excesivas, a veces cerraremos tus posiciones si estás en situación de llamada de margen.

Sin embargo, no siempre podemos aplicar esta protección y lo más sensato sería mantener un nivel de fondos adecuado en su cuenta de trading para evitar que sus posiciones sean cerradas.

Con las alertas de precios personalizables, recibe notificaciones cuando el mercado se mueva en un porcentaje o una cantidad de puntos determinada.

Recibirás notificaciones gratuitas por correo electrónico, SMS o push. Nuestra galardonada aplicación hace aún más fácil reaccionar a estas alertas.3

Abre una cuenta ahora

*Cuenta demo solo disponible para Barreras y Opciones

Abre una cuenta ahora

Ejecución rápida en una amplia gama de mercados

Disfruta de un acceso flexible a más de 17 000 mercados globales, con una ejecución fiable

Opera sin interrupciones estés donde estés

Opera desde cualquier lugar con nuestra galardonada app, diseñada para cualquier dispositivo móvil.

Mejora tu confianza con un proveedor establecido

Somos una empresa que cotiza en el FTSE 250 y que lleva 50 años liderando nuestro sector

*Cuentas demo solo disponible para Productos cotizados, Opciones y Barreras

Abre una cuenta ahora

Abre una cuenta ahora

Ejecución rápida en una amplia gama de mercados

Disfruta de un acceso flexible a más de 17 000 mercados globales, con una ejecución fiable

Opera sin interrupciones estés donde estés

Opera desde cualquier lugar con nuestra galardonada app, diseñada para cualquier dispositivo móvil.

Mejora tu confianza con un proveedor establecido

Somos una empresa que cotiza en el FTSE 250 y que lleva 50 años liderando nuestro sector

Te ayudamos a elegir el apalancamiento adecuado para tus operaciones

Nuestra prioridad es ayudarte a tomar las decisiones de trading más adecuadas para ti. Por ejemplo, ayudándote a surcar el complejo mundo del apalancamiento.

Creemos que permitir niveles excesivamente altos de apalancamiento no te beneficia. Por eso nos esforzamos por limitar nuestro apalancamiento máximo, para protegerte de las probabilidades distorsionadas de ganancias o pérdidas en tus operaciones. Con ciertos productos, puedes controlar tu propio apalancamiento, y te animamos a que realices un análisis exhaustivo y tomes decisiones bien fundadas a la hora de establecer estos niveles.

Por último, intentamos minimizar los costes de las operaciones manteniendo nuestros cargos y comisiones de financiación nocturna a un nivel muy competitivo.

Te ayudamos a planificar y gestionar tus decisiones comerciales

Antes de abrir tu primera posición de trading, tendrás que analizar mucho los mercados financieros y las distintas formas de acceder a ellos. La buena noticia es que nuestros materiales educativos están aquí para ayudarte a crecer como trader y a gestionar tus riesgos.

Visita Academia IG

Explora una serie de cursos gratuitos para principiantes, intermedios y expertos.

Webinarios gratuitos

Ve los webinarios en directo o pregrabados disponibles en nuestro canal de YouTube.

Conoce las perspectivas de los analistas

Lee artículos sobre estrategia de trading, noticias económicas e ideas de operaciones.

Preguntas frecuentes

¿Cómo calculo el riesgo al operar?

Para calcular el riesgo al operar, puedes utilizar dos técnicas: riesgo por operación y relación riesgo-beneficio. Decidir cuánto arriesgar dependerá de tus preferencias y circunstancias personales.

Algunos traders sugieren no arriesgar más del 1 % de tu capital por operación, mientras que otros llegan hasta el 10 %. Ten en cuenta que, si estás en una racha de grandes pérdidas, la cantidad que arriesgues por operación tendrá un gran efecto en tu capital y en la capacidad de recuperar las pérdidas.

A continuación explicamos el ratio riesgo-beneficio.

¿Qué es el ratio riesgo-beneficio en el trading?

El ratio riesgo-beneficio en el trading es el dinero que arriesgas comparado con tu posible ganancia. Para calcular el ratio en una operación concreta, toma el capital que estás poniendo (tu riesgo) y compáralo con el beneficio que podrías obtener (tu beneficio).

Por ejemplo, si la pérdida máxima en una posición de CFD es de 200 € en función de dónde coloques los stops y el beneficio máximo es de 800 € en función de dónde coloques los límites, el ratio riesgo-beneficio es de 1:4.

Muchos traders prefieren un ratio riesgo-beneficio de 1:3 o superior (1:3, 1:4, 1:5, etc.). Sin embargo, cuanto mayor sea el ratio, mayor será la probabilidad de que el mercado alcance tu pérdida máxima antes que tu ganancia máxima.

¿Qué es el apalancamiento?

El apalancamiento es un concepto del trading que te permite abrir una posición utilizando un depósito, mientras obtienes exposición al valor total de la operación. Con CFD y ciertas opciones, tus ganancias y pérdidas también se basarán en el tamaño total de la posición, por lo que se ampliarán en comparación con tu depósito o prima. Por otro lado, al comprar opciones u operar con Turbo24, tu riesgo es limitado.

Por ello es sumamente importante que tomes medidas para gestionar el riesgo al operar con apalancamiento. Te ofrecemos diversas herramientas para ayudarte con ello.

¿Qué es un nivel de knockout?

Un nivel de knockout, a veces llamado simplemente knockout, es el punto al que te gustaría salir de tu operación si el mercado se vuelve en tu contra. El knockout también ayuda a determinar el precio de compra de tu turbo, que será tu pérdida máxima posible.

Los knockouts te ayudan a controlar tu riesgo, ya que siempre sabrás la cantidad máxima que puedes perder en cada operación de Turbo24 desde el principio.

¿Cuál es la diferencia entre una orden stop y una orden límite?

Una orden stop es una herramienta que puedes emplear si deseas que ejecutemos tu operación con CFD a un precio concreto que sea menos favorable que el precio actual del mercado. Son lo contrario de las órdenes límite, que nos ordenan ejecutar tu operación a un precio más favorable que el actual.

También puede interesarte...

Descubre nuestro horario de trading ampliado, que te ofrece más tiempo para acceder a los mercados

Conoce el mundo del trading de forex y descubre cómo empezar

Conoce nuestra gama de potentes plataformas y nuestra galardonada aplicación3

1 Solo pagarás una pequeña prima si su stop garantizado se activa en tu operación de CFD.

2 La protección contra el saldo negativo es un requisito normativo que garantiza que nunca puedas perder más de lo que haya en tu cuenta. La protección contra el saldo negativo solo es aplicable a las deudas relacionadas con la operativa y no está disponible para los inversores profesionales.

3 Premiada por Capital Radio como Mejor Plataforma Multiproducto, así como por Rankia como Mejor Plataforma de CFD. Premiada como mejor aplicación de trading en los ADVFN International Financial Awards 2022.