Qu’est-ce qu’un turbo call et comment le trader ?

Le turbo call permet de vous positionner à la hausse sur un indice ou sur une valeur à partir d'une mise initiale. Découvrez les avantages et les inconvénients du turbo call et comment en profiter en bourse.

Au sommaire de cet article :

Qu’est- ce qu’un turbo call ?

Les turbos sont des produits boursiers émis par certaines institutions financières (comme les banques), qui permettent de prendre position à la hausse, comme à la baisse sur un produit sous-jacent. Ces produits dérivés sont des actifs financiers risqués réservés à des investisseurs avertis, qui cherchent à tirer avantage des mouvements à court terme des marchés financiers.

Les turbos sont des produits structurés à fort effet de levier, qui amplifient les performances du sous-jacent à la hausse comme à la baisse, ce qui peut être favorable ou défavorable pour l’investisseur.

Il existe essentiellement deux types de turbo : le turbo call et le turbo put.

Un turbo put est réservé aux investisseurs qui misent sur la baisse d’un sous-jacent. Il se caractérise par une « barrière désactivante » qui la prive de toute valeur si elle est percée par le sous-jacent.

Le turbo call permet aux investisseurs de se positionner à la hausse sur le prix d’un sous-jacent, qu’il s’agisse d’un indice boursier, d’une matière première ou même d’une devise, en utilisant un effet de levier.

À l’échéance du titre, le titulaire d’un turbo call reçoit un montant en euros, égal à la différence entre le cours du sous-jacent et le prix d’exercice (« strike »), sous réserve que pendant la durée de vie du produit, la valeur de l’actif sous-jacent n’ait jamais franchi le prix d’exercice (c'est ce qu'on appelle la barrière désactivante). Au cas où ce prix d’exercice est touché, le turbo perd automatiquement sa valeur et l’investisseur perd aussi sa mise.

Vous pouvez par exemple utiliser un turbo call sur l’indice CAC40 si vous anticipez à très court terme une remontée de cet indice.

En savoir plus sur comment trader sur le CAC40 avec IG.

IG vous offre le trading sur « Turbo24 », le seul turbo au monde négociable 24h/24 et 5 jours sur 7 (du lundi au vendredi) et sans échéance, même lorsque le marché sous-jacent est clôturé. Cette première mondiale est une exclusivité d’IG. Le Turbo24 permet aux investisseurs d’entrer et sortir de leur position à toute heure, sans risque de désactivation de son contrat en dehors des horaires de cotation.

Pour trader le Turbo24 avec IG, veuillez ouvrir un compte de trading démo ou un compte de trading réel en quelques minutes.

Pour en savoir plus sur le Turbo24, vous pouvez lire comment trader les Turbo24 avec IG

Pourquoi négocier les Turbo24 avec IG ?

- Tradez 24h/24 sans commission de négociation

- Tirez parti des marchés haussiers comme baissiers

- Maîtrisez strictement votre risque

- Trouvez des opportunités lorsque les marchés sous-jacents sont fermés

- Gardez vos niveaux de knock-out en dehors des horaires d'ouverture du marché

- Profitez de l’effet de levier qui vous convient avec des cours qui s’actualisent toutes les heures

- Tradez sans aucun risque de change

- Accédez à la liquidité

- Une technologie de pointe primée pour pouvoir réagir plus rapidement

Quelle est la différence entre un turbo call et un turbo long ?

Il n’existe pas de différence entre un turbo call et un turbo long. Vous pouvez utiliser le turbo call, aussi appelé turbo long ou encore turbo bull pour profiter de la hausse des marchés financiers.

Sur la plateforme de trading en ligne d’IG, vous retrouverez souvent la mention turbo long pour faire référence au turbo call et au turbo bull.

Comment fonctionne un turbo call ?

La valeur d’un turbo call se calcule en faisant la soustraction entre le cours du sous-jacent et le prix d’exercice, puis en ajustant le résultat par la parité :

Valeur du turbo call = (cours du sous-jacent - prix d’exercice)/parité.

Le prix d’exercice : le prix d’exercice (ou strike) est le prix auquel un contrat peut être exercé, et le prix auquel un actif sous-jacent peut être acheté ou vendu. On parle aussi de « prix strike »

La barrière désactivante : est une limite de sécurité qui empêche l’investisseur de perdre plus que le montant initial de son investissement

La parité : correspond au nombre de turbos nécessaires pour calculer une « unité » du sous-jacent.

Exemple de turbo call

Supposons que vous souhaitiez négocier un actif sous-jacent, tel que le DAX, le GBP / USD ou le Brent Crude. L'actif que vous choisissez est actuellement évalué à 100 € sur le marché sous-jacent, et vous pensez que son prix augmentera donc vous achetez un long turbo24.

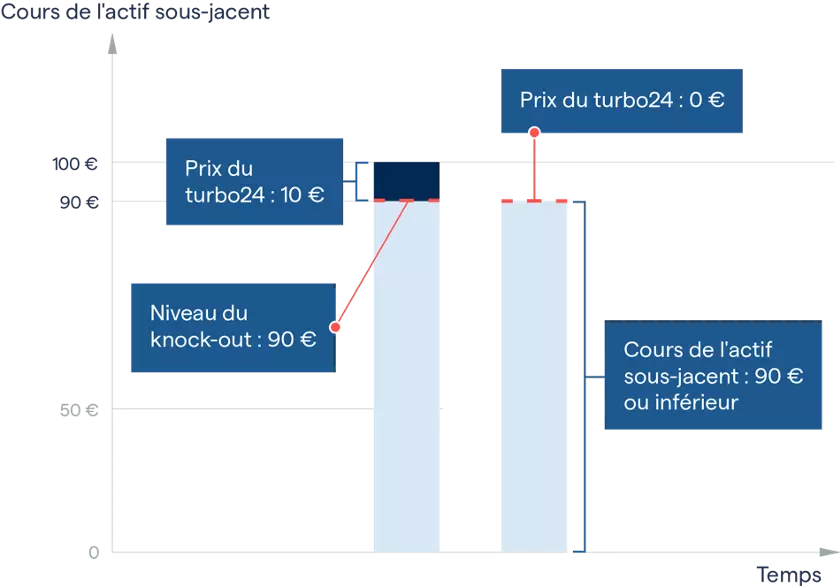

Vous choisissez un niveau knock-out de 90 €, car avec le turbo call, le niveau knock-out doit être inférieur au prix actuel du marché. En conséquence, le prix du turbo24 (hors coûts et autres ajustements) est de: 100 - 90 = 10 €. C'est votre dépense initiale, et le maximum que vous pourriez perdre sur le trading.

Plus votre niveau de knock-out est proche du prix actuel, plus le prix de votre turbo est bas et plus l'effet de levier est élevé. Un effet de levier plus important signifie que tout mouvement du prix sous-jacent à la hausse ou à la baisse amplifiera votre profit ou votre perte.

Si l'actif sous-jacent augmente de 10 € à 110 €, cela représente une augmentation de 10%. Votre turbo suivra ce point de hausse de prix par point, et sa nouvelle valeur sera de : 110 - 90 = 20 €. Cela vous donne un profit de 100% sur votre dépense de 10 € - dix fois plus que ce que vous auriez réalisé en négociant directement le marché sous-jacent.

Mais si vous pensiez que le prix allait baisser de 100 €, vous achèteriez un turbo put. Supposons que vous définissiez votre niveau de knock-out à 110 €, car avec le turbo put, le niveau de knock-out doit être supérieur au prix actuel du marché. Le prix de ce turbo (hors frais et autres ajustements) est de: 110 - 100 = 10 €.

Supposons qu'en dépit de votre analyse, le prix de l'actif sous-jacent ait augmenté de 10 € à 110 €. Votre turbo24 court serait éliminé et vous perdriez votre dépense de 10 € - mais rien de plus, même si le marché continuait à augmenter.

N'oubliez pas que vous pouvez contrôler votre effet de levier et vos risques en sélectionnant différents niveaux de knock-out pour vos transactions turbo. Cependant, gardez à l'esprit que choisir un niveau knock-out plus proche du marché sous-jacent augmente votre risque d'être éliminé.

Comment négocier un turbo call ?

Pour négocier le turbo call, vous devez ouvrir un compte auprès de votre courtier ou de votre banque. Les turbos sont négociables à partir d’un compte-titres ordinaire (CTO). IG permet de négocier les Turbo24 sur notre plateforme de trading de qualité supérieure, sans commission de négociation sur une large gamme de valeurs populaires parmi lesquels les indices, les matières premières et le forex.

Ouvrez un compte réel et commencez à trader les Turbo24 avec IG

Les avantages et inconvénients du turbo call

Investir dans le turbo call présente un certain nombre d’avantages et d’inconvénients.

Les avantages du turbo call

Parmi les avantages qu’offre le turbo call, il y a :

Un meilleur rendement que celui du sous-jacent

Un effet de levier important qui amplifie les performances du sous-jacent à la hausse comme à la baisse

Une perte maximale connue d’avance et limitée au montant investi

L’absence d’échéance fixe permettant à l’investisseur de rester investi aussi longtemps que sa stratégie le nécessite.

Les inconvénients du turbo call

Au rang des risques d’investissements liés au turbo call, on trouve :

La perte totale du montant investi en cas de désactivation lorsque le niveau de financement est directement franchi

L’absence de garantie de capital

La forte sensibilité au taux de change, dans le cas où le sous-jacent est en devise étrangère. Notez cependant que le Turbo24 offert par IG ne présente aucun risque de change car libellé en euro s

La possibilité de désactivation en dehors des heures de bourse.

Conclusion et résumé

Le turbo call est un produit financier qui connaît de grandes variations et qui peut même causer la perte de toute la valeur de l’investissement (notamment en cas de désactivation), à cause de son effet de levier à la hausse comme à la baisse. Raison pour laquelle ce produit financier s’adresse particulièrement aux investisseurs avisés, qui disposent de connaissances suffisantes des spécificités de ces produits.

Ces informations ont été préparées par IG Europe GmbH et IG Markets Limited. En plus de la déclaration ci-dessous, le contenu de cette page ne contient pas d’enregistrement de nos cours, ni d’offre ou de sollicitation d’une transaction sur un instrument financier. IG décline toute responsabilité quant à l’utilisation qui pourrait être faite de ces commentaires et aux conséquences qui pourraient en découler. Aucune déclaration ou garantie n’est donnée quant à l’exactitude ou à l’exhaustivité de ces informations. Par conséquent, toute personne qui agit en son nom le fait entièrement à ses propres risques. Toutes les recherches citées ne tiennent pas compte des objectifs spécifiques d’un investissement, de la situation financière ou des besoins propres à chaque investisseur susceptible de les recevoir. Ces informations n’ont pas été préparées conformément aux exigences légales visant à promouvoir l’indépendance de la recherche en investissement et, en tant que tel, sont considérées comme une communication marketing. Bien que nous ne soyons pas spécifiquement contraints de traiter en amont de nos recommandations, nous ne cherchons pas à en tirer profit avant qu’elles ne soient fournies à nos clients. Voir la déclaration relative aux recherches non indépendantes et le résumé trimestriel.

Découvrez comment investir en bourse

Découvrez tous les marchés sur lesquels vous pouvez investir et leur fonctionnement grâce au cours d’ Introduction aux marchés financiers disponible sur IG Academy.