Tradez les opportunités avec des frais parmi les plus compétitifs du marché. Négociez l’Allemagne 40 à partir d’1,2 point de spread, le France 40 à partir d’un point et le pétrole US dès 2,8 points. Découvrez le détail des frais liés à votre trading ci-dessous.

Vous avez des questions, votre compte n’est pas encore ouvert ou vous n’avez pas encore passé votre premier ordre ?

Contactez notre service commercial au 01 70 98 18 18, disponible du lundi au mercredi de 9h à 20h, et du jeudi au vendredi de 9h à 18h.

Pour en savoir plus, rendez-vous sur notre page Nous contacter.

Quels sont les frais liés au trading avec IG ?

- Frais du compte

- Spread

- Frais potentiels

L'ouverture de compte chez IG est totalement gratuite et vous n'ajoutez des fonds que lorsque vous vous sentez prêt(e) à placer votre première position.

0 €

Négociez avec des spreads dès 0,6 point sur les paires forex, 0,8 point sur les principaux indices et 0,1 point sur les matières premières.

À partir de 0,1

D'autres frais et facteurs potentiels pouvant impacter vos coûts de trading.

Uniquement si applicable

Consultez vos coûts en toute transparence

Le 3 janvier 2018, la Directive européenne concernant les marchés d'instruments financiers (MiFID II) est entrée en vigueur afin d'accroître la transparence des marchés financiers de l'Union européenne. La direction vise, entre autres, à proposer aux investisseurs des informations plus standardisées et détaillées sur les produits et services financiers, le coût de ces derniers et les transactions réalisées.

Conformément à cette réglementation, nous vous fournissons actuellement un relevé annuel des frais et commissions (ex-post). Vous pouvez également consulter nos coûts de trading standardisés, accompagnés d'exemples de calculs, sur notre site internet.

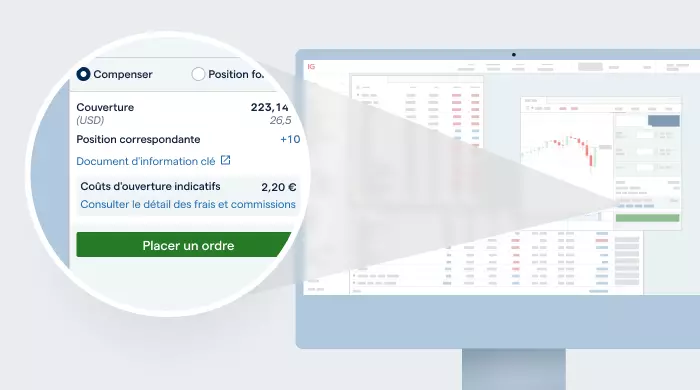

En complément de ces éléments, nous avons apporté quelques modifications à nos plateformes de trading afin d'afficher vos coûts indicatifs pré- et post-transaction de manière plus détaillée et transparente.

Quels changements ?

Vous pourrez désormais consulter et télécharger un PDF avec tous les frais et commissions indicatifs (ex-ante) pour chaque ordre que vous souhaitez exécuter, présentés de manière agrégée et détaillée. Vous pourrez également visualiser votre potentiel de gains en fonction de votre investissement initial.

Il est important de noter que les frais et commissions définitifs engendrés par une position dépendront de la durée de détention de celle-ci.

Ces changements s'appliqueront pour :

1. Le ticket d'ordre (plateforme web, iOS/Android, graphiques*)

- Résumé des frais et commissions : accessible en cliquant sur « Consulter le détail des frais et commissions » sur le ticket d'ordre

- Détail des frais et commissions (téléchargeable) : accessible depuis le résumé des frais et commissions

2. Les PDF téléchargeables sur toutes nos plateformes

- Support durable dans My IG : vous trouverez une liste détaillée de vos coûts de trading dans la section « Frais et commissions indicatifs » sur la plateforme en ligne, et sur votre/vos relevé(s) de compte sur Android/iOS

- PDF avec le détail des frais et commissions : accessible depuis le ticket d'ordre

3. API publiques

- Vous pourrez désormais consulter le détail de vos frais et commissions indicatifs (ex-ante) depuis vos apps

- Les frais et commissions indicatifs relatifs à vos ordres seront automatiquement générés et consultables depuis My IG.

*Nous avons désactivé la possibilité de clôturer des positions existantes depuis les graphiques en un clic sur nos plateformes mobiles afin de permettre à nos clients particuliers de consulter les frais et commissions indicatifs avant de placer un ordre. Une confirmation supplémentaire vous sera désormais demandée. L'option de clôture en un clic sera toujours disponible sur notre plateforme en ligne. Lors de votre prochaine connexion, vous verrez un message ponctuel expliquant ce changement.

Résumé de nos frais et commissions

Lorsque vous négociez des produits à effet de levier, un seul type de frais direct est appliqué : il s’agit du spread, ou d’une commission dans le cadre des CFD actions. À noter cependant, d’autres frais potentiels pourraient impacter le coût de votre trading.

- Barrières et options

- CFD

- Coûts directs

- Autres frais potentiels

- Spread et commission

- Frais de financement overnight

- Coût du knock-out

- Frais additionnels

Spread et commission

Le spread correspond à la différence entre le cours d'achat et le cours de vente. Il varie selon les conditions de marché. Dans la plupart des cas, nous ajoutons notre propre spread à celui du marché. Celui-ci représente le coût lié à votre ordre. Il est inclus dans la prime que vous payez pour acheter une option. Dans le cadre des options, vous encourez également une faible commission à l’ouverture et à la fermeture de la position. Ainsi, pour compenser, leurs spreads sont souvent plus serrés que ceux des CFD.

En savoir plus sur les spreads et commissionsFrais de financement overnight

Lorsque vous conservez une position sur produit barrière ouverte après 23h (heure de Paris), des frais de financement overnight (d’un jour sur l’autre) vous sont facturés. Nous effectuons un ajustement d’intérêt sur votre compte afin de refléter le coût de financement de votre position.

Les options vanilles ne sont pas soumises aux frais de financement overnight, le contrat expirera en fonction de l’échéance choisie, à savoir journalière, hebdomadaire ou mensuelle.

En savoir plus sur les frais de financement overnightCoût du knock-out

Lorsque vous détenez une position sur barrières, vous payerez un faible coût si votre niveau de knock-out est atteint. Étant inclus dans le spread, vous le récupérerez si vous clôturez votre position avant que le niveau de knock-out ne soit atteint.

Le coût du Knock-Out peut varier selon les conditions de marché.

En savoir plus sur le coût du knock-outFrais additionnels

Votre activité de trading peut entraîner des frais supplémentaires, par exemple des frais de conversion monétaire, des frais liés à la réglementation fiscale de certains pays, et d’autres.

En savoir plus sur les frais additionnels- Coûts directs

- Autres frais potentiels

- Autres facteurs influençant le coût de votre trading

- Spread et commission

- Frais de financement overnight

- Coût du stop garanti

- Services additionnels

- Couverture

- Slippage

- Protection contre le solde débiteur

- Réduction sur le volume de trading

Spread et commission

Le spread correspond à la différence entre le cours d'achat et le cours de vente. Il varie selon les conditions de marché. Dans la plupart des cas, nous ajoutons notre propre spread à celui du marché. Celui-ci représente le coût lié à votre ordre. Le spread s’applique aux ordres CFD sur tous les marchés sauf pour les CFD sur actions.

Pour les ordres CFD sur actions, vous devrez vous acquitter d’une commission au lieu du spread.

En savoir plus sur les spreads et commissionsFrais de financement overnight

Lorsque vous conservez une position CFD au comptant ouverte après 23h (heure de Paris), des frais de financement overnight (d’un jour sur l’autre) vous sont facturés. Nous effectuons un ajustement d’intérêt sur votre compte pour refléter le coût de financement de votre position.

Les contrats futures ne sont pas soumis aux frais de financement overnight car nous incluons ce coût dans le spread.

En savoir plus sur les frais de financement overnightCoût du stop garanti

Vous ne payerez le faible coût associé à votre stop garanti que s'il est déclenché. Pour les actions, ce coût représente 0,3 % de la valeur de la transaction.

En savoir plus sur le coût du stop garantiServices additionnels

Vous pouvez choisir de payer des services additionnels pour vous aider dans votre trading, comme par exemple l’accès direct aux prix du marché, des solutions d’outils graphiques, les cours en temps réel, et plus encore.

En savoir plus sur les services additionnelsCouverture

Les CFD sont des produits à effet de levier, ce qui signifie que vous n’immobilisez qu’une partie de la valeur totale de votre position lorsque vous placez votre ordre. Il s’agit de la couverture, et ce pourcentage peut vous donner accès à des opportunités de trading plus nombreuses.

En savoir plus la couverture chez IGSlippage

Le slippage, ou effet de glissement, est le terme utilisé lorsque le cours auquel un ordre est exécuté ne correspond pas au cours auquel l’ordre a été passé. S’il intervient sur un stop, vos pertes pourraient être plus importantes que ce que vous aviez anticipé. S’il se produit sur une limite, vos gains pourraient être plus importants que vous ne l’aviez espéré.

En savoir plus sur le slippage (effet de glissement)Protection contre le solde débiteur

La protection contre le solde débiteur signifie que le solde de votre compte ne passera jamais en négatif.

Si le solde de votre compte CFD passe en dessous de zéro en raison de pertes accumulées sur vos transactions, nous le rétablissons à zéro dès que possible (immédiatement en général) sans aucun frais3.

Réduction sur le volume de trading

Vous pourriez avoir droit à des remises en espèces mensuelles, en fonction de votre activité de trading. Ces remises ne sont réservées qu’aux clients professionnels.

Spreads et commissions

Pour ce qui est des barrières, des options vanilles et des CFD, le spread et la commission sont les uniques frais à prendre en considération.

Retrouvez les spreads et commissions des principaux marchés ci-dessous. Pour consulter les détails d’un marché, cliquez sur le lien en bas du tableau.

- Produits barrières

- Options vanilles

- CFD

Vous payerez un spread et une commission pour les transactions sur produits barrières, alors que les transactions sur CFD (à l'exception de celles sur les actions) ne sont soumises qu'à un spread. Pour compenser, nous avons tendance à garder les spreads sur produits barrières plus serrés que les spreads sur CFD.

La commission pour toute transaction sur options est de 0,1 unité de devise du marché par contrat, prélevée à l'ouverture et à la clôture.

Si vous conservez une position sur barrière ouverte après 23h (heure de Paris), des frais de financement overnight vous seront facturés.

Indices

| Valeur | Spread minimum |

| France 40 | 0,8 |

| Wall Street | 2,5 |

| Allemagne 40 | 1,8 |

| Australie 200 | 0,8 |

Forex

| Valeur | Spread minimum | Spread moyen |

| EUR/USD | 0,8 | 0,80 |

| AUD/USD | 0,56 | 0,81 |

| EUR/GBP | 0,7 | 1,51 |

| GBP/USD | 0,7 | 1,46 |

Matières premières

| Valeur | Spread moyen |

| Or au comptant | 0,1 |

| Argent au comptant | 1,8 |

| Pétrole - Brut Brent | 2,8 |

| Pétrole - Brut Léger | 2,8 |

Actions

| Région | Taille du contrat | Commission par transaction | Commission miniumum (en ligne) | Commission minimum (par téléphone) |

| Euro* | 100 actions | 0,05% | 5 € | 15€ |

| Italie | 100 actions | 0,10% | 10 € | 25 € |

| États-Unis | 100 actions | 2 cents/action | 15 $ | 25 $ |

| Suède | 100 actions | 0,10% | 99 SEK | 250 SEK |

*Euro: inclut la France, l’Allemagne et l'Espagne

Les transactions sur options vanilles sont soumises à un spread et à une commission. La commission pour toute transaction sur options est de 0,1 unité de devise du marché par contrat, prélevée à l'ouverture et à la clôture.

Options jour

Indices

| Marché | Spread disponible |

| France 40 | 2-3 |

| Wall Street | 4-5 |

| Allemagne 40 | 4-6 |

| Australie 200 | 2-3 |

Forex

| Valeur | Spread disponible |

| EUR/USD | 3-4 |

| AUD/USD | 3-5 |

| EUR/GBP | 3-5 |

| GBP/USD | 3-5 |

Matières premières

| Valeur | Spread disponible |

| Or au comptant | 0,5-1 |

| Argent au comptant | 1-2 |

| Pétrole US Brut Léger | 5-6 |

Options hebdo

Indices

| Valeur | Spread disponible |

| FTSE 100 | 3-5 |

| Wall Street | 6-10 |

| Allemagne 40 | 4-6 |

| US 500 | 0,6-1,4 |

Forex

| Valeur | Spread disponible |

| EUR/USD | 5-8 |

| AUD/USD | 5-6 |

| EUR/GBP | 6-8 |

| GBP/USD | 8-16 |

Matières premières

| Valeur | Spread disponible |

| Or au comptant | 0,5-0,8 |

| Pétrole US Brut Léger | 5-6 |

Options mensuelles et trimestrielles

Indices (mensuel)

| Valeur | Spread disponible |

| France 40 | 2-3 |

| Wall Street | 8-20 |

| Allemagne 40 | 4-6 |

| Australie 200 | 6-12 |

Forex (trimestriel)

| Valeur | Spread disponible |

| EUR/USD | 5-8 |

| AUD/USD | 5-6 |

| EUR/GBP | 6-8 |

| GBP/USD | 8-16 |

Matières premières (mensuel)

| Valeur | Spread disponible |

| Or au comptant | 0,6-1,2 |

| Argent au comptant | 0,4-1,6 |

| Pétrole US Brut Léger | 5-6 |

CFD au comptant

Si vous conservez une position CFD au comptant après 23h (heure de Paris), des frais de financement overnight vous seront facturés*.

Si vous prévoyez de conserver une position ouverte sur plusieurs jours, l’ouverture d’un contrat future ou forward peut parfois s’avérer plus avantageuse.

*ou 16h50 (heure de Sydney) pour les contrats en AUD.

Indices

| Valeur | Spread minimum |

| France 40 | 1 |

| Wall Street | 2,5 |

| Allemagne 40 | 1,8 |

| Australie 200 | 1 |

Forex

| Valeur | Spread minimum | Spread moyen4 | Spread moyen (01:00-22:00)5 |

| EUR/USD | 0,8 | 1,04 | 0,85 |

| AUD/USD | 0,6 | 1,03 | 0,82 |

| EUR/GBP | 0,9 | 1,89 | 1,40 |

| GBP/USD | 0,9 | 1,83 | 1,40 |

Matières premières

| Valeur | Valeur d'un contrat | Spread minimum |

| Or au comptant | 100$ | 0,3 |

| Argent au comptant | 50$ | 2 |

| Pétrole - Brut Brent | 10$ | 2,8 |

| Pétrole US Brut Léger | 10$ | 3,2 |

Actions

Avec les CFD sur actions, vous négociez aux cours réels du marché, sans spread supplémentaire. Nous appliquons uniquement une faible commission à l'ouverture et à la fermeture de votre position.

↵

| Valeur | Commission par ordre à partir de | Commission minimum (en ligne) | Commission minimum (par téléphone) |

| Royaume-Uni (FTSE 350) | 0,10% | 10£ | 15£ |

| Royaume-Uni (en dehors du FTSE 350) | 0,35% | 10£ | 15£ |

| États-Unis | 2 cents/action | 15$ | 25$ |

| Euro | 0,05% | 5€ | 15€ |

Cryptomonnaies

| Valeur | Spread minimum |

| Bitcoin | 36 |

| Bitcoin Cash | 2 |

| Ethereum | 1,2 |

Futures et forwards

Si vous souhaitez négocier sur le long terme, nous proposons des contrats à échéance sur les indices et matières premières. Les frais de financement overnight sont alors directement inclus dans le spread de négociation. Vous pouvez ainsi identifier plus facilement la rentabilité de votre position.

Si vous pensez ouvrir une position sur le court terme, les contrats CFD au comptant peuvent s’avérer plus avantageux.

Indices

↵

| Valeur | Spread minimum |

| France 40 | 4 |

| Wall Street | 6 |

| Allemagne 40 | 6 |

| Australie 200 | 3 |

Matières premières

| Valeur | Spread minimum |

| Or | 0,6 |

| Argent | 2 |

| Pétrole - Brut Brent | 6 |

| Pétrole - Brut Léger | 6 |

Frais de financement overnight

Que sont les frais de financement overnight ?

Lorsque vous conservez une option barrière ou une position CFD au comptant ouverte après la fermeture de la session (ordinairement 23h00 heure de Paris), des frais de financement overnight vous sont facturés.

Pour les options barrières et les CFD, nous effectuons un ajustement d’intérêt sur votre compte pour refléter le coût de financement de votre position.

Comment les frais de financement overnight sont-ils calculés ?

- Options barrières

- CFD

Forex

Montant des frais de financement en overnight = nombre de contrats x taux tom-next actuel

Si le taux tom-next est inférieur à zéro, vous serez débité si vous avez une position courte et crédité si vous avez une position longue. Si le taux tom-next est supérieur à zéro, vous serez crédité si vous avez une position courte et débité si vous avez une position longue.

Pour toute position ouverte avant mercredi 23h00 (heure de Paris) et maintenue ouverte après mercredi 23h00 (heure de Paris), l’intérêt journalier crédité ou débité sera calculé sur une base de trois jours au lieu d’un. Cette période d’ajustement de trois jours permet de couvrir le règlement des opérations avant le weekend.

D’autre part, vous payerez des frais administratifs de 1% par an sera applicables à toute position maintenue ouverte après 23h00 (heure de Paris).

Indices

Formule des frais de financement overnight sur indices = nombre de nuits x (cours de clôture x taille de l'ordre x (taux d'intérêt de référence applicable +/- frais administratifs*)) / 365

Nos frais administratifs s’élèvent à 3% pour les contrats CFD standards et pour les mini contrats. Votre compte est débité du taux d'intérêt de référence applicable si vous êtes long (achat), et crédité si vous êtes court (vente).

Nos contrats sur l’indice de volatilité (VIX) et l’indice de volatilité EU sont cotés différemment du reste de nos marchés au comptant sur indices. Plutôt que de nous baser sur la valeur de l'indice sous-jacent, nous utilisons la même méthode que celle utilisée pour coter nos matières premières au comptant.

Cela signifie que le cours au comptant diffère de celui des marchés sous-jacents. Le financement est également calculé grâce à la méthode utilisée pour les matières premières au comptant. Pour plus d’informations, veuillez consulter notre page sur les frais de financement overnight.

Matières premières

Formule des frais de financement overnight sur matières premières = nombre de nuits x (taille de l'ordre x (base +/- Commission IG))

Formule pour le calcul de la base = (P3 – P2) / (T2 – T1)

P2 = Prix du future actuel

P3 = Prix du future suivant

T1 = expiration du future précédent

T2 = expiration du future actuel

Découvrez comment nos matières premières à échéance sont cotées pour définir l’impact de la base sur votre position.

Formule pour les frais IG = cours d’achat/vente au comptant (en fonction de la direction de la position) x 2,5% / 365.

Actions

Pour les transactions sur barrières concernant des actions individuelles, l’ajustement des intérêts reflété sur votre compte est calculé quotidiennement.

Un intérêt journalier est ainsi calculé de la façon suivante, ce pour toute position maintenue

D = n x C x i / 365

Où :

D = ajustement journalier des intérêts

N = nombre d’actions

C = cours de clôture officiel de l’action

I = taux d’intérêt annuel applicable

Note : Un diviseur annuel de 365 jours est utilisé pour les actions du Royaume-Uni, de Singapore et d’Afrique du Sud, et de 360 jours pour les actions issues d’autres marchés.

Le taux d’intérêt annuel est basé sur le taux applicable ainsi que sur une charge annuelle additionnelle, habituellement 2,5% par an. L’ajustement pour les positions longues est débité de votre compte. Au contraire, cet ajustement est crédité sur votre compte pour les positions courtes. Veuillez cependant noter que l’inverse peut s’appliquer dans le cadre d'un taux d’intérêt négatif.

Forex

Formule des frais de financement overnight sur forex = nombre de nuits x (taux tom-next* + frais administratifs annuels**) x taille de l’ordre

*Notre taux tom-next est calculé sur la base des cours des marchés sous-jacents.

**Nous appliquons actuellement un taux de 1 % pour tous les contrats, quelle que soit leur taille

Indices

Formule des frais de financement overnight sur indices = nombre de nuits x (cours de clôture x taille de l'ordre x (LIBOR +/- frais administratifs*)) / 365

*Nos frais administratifs s’élèvent à 3% pour les contrats CFD standards et pour les mini contrats. Votre compte est débité du taux de financement interbancaire si vous êtes long (achat), et crédité si vous êtes court (vente)

Note : un diviseur annuel de 365 jours est utilisé pour le FTSE® 100, et de 360 jours pour tous les autres.

Nos contrats sur l’indice de volatilité (VIX) et l’indice de volatilité EU sont cotés différemment du reste de nos marchés au comptant sur indices. Plutôt que de nous baser sur la valeur de l'indice sous-jacent, nous utilisons la même méthode que celle utilisée pour coter nos matières premières au comptant.

Cela signifie que le cours au comptant diffère de celui des marchés sous-jacents. Le financement est également calculé grâce à la méthode utilisée pour les matières premières au comptant. Pour plus d’informations, veuillez consulter notre page sur les frais de financement overnight.

Matières premières

Formule des frais de financement overnight sur matières premières = nombre de nuits x (taille de l’ordre x (base +/- frais IG))

Formule pour le calcul de la base = (P3 - P2) / (T2-T1)

P2 = prix du future actuel

P3 = prix du future suivant

T1 = expiration du future précédent

T2 = expiration du future actuel

Découvrez comment nos matières premières à échéance sont cotées pour définir l’impact de la base sur votre position.

Formule pour les frais IG = cours moyen au comptant x 3% / 365.

Le cours moyen au comptant est copié sur le cours moyen du contrat CFD au comptant de la date concernée. Si vous payez la base sur votre position, les frais IG sont ajoutés. Si vous recevez la base, ils sont déduits.

Actions

Formule des frais de financement overnight sur actions = nombre de nuits x (cours de clôture x taille de l’ordre x (taux d'intérêt de référence applicable +/- 3%)) / 365

Votre compte est débité du taux d'intérêt de référence applicable si vous êtes long (achat), et crédité si vous êtes court (vente).

Ce que disent nos clients

Ouvrir un compte dès à présent

Ouvrir un compte dès à présent

Exécution rapide sur une large gamme de marchés

Bénéficiez d’un accès flexible à plus de 17 000 valeurs internationales avec une exécution fiable

Prenez position facilement, où que vous soyez

Tradez sur votre mobile ou tablette depuis notre appli de trading exclusive primée2

Faites confiance à un courtier reconnu

Nous sommes une société du FTSE 250 à la pointe de notre secteur depuis près de 50 ans

Ouvrir un compte dès à présent

Ouvrir un compte dès à présent

Exécution rapide sur une large gamme de marchés

Bénéficiez d’un accès flexible à plus de 17 000 valeurs internationales avec une exécution fiable

Prenez position facilement, où que vous soyez

Tradez sur votre mobile ou tablette depuis notre appli de trading exclusive primée2

Faites confiance à un courtier reconnu

Nous sommes une société du FTSE 250 à la pointe de notre secteur depuis près de 50 ans

Commencez à trader dès à présent

Connectez-vous à votre compte et trouvez votre prochaine opportunité de trading parmi une vaste gamme de valeurs.

Commencez à trader dès à présent

Connectez-vous à votre compte et trouvez votre prochaine opportunité de trading parmi une vaste gamme de valeurs.

Coût du knock-out et du stop garanti

Pour vous aider à limiter vos risques, les produits barrières sont dotés d'une protection intégrée contre le risque : le niveau de knock-out. Vous le choisissez avant de trader et il détermine le niveau exact auquel votre position sera automatiquement clôturée . Vous pourrez ainsi protéger vos positions CFD de la même manière qu’avec un stop garanti.

Les frais relatifs au knock-out ou au stop garanti dépendent du produit que vous utilisez.

Pour les produits barrières et les CFD, les coûts éventuels associés au knock-out ou au stop garanti s’affichent sur le ticket d’ordre. Pour les options barrières, ce coût est intégré dans la prime globale, et pour les CFD il fait partie de la couverture (marge).

Veuillez noter que le coût du stop garanti est susceptible d'évoluer, particulièrement à l’approche du weekend et lorsque les conditions de marché sont volatiles.

- Forex

- Indices

- Matières premières

- Actions

| Valeur | Prime du knock-out | Coût du Stop garanti |

| EUR/USD | 1,2 | 1,2 |

| AUD/USD | 0,8 | 1,5 |

| EUR/GBP | 1,2 | 2 |

| GBP/USD | 2 | 2 |

| Valeur | Prime du knock-out | Coût du Stop garanti |

| France 40 | 1 | 1 |

| Wall Street | 2 | 1,8 |

| Allemagne 40 | 1,5 | 1,5 |

| Australie 200 | 1,5 | 1,5 |

| Valeur | Prime du knock-out | Coût du Stop garanti |

| Or au comptant | 0,3 | 0,3 |

| Argent au comptant | 2 | 2 |

| Pétrole - Brent Léger | 3 | 3 |

| Pétrole - Brut Brent | 3 | 3 |

| Valeur | Prime du knock-out | Coût du Stop garanti (à partir de) |

| Apple Inc | 0,3% | 0,3% |

| Lloyds Banking Groupl PLC | 0,3% | 0,3% |

| Deutsche Bank AG | 0,3% | 0,3% |

| Westpac Banking Corporation | 0,3% | 0,3% |

Essayez nos plateformes dès maintenant

Faites l'expérience de nos plateformes de trading en ligne en créant un compte démo. L'ouverture est gratuite et rapide. Entraînez-vous avec 10 000 € de fonds virtuels.

Essayez nos plateformes dès maintenant

Faites l'expérience de nos plateformes de trading en ligne en créant un compte démo. L'ouverture est gratuite et rapide. Entraînez-vous avec 10 000 € de fonds virtuels.

*Demo accounts are only available for spread betting and CFD trading.

Essayez nos plateformes dès maintenant

Faites l'expérience de nos plateformes de trading en ligne en créant un compte démo. L'ouverture est gratuite et rapide. Entraînez-vous avec 10 000 € de fonds virtuels.

Essayez nos plateformes dès maintenant

Faites l'expérience de nos plateformes de trading en ligne en créant un compte démo. L'ouverture est gratuite et rapide. Entraînez-vous avec 10 000 € de fonds virtuels.

Commencez à trader dès à présent

Connectez-vous à votre compte et trouvez votre prochaine opportunité de trading parmi une vaste gamme de valeurs.

Commencez à trader dès à présent

Connectez-vous à votre compte et trouvez votre prochaine opportunité de trading parmi une vaste gamme de valeurs.

Services et frais additionnels

Que vous payiez des services additionnels pour vous aider dans votre trading ou que nous procédions à l'administration de votre compte, vous pouvez en savoir plus ci-dessous.

| Service | Produit | Charge |

| Accès Direct aux prix du Marché (DMA) | CFD | Aucun frais n'est appliqué si vous négociez en DMA sur les actions ou le Forex. Toutefois, l'activation des cours en temps réel de certaines places boursières peut faire l'objet de frais mensuels. |

| Cours en temps réel | CFD | Vous payerez des frais mensuels pour l'obtention des cours en temps réel de certains CFD sur actions. |

| Graphiques ProRealTime | CFD | Vous payerez 30€ par mois calendaire pour l’utilisation des graphiques de notre fournisseur reconnu ProRealtime. Vous serez remboursé de ce montant dès lors que vous passez un minimum de 4 ordres dans le mois. Nous nous réservons toutefois le droit de vous facturer l’accès à ce service si la valeur de ces quatre ordres est considérée comme particulièrement faible. |

| Frais de documentation | produits barrières, options vanilles, CFD | Tous les comptes ayant passé un ordre éligible sur action américaine et n'ayant pas renvoyé le formulaire obligatoire W-8 ou W-9 avant la date de détachement du dividende devront s’acquitter d’une somme de 50 €. Nous vous informerons si vous avez passé un ordre éligible et devez remplir le formulaire correspondant. |

Frais de parties tierces pouvant avoir une incidence sur votre compte IG

- Frais d’utilisation de paiements par carte de crédit

- Transferts bancaires le jour même (Same Day transfer)

FAQ

Quels sont les horaires de négociation d'IG ?

Nos bureaux sont normalement ouverts 24h/24 du lundi au vendredi, et de 10h à 18h le samedi et le dimanche (heure de Paris).

Nos horaires de négociation varient selon les marchés mais les horaires standards des marchés européens sont de 9h00 à 17h30 (heure de Paris).

Comment fonctionnent les frais de financement overnight ?

Le fonctionnement des frais de financement overnight dépend du produit que vous utilisez pour négocier.

Options barrières et CFD

Pour les opérations sur actions et sur indices boursiers, nos frais de financement incluent les frais administratifs +/- le taux d'intérêt de référence applicable à la devise dans laquelle le marché sous-jacent de votre opération est libellé (selon que votre position soit longue ou courte).

Pour les transactions sur le Forex, les frais de financement correspondent au taux Tom-next plus de faibles frais administratifs.

Pour les transactions au comptant sur les matières premières et celles sur l'indice de volatilité (VIX) et l'indice de volatilité EU, nous effectuons un ajustement en fonction de facteurs tels que le prix des deux futures les plus proches, plus nos frais.

En savoir plus sur la façon dont nous cotons nos matières premières au comptant.

Les frais sont-ils fixes ou peuvent-ils varier ?

Spreads

Les spreads varient en fonction du produit que vous négociez. Avec les options barrières, les spreads ont tendance à être légèrement plus serrés que ceux des CFD, car il y a également une petite commission à verser liée à la négociation sur produits barrières. Ainsi, un spread plus serré sert à compenser cela.

Nos spreads sur forex varient en fonction de la liquidité des marchés sous-jacents. Plus une valeur est liquide, plus notre spread sera serré (dès 0,8 point sur l'EUR/USD). Lorsque le spread du marché augmente, notre spread augmente également mais uniquement jusqu’à atteindre notre limite maximum.

Nos spreads sur indices varient au cours de la journée. Pendant les heures d'ouverture des marchés sous-jacents, nous vous proposons des spreads plus serrés (1 point sur le France 40, l'Allemagne 40 et le FTSE 100). Des spreads plus importants sont appliqués lorsque nous fournissons une cotation en dehors des horaires traditionnels de négociation, pour vous faire bénéficier de la négociation 24h/24.

Nos contrats standards bénéficient de spreads plus serrés que nos mini et micro contrats qui ont des spreads légèrement plus importants.

Commission

Le versement d’une commission dépend du produit que vous utilisez pour trader. Vous ne payerez pas de commission de négociation1 sur les transactions sur CFD autres que sur actions.

Vous payerez une faible commission sur les options barrières et vanilles qui correspond généralement à 0,1 unité de la devise du contrat par lot, à l’ouverture et à la clôture de la position.

Le montant de la commission pour les CFD sur actions dépend du pays d'origine de l'action négociée et de votre type de compte. Consultez les conditions de trading pour obtenir le détail de toutes nos commissions relatives aux CFD sur actions.

CFD

Vous devrez verser entre 0,1% et 0,35% de commission sur toutes les transactions sur actions britanniques (0,1% sur les sociétés à grande capitalisation, 0,25% sur les moyennes et 0,35% sur les sociétés à petite capitalisation). Veuillez consulter nos conditions de trading pour plus de détails.

Frais de financement overnight

Les frais de financement overnight sont calculés sur la base des taux d'intérêt de référence des marchés indices et actions. Pour le Forex, les frais sont calculés sur la base du taux tom-next. Ces taux varient quotidiennement, ce qui impacte par conséquent les frais de financement. Vous ne payerez pas de frais de financement pour les contrats à échéance. Les contrats mini et micro font l'objet de frais de financement plus élevés.

Quand vaut-il mieux utiliser un contrat à terme ?

Les frais de financement ne sont pas applicables aux contrats à échéance - le coût du financement étant déjà compris dans le spread (plus large que pour les contrats au comptant). Cela rend les contrats à échéance moins attractifs pour le trading à court-terme. Cependant, s'agissant du long-terme, les contrats à échéance vous permettent d'anticiper le coût réel de votre opération, sans frais supplémentaire à prendre en compte.

Nous proposons des contrats à terme CFD pour les indices et matières premières à échéance fixes.

Valeur |

Spread |

|---|---|

| France 40 | 4 |

| Wall Street | 6 |

| EUR/USD | 10 |

| GBP/USD | 9 |

| Or au comptant | 0,6 |

| Argent au comptant | 3 |

Appliquez-vous des frais de conversion ?

Si vous négociez les CFD dans une autre devise que la devise de référence de votre compte, vous pourriez avoir à payer des frais de conversion.

La conversion, dans les paramètres de votre compte, se fait par défaut de manière instantanée. Le résultat de votre opération est automatiquement converti dans votre devise de référence et les frais de financement, commissions et dividendes sont pris en compte avant que votre compte ne soit crédité.

Vous pouvez toutefois modifier vos paramètres pour que cette conversion soit effectuée de manière quotidienne, hebdomadaire ou mensuelle. Le coût de conversion standard est de 0,8%.

Proposez-vous des stops garantis ?

En négociant nos produits barrières, vos stops garantis sont directement intégrés sous la forme du niveau de knock-out.

Vous payerez un faible coût si votre stop garanti ou niveau de knock-out est déclenché. Pour les actions, ce coût représente 0,3 % de la valeur de la transaction.

Que sont les taux interbancaires, les ARR et le tom-next ?

Le taux interbancaire est le taux d'intérêt applicable entre les banques pour des prêts à court terme. Ce taux est un indicateur clé pour les autres taux d'intérêt.

Les ARR (taux de référence alternatifs) sont basés sur les taux d'intérêt overnight réels sur les marchés liquides de gros au comptant et dérivés, ce qui les rend plus robustes et moins volatils que les IBOR. Les ARR étant des taux sans risque, ils n'intègrent pas le risque de crédit inhérent au calcul des IBOR, qui sont basés sur les prêts interbancaires sur des périodes plus longues.

Le Tom-next est le taux utilisé pour calculer les ajustements d'intérêt lorsqu'une position sur le Forex est détenue en overnight. Ce taux est basé sur le différentiel des taux d'intérêt des devises d'une paire, mais prend également en compte les attentes du marché par rapport à l'évolution des taux d'intérêt.

Quel type de trading est le plus coûteux : le trading sur produits barrières, options vanilles ou CFD ?

Chez IG, les coûts réels de négociation sur options ou CFD varient d'un marché à l'autre.

Pour les options barrières et vanilles, vous devrez verser un spread et une commission applicables à toutes les transactions.

Concernant le trading sur CFD, il peut y avoir une simple commission ou un spread à verser. Vous pouvez comparer les options et les CFD sur notre page de comparaison.

Vous ne payerez pas l'utilisation de notre plateforme pour les options ou les CFD, mais certains cours en temps réel sont payants. Cela s'applique également à nos plateformes spécifiques au DMA qui nécessitent l’obtention des cours en temps réel. Vous serez remboursé de ce montant dès lors que vous passez un minimum d’ordres dans une période donnée.

Qu’est-ce que le spread ?

Le spread est la différence entre le cours d'achat et le cours de vente d'un actif. Nous établissons nos cotations sur base des cours des marchés sous-jacents des CFD et des options barrières, et de nombreuses autres sources, dont la valeur du sous-jacent, le temps restant avant l’échéance et la volatilité, pour les options vanilles.

Pour aller plus loin

Découvrez tout ce que vous devez savoir sur le fonctionnement des CFD.

Explorez les différents marchés disponibles, dont les indices, les actions, le forex et les cryptomonnaies.

Apprenez à gérer les risques liés au trading grâce aux outils intégrés à notre plateforme.

1Aucune commission pour les ordres d'une valeur notionnelle à partir de 300 €.

2 La protection contre le solde débiteur s’applique uniquement aux dettes de trading et n’est pas applicable aux clients professionnels.

3 Spread moyen par trade (Lundi 01:00 - Vendredi 23:00 UTC+1) au cours des 12 semaines se terminant le 29 mai 2020.

4 Spread moyen par trade (01:00 - 22:00 UTC+1 Lundi-Vendredi) au cours des 12 semaines se terminant le 29 mai 2020.