Que sont les produits barrières et comment les trader ?

Les produits barrières permettent d’investir sur les marchés financiers en maîtrisant l'effet de levier et le risque, sans acheter ou vendre les actifs sous-jacents. Découvrez leurs caractéristiques et comment les négocier à l’aide d’un exemple sur l’indice français.

Les options sont des instruments financiers complexes présentant un risque de perte en capital. Les pertes peuvent être extrêmement rapides.

Vous avez des questions, votre compte n’est pas encore ouvert ou vous n’avez pas encore passé votre premier ordre ?

Contactez notre service commercial au 01 70 98 18 18, disponible du lundi au mercredi de 9h à 20h, et du jeudi au vendredi de 9h à 18h.

Pour en savoir plus, rendez-vous sur notre page Nous contacter.

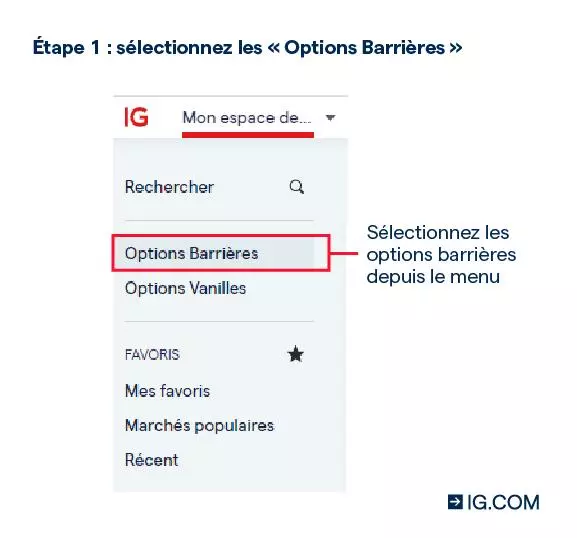

Vous souhaitez négocier les produits barrières ? Voici les étapes à suivre

Remplissez un formulaire simple

Nous vous poserons quelques questions sur votre expérience de trading

Faites-nous parvenir vos justificatifs

Nous vérifions habituellement vos documents d’identité directement

Alimentez votre compte et commencez à trader

Vous pourrez retirer des fonds facilement à tout moment

Vous retrouverez plus d'informations sur les produits à barrière désactivante et leur fonctionnement ci-dessous.

Que sont les produits barrières ?

Les produits barrières, ou options barrières, sont des produits financiers dérivés dont l'appellation est issue de leur caractéristique clé. Si l’actif sous-jacent sur lequel le produit est basé atteint une « barrière » prédéfinie, l'option cesse d’exister (dans le cas d’une barrière knock-out), ou commence à exister (dans le cas d’une barrière knock-in).

Nos produits barrières (également connus sous le nom de produits à barrière désactivante) sont constitués de ces deux types d’options. Il s’agit d'options qui se clôturent automatiquement, et sont « knocked out », si le prix de l’actif sous-jacent sur lequel elles sont basées atteint le niveau de knock-out que vous avez choisi. Le niveau de knock-out est la « barrière » qui donne à ce type d’options leur nom.

Comment fonctionnent les produits barrières ?

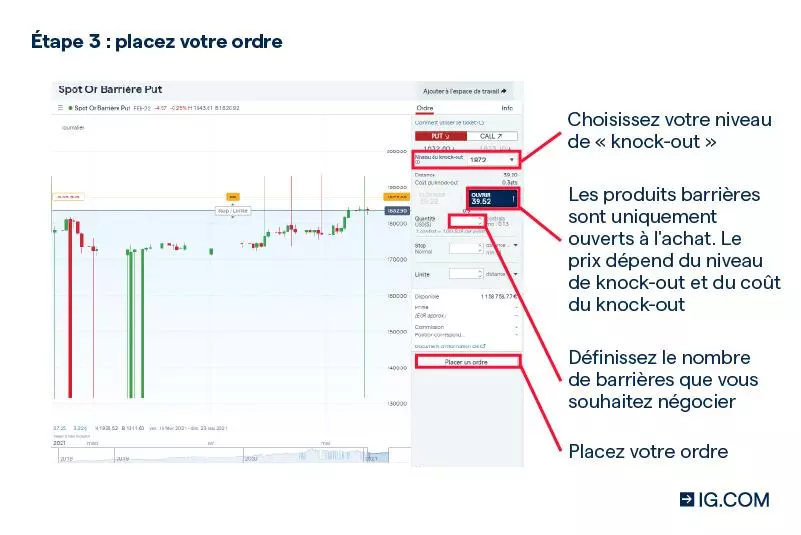

Deux types de produits à barrière désactivante IG sont disponibles : les calls et les puts. Les produits barrières sont uniquement ouverts à l'achat.

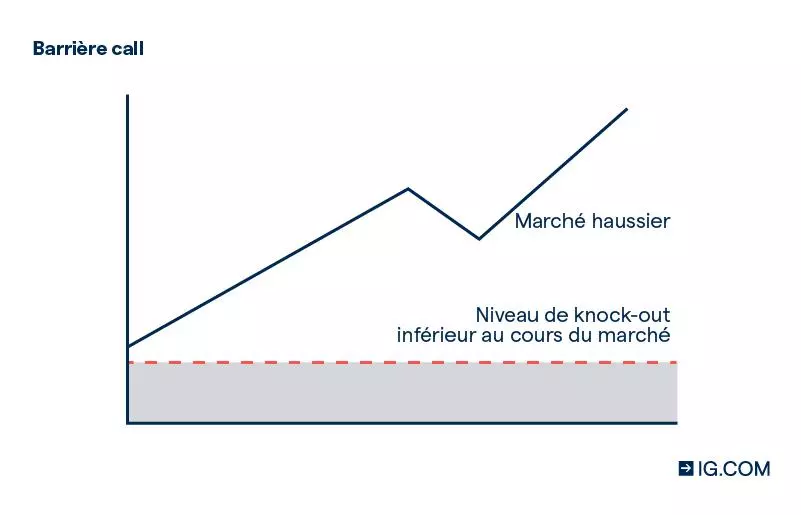

Vous achèterez une barrière call si vous pensez que la valeur de l’actif va augmenter. Les niveaux de knock-outs disponibles seront placés en dessous du cours actuel du marché.

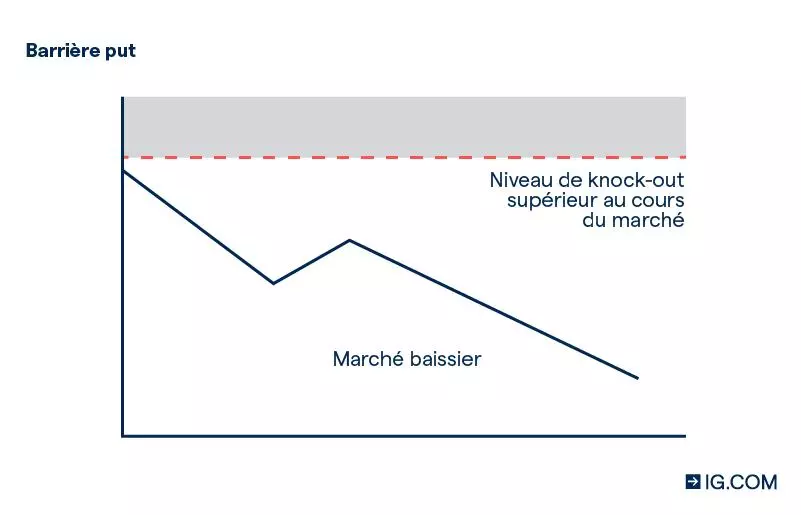

Vous achèterez une barrière put si vous pensez que la valeur de l’actif va chuter. Les niveaux de knock-outs disponibles seront placés au-dessus du cours actuel du marché.

À la différence des options vanilles, les produits à barrière désactivante IG ne peuvent pas être vendus à découvert.

Comment le prix des produits barrières est-il fixé et quels sont les frais de courtage applicables ?

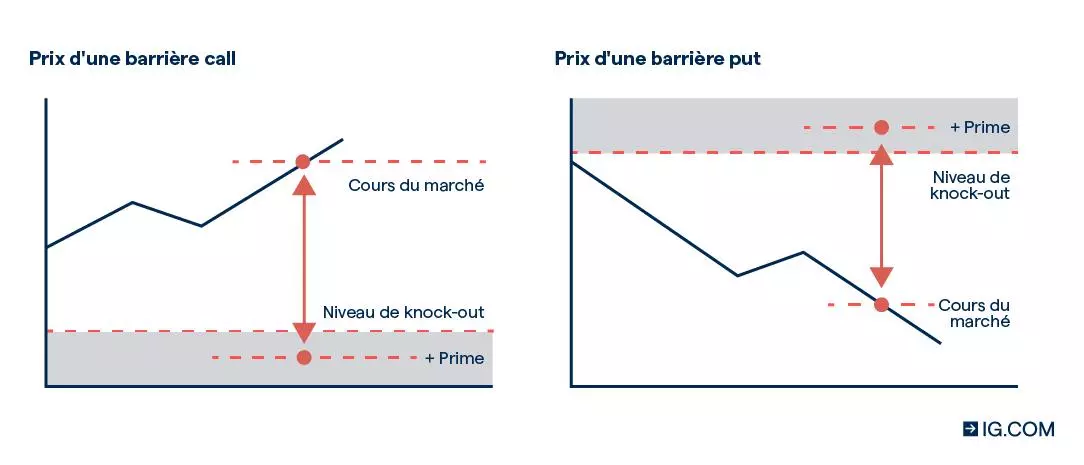

La cotation d’un produit à barrière désactivante correspond à la différence entre le cours du sous-jacent et le niveau de knock-out, à laquelle s’ajoute le coût du knock-out.

- Call = (cours acheteur du sous-jacent - niveau de knock-out) + coût du knock-out

- Put = (niveau de knock-out - cours vendeur du sous-jacent) + coût du knock-out

Votre risque correspond au prix d’ouverture multiplié par la taille de votre ordre. Vous devrez payer la totalité de ce montant pour ouvrir votre position.

Le coût du knock-out représente les frais liés à la protection du knock-out contre le slippage. Ils vous seront remboursés si vous clôturez la position sans que le niveau de knock-out ait été atteint. Le coût du knock-out peut augmenter et baisser en fonction de la volatilité.

Vous paierez également une faible commission à l’ouverture et à la clôture de votre position, habituellement 0,1 unité de la devise du contrat par lot, ainsi que des frais si vous conservez votre position en overnight1.

Le prix d’un produit barrière évolue à hauteur d’un pour un par rapport au cours du sous-jacent. Par conséquent à chaque fois que le marché évolue d’un point, le prix de l’option évolue du même montant2. Cela veut dire que de nombreux facteurs pouvant affecter le prix des options vanilles, comme par exemple la volatilité ou encore le temps, n’affectent pas le prix des produits barrières.

Cela induit également que lorsque vous négociez un produit barrière, vous ne verrez pas de prix d’exercice comme cela serait le cas sur une option vanille. Vous verrez le prix de l’actif sous-jacent, ainsi que le prix que vous coûteront l’ouverture et la fermeture de votre position.

Les produits barrières sont-ils un produit à effet de levier ?

Oui, les produits barrières sont une forme de produit à effet de levier. Cela s’explique par le fait que le prix de ces produits est souvent considérablement inférieur au prix d’achat de l’actif sur lequel ils se basent. Vous êtes alors en mesure de bénéficier d’une exposition sur des marchés sur lesquels il serait en temps normal difficile d’investir. Attention cependant, l’effet de levier amplifie vos gains comme vos pertes.

L’effet de levier ne constitue qu’une des caractéristiques des produits barrières (ou options barrières). Découvrez les autres bénéfices des options.

Comment négocier les produits barrières ?

Voici quatre étapes à suivre pour commencer à trader les produits barrières :

- Apprendre le fonctionnement des produits barrières

- Ouvrir un compte et l’alimenter

- Trouver une opportunité

- Placer son premier ordre

Apprendre le fonctionnement des produits barrières

Découvrez ci-dessous comment négocier les produits barrières et entraînez-vous sur un compte démo.

Le prix des produits à barrière désactivante évolue à hauteur d’un pour un par rapport au marché sous-jacent2. Cela signifie que pour chaque point de mouvement sur le marché sous-jacent, la valeur de votre position augmentera ou diminuera du même montant. La « barrière » correspond au niveau de knock-out que vous définissez à l’ouverture de la position. Il s’agit du niveau auquel votre position sera automatiquement clôturée si le cours sous-jacent l’atteint.

Cependant, d’autres courtiers peuvent proposer des produits barrières (ou options barrières) dont la cotation se rapproche plus de celle des options vanilles. Dans ce cas de figure, la barrière pourrait fonctionner différemment. En gardant cela à l’esprit, vous devez vous assurer que vous êtes à l’aise avec l’offre de votre courtier avant de commencer à trader.

Lorsque le fonctionnement des produits barrières n’aura plus de secret pour vous, vous pourrez commencer à élaborer votre plan de trading. Il s’agit de la feuille de route de votre parcours de trading, qui comporte un point de départ clair et des étapes clés que vous pourrez consulter à chaque fois que vous vous sentirez incertain(e) de vos décisions.

Un plan de trading optimal est censé comprendre les éléments suivants : votre motivation à investir, combien de temps vous êtes prêt(e) à consacrer à cette activité, vos objectifs, votre attitude face au risque, le montant que vous êtes prêt(e) à investir, les marchés sur lesquels vous prévoyez de négocier et toute stratégie que vous pourriez décider d’utiliser.

Ouvrir un compte et l’alimenter

L'ouverture d'un compte de trading sur options est gratuite et sans engagement. Notre formulaire ne prend que quelques minutes à remplir.

Une fois votre identité vérifiée, vous pourrez alimenter votre compte. Il est possible d’ajouter des fonds en utilisant une carte de crédit, une carte de débit ou via PayPal.

Votre compte démo vous permet de vous familiariser avec le fonctionnement des produits barrières sans aucun risque avant de négocier avec des fonds réels.

Trouver une opportunité

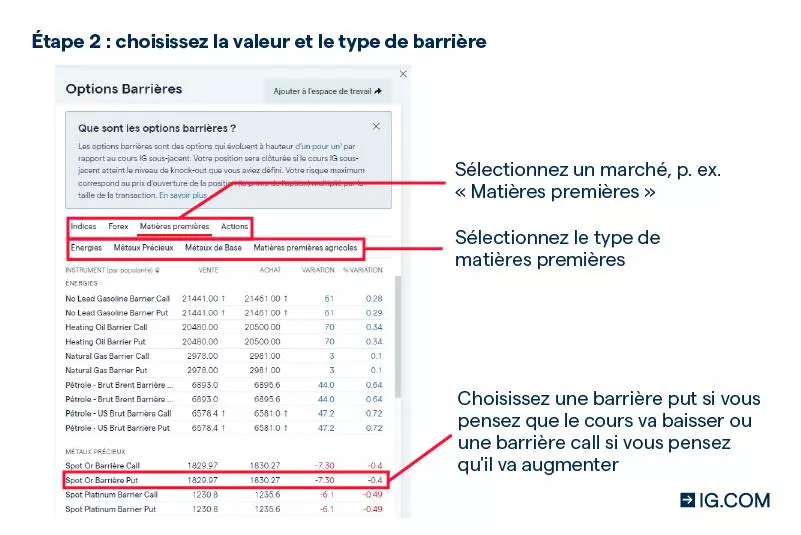

Une fois votre compte ouvert et alimenté, vous pourrez réfléchir au premier ordre que vous allez placer. Des barrières calls et puts sont disponibles sur une large gamme de paires de devises, d'indices boursiers, d'actions populaires européennes et américaines et de matières premières.

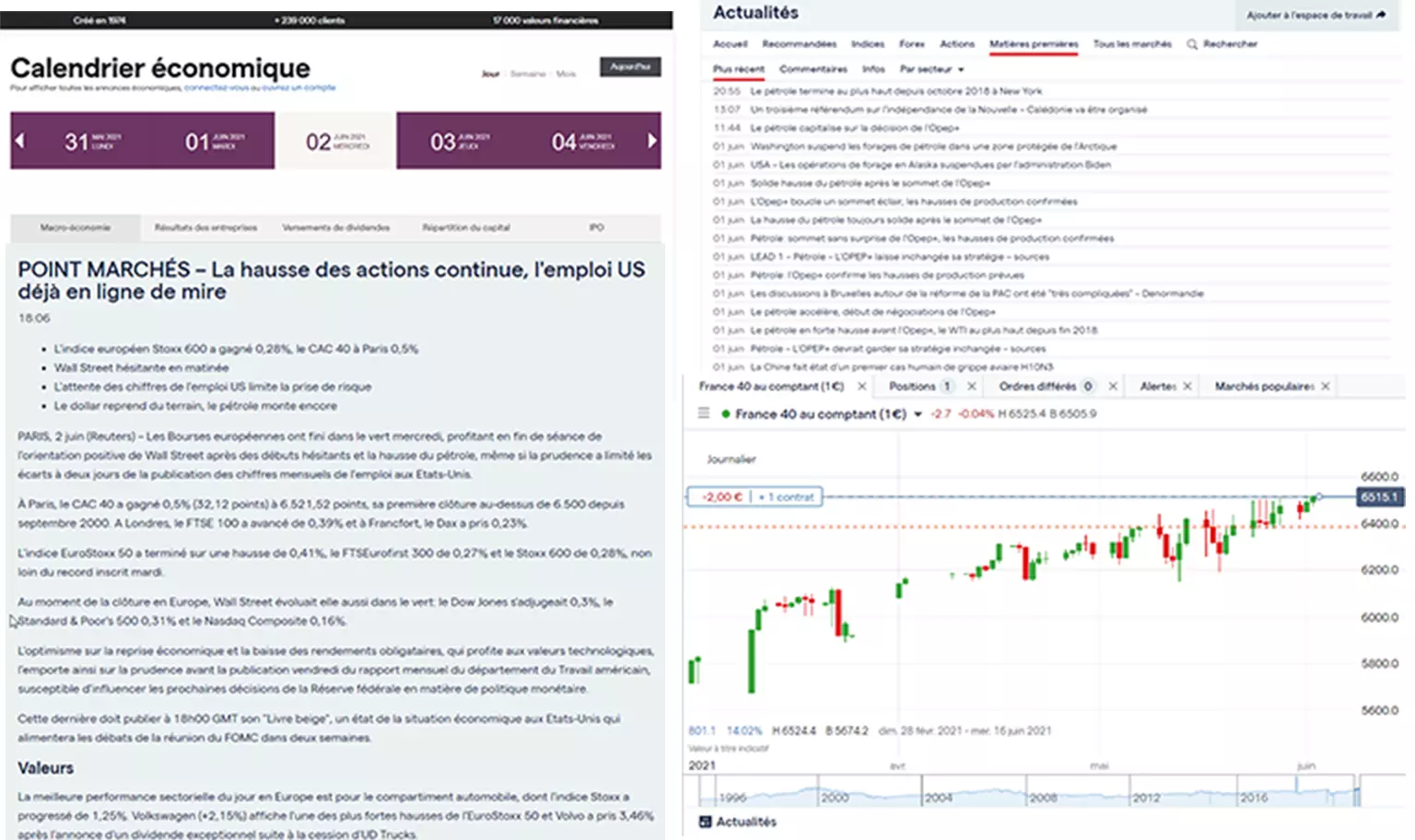

Connectez-vous à notre plateforme en ligne et découvrez une multitude d’outils et de fonctionnalités qui vous aideront à prendre une décision éclairée.

- Analysez les mouvements de cours sur des graphiques clairs et rapides, et identifiez des tendances en appliquant l’un de nos indicateurs techniques pertinents

- Accédez aux dernières analyses préparées par nos équipes d’experts, et découvrez des mouvements de cours intéressants et les tendances de marchés actuelles

- Restez au fait de l’actualité grâce au flux en temps réel Reuters et filtrez les informations selon vos besoins

- Planifiez vos décisions de trading avec notre calendrier économique listant les événements micro et macro-économiques susceptibles d’influencer les marchés

- Consultez nos informations de marché exclusives avec, entre autres, le positionnement des autres clients, les cours en temps réel et plus encore

En savoir plus sur nos plateformes et leurs avantages

Placer son premier ordre

Une fois que vous aurez identifié une opportunité sur une certaine valeur, vous serez prêt(e) à placer votre premier ordre. Vous pouvez prendre position si vous pensez que le marché va augmenter ou diminuer.

Supposons que vous pensiez que le cours de l'or a de fortes chances de baisser au cours des prochains jours. Vous pouvez vous positionner à la vente en achetant une barrière put (position courte ou « short »). À l'inverse, si vous pensez que son cours va grimper, vous pouvez vous positionner à l’achat (position « longue ») en achetant une barrière call. Le fait de pouvoir se positionner soit à l’achat, soit à la vente est l’un des principaux avantages du trading sur options.

Une fois votre position ouverte, vos pertes ou profits suivront l’évolution du cours du marché sous-jacent. Vous pouvez surveiller toutes vos positions ouvertes d’un seul coup d'œil sur notre plateforme de trading et les clôturer en cliquant sur le bouton « Clôturer ».

Vos gains correspondent à la différence entre le cours auquel vous avez acheté le produit barrière et le cours auquel vous l’avez vendu, multipliée par la taille de l’ordre, moins les frais de commission. Votre risque maximum correspond au prix de l'option multiplié par la taille de l'ordre.

Exemple de produit barrière

Supposons que le cours d'achat du France 40 soit actuellement à 6 000. Vous vous positionnez à l'achat et ouvrez 10 contrats (équivalant à 10 € par point de mouvement) avec un niveau de knock-out à 5 850. Dans cet exemple, le coût du knock-out étant de 1 point, le coût par produit barrière est de :

(6 000 cours acheteur - 5 850 niveau de knock-out) + 1 point de coût du knock-out = 151 €

Le coût total de la position s'élève donc à :

151 € x 10 barrières = 1 510 €

Si le cours acheteur du France 40 augmente et atteint 6 100, votre gain latent sera de + 1 000 € :

(6 100 cours acheteur - 5 850 niveau de knock-out) + 1 point de coût de knock-out = 251 €

x 10 barrières = 2 510 €

2 510 € - 1 510 € coût de la position = 1 000 €

Si le cours acheteur du France 40 chute à 5 900, votre perte latente sera de - 1 000 € :

(5 900 cours acheteur - 5 850 niveau de knock-out) + 1 point de coût de knock-out = 51 € par barrière

x 10 barrières = 510 €

510 € - 1 510 € = - 1 000 €

Si le France 40 chute et atteint votre niveau de knock-out, votre perte réalisée sera de -1 510 €, incluant le coût du knock-out.

Les produits barrières sont fixés sur la base d’une règle prédéfinie d'échéance, habituellement entre 6 et 12 mois dans le futur. Vous pouvez vendre votre position à n’importe quel moment avant son échéance, à moins que le niveau de knock-out ne soit atteint, auquel cas elle sera automatiquement clôturée.

FAQ

Les produits barrières sont-ils des produits dérivés ?

Oui, les produits barrières (ou options barrières) sont des produits financiers dérivés. Cela signifie que lorsque vous tradez les produits à barrière désactivante sur le pétrole par exemple, vous ne négociez pas le pétrole lui-même. À la place, vous tradez un produit spécialement conçu pour vous permettre de spéculer sur les mouvements de cours du pétrole.

Sur quels marchés puis-je négocier avec les options barrières ?

Avec IG, vous pouvez négocier les produits barrières (ou options barrières) sur une large gamme de paires forex, d'indices boursiers, d'actions et de matières premières.

Depuis quelles plateformes puis-je négocier les produits barrières ?

Pour négocier les produits barrières, vous pouvez utiliser la plateforme de trading en ligne IG et nos applis mobiles.

Comment fonctionne la couverture (le hedging) avec les produits barrières ?

Vous pouvez utiliser les produits barrières (ou options barrières) pour couvrir vos positions existantes face aux éventuelles baisses de cours. Par exemple, supposons que vous déteniez dans votre portefeuille des titres de sociétés du secteur pétrolier, mais que vous craigniez que la surproduction ne fasse chuter les cours.

Vous pourriez alors acheter une barrière put sur le marché du pétrole pour limiter votre exposition en cas de baisse potentielle. Si la baisse des cours a bien lieu, les gains de votre barrière put couvriront une partie des pertes subies par votre portefeuille. Si aucune baisse ne se produit, vous conserverez vos titres et ne perdrez que la somme versée pour ouvrir la position.

Comment le prix des produits barrières est-il fixé ?

Les prix de nos produits barrières évoluent à hauteur d’un pour un par rapport au marché sous-jacent2. Cela signifie que pour chaque point de mouvement sur le marché sous-jacent, le prix du produit à barrière désactivante pour ce marché variera aussi d’un point.

Le prix d’ouverture d’un produit barrière correspond à la différence entre le cours du sous-jacent et le niveau de knock-out que vous choisissez, plus le coût du knock-out qui vous protège de l’effet de glissement (slippage). Votre risque maximum pour toute position correspond au cours d’ouverture multiplié par la taille de l’ordre.

Quelle est la différence entre les produits à barrière dits « down-and-out », « up-and-in », « up-and-out » et « down-and-in » ?

- Les barrières « down-and-out » sont un type d’options barrières knock-out. Les barrières « up-and-in » sont un type d’options barrières knock-in.

- Un produit à barrière « down-and-out » cessera d’exister dès que le cours de l’option passera en dessous du niveau de barrière, c’est-à-dire du niveau de knock-out.

- Un produit à barrière « up-and-in » deviendra réalisable dès que le cours de l’option aura atteint le niveau de barrière, soit le niveau de knock-in.

- Les options barrières « up-and-out » sont aussi un type d’options knock-out, où l’option cessera d’exister si le cours atteint le niveau barrière.

- Les options barrières down-and-in sont un type d’options knock-in qui deviennent réalisables lorsque leur cours passe en dessous du niveau barrière.

Nos produits barrières sont des produits à barrières knock-out, et peuvent être « down-and-out » (si vous achetez un call) ou « up-and-out » (si vous achetez un put).

Quelle est la différence entre les options barrières et les options doubles barrières ?

Une option à double barrière est, comme son nom l’indique, une option avec deux barrières. L’une va se situer au-dessus du cours du sous-jacent et l’autre en dessous. Quand le cours du sous-jacent atteint l’une ou l’autre des barrières, l’option cesse d’exister (dans le cas d’un knock-out) ou bien commence à exister (dans le cas d’un knock-in).

Une option barrière est-elle une option exotique ?

Oui, l’option barrière est classée comme une option exotique. Elle diffère en effet d’une option vanille de par ce qui constitue son appellation : la barrière. Dans le cadre de nos produits à barrière désactivante, cette barrière est le niveau de knock-out.

Qu’est-ce qui différencie les options exotiques des options de type « américain » ou « européen » ?

Les options exotiques peuvent différer des options de type « américain » ou « européen » sur plusieurs plans : certaines peuvent se comporter d'une façon relativement similaire, avec une caractéristique qui les différencie. D’autres options exotiques peuvent avoir un système de gain ou de tarification qui diffère sensiblement des options de type « américain » ou « européen ».

Découvrez une nouvelle manière d’investir

Apprenez à utiliser nos produits barrières pour négocier sur les marchés financiers et prenez davantage de contrôle sur votre effet de levier et votre risque.

Pour aller plus loin

Tout ce qu'il faut savoir sur les options vanilles et comment les négocier avec nous.

Comparez les caractéristiques de ces différentes façons de trader, et décidez laquelle vous convient le mieux

1 Des frais de financement sont facturés pour les contrats barrières et CFD au comptant restés ouverts après 23h00 (heure de Paris). Dans le cadre des produits barrières et des CFD, nous ajusterons vos dépôts afin d'inclure le coût de financement de votre position. Découvrez comment les frais de financement overnight sont calculés.

2 Ce n’est plus le cas lorsque le coût du knock-out évolue. Si ce coût évolue, le prix de l’option variera d’un montant égal à l’évolution de ce coût.

3 Meilleures fonctionnalités de la plateforme selon le rapport Investment Trends 2020. Meilleure appli de trading selon ADVFN 2020.