La stagflazione: cause, effetti e come proteggersi

Forti tensioni sui mercati finanziari per i timori di stagnazione e alta inflazione. Tornano le analogie con gli anni ’70.

Che cos’è la stagflazione?

La stagflazione (il nome deriva dall’unione dei termini stagnazione ed inflazione) è una condizione economica dettata da elevate pressioni inflazionistiche congiunte con una scarsa crescita economica che può essere molto deleteria nel sistema economico in cui si instaura. Infatti, il doppio effetto del rincaro dei prezzi dei beni e della bassa crescita tendono a fossilizzare l’economia in una sorta di “limbo” da cui non è facile uscire senza grosse ripercussioni anche sul piano sociale. Inoltre, molto spesso, la stagflazione è innescata da un insieme di eventi, esogeni ed endogeni, che conseguentemente creano un’ambiente adatto al suo proliferare.

Ad oggi, viste le statistiche macroeconomiche assai deludenti, i mercati sembrano considerare seriamente la possibilità di una stagflazione nel breve-medio periodo, in particolare negli Stati Uniti.

L’ultima stagflazione dagli effetti importanti accadde proprio in questo paese negli anni ’70, dove in un decennio si susseguirono diversi avvenimenti che modificarono pesantemente il quadro economico globale e accentuarono lo sviluppo e la diffusione di questo fenomeno.

Se è noto che il passato non è un affidabile metro di giudizio per gli sconvolgimenti futuri, è anche vero che conoscerlo può aiutarci ad affrontare meglio le sfide del presente.

La stagflazione degli anni’70 negli Stati Uniti

Il decennio iniziò turbolento con la fine degli accordi di Bretton Woods (1971) che pose fine al dollar-exchange standard (convertibilità aurea mediante il dollaro) e inaugurò l’epoca - tutt’ora in vigore - dei cambi valutari flessibili.

Nel 1973 seguirono ulteriori sconvolgimenti come la Guerra dello Yom Kippur (il conflitto arabo-israeliano), l’embargo petrolifero e la creazione dell’OPEC che provocarono una forte spinta inflazionistica dei prezzi delle materie prime - in particolare petrolio e derivati - ed amplificarono le difficoltà nei consumi interni (gli Stati Uniti non erano ancora il primo produttore di petrolio mondiale come lo sono oggi).

Oltre a tutto ciò, si sommarono le gravose difficoltà di politica interna ed estera - come lo scandalo Watergate nel 1972 che portò all’impeachment del Presidente Richard Nixon e la Guerra del Vietnam conclusasi con una rocambolesca ritirata nel 1975 - che certamente non aiutarono a migliorare l’incertezza economica.

Infine, nel 1979, una seconda crisi petrolifera - effetto diretto della rivoluzione Khomeinista - rincarò nuovamente i prezzi del petrolio (allora importato quasi completamente dal Medio Oriente) e sottopose l’economia ad una grande prova di resistenza.

Le analogie con oggi

I parallelismi con la situazione odierna sono tanti. Infatti, in entrambe le situazioni lo scenario macroeconomico è stato profondamente turbato da shock esogeni all’offerta - la crisi petrolifera nel 1973 e ora la pandemia di Covid-19 (e successivamente la guerra in Ucraina).

Oggi, lo scenario prima deflattivo e poi fortemente inflattivo ha causato grossi scossoni al sistema economico nel suo complesso (ricordiamo che in teoria, a parità di condizioni, la deflazione è più deleteria dell’inflazione; infatti, durante una deflazione la domanda di beni e servizi si contrae quasi completamente perché famiglie e imprese tendono ad “aspettare” che i prezzi dei beni scendano prima di acquistarli, con il risultato che nel presente non consumano quasi nulla perché potranno farlo a prezzi più bassi in futuro). Questi shock esterni hanno causato una enorme disparità tra domanda e offerta con effetti mai visti prima come, per esempio, il prezzo dei futures sul petrolio che - nell’aprile 2020 - toccò addirittura livelli negativi.

Sia negli anni’70 che oggi, il rimbalzo della domanda interna (dettato dal forte aumento dei consumi dopo le restrizioni imposte agli spostamenti e dalla pandemia) ha accelerato le pressioni inflazionistiche in poco tempo e a livelli molto elevati. Allo stesso modo, proprio a causa dell’inflazione che erode gli utili, la crescita economica ha cominciato a rallentare fino - quasi - ad una completa stagnazione. Proprio per questi motivi, molti economisti pensano che le deludenti stime sul PIL registrate da molti paesi possano ricreare condizioni stagflattive simili a quelle degli anni’70.

La lotta all’inflazione

Paradossalmente, negli ultimi 15 anni, il quadro macroeconomico ha faticato a raggiungere il livello di inflazione suggerito dalle banche centrali, fissato a circa il 2%. Infatti, il quantitative easing (l’acquisto sul mercato aperto di titoli di stato da parte delle banche centrali attuato per introdurre liquidità e così ridurre i tassi di interesse) introdotto a partire dalla grande crisi finanziaria del 2008-2009, aveva quasi fatto dimenticare il problema dell’inflazione. Le iniezioni di liquidità degli ultimi decenni avevano creato dell’asset inflation ma non un’inflazione sull’economia reale.

Dal 2009, infatti, le politiche monetarie estremamente accomodanti hanno alimentato uno dei mercati toro più lunghi della storia (11 anni) che la pandemia ha però velocemente frenato. Tuttavia, ora il cambio di strategia delle banche centrali rischia di compromettere le fragili basi su cui stanno poggiando le economie dei paesi occidentali in questo momento.

Se condividiamo il giudizio dell’eminente economista Milton Friedman che sosteneva che l’inflazione “è sempre e comunque un fenomeno monetario”, dettato dall’eccesso di offerta di moneta nel sistema economico, non ci dovremmo stupire delle elevate pressioni inflazionistiche odierne considerando la massa di liquidità immessa nel sistema nel corso di questi anni.

Infatti, la teoria quantitativa della moneta (di cui Friedman fu uno dei più importanti fautori) spiega come i prezzi dei beni siano correlati positivamente all’aumento (riduzione) dell’offerta di moneta in un sistema economico.

Tuttavia, in questo periodo, l’inflazione in crescita sembra sia dettata non solo dall’elevata liquidità immessa dalle banche centrali dall’inizio della pandemia, ma anche dalla disparità tra domanda e offerta di beni (soprattutto materie prime) causate dalle tensioni geopolitiche e dalla ripresa repentina della domanda. Questo ha creato un “lag” (ritardo) di breve periodo tra domanda e offerta che non è ancora stato colmato.

Come difendersi dalla stagflazione

La stagflazione pone sicuramente molte incertezze che devono essere tenute in conto per evitare di essere colpiti duramente dai suoi molteplici effetti. In un quadro così complicato crediamo che da un punto di vista azionario si debba compiere una rotazione dai titoli più esposti all’inflazione a quelli più ciclici - come i titoli legati all’energia - che possano sopportare meglio le elevate pressioni inflazionistiche.

Inoltre, anche gli investimenti in materie prime - direttamente in oro e argento o indirettamente attraverso ETC tematici - possono offrire un resiliente scudo contro l’inflazione. In conclusione, pensiamo che si debbano privilegiare quei titoli che possono beneficiare da un rialzo elevato e sostenuto dei prezzi e che commercializzano beni la cui domanda è fondamentalmente anelastica (petrolio e gas naturale).

Tuttavia, se l’outlook di breve rimane pessimista, crediamo che una volta che il rialzo dei tassi di interesse avrà concretizzato i propri effetti sui prezzi, i mercati sconteranno un nuovo ottimismo di lungo periodo.

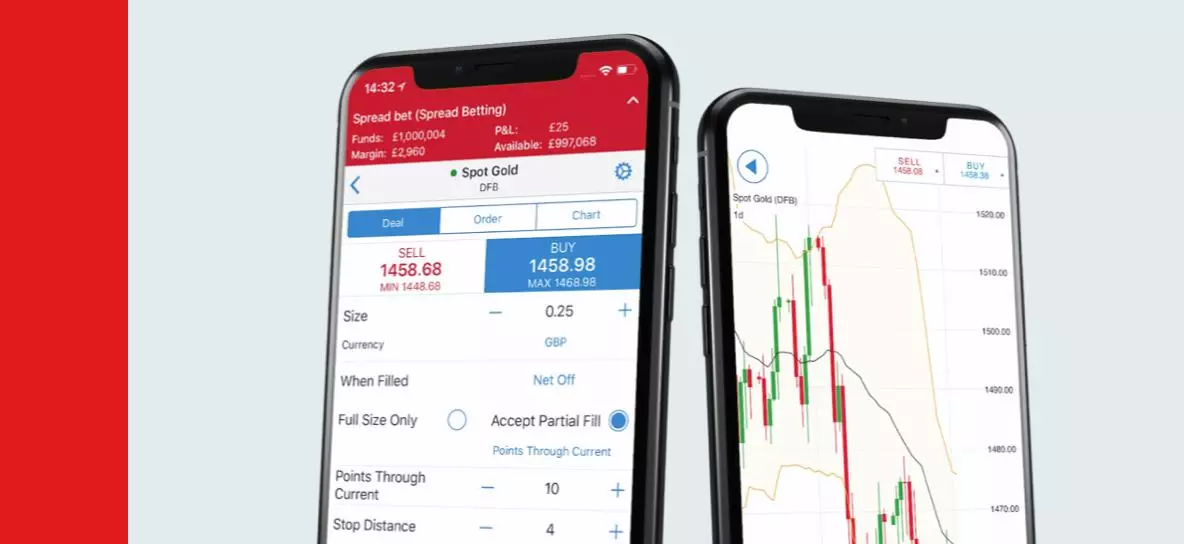

Inizia a fare trading con i Turbo24

Con i Turbo24 puoi fare trading sui indici, azioni, materie prime, criptovalute e forex tutto il giorno senza interruzioni. Otterrai un’esposizione sul mercato sottostante solo con un piccolo deposito iniziale.

Apri un conto reale o prova la demo per esercitarti con i Turbo24.

Queste informazioni sono state preparate da IG Markets Limited e IG Europe GmbH (di seguito "IG"). Oltre alla liberatoria riportata di seguito, il materiale presente in questa pagina non contiene uno storico dei nostri prezzi di trading, né alcuna offerta o incentivo a operare nell’ambito di qualsiasi strumento finanziario. IG declina ogni responsabilità per l’uso che potrà essere fatto di tali commenti e per le conseguenze che ne potrebbero derivare. Non forniamo nessuna dichiarazione o garanzia in merito all’accuratezza o la completezza delle presenti informazioni, di conseguenza, chiunque agisca in base ad esse, lo fa interamente a proprio rischio e pericolo. Eventuali ricerche fornite non intendono rispondere alle esigenze o agli obiettivi di investimento di un soggetto in particolare e non sono state condotte in base ai requisiti legali previsti per una ricerca finanziaria indipendente e, pertanto, devono essere considerate come una comunicazione di ambito marketing. Anche se non siamo sottoposti ad alcuna limitazione specifica rispetto alla negoziazione sulla base delle nostre stesse raccomandazioni, non cerchiamo di trarne vantaggio prima che queste vengano fornite ai nostri clienti. Vi invitiamo a prendere visione della liberatoria completa sulle nostre ricerche non indipendenti e del riassunto trimestrale.

Scopri nuove opportunità di trading

Con IG vai long o short su oltre 17.000 mercati. Scegli la nostra piattaforma pluripremiata per fare trading con spread ridotti su indici, azioni, materie prime e molto altro.

Dati di mercato

- Forex

- Azioni

- Indici

Visualizza i prezzi del forex in tempo reale

Visualizza i prezzi delle azioni in tempo reale

Visualizza i prezzi degli indici in tempo reale

I prezzi sopra indicati sono soggetti ai nostri termini e condizioni del sito. I prezzi sono solo indicativi.