Quali sono i principali indicatori macroeconomici da monitorare?

Gli indicatori macroeconomici sono una parte essenziale dell’analisi fondamentale e forniscono un solido sostegno permettendo di comprendere meglio le tendenze che possono influenzare le nostre posizioni sui mercati.

In ogni analisi fondamentale è necessario avere una visione del contesto macroeconomico che circonda l’asset di nostro interesse. Questo permette di avere una più ampia idea di cosa potrebbe influenzare la nostra posizione da un punto di vista dell’andamento economico.

Conoscendo i principali indicatori macroeconomici e sapendoli valutare correttamente si può cercare di comprendere meglio i possibili effetti sugli asset del paese considerato.

Gli indicatori più significativi

Inflazione

Il tasso di inflazione è sicuramente uno dei più seguiti ed importanti tra quelli osservati dagli operatori dei mercati finanziari. L’inflazione è il tasso di crescita dei prezzi in una determinata economia in uno specifico periodo di tempo e normalmente si tiene conto del dato su base annuale e di quello su base mensile.

Il principale indice da tenere in considerazione è il Consumer Price Index (CPI). Questo mostra il tasso di crescita dei prezzi dal lato dei consumatori. Inoltre, il CPI può essere anche calcolato depurato dai prezzi dei beni energetici e alimentari - che vengono considerati volatili e quindi poco indicativi del reale tasso di incremento dei prezzi. In questo caso viene quindi definito CPI Core.

Negli Stati Uniti, si osserva molto attentamente anche l’indice PCE Core, calcolato dal Bureau of Economic Analysis (BEA), e prediletto anche dalla Federal Reserve. L’indice si differenzia dal comune CPI perché è calcolato su un paniere di beni che viene aggiornato di mese in mese ed è dunque molto più fedele rispetto al CPI nel tracciare l’evoluzione della crescita dei prezzi perché varia in base alle abitudini di spesa dei consumatori.

Solitamente gli indicatori relativi all’inflazione vengono calcolati dagli uffici statistici dei rispettivi paesi e sono pubblicati una volta al mese. Ovviamente i valori sono retroattivi nel senso che non si può sapere il tasso di inflazione presente ma si osserva sempre la crescita dei prezzi nel mese passato.

Il monitoraggio dell’inflazione è molto importante perché quest’ultima è come se fosse una “tassa” che ha effetti deleteri sul reddito reale dei cittadini - riducendolo. Infatti, se i beni costano di più ma il reddito personale rimane costante, la capacità di spesa diminuisce (riduzione del reddito reale) con effetti negativi a cascata su tutta l’economia.

Se questo avviene, gli attori economici tenderanno a spendere meno e risparmiare di più mentre le aziende cercheranno di ridurre i costi licenziando personale e/o interrompendo la loro espansione. Per questo, e per altri motivi, l’inflazione rimane quindi un indicatore molto seguito dalle banche centrali che desiderano tenerla sotto controllo per evitare effetti disastrosi nel caso in cui diventi incontrollabile, come avvenuto spesso durante la storia economica (1919 nella Repubblica di Weimar, 1946 in Ungheria e 2007 in Zimbabwe).

Nonostante il desiderio delle autorità monetarie di mantenere l’inflazione sotto controllo, la prassi economica riconosce che una leggera crescita dei prezzi è benefica per lo stato di salute dell’economia e debba quindi essere incoraggiata e mantenuta vicina ad un target identificato intorno al +2% anno su anno.

Infatti, un calo della crescita dei prezzi (deflazione) è un evento molto più deleterio di un’inflazione elevata. Questa eventualità è l’incubo di ogni banchiere centrale perché se il prezzo di un bene scende nei prossimi giorni/settimane, i consumatori tenderanno a risparmiare una quota maggiore del loro reddito ed attenderanno che i prezzi scendano ad un livello considerato accettabile. Tuttavia, un effetto di questo genere in tutta l’economia genera una paralisi deleteria perché pochi spendono e molti risparmiano in attesa che i prezzi continuino a scendere con effetti disastrosi sul tessuto produttivo del paese considerato.

Infine, l’importanza del monitoraggio delle spinte inflazionistiche è data dal fatto che le banche centrali, per mandato, devono mantenere una certa stabilità dei prezzi (solitamente il target è il 2%). Di conseguenza, una crescita prolungata dell’inflazione sopra il 2% anno su anno determina l’intervento della banca centrale attraverso una politica monetaria restrittiva (aumentando i tassi di interesse) mentre se l’inflazione rimane stabilmente al di sotto di tale livello si opterà per una politica monetaria espansiva (riduzione dei tassi di interesse).

PIL

Il PIL, o Prodotto Interno Lordo, è il valore di tutti i beni e servizi prodotti in una specifica economia in un determinato periodo di tempo. Questo valore fornisce un utile dato per capire lo stato di salute di un sistema economico e se questo, nel complesso, è in crescita o in deterioramento.

Il PIL viene calcolato una volta ogni trimestre (quindi quattro volte l’anno) e, di norma, due trimestri consecutivi di decrescita vengono considerati come una “recessione tecnica”, ovvero un periodo di riduzione dell’attività economica. Tuttavia, questo non significa che un’eventualità di questo genere porti automaticamente ad una fase recessiva.

Ad esempio, nel 2022, gli Stati Uniti registrarono una decrescita nei primi due trimestri dell’anno che però non si concretizzò in un’effettiva recessione. Di conseguenza, i dati sul PIL sono da interpretare in relazione ad altri indicatori in modo da non commettere errori che possano compromettere le nostre posizioni sui mercati finanziari.

Un altro problema del PIL è che questo tiene conto solo dell’output totale nel sistema economico senza differenziare in base allo scopo. Se per esempio viene demolito un edificio e poi ricostruito, il conteggio nel computo finale sarà doppio anche se in realtà vi è stata la creazione di un solo bene immobile. Questo effetto, moltiplicato più e più volte, può causare cattive interpretazioni nella lettura dei valori da parte degli operatori.

Detto questo, il PIL rimane comunque un utile dato per determinare in modo aggregato la crescita di un’economia. Ovviamente, non è possibile calcolare esattamente ogni singola attività e/o servizio prodotto in un’economia e quindi gli istituti statistici si basano su stime molto precise, basate su dati reali, che indicano un valore aggregato molto vicino a quello effettivo. Nel calcolo si tiene conto di molteplici settori e si cerca di aggiornare i segmenti di interesse per l’indagine statistica in modo da rimanere al passo con eventuali cambiamenti nell’economia.

Tasso di disoccupazione

Il tasso di disoccupazione, espresso in percentuale, delinea la quantità di persone disoccupate, ma disponibili e in età da lavoro, presenti in un sistema economico e che stanno attivamente cercando un’occupazione. Questo numero viene messo in relazione rispetto all’intera forza lavoro che viene definita come la somma tra tutte le persone disoccupate e quelle occupate.

Il tasso di disoccupazione è un indicatore molto importante per gli addetti ai lavori sui mercati finanziari soprattutto per la sua relazione con il tasso di inflazione. Un valore molto basso indica che un’economia è in ottima forma ma soggetta a crescenti pressioni inflazionistiche mentre al contrario un dato in rialzo mostra che il mercato del lavoro si sta allentando e le pressioni sull’inflazione saranno meno elevate.

Inoltre, la disoccupazione rientra negli obiettivi di alcune banche centrali (come la Federal Reserve che ha il doppio mandato di assicurare sia la stabilità dei prezzi sia quella nell’occupazione). Di conseguenza, un tasso di disoccupazione elevato spingerebbe la banca centrale a promuovere azioni espansive (taglio dei tassi di interesse a breve) per ripristinare un’occupazione accettabile mentre uno troppo basso potrebbe implicare pressioni inflazionistiche (e quindi incentivare decisioni restrittive come un aumento dei tassi di interesse).

Nell’ambito macroeconomico la disoccupazione viene tenuta in considerazione insieme ad altri dati che possono aiutare gli operatori a comprendere la reale situazione del mercato del lavoro. Tra questi vi sono il salario medio settimanale, le richieste settimanali di sussidi disoccupazione e la variazione dell’occupazione nei settori non-agricoli (i cosiddetti Non-Farm payrolls).

Tassi di interesse

I tassi di interesse sono fissati dalla banca centrale di ogni paese e determinano uno dei più efficaci strumenti di politica monetaria. L’utilizzo di questo strumento è diventato molto utile grazie alle teorie di Milton Friedman, padre del monetarismo, con le successive azioni sul costo del denaro da parte degli istituti monetari che hanno permesso di alleviare gli effetti delle recenti recessioni e stimolare una ripresa economica più rapida.

I tassi di interesse vengono fissati dalla banca centrale durante una riunione che si tiene più o meno ogni mese. Il tasso di riferimento varia da istituto ad istituto ma ha l’obiettivo di generare un effetto a cascata nell’economia in base alla sua variazione nel tempo.

Tassi di interesse crescenti aumentano il costo del denaro facendo diventare più caro prendere a prestito e generando quindi effetti frenanti sull’economia. Al contrario, tassi di interesse in ribasso stimolano una maggiore crescita perché costa meno indebitarsi e così famiglie e imprese sono incentivate a spendere in consumi e capitale accelerando l’attività economica.

Le riunioni di politica monetaria delle banche centrali, in cui vengono decisi i tassi di interesse, sono gli eventi più importanti sui mercati finanziari perché possono influenzare molto le quotazioni di diversi asset e variare le preferenze di allocazione del capitale da parte degli operatori.

Vendite al dettaglio

Questo indicatore mostra la domanda da parte dei consumatori per i beni di consumo in una determinata economia. Negli Stati Uniti, ad esempio, dove la spesa dei consumatori ammonta a circa i 2/3 del PIL, le vendite al dettaglio sono molto importanti perché mostrano uno spaccato sull’andamento di una grossa fetta dell’economia a stelle e strisce.

Le vendite al dettaglio vengono pubblicate ogni mese dagli uffici statistici di ogni paese e sono un importante driver dei prezzi di mercato perché servono non solo da barometro per lo stato di salute dell’economia ma anche da monitoraggio delle pressioni inflazionistiche.

Infatti, vendite al dettaglio in forte rialzo potrebbero indicare che l’economia è in forte espansione ma ciò potrebbe generare anche delle spinte inflazionistiche importanti sui prezzi al consumo. Le vendite al dettaglio vengono anche suddivise tra beni durevoli (automobili o elettrodomestici) e non-durevoli (alimentari, vestiti, cosmetici).

Un altro dato importante relativo a questo indicatore è quello che esclude i concessionari di veicoli a motore e le stazioni di rifornimento di carburante per dare un valore più preciso dei reali fondamentali dell’economia senza la volatilità di queste ultime due categorie.

Produzione industriale

Questo dato indica l’output totale del settore secondario di una determinata economia e comprende settori quali la distribuzione elettrica, la trasformazione mineraria e la produzione di manufatti.

Il valore della produzione industriale di un paese è un utile dato per capire la capacità di un’economia nella produzione e trasformazione di beni e materie prime oltre a dare un’indicazione sull’andamento del settore che generalmente è tra i più importanti per un paese sviluppato.

Inoltre, il valore ottenuto fornisce spunti utili per le banche centrali riguardo alle spinte inflazionistiche e alla domanda dei consumatori. Infatti, un dato troppo elevato può causare un aumento eccessivo dell’indice dei prezzi al consumo con il rischio di una conseguente spirale inflazionistica.

Indici PMI

Gli indici PMI (Purchasing Managers Index) sono un indicatore macroeconomico molto importante per capire l’andamento economico di una certa economia. Il calcolo è dato da un sondaggio commissionato da una specifica agenzia (S&P Global, IHS Markit o altre) che presenta un questionario da compilare ai responsabili degli acquisti delle aziende più importanti nell’economia considerata.

Il campione viene ritenuto rappresentativo del valore finale dell’indice che viene suddiviso per il settore manifatturiero e per quello dei servizi. Inoltre, vi è anche una componente definita “composita” che unisce i risultati dei due segmenti precedenti dando un valore più bilanciato. Viene pubblicato anche un indice relativo al solo settore delle costruzioni.

Il valore degli indici varia da 0 a 100 con 50 che rappresenta la soglia di neutralità in cui non si osserva nessun cambiamento significativo ma che determina però la separazione tra una fase di espansione ed una di regressione.

Le pubblicazioni degli indici PMI sono molto importanti per gli operatori di mercato perché permettono di avere uno spaccato della situazione macroeconomica di un paese e stimare dunque il possibile evolversi delle dinamiche di fondo dell’economia.

Le società incaricate della pubblicazioni degli indici rilasciano anche le stime flash, ovvero un risultato preliminare basato sull’85% dei dati raccolti dal sondaggio, che vengono pubblicate a metà mese, quindi prima dei dati finali che escono alla fine di ogni mese, dando un utile anticipazione per gli operatori in attesa dei valori completi.

Indici di fiducia aziendale e dei consumatori

Gli indici di fiducia aziendale e quelli dei consumatori sono importanti indicatori dello stato di salute di un’economia. Vi sono molti indici composti da differenti istituti anche se i principali sono l’indice Ifo, ZEW e quello prodotto dall’Università del Michigan. I primi due sono relativi a Germania ed Eurozona mentre l’ultimo riguarda gli Stati Uniti.

Ifo

L’Indice Ifo è prodotto dall’omonimo istituto per la ricerca economica con sede a Monaco di Baviera, in Germania. I dati sono rilasciati una volta al mese e hanno l’obiettivo di misurare la fiducia degli imprenditori con riferimento alle condizioni economiche presenti e a quelle dei prossimi sei mesi. Il sondaggio viene condotto per via telefonica e coinvolge circa 9.000 aziende nei settori manifatturieri, dei servizi, del commercio e delle costruzioni.

Il calcolo dell’indice rileva un valore compreso tra -100 (tutte le aziende si aspettano un deterioramento dell’attuale condizione economica) e +100 (tutte le aziende si attendono un miglioramento delle condizioni economiche presenti) e prende come anno base il 2015.

L’interpretazione dell’Ifo è importante perché permette di monitorare e determinare le prospettive presenti e future dello scenario macroeconomico in Germania ed Eurozona con un buon grado di accuratezza grazie alla sua frequenza mensile. Inoltre, gli operatori lo utilizzano per identificare i punti critici di inversione del ciclo macroeconomico eventualità quest’ultima che viene identificata dal movimento, per tre volte consecutive, in una particolare direzione.

Indice ZEW

Questo indicatore è prodotto dal Zentrum für Europäische Wirtschaftsforschung (ZEW in breve), un istituto di ricerca economica con sede a Mannheim in Germania. L’indice determina il sentiment degli investitori istituzionali tedeschi sulle prospettive economiche future e viene rilasciato con cadenza mensile prendendo i risultati attraverso un sondaggio presentato a 350 investitori di rilievo in tutta la Germania.

Se i valori sono maggiori di 0 il risultato è complessivamente ottimista mentre se è sotto tale soglia le previsioni vengono considerate pessimistiche. Lo ZEW è un indicatore molto seguito in particolare dagli operatori sui mercati europei.

Il rilascio del dato ZEW può generare variazioni significative sulle quotazioni degli asset azionari così come sul cambio EUR/USD.

Indice Michigan

L’Indice Michigan è un indicatore che misura le prospettive economiche future basandosi sui dati raccolti presso un campione rappresentativo di consumatori negli Stati Uniti. Questo indicatore fu sviluppato a partire dal 1946 dallo psicologo ed economista George Katona, professore all’Università del Michigan.

Katona fece qualcosa di radicale per l’epoca. Invece di chiedere ai consumatori le attese sull’evoluzione delle proprie finanze personali, sviluppò un sondaggio - da destinare ad un campione rappresentativo di consumatori statunitensi - chiedendo loro cosa ne pensassero della forza dell’economia nel presente e in futuro.

Di conseguenza invece di registrare numeri il cui significato rimaneva criptico, cominciò a delineare un sondaggio telefonico in cui chiedeva ai consumatori cinque domande qualitative, che nel tempo sono cambiate molto poco, ma rimangono ancora estremamente valide. I risultati vengono poi raggruppati in un indice che viene pubblicato mensilmente.

La teoria di fondo è che l’economia rimane una scienza sociale dipendente dalle scelte, a volte imprevedibili, degli attori economici che operano al suo interno. Di conseguenza, al contrario delle scienze fisiche, è difficile rappresentare con numeri un comportamento economico che dipende per lo più da elementi qualitativi.

Grazie a questa innovazione, l’indicatore Michigan - se raffrontato con la crescita del PIL negli Stati Uniti - si è dimostrato molto accurato dimostrando la validità delle aspettative dei consumatori grazie al fatto che circa 2/3 del PIL USA sono dati dalla sola spesa dei consumatori.

A partire dagli anni ’60 l’indice ha quindi cominciato a diventare considerato dagli operatori sui mercati finanziari che da quel momento in poi lo monitorano con particolare attenzione.

Il Michigan Consumer Sentiment Index è attualmente uno dei più seguiti ed importanti indicatori macroeconomici il cui risultato ha profonde implicazioni sulle quotazioni azionarie, sulle obbligazioni e sul dollaro statunitense.

Curva dei rendimenti obbligazionari

Questo indicatore esprime i rendimenti obbligazionari dei titoli di stato di un determinato paese. Tutti i differenti rendimenti vengono uniti in un grafico lineare ad area che, normalmente, delinea una curva con un’inclinazione positiva.

Infatti, in una situazione ottimale, i rendimenti delle obbligazioni a breve termine (6 mesi, 1 anno, 2 anni) dovrebbero essere più bassi rispetto a quelli a lungo termine (10, 15 e 30 anni) rispecchiando quindi il rapporto rischio-rendimento dato dalla durata dell’obbligazione. Infatti, più è lunga la scadenza maggiori saranno i rendimenti richiesti dagli operatori per compensare il rischio dato dalla detenzione dell’asset in questione per un periodo di tempo più lungo.

Bisogna inoltre ricordare che i rendimenti obbligazionari e il loro prezzo sono correlati in modo inversamente proporzionale così che ad un prezzo elevato corrispondono rendimenti bassi mentre ad un prezzo più basso si associano rendimenti alti.

La curva dei rendimenti viene utilizzata dagli operatori anche come avvertimento per possibili rallentamenti economici. Quando la curva si inverte e si inclina negativamente (i rendimenti a breve salgono più di quelli a lungo termine) significa che gli investitori sono preoccupati riguardo all’andamento dell’economia nel breve periodo e vendono i titoli di stato con una durata più corta per acquistare quelli con una scadenza maggiore.

Nella storia economica e finanziaria, questo cambio di “sentiment” da parte del mercato ha spesso anticipato l’arrivo di una recessione cosa che ha reso questo indicatore molto seguito ed affidabile. Nonostante ciò, al momento, l’attuale inversione della curva dei rendimenti negli Stati Uniti e in altri paesi si è dimostrata un falso allarme in quanto non si è verificato ancora nessun severo rallentamento dell’attività economica.

Le conclusioni

Gli indicatori macroeconomici restano utili dati per comprendere la salute del sistema economico anche se non sono i soli. Per trarre delle giuste conclusioni da un analisi di carattere fondamentale bisogna quindi prendere ogni valore come un dato aggregato e confrontarlo con altri dati qualitativi e quantitativi.

La teoria di fondo degli indicatori macroeconomici è quella di dare una visione olistica di ciò che stiamo osservando e di permettere di avere utili strumenti per valutare le condizioni di un determinato sistema economico.

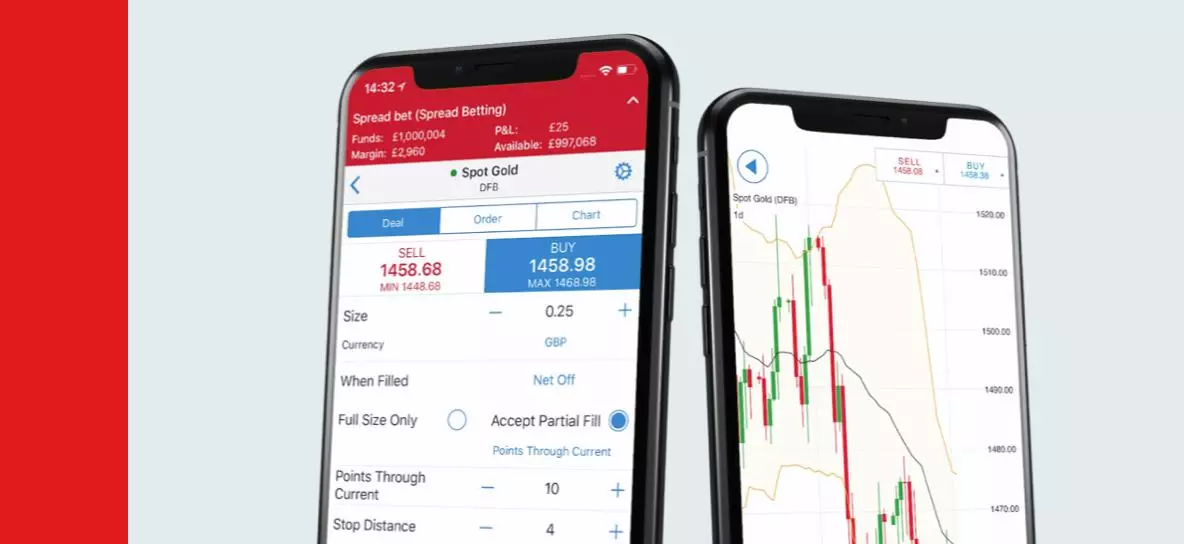

Vuoi fare trading sui mercati internazionali?

Con i Turbo24 puoi fare trading sui principali indici internazionali tutto il giorno senza interruzioni. Otterrai un’esposizione sul mercato sottostante solo con un piccolo deposito iniziale.

Apri un conto reale o prova la demo per esercitarti con i Turbo24.

Queste informazioni sono state preparate da IG Markets Limited e IG Europe GmbH (di seguito "IG"). Oltre alla liberatoria riportata di seguito, il materiale presente in questa pagina non contiene uno storico dei nostri prezzi di trading, né alcuna offerta o incentivo a operare nell’ambito di qualsiasi strumento finanziario. IG declina ogni responsabilità per l’uso che potrà essere fatto di tali commenti e per le conseguenze che ne potrebbero derivare. Non forniamo nessuna dichiarazione o garanzia in merito all’accuratezza o la completezza delle presenti informazioni, di conseguenza, chiunque agisca in base ad esse, lo fa interamente a proprio rischio e pericolo. Eventuali ricerche fornite non intendono rispondere alle esigenze o agli obiettivi di investimento di un soggetto in particolare e non sono state condotte in base ai requisiti legali previsti per una ricerca finanziaria indipendente e, pertanto, devono essere considerate come una comunicazione di ambito marketing. Anche se non siamo sottoposti ad alcuna limitazione specifica rispetto alla negoziazione sulla base delle nostre stesse raccomandazioni, non cerchiamo di trarne vantaggio prima che queste vengano fornite ai nostri clienti. Vi invitiamo a prendere visione della liberatoria completa sulle nostre ricerche non indipendenti e del riassunto trimestrale.

Scopri nuove opportunità di trading

Con IG vai long o short su oltre 17.000 mercati. Scegli la nostra piattaforma pluripremiata per fare trading con spread ridotti su indici, azioni, materie prime e molto altro.