IG証券のCFD、

ノックアウト・オプション取引を活用した投資戦略ソリューション

IG証券のCFD、ノックアウト・オプション取引を活用した投資戦略ソリューション

世界的な地政学的緊張の高まりによる不安定な市場環境を生き抜くために。

リスクヘッジ、分散投資、下落トレンドにおける利益追求、

グローバル市場から多様なソリューションを提供するIG証券。

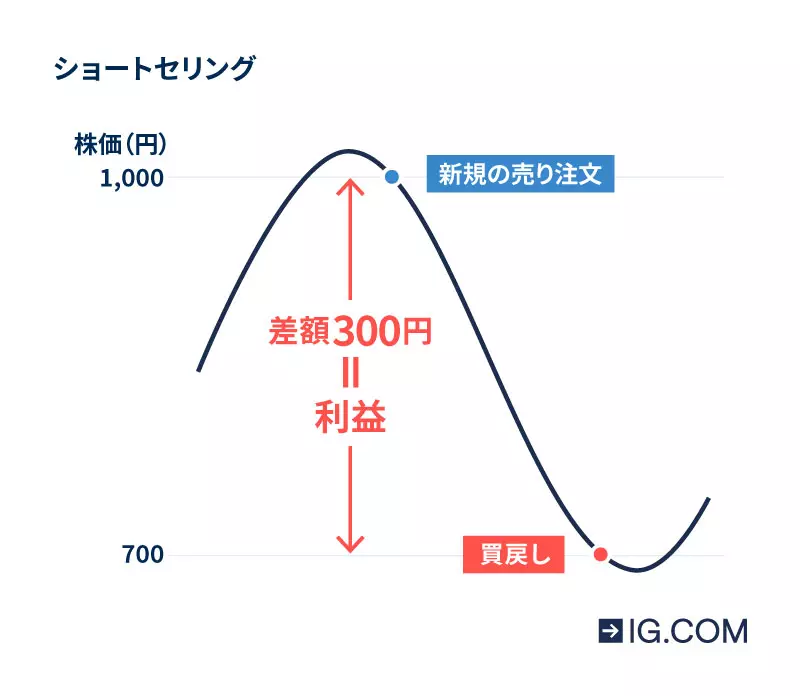

下落相場でのショートセリング(新規の売り注文)

CFDでは売り注文でも新規ポジションを保有することができます。そのため、下落相場においても利益獲得のチャンスを得ることができます。

例えば、ある企業の業績見込みが悪く、決算発表後に株価が下落すると予測した場合、この企業の株式CFDの新規の売りポジションを保有し、株価が下落したところで買い注文を入れて「買い戻す」ことで利益を得ることができます。

初めて聞くと、この「売って、買い戻す」という取引は分かりにくいかもしれません。

新規の売り注文の場合、実際には保有していないものを売ることになるので、理論上はいったん「借りてきたものを即座に売る」ことになります。高い価格で売って、価格が下がったところで同じものを安く買って「借りた分」を返すことで、その差額が利益になるという仕組みです。

現物取引では「空売り」と呼ばれています。

新規の「売り取引」は、株式CFDに限らず、FX、株価指数CFD、商品CFD、債券先物CFDでも同様に行うことができます。

ただし、売り注文が極端に増加して流動性が低下した場合は原市場の規制などの事情により新規の売り注文が制限される場合があるため、注意が必要です。

既存保有ポジションのヘッジ

CFD/FXやノックアウト・オプションを利用して、既に保有している現物資産に対するヘッジを行うのも不安定な金融相場における有効な手段です。特にレバレッジ取引であるCFD/FXの場合、現物資産より少ない資金で現物資産と同じ価値のポジションを保有できるメリットもあります。例えば、個別株CFDのレバレッジは5倍なので、ある個別株が1株10万円の場合、同じ銘柄の株式CFD1株を2万円で保有することができます。

同様に、金現物や日経平均やS&P500に連動する投資信託やETFを保有している場合、同じ原資産をベースとしたCFDの売りポジションを保有することで原資産が下落した際の損失をカバーすることができます。

ノックアウト・オプションを利用する場合は、保有する現物資産と同じ銘柄のベア(下落)の買いポジションを保有することで売り注文と同じ効果を得ることができます。

例:「CFD/FXの売り注文」と「ノックアウト・オプションの下落オプション買い注文」を利用したヘッジ

| 現在保有している現物資産 | IG証券の金融商品 | |

| CFD/FX 売り取引 |

ノックアウト・オプション ベア(下落)オプション買い |

|

| S&P500投資信託 or ETF | 米国500CFD | 米国500ノックアウト・オプション |

| ファイザー現物株 | ファイザー株式CFD | 該当なし |

| 金現物 | スポット金CFD or NY金先物CFD | スポット金ノックアウト・オプション |

| 豪ドル外貨預金 | 豪ドル円FX | 豪ドル円ノックアウト・オプション |

| 日本国債 | 日本国債先物CFD | 該当なし |

CFDを使った複数の資産クラスへの分散投資

IG証券では外国為替から世界の株価指数、国内外の個別株、商品(コモディティ)から債券先物まで多様な資産クラスをカバーする17,000種類にも及ぶ銘柄の取引を提供しています。このため相場の変動リスクを低減する分散投資のツールとしても大変便利です。銘柄数が豊富なため普段とは違う市場に目を向ければ様々な利益獲得機会を得ることが可能です。また、これらすべての銘柄がひとつの取引プラットフォームから取引することができるのも大きなポイントです。

分散投資はリスクとリターンをコントロールする資産運用の基本的な考え方で現代ポートフォリオ理論(Modern Portfolio Theory)として1950年代に理論化されています。

負の相関関係(逆相関関係)を利用した他資産クラスへの投資

政治的・社会的要因など市場環境によって変化はありますが、一般的には下記の銘柄の組み合わせに負の相関関係があると言えます。すべてIG証券でお取引頂けます。

例:負の相関関係

| 上昇 | 下落 |

| ドルインデックス | NY金(スポット/先物) |

| ドルインデックス | バンガードFTSEエマージング・マーケッツETF (Vanguard FTSE Emerging Markets Shares ETF) |

| 円ドル(JPYUSD)※ | 日経平均(日本225種) |

| ダウ平均(ウォール街) | 米国10年国債先物 |

※円ドルの上昇(円高)を予想する場合は、IG証券の取引プラットフォームで「USDJPY」の売りを仕掛ける

CFD単独または現物資産とCFDの組み合わせによるポートフォリオの構築

多様な資産クラスのCFD取引を提供するIG証券では、CFD単独でも分散投資を実現することができます。また、現物資産と組み合わせることにより、さらに本格的な分散投資運用のためのポートフォリオを構築することが可能です。

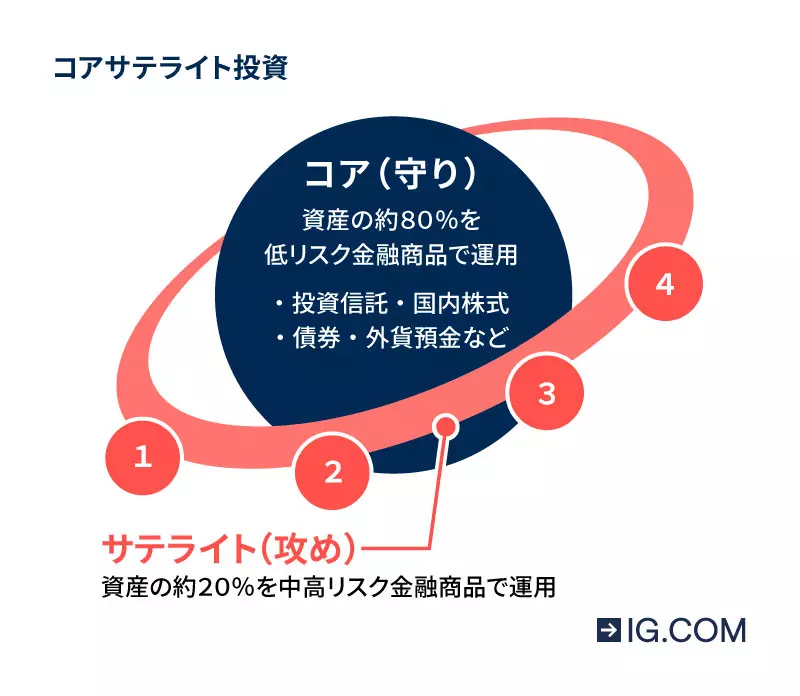

現物資産とCFD/FXとの組み合わせによる分散投資戦略の例: コアサテライト戦略

コアサテライト戦略はリスクを抑えながらも積極的にリターンを狙いにいく投資ポートフォリオ戦略のひとつです。基本的な考え方は資産の80%程度を低リスクの金融商品で長期運用し、残りの20%程度を中-高リスクの金融商品に投資し短期的な変動から積極的に利益獲得を狙っていくというものです。80%の資産を占める低リスク部分を「コア」と呼び、20%の資産を占める中-高リスク部分を「サテライト」と呼びます。

20%の「サテライト」にCFDを使うことで、既に保有している現物の低リスク資産を守りながら短期の価格変動から利益獲得を狙うポートフォリオを構築することができます。

|

株式CFD 米国株、欧州株、日本株、その他世界株式約12,000銘柄を最大5倍のレバレッジで取引が可能。 |

|

株価指数CFD S&P500、ダウ平均、NASDAQ、FTSE、DAX、日経平均、TOPIXを含む世界の主要株価指数を最大10倍のレバレッジで取引可能。 |

|

商品CFD 金、原油から各種農産物を最大20倍のレバレッジで取引可能。 |

|

FX 約100種類の通貨ペアを最大25倍のレバレッジで取引が可能。 |

ボラティリティを察知するための指標を知る

米国株

| 指標名 | 指標の解説 |

| VIX指数 | S&P500指数のオプション取引の値動きをもとに算出される。 数値が高いほどボラティリティが高いとされる。 |

| VXN指数 | ナスダック100指数のオプション取引の値動きをもとに算出される。 数値が高いほどボラティリティが高いとされる。 |

| VIX/VXVレシオ | 分子にVIX指数、分母にVXV(別名:VIX指数3か月)を用いて算出される比率。 数値が1を上回れば投資家が先行きの不透明感を意識しているとされる。 |

日本株

| 指標名 | 指標の解説 |

| 日経平均VI | 日経平均ボラティリティー・インデックス。 日経平均が将来1か月でどの程度変動するかを推定する指標。 数値が高いほど、日経平均株価の先行き不透明感が強いことを意味する。 |

株式市場 / 外国為替市場 / 国際商品市場(コモディティ) / 国債市場

| 指標名 | 指標の説明 |

| 予想変動率 (インプライドボラティリティ) |

オプション市場から算出される将来の変動率を予想する指標。 市場参加者の予想や期待が反映されているとされる。 数値が高いほど価格のボラティリティが拡大する可能性を示す。 数値が低いほど価格のボラティリティが縮小する可能性を示す。 |

テクニカル指標

| 指標名 | 指標の説明 |

| アベレージトゥルーレンジ (ATR) |

ボラティリティの状況を確認するために使われるテクニカル指標。 ATRが上昇の局面ではボラティリティが高くなっていると判断する。 ATRが低下の局面ではボラティリティが低下していると判断する。 |

※アベレージトゥルーレンジの詳細はこちら

将来の景気動向を予測する指標

| 指標名 | 指標の説明 |

| 逆イールド (長短金利差の逆転) |

短期の金利水準が長期の金利水準を上回る状況のこと。 長短金利差の逆転は将来の景気後退シグナルとなり得る。 2年債利回りと10年債利回り、3カ月物利回りと10年債利回りの差の注目度が高い。 |

※米連邦準備制度理事会(FRB)は、3カ月物(T-Bill)と先物市場から算出される18か月先(1年半後)の3カ月物(T-Bill)の差(スプレッド)で将来の景気動向を判断している。

IG証券のリスク管理ツール

CFDやFXはレバレッジを利かせた金融商品です。少額の資金(証拠金)でその何倍もの資金を取引できるのが魅力ですが、同時にリスクも伴います。戦略を練ると同時に、リスク管理を適切に行うことが成功のポイントです。IG証券では、次のようなリスク管理方法をご提案しています。

指値注文(リミット注文)

あらかじめ現在の価格よりも有利な価格を指定して行う注文方法です。通常、「現在の価格よりも安く買いたいとき」、または「現在の価格よりも高く売りたいとき」に使われます。

指定した価格に達したタイミングで、自動的に注文が執行されます。指定した価格より不利な価格で約定することはありません。ただし、指値注文は約定の優先順位が低いため、指定した価格に達しなかった場合は約定できないという特徴があります。

逆指値注文(ストップ注文)

現在の市場価格よりもあえて高い価格で買う / 低い価格で売る注文方法のことです。主に、相場がトレーダーの思惑とは逆の展開となるリスクを想定した損切りの注文方法として用いられます。市場が指定の高値に達した場合に購入、安値に達した場合に売却するという条件を事前に設定することができるため、市場価格をチェックし続けていなくても、ポジションのリスク管理をすることができる便利な注文方法です。

ノースリッページ注文

ポジション決済専用の逆指値注文(ストップ注文)です。逆指値注文では、スリッページ(相場の変動などにより生じる、注文時に表示されていた価格と実際の約定価格の差)が発生する可能性があります。ノースリッページ注文では、一定の保証料(プレミアム)をお支払いただくことにより、ご指定のレートで確実に決済させることができます。

| ノースリッページ注文 | 逆指値注文 | |

| 約定価格 | 指定価格で約定 | 成行 |

| スリッページの有無 | 100%なし | あり |

ノースリッページ注文保証料は1ロット当たり数ポイントの少額で、この注文が発動された場合にのみチャージされます。

アラート機能

指定したレートに達した際にポップアップやメールでお知らせする機能です。事前にアラートを設定しておくことで、銘柄の動きを素早くキャッチすることができます。

IG証券でお使いいただけるアラート機能には、次の2種類があります。

- 指定したレート、または変動幅に達するとお知らせする「プライスアラート」

- テクニカル指標を使って売買の指標を設定可能な「指標アラート」

IG証券のトレードアイデア&最新ニュース

リスクを抑えて利益獲得を目指すためには最新の金融市場のトレンドに関する情報と優れた分析が欠かせません。

IG証券では毎日様々な視点から注目ニュースを取り上げ解説しています。

- ニュース&分析レポート - 金融市場ニュース

- トレードアイデア

- モーニングメール

- ランチエクスプレス - 毎週木曜日のお昼休みに東証から生放送

損失リスク限定商品

「ノックアウト・オプション」

ノックアウト・オプションはIG証券が日本に初めて導入した画期的な金融商品です。

この金融商品では米国株・日本株に加え、外国為替や世界の株価指数、商品(コモディティ)を取引することができます。

最大の特徴は設定する損失リスク許容レベルに応じてオプション料(CFD取引の維持証拠金に相当)の増減をコントロールできるという点です。「ノックアウト価格」と名付けられた損切ラインを原資産価格に近い距離に設定するほどオプション料は低くなり、逆に原資産価格から遠い距離に設定するほどオプション料は高くなります。

市場トレンドを緻密に予測しリスク・リターン分析から戦略的にノックアウト価格を設定することができるのが魅力となっています。また、このオプション料が最大損失額となるため事前に損失リスクを分かった上で取引を開始することができます。ただし、外貨建て銘柄の場合は日本円に換算するための為替レートの変動によってオプション料以上の損失が発生する場合がありますのでご注意ください。

スキルと知識レベルを向上してリスクに強くなる