¿Qué son los ETF y cómo operar con ellos?

Opera con ETF para obtener exposición a una amplia gama de mercados, incluidos índices, sectores, materias primas y divisas. Descubre qué son los ETF y cómo abrir tu primera posición.

Empieza a operar hoy. Llámanos al +34 91 787 61 57 o envíanos un email a info.esp@ig.com. Estamos a tu disposición en un amplio horario.

Llámanos al +34 91 787 61 57

Empieza a operar hoy. Llámanos al +34 91 787 61 57 o envíanos un email a info.esp@ig.com. Estamos a tu disposición en un amplio horario.

Llámanos al +34 91 787 61 57

¿Qué es un fondo cotizado (ETF)?

Un fondo cotizado o ETF es un instrumento de inversión que monitoriza el rendimiento de un mercado o de un grupo de mercados. El fondo comprará de forma física los activos que está monitorizando o recurrirá a inversiones más complejas para replicar el movimiento del mercado subyacente.

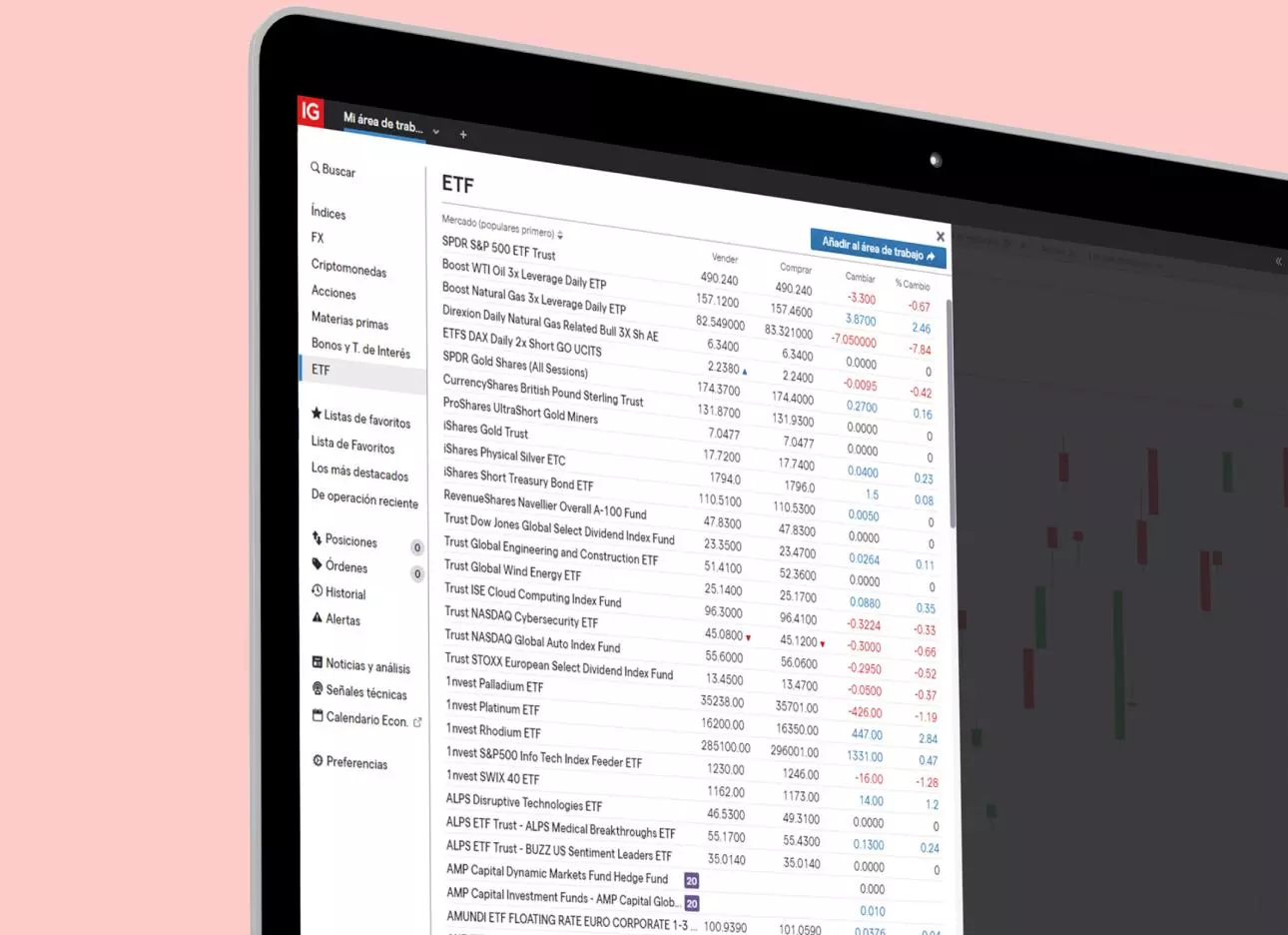

Los ETF se compran y venden en una bolsa de valores, de manera similar a como se opera en acciones. Sin embargo, con IG, operarás con CFD sobre ETF.

Los CFD son productos derivados que te permiten especular sobre los movimientos de precio del ETF subyacente sin ser el dueño de las acciones reales, ya que los derivados simplemente rastrean el precio del activo en el que se basan.

Con los CFD, puedes abrir posiciones largas o cortas, en función de si crees que los precios del activo subirán o bajarán. Si crees que un mercado va a subir, irás largo, pero si crees que va a bajar, irás corto.

Descubre cómo abrir una posición en ETF o empieza a operar ahora.

Los mejores ETF para invertir

- El iShares Core EURO STOXX 50 UCITS ETF monitoriza el rendimiento de un índice compuesto por las 50 mayores empresas de la eurozona

- El iShares Core S&P 500 ETF monitoriza el índice S&P 500, que mide el rendimiento de las acciones estadounidenses de gran capitalización

- El iShares Core MSCI International Developed Markets ETF monitoriza los resultados de acciones que no son americanas de capitalización alta, media y baja

- El SPDR Portfolio Emerging Markets ETF monitoriza el rendimiento del índice S&P Emerging BMI y ofrece una amplia exposición a varias economías de mercados emergentes

- El iShares U.S. Energy ETF monitoriza los resultados del índice del crudo y gas estadounidenses del Dow Jones, que mide el rendimiento de las compañías estadounidenses pertenecientes a los sectores del gas y del petróleo

- El WisdomTree WTI Crude Oil ETF permite a los inversores obtener una exposición indirecta al precio del crudo al monitorizar el subíndice Bloomberg de crudo

Cómo escoger el ETF adecuado para ti

Dado que existen muchos ETF entre los que se puede escoger, es fundamental que elijas el adecuado para ti y tus objetivos operativos. A continuación, se muestran tres cuestiones que se deben tener en cuenta cuando se escoge un ETF:

El tipo de ETF

Existen diferentes ETF disponibles, no solo en cuanto a los activos subyacentes que puedes monitorizar (como acciones, divisas, materias primas, etc.), sino en relación consigo tu exposición es larga o corta, y apalancada o no.

Consulta los diferentes tipos de ETF a continuación.

Tamaño del ETF

Los activos bajo gestión (AUM por sus siglas en inglés) hacen referencia al valor total de las inversiones en un ETF. Los fondos mayores suelen tener una mayor liquidez que los menores, por lo que los spreads serán menores, lo que hace que ahorres capital a largo plazo, ya que puedes abrir posiciones por menos dinero.

La estructura del ETF

Existen dos tipos fundamentales de ETF disponibles. Los ETF físicos, que utilizan los activos para monitorizar el mercado subyacente, y los ETF sintéticos, que utilizan derivados. Ambos presentan ventajas y desventajas que deberías tener en cuenta antes de abrir una posición.

Por ejemplo, los físicos hacen que sea más sencillo ver cómo el ETF asigna los fondos y suelen considerarse de menor riesgo que los sintéticos. Sin embargo, existen algunos mercados en los que la réplica física es imposible o muy poco eficiente. En estos casos, la réplica sintética proporciona exposición a mercados que, de otra manera, no se encontrarían disponibles.

Tipos de ETF

ETF en índices

Los ETF en índices son fondos que monitorizan el rendimiento de un índice determinado. Dado que los índices no son más que un número que representa a un grupo de acciones, los inversores tienen que encontrar el modo de operar sobre su precio.

Los ETF te permiten obtener exposición a un índice completo desde una única posición. Por ejemplo, un ETF en el DAX monitorizaría el rendimiento de este mismo índice y podría, o bien, tener acciones físicas de los componentes del mismo, o bien, productos que imiten sus movimientos de precio.

ETF en divisas

Los ETF en divisas te permiten obtener exposición al mercado de forex sin tener que comprar o vender las divisas subyacentes. En algunos casos, estos ETF monitorizarán una sola divisa, pero la mayoría de ellos rastrearán una cesta de divisas.

Puedes utilizar ETF en divisas para operar sobre la salud económica de las regiones, como la UE, o economías de mercados emergentes. También pueden utilizarse como protección ante la inflación y el riesgo de activos extranjeros.

ETF en sectores e industrias

Los ETF en sectores o industrias monitorizan un índice de las empresas que operan dentro de la misma industria. Por ejemplo, el sector de inteligencia artificial y robótica tiene el Robo-Stox Global Robotics & Automation Index ETF, que rastrea las acciones relacionadas con el transporte autónomo, la robótica y la automoción, etc.

Igual que los ETF en divisas, los ETF en sectores pueden utilizarse para sacar provecho de los cambios en la salud de una economía, como cobertura ante las posiciones existentes. Si existe un riesgo importante en un sector concreto, puedes querer mitigarlo al ir corto en un ETF en un sector.

ETF en materias primas

Las materias primas suelen obtener su precio de los contratos de futuros, en lugar de contener la materia prima física.

Es fundamental tener en cuenta que existe una diferencia entre los ETF en materias primas y aquellos relacionados con las mismas, igual que con los ETF en sectores descritos anteriormente. Los ETF en materias primas imitan el precio de la materia prima subyacente, mientras que los activos relacionados con las materias primas rastrean las empresas dentro de la industria.

ETF geográficos

Los ETF geográficos te permiten monitorizar los activos en una región concreta. Por ejemplo, puedes comprar un ETF estadounidense que te garantice una exposición a todos los índices estadounidenses, un ETF norteamericano que incluya empresas canadienses o un ETF internacional si buscas diversificar tu cartera.

ETF inversos o cortos

Los ETF inversos se mueven en la dirección opuesta al activo subyacente. Pueden encontrarse en cualquiera de las categorías anteriores.

Utilizarías un ETF inverso como medio para abrir una posición corta en el mercado. Pueden actuar como una cobertura útil para las posiciones largas existentes, o como modo para operar sobre la bajada de los mercados.

ETF apalancados

Los ETF apalancados están diseñados para replicar un activo subyacente, pero usan derivados financieros para amplificar tu exposición. Por ejemplo, un ETF apalancado por dos (x2) mantendría una exposición de $2 ante el activo subyacente por cada USD del capital del inversor.

Al usar un instrumento apalancado, las pérdidas pueden verse incrementadas. Por este motivo, es fundamental investigar muy detalladamente estos ETF y crear una estrategia de gestión del riesgo antes de abrir una posición en ellos.

Cómo operar con ETF

Operar con ETF con derivados

Cuando operes con ETF en IG, utilizarás derivados para operar sobre los movimientos de precio del activo subyacente sin ser el dueño del activo en sí. Esto se debe a que los derivados como los CFD monitorizan el precio del activo en el que se basan.

Cuando operas en un ETF con CFD, puedes utilizar el apalancamiento para obtener una mayor exposición al ETF que hayas escogido. Esto significa que puedes abrir una posición al aportar solo una parte del coste de la inversión tradicional, con la que tendrías que pagar el valor completo de las acciones por adelantado.

Sin embargo, tienes que tener en cuenta que, aunque el apalancamiento puede incrementar tus beneficios, también puede hacerlo con tus pérdidas, por lo que es fundamental que crees una estrategia de gestión del riesgo antes de abrir tu posición.

Preguntas frecuentes

¿Cómo funciona un ETF?

Los ETF funcionan de la misma manera que las acciones. Un gestor de fondos diseñará un ETF para monitorizar el rendimiento de un activo o grupo de activos y, luego, venderá las acciones a los inversores en dicho fondo.

Estos inversores, después, son dueños de una parte del ETF, pero no tienen ningún derecho sobre los activos subyacentes de dicho fondo. Por el contrario, los ETF monitorizan el valor del subyacente y otorgan beneficios prácticamente idénticos a los inversores.

¿Cuál es la diferencia entre los ETF y las acciones?

Una acción es una parte de una empresa que puede comprarse o venderse después de que cotice en una bolsa de valores a través de una oferta pública de venta (OPV). Cuando eres el dueño de la acción, tienes una parte de dicha empresa, lo que significa que podrías recibir dividendos en caso de que se paguen y obtener derechos de votación.

Los ETF cotizan de una forma muy similar a las acciones, pero monitorizan un activo subyacente o una cesta de activos. Pueden monitorizar un rango de mercados, incluyendo acciones de compañías, índices y materias primas, pero no permiten al titular poseer estos activos subyacentes.

Descubre el trading de OPV.

¿Cómo se determina el precio de un ETF?

El precio de un ETF se determina por el valor de los activos subyacentes del fondo, conocidos como su valor liquidativo (NAV por sus siglas en inglés), pero no por el precio del mercado del fondo. El NAV se calcula como el valor del activo del ETF menos su valor pasivo, dividido entre el número de acciones en circulación. Por lo tanto, si cambia solo uno de estos valores, el NAV lo hará también. Por este motivo, la oferta y demanda de un activo o mercado, por ejemplo el DAX, también puede jugar un papel sobre los precios.

El cambio porcentual en el precio del ETF es lo importante, no el precio real. Por lo tanto, si compras 100, 60 o 15 acciones del DAX por 1000 USD y el valor del ETF sube un 10%, tu inversión valdrá 1100 USD.

¿Cómo generan dinero los ETF?

Existen dos partes en esta pregunta: cómo obtienen dinero los inversores de los ETF y cómo consiguen beneficios los proveedores de ETF. Los inversores pueden obtener dinero de un ETF al operar sobre sus movimientos de precio. Los proveedores de ETF consiguen beneficios, principalmente, de la ratio de gasto de los fondos que gestionan, así como a través de los costes de transacción. Una ratio de gasto es la cantidad que pagas por mantener un ETF y, normalmente, proviene del rendimiento del fondo y no se cobra por separado.

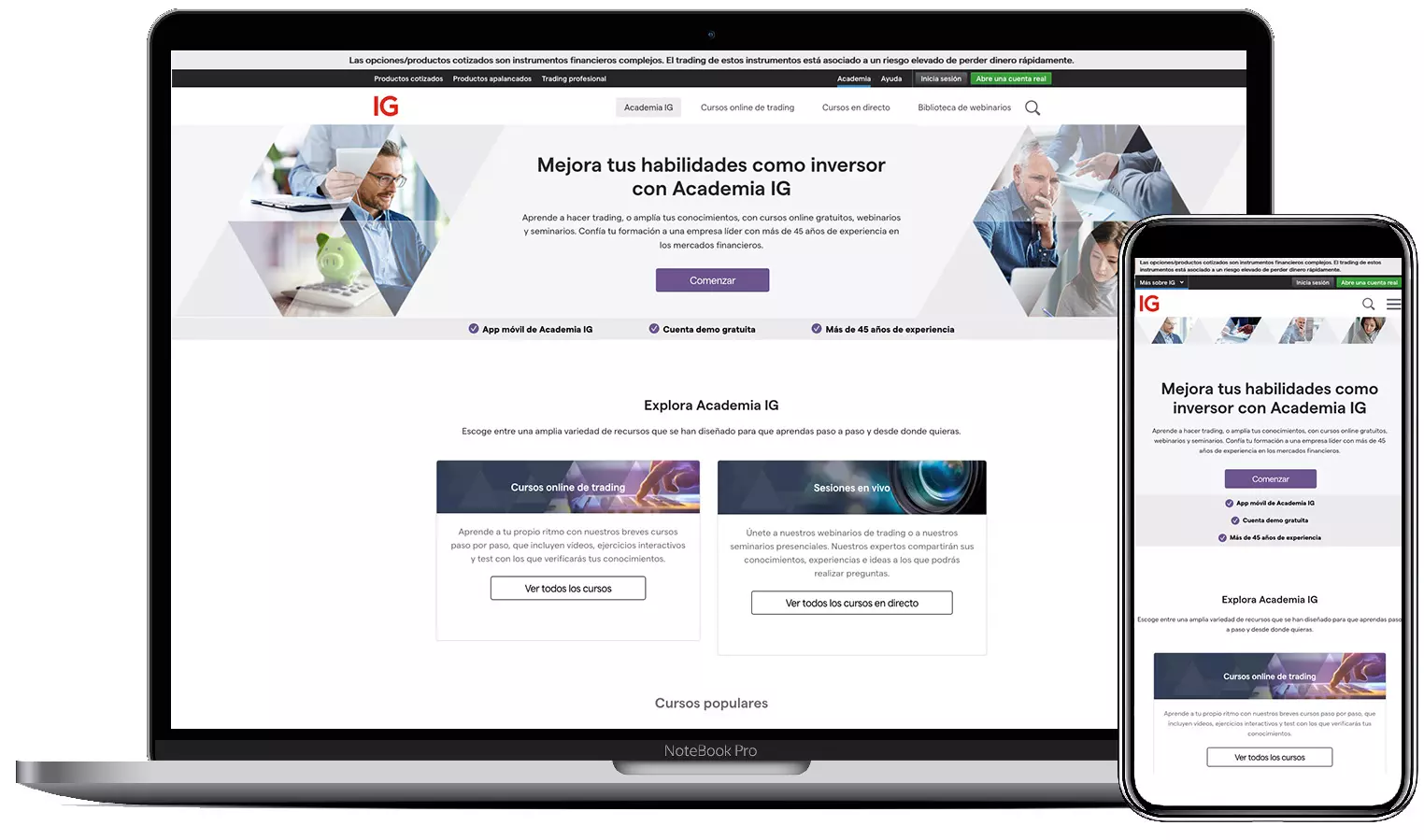

Potencia tus habilidades de trading

Obtén más información sobre el trading de acciones y amplía tus conocimientos con los cursos online gratuitos de Academia IG.

También puede interesarte...

Obtén la información esencial sobre los mercados financieros que todo trader debe conocer.

Descubre cómo operar en acciones con nuestra guía paso a paso

Learn how to trade shares with our step-by-step guide.

1S&P Global publicado en 2017