¿Qué son las opciones y cómo operar con ellas?

Descubre los fundamentos del trading de opciones: qué son las opciones, en qué mercados puedes operar, qué mueve el precio de las opciones y cómo empezar. Elige entre un rango de vencimientos y opera en una amplia variedad de mercados al operar con opciones con IG.

Empieza a operar hoy. Llámanos al +34 91 787 61 57 o envíanos un email a info.esp@ig.com. Estamos a tu disposición en un amplio horario.

Llámanos al +34 91 787 61 57

Empieza a operar hoy. Llámanos al +34 91 787 61 57 o envíanos un email a info.esp@ig.com. Estamos a tu disposición en un amplio horario.

Llámanos al +34 91 787 61 57

¿Qué son las opciones?

Las opciones son contratos que te permiten operar en el valor futuro de un mercado, lo que te ofrece el derecho, pero no la obligación, de operar en dicho mercado a un precio determinado en una fecha establecida, o antes. Puedes operar con opciones en diversos mercados, como forex, acciones, índices y materias primas.

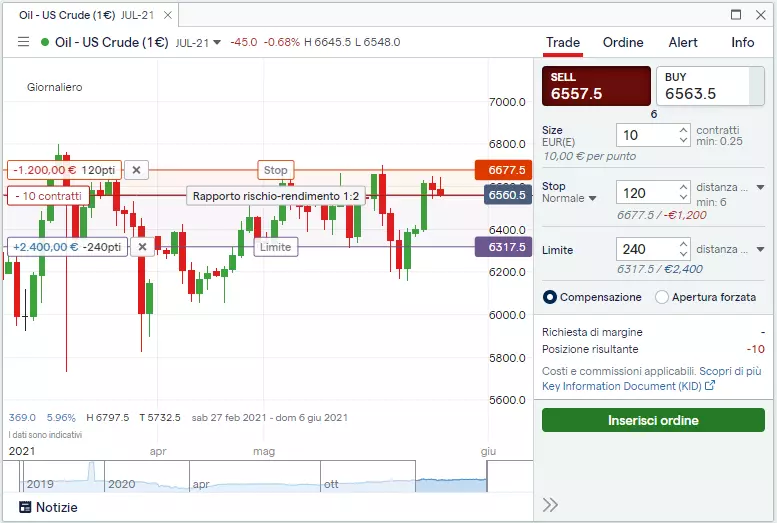

Digamos que esperas que el precio del crudo estadounidense suba de 50 $ a 60 $ por barril durante las próximas semanas. Decides comprar una opción call, que te ofrece el derecho a comprar el mercado a 55 $ por barril en cualquier momento durante el próximo mes. El precio que pagas para comprar la opción se denomina prima.

Si el crudo estadounidense sube por encima de los 55 $ (precio de ejercicio) antes de que tu opción venza, podrás comprar el mercado con un descuento. Sin embargo, si el precio permanece por debajo de 55 $, no necesitarás ejercer tu derecho y puedes dejar que la opción venza. En este escenario, todo lo que habrías perdido sería la prima que hubieras pagado para abrir tu posición.

Los fundamentos del trading de opciones

Descubre los tipos, características y usos clave de las opciones:

¿Qué son las opciones call?

Una opción call ofrece al titular del contrato de la opción el derecho, pero no la obligación, de comprar un activo subyacente a un precio predeterminado (llamado precio de ejercicio) en una fecha de vencimiento determinada.

Comprar una opción call te ofrece el derecho a comprar un mercado subyacente al precio de ejercicio. Cuanto más aumente el valor del mercado, más beneficios puedes obtener.1

Al operar en opciones mediante CFD, operas exclusivamente sobre los movimientos de precio en el mercado subyacente de opciones y nunca te conviertes en el dueño de ningún activo físico, ya que nuestras ofertas siempre se liquidan en efectivo.

Al comprar opciones call con CFD con IG, nunca arriesgarás más que tu pago inicial, al igual que al operar una opción real, pero al vender opciones call o put, tu riesgo es potencialmente ilimitado (aunque el saldo de su cuenta nunca caerá por debajo de cero).

Vender una opción call te obligará a vender el mercado al precio de ejercicio si la opción es ejecutada por el comprador durante o antes de la fecha de vencimiento.

¿Qué son las opciones put?

Una opción put ofrece al titular del contrato de la opción el derecho, pero no la obligación, de vender un activo subyacente a un precio predeterminado (llamado precio de ejercicio) en una fecha de vencimiento determinada.

Comprar una opción put te ofrece el derecho a vender un mercado al precio de ejercicio en una fecha determinada. Cuanto más descienda el valor del mercado, más beneficios puedes obtener.

Vender una opción put te obligará a comprar el mercado al precio de ejercicio si la opción es ejecutada por el comprador a la fecha de vencimiento.

Al operar con nuestros CFD en opciones, operas exclusivamente sobre los movimientos de precio en el mercado subyacente de opciones y nunca te conviertes en el dueño de ningún activo físico, ya que nuestras ofertas siempre se liquidan en efectivo. Sin embargo, los CFD son un producto apalancado. Esto significa que pagarás un depósito más pequeño (conocido como margen) para abrir tu operación, pero tus ganancias o pérdidas se calcularán en función del tamaño total de la posición. Por lo tanto, puedes perder (o ganar) sustancialmente más que tu depósito inicial. Ten en cuenta que, al comprar opciones call via CFD con nosotros, tu riesgo siempre se limita al margen pagado para abrir la posición. Pero al vender opciones call, tu riesgo es potencialmente ilimitado.

¿Qué es el apalancamiento en el trading de opciones?

Las opciones son productos apalancados al igual que los CFD. Te permiten operar sobre el movimiento de un mercado sin tener que ser en ningún momento el dueño del activo subyacente, lo que significa que tus beneficios pueden verse aumentados, al igual que tus pérdidas.

El trading de opciones es una alternativa atractiva para los inversores interesados en aumentar su apalancamiento. Al elegir tu precio de ejercicio y el tamaño de la operación, obtienes un control mayor sobre tu apalancamiento que al operar en mercados al contado.

Al comprar opciones call o put como CFD con nosotros, tu riesgo siempre se limita a la prima que pagas por abrir la posición. No obstante, es importante recordar que al vender opciones call o put tu riesgo es potencialmente ilimitado, por lo que muy importante contar una estrategia de gestión del riesgo.

¿Cómo puedes usar las opciones como cobertura?

Los inversores utilizan las opciones como cobertura para limitar pérdidas potenciales en otras posiciones que tengan abiertas.

Supongamos que tienes acciones de una empresa, pero te preocupa que su precio caiga en el futuro próximo. Podrías comprar una opción put sobre tus acciones con un precio de ejercicio cercano a su nivel actual. Si el precio de tus acciones se encuentra por debajo del precio de ejercicio al vencimiento de tu opción, tus pérdidas se compensan con los beneficios de la opción. Si el precio de tus acciones aumenta, solo habrás perdido el costo de comprar la opción al principio. Recuerda que con nosotros solo puedes operar en acciones via CFD.

Familiarízate con la terminología del trading de opciones

Los inversores utilizan una terminología específica para hablar de las opciones. Estos son algunos de los términos clave:

- Tenedores y cedentes: el comprador de una opción se conoce como tenedor, mientras que el vendedor es el cedente. Con una opción call, el tenedor tiene el derecho de comprar el mercado subyacente al cedente. Con una put, el tenedor tiene el derecho de vender el mercado subyacente al cedente

- Prima: la tasa que paga el tenedor al cedente por la opción

- Precio de ejercicio: el precio al que el tenedor puede comprar (con una call) o vender (con una put) el mercado subyacente en la fecha de vencimiento de la opción

- Fecha de vencimiento: la fecha en la que se rescinde el contrato de la opción

- In the money: cuando el precio del mercado subyacente se encuentra por encima (para una call) o debajo (para una put) del precio de ejercicio, se dice que la opción está in the money. Esto significa que si el titular usa la opción, conseguirá un mejor precio que el actual precio de mercado

- Out of the money: cuando el precio del mercado subyacente está por debajo (para una una call) o por encima (para una put) del precio de ejercicio, se dice que la opción está out of the money. Si una opción está out of the money en su fecha de vencimiento, utilizarla acarreará una pérdida

- At the money: cuando el precio del mercado subyacente es igual al precio de ejercicio, o muy cercano a este, la opción se considera at the money

Aprende qué determina el precio de una opción

Existen tres factores principales que afectan a la prima, o margen que pagas para operar con opciones. Todos estos factores se basan en el mismo principio: cuanto mayor sea la probabilidad de que el precio del mercado subyacente esté por encima (opciones call) o por debajo (opciones put) del precio de ejercicio de una opción en su fecha de vencimiento, mayor será su valor.

Cuando operes CFD sobre una opción con nosotros, pagará un margen que funciona de manera similar a una prima de opción tradicional.

- El nivel del mercado subyacente

Cuanto más bajo sea el precio de ejercicio de una opción call, o cuanto más alto sea el precio de ejercicio de una opción put, es probable que la prima sea alta, ya que están in the money (existe una probabilidad mayor que genere beneficios cuando venza). - Tiempo que falta para el vencimiento

Cuanto más lejana sea la fecha de vencimiento, el mercado subyacente tiene más tiempo para traspasar el precio de ejercicio. Por lo tanto, una opción out of the money tenderá a perder valor conforme se acerque su fecha de vencimiento y se reduce la probabilidad de que genere beneficios al vencer. - La volatilidad del mercado subyacente

Cuanto más volátil es el mercado subyacente de una opción, más probabilidades tendrá de traspasar el precio de ejercicio. Por lo tanto, la volatilidad tiende a incrementar la prima de una opción.

Descubre que son «las griegas» en el trading de opciones

Las griegas son clasificaciones de los riesgos individuales asociados al trading de opciones, y cada una denominada como un símbolo griego. Entender cómo funcionan puede ayudarte a calcular el riesgo en cada una de las variables que afectan a los precios de las opciones.

- Delta

Delta es una medida de la sensibilidad del precio de la opción ante el movimiento del mercado subyacente. Suponiendo que el resto de variables no van a cambiar, puedes utilizar la delta para calcular cómo va a afectar el movimiento de un mercado al valor de tu opción. - Gamma

La gamma es una derivada de la delta, y mide cuánto se mueve la delta de una opción por cada punto de movimiento del mercado subyacente. - Theta

Theta mide cuánto va a devaluarse el precio de la opción a lo largo del tiempo. Una theta alta indica que la opción está cerca de su fecha de vencimiento. Cuanto más cerca esté la opción de su fecha de vencimiento, más rápido se deprecia su valor. - Vega

La vega mide la sensibilidad ante la volatilidad del mercado subyacente, o cuánto cambiará el valor de la opción por cada punto porcentual que varíe la volatilidad. - Rho

Rho indica cómo afectan los movimientos de los tipos de interés al precio de una opción. Si el precio de la opción sube como consecuencia de los cambios en los tipos de interés, su rho será positivo. Si el precio de la opción baja, su rho será negativo.

Elige una estrategia de trading de opciones

Puedes elegir una amplia variedad de estrategias de trading de opciones, entre las que se incluyen:

- Compra una opción call

- Compra una opción put

- Cubre tus inversiones

- Venta de una call

- Spreads

- Straddles

- Strangles

Compra una opción call

La estrategia más sencilla de trading de opciones supone comprar una opción call cuando crees que el mercado subyacente va a aumentar su valor. Si esto ocurre, y la prima de la opción aumenta en consecuencia, obtendrías beneficios al vender tu opción antes de la fecha de vencimiento. Por el contrario, si mantienes tu opción hasta la fecha de vencimiento y el mercado subyacente se coloca por encima del precio de ejercicio, podrás ejercer tu derecho de compra en el precio de ejercicio y obtener beneficios de esta manera.

Comprar opciones call es una estrategia popular porque tu riesgo se limita a la prima que pagas para abrirla.

Compra una opción put

Otra estrategia sencilla de trading de opciones es comprar una opción put cuando esperas que el valor del mercado subyacente va a disminuir. Si esto sucede y el precio de la opción aumenta, obtendrías beneficios al vender tu opción antes de la fecha de vencimiento. También puedes mantener tu opción hasta la fecha de vencimiento, y obtendrías beneficios si el mercado subyacente estuviera por debajo del precio de ejercicio.

Comprar opciones put es un método popular porque tu riesgo se limita a la prima que pagas para abrir tu posición.

Cubre tus inversiones

Si eres el dueño de un activo y quieres protegerlo frente a movimientos bajistas potenciales, puedes comprar una opción put sobre dicho activo. Esto se denomina married put: si el precio del activo disminuye, obtendrías beneficios a través de la opción put, ayudándote a limitar tus pérdidas. Recuerda que con nosotros solo puedes operar en derivados via CFD.

Venta de una call

Una call cubierta es la forma más simple de ir con una opción call: vendes una opción call en un activo del que eres dueño. Si el precio del activo no supera al precio de ejercicio de la opción que has vendido, mantienes el margen como beneficio. Esta estrategia se utiliza a menudo para generar ingresos cuando crees que un activo del que eres dueño se mantendrá neutral.

Vender una opción call cuando no eres el dueño del activo subyacente se le conoce como una call abierta o desnuda. Esta estrategia es arriesgada, ya que podrías terminar pagando el costo total del activo.

Spreads

Los spreads hacen referencia a cuando compras y vendes opciones de manera simultánea. Cuando operas con un spread call, compras una opción call mientras vendes otra a un precio de ejercicio superior. Tu beneficio máximo es la diferencia entre los dos precios de ejercicio, menos la prima neta.

Straddles

Cuando realizas un straddle, compras o vendes una opción call y una put de forma simultánea en el mismo mercado al mismo precio de ejercicio. Esto te permite obtener beneficios potenciales independientemente de si el mercado se mueve al alza o a la baja, por lo que son una buena estrategia si esperas volatilidad en el mercado, pero no estás seguro de en qué dirección se moverá este.

Tus puntos de equilibrio serán el precio de ejercicio, al que tienes que sumar o restar las dos primas a cada lado del precio de ejercicio. Tu riesgo máximo sigue siendo el precio que has pagado para abrir las posiciones.

Los puntos de equilibrio solo se aplican si dejas que tu opción venza.

Strangles

Un strangle es muy similar al straddle. Sin embargo, al realizar un strangle compras opciones call y put a diferentes precios de ejercicio. Esto significa que pagas menos para abrir la operación, pero necesitarás un movimiento de precio mayor para obtener beneficios. Mientras que la operación sigue teniendo un riesgo limitado, puedes perder las dos primas que has pagado para abrir las opciones put y call en caso de que el precio del subyacente se coloque entre los precios de ejercicio.

En los ejemplos anteriores, si cierras tu posición antes de que venza, el precio de cierre se verá afectado por una serie de factores como el tiempo de vencimiento, la volatilidad del mercado y el precio del mercado subyacente.

Elige un mercado en el que operar con opciones

Puedes operar con opciones en un alto número de mercados con IG.

- Forex, incluyendo pares mayores como EUR/USD, GBP/USD, USD/CHF y EUR/GBP

- Acciones: nuestras opciones incluyen una selección de las principales acciones estadounidenses y europeas

- Índices, incluyendo el FTSE 100 y Wall Street

- Materias primas, incluyendo el oro, la plata y el crudo

Determina la franja temporal durante la que es probable que el mercado se mueva

Dependiendo del tipo de operación que realices, puedes elegir opciones diarias, semanales, mensuales o trimestrales que se ajusten a tus objetivos.

Utiliza las opciones diarias y semanales si quieres abrir posiciones en los mercados con rapidez, pero con un mayor control sobre tu apalancamiento que con otros productos, como los CFD, en mercados al contado.

Si quieres sacar partido a movimientos a largo plazo del mercado, las opciones mensuales y trimestrales te permiten abrir posiciones hasta tres trimestres antes de su fecha de vencimiento. Además, conocerás el riesgo al que te expones desde el principio y ahorrarás en costos de financiación.

Decide si comprar o vender y abre tu operación

Cuando hayas escogido tu mercado y franja temporal, necesitas determinar si quieres comprar o vender una call o una put. El tipo de opción con el que operes, y si compras o vendes, dependerá de si quieres operar en un mercado alcista o bajista. Recuerda que la compra de opciones es una operación de riesgo limitado, mientras que la venta no lo es.

Una vez que has decidido si quieres ir largo o corto, puedes elegir el precio de ejercicio y la prima (o margen) en la que deseas abrir la posición y estás listo para operar.

Supervisa tu posición

Cuando hayas abierto una posición, necesitas vigilar los movimientos de mercado y tus beneficios o pérdidas potenciales.

Si la opción está in the money, puede que quieras cerrarla antes de la fecha de vencimiento para maximizar beneficios. Si no has obtenido beneficios, puedes dejar la posición abierta hasta el vencimiento.

Operar con opciones con CFD

Cuando operas con CFD con nosotros, operas exclusivamente sobre los movimientos de los mercados subyacentes de opciones y nunca tendrás que entregar o recibir ningún activo.

Preguntas frecuentes

¿Cuál es la definición de trading de opciones en finanzas?

El trading de opciones es la compraventa de opciones, que son contratos financieros que te ofrecen el derecho, pero no la obligación, de comprar o vender un activo subyacente cuando su precio se mueve más allá de un determinado nivel dentro de un periodo de tiempo establecido.

¿Puedo obtener beneficios de la operativa con opciones y cuáles son los riesgos?

Si compras una opción puedes obtener beneficios si el precio del activo se mueve más allá del precio de ejercicio (por encima para una opción call, por debajo para una opción put) en una cantidad superior a la prima que has pagado inicialmente antes de la fecha de vencimiento.

Sin embargo, cuando compras una opción, corres el riesgo de perder tu prima si tu posición vence out of the money. Es decir, si el precio del mercado subyacente se encuentra (por encima del precio de ejercicio en el caso de una put y por debajo del precio de ejercicio en el caso de una call).

Si vendes una opción, obtendrás beneficios si el mercado subyacente no alcanza el precio de ejercicio antes de que la opción venza, ya que tu beneficio es la prima que te paga el comprador.

Sin embargo, vender opciones puede ser extremadamente arriesgado, ya que tu riesgo máximo es potencialmente ilimitado si el mercado se mueve a favor del comprador de la opción en el caso de una call. Para una put, el mercado subyacente puede caer a cero, en cuyo caso perderías todo el importe del mercado por debajo del precio de ejercicio multiplicado por el número de contratos que hubieses vendido.

Ten en cuenta que las opciones son instrumentos complejos y que debes considerar si puedes asumir un riesgo elevado de perder tu dinero. Su complejidad también implica que las opciones son más adecuadas para inversores con experiencia.

¿Puedo operar con opciones sobre acciones?

Sí, puedes operar con opciones sobre acciones. En lugar de ser el dueño de las acciones, tienes el derecho de comprarlas o venderlas en una fecha específica a un precio acordado.

¿Puedo comprar una opción call y put sobra la misma acción?

Sí, existen varias estrategias de trading de opciones que implican comprar una opción put y call de forma simultánea sobre el mismo mercado. Algunas de estas estrategias son los straddles, strangles y spreads.

Potencia tus habilidades de trading

Obtén más información sobre el trading de opciones y amplía tus conocimientos con los cursos online gratuitos de Academia IG.

También puede interesarte…

Puedes operar con 700 acciones estadounidenses 24/52 mediante CFDs.

Opera con miles de fondos cotizados (ETF) con IG

Abre una posición en más de 13 000 acciones internacionales

1 Las opciones son productos apalancados, al igual que los CFD. Te permiten operar sobre el movimiento de un mercado sin necesidad de convertirte en el dueño del activo subyacente. Esto significa que tus beneficios, al igual que tus pérdidas, pueden verse aumentados si vendes opciones. Cuando compras opciones call, tu riesgo se limita a la prima que has pagado para abrir la posición. Sin embargo, cuando vendes opciones call tu riesgo es potencialmente ilimitado.

2 Los horarios de negociación van desde el lunes a las 8:00 a.m. hasta el sábado a las 5:00 a.m. (UTC -5). Durante el horario de verano, los horarios cambian de lunes a las 6:00 a.m. hasta sábado a las 3:00 a.m. (UTC -5).