Die besten Anleihen für Anleger und Trader

In unsicheren Zeiten kann die Investition in Anleihen Stabilität und Renditen bieten, die Aktien nur schwer erreichen können. Hier erfahren Sie alles, was Sie über Anleihen wissen müssen und welche Sie im Auge behalten sollten.

Hintergrund zu Anleihen

Anleihen sind im Wesentlichen Schuldverschreibungen, die von einem Land oder Unternehmen zur Kapitalbeschaffung ausgegeben werden. Beim Kauf einer solchen Schuldverschreibung leiht der Käufer dem Emittenten sein Geld über einen festgelegten Zeitraum. Im Gegenzug erhält man regelmäßige Zahlungen (den Coupon) und seine ursprüngliche Anlagesumme zurück, sobald die Anleihe fällig wird.

Anleihen lassen sich in zwei große Kategorien unterteilen:

- Staatsanleihen werden von Ländern ausgegeben. Diese werden in der Regel als sehr sicher angesehen, insbesondere wenn sie an eine große Volkswirtschaft wie Deutschland oder die USA geknüpft sind.

- Unternehmensanleihen werden dagegen von Unternehmen ausgegeben. Diese sind in der Regel risikoreicher als Staatsanleihen – der Risikograd hängt vom Emittenten ab.

Wie bei jeder Investition ist ein geringeres Risiko mit einer geringeren potenziellen Rendite verbunden.

Warum Anleihen kaufen?

Es gibt viele verschiedene Gründe, warum ein Anleger oder Trader Anleihen kaufen bzw. traden sollte. Unternehmensanleihen können zum Beispiel als Anlagemöglichkeit mit einem geringeren Risiko im Vergleich zu Aktien genutzt werden. Denn wenn ein Unternehmen zahlungsunfähig wird, erhalten die Anleihegläubiger ihr Kapital zurück, bevor die Eigenkapitalgeber ihren jeweiligen Anteil zurückerhalten.

Zwei Gründe, die für den Kauf von Anleihen sprechen, stechen allerdings besonders heraus: Diversifizierung und Zinssätze.

Diversifizierung

Staatsanleihen werden als eine der sichersten verfügbaren Investitionen angesehen, da es selten vorkommt, dass Länder ihre Schulden nicht zurückzahlen. Allerdings ist dies nicht vollständig ausgeschlossen. Deshalb setzen viele Anleger sie als Mittel zur Diversifizierung ihres Portfolios ein.

Wenn es zu Rezessionen oder Bärenmärkten kommt, fliehen viele oftmals aus den Aktienmärkten in „sichere Häfen“. Dazu gehören auch Anleihen. Dies führt zu einem Kursanstieg der Anleihen. Wenn Sie in einem solch geschilderten Fall bereits Anleihen in Ihr Portfolio aufgenommen haben, können etwaige Aktienverluste teilweise durch die Gewinne aus Ihren sichereren Beteiligungen ausgeglichen werden. Darüber hinaus tragen die relativ stabilen Anleihekurse dazu bei, die Gesamtvolatilität eines Portfolios zu reduzieren.

Zinssätze

Mit Ausnahme von Aktien werden die Anleihekurse nicht wesentlich von anderen Märkten beeinflusst. Ein sprunghafter Anstieg des Gold- oder Ölpreises sorgt bei einem Anleihenportfolio beispielsweise nicht für allzu große Auswirkungen. Allerdings gibt es eine Variable, die erheblich zu Kursbewegungen von Anleihen beiträgt: Zinssätze.

Wenn die Zinsen hoch sind, besteht kaum Grund zur Investition in Anleihen, sodass deren Kurse sinken. Wenn die Zinssätze niedrig sind, ist allerdings das Gegenteil der Fall. Dies bedeutet zwar, dass Anleihen einem gewissen Zinsrisiko unterliegen. Es macht sie aber auch für Trader interessant, die sich gegen Zinsbewegungen absichern möchten.

Anleihen kaufen: Investieren im Vergleich zum Handeln

Anleihen können auf zwei Arten gekauft werden: durch direkte Investition oder durch Handel mit den Kursbewegungen. Schauen wir uns beide Möglichkeiten etwas genauer an.

In Anleihen investieren

Bei der Investition in Anleihen kaufen Sie diese und integrieren sie in Ihr Portfolio. Dieser Vorgang direkt über den Emittenten kann sehr schwierig sein, denn in den meisten Fällen ist ein Mindestbetrag von 100.000 € erforderlich. Deshalb investieren viele Einzelanleger stattdessen über einen Fonds, beispielsweise über einen börsengehandelten Fonds (ETF).

Anleihe-ETFs sind Fonds, die ausschließlich Anleihevermögen halten. Sie sorgen für eine regelmäßige Dividendenauszahlung, ähnlich wie bei einem Anleihecoupon, und bewegen sich im Wert nach oben oder unten, wenn sich der Kurs ihrer zugrundeliegenden Portfolio-Positionen ändert. Da aber ETFs an Börsen gehandelt werden, können sie viel einfacher gekauft und verkauft werden. Auf diese Weise sichern Sie sich viele der Vorteile von Anleihen und erhalten zusätzliche Liquidität und Transparenz.

Die zur Verfügung stehende Auswahl ist riesig und reicht von Gruppen hochverzinslicher Unternehmensanleihen bis hin zu einzelnen britischen Gilts.

Allerdings besteht ein wesentlicher Unterschied zwischen Anleihen und Anleihe-ETFs. Während Anleihen zu einem bestimmten Zeitpunkt fällig werden und man sein investiertes Geld zurückerhält, ist die Laufzeit von ETF-Anlagen unbegrenzt.

Besitzer eines IG-Aktienhandelskontos können in Anleihe-ETFs investieren.

Das Anleihen-Trading

Beim Trading mit Anleihen werden Derivate wie CFDs eingesetzt, um auf deren Kursbewegungen zu spekulieren, ohne dass die zugrundeliegenden Vermögenswerte in Ihr Eigentum übergehen.

Gegenüber einer Investition hat dies zwei Hauptvorteile. Zum einen können Sie long gehen, wenn Sie der Meinung sind, dass die Anleihekurse steigen werden. Zum anderen können Sie aber auch short gehen, wenn Sie der Meinung sind, dass sie fallen werden. Nehmen wir an, Sie sind der Meinung, dass sich eine bevorstehende Zinserhöhung der Bank of England (BoE) negativ auf Gilts auswirken wird. Sie würden nun eine Short-Position auf langfristige Gilts einnehmen und profitieren, wenn deren Kurs fällt.

Dadurch wird das Trading insbesondere für Hedging interessant. Wenn Sie Beteiligungen in Ihrem Portfolio haben, die von steigenden Zinssätzen negativ beeinflusst werden können, sollten Sie bei den Anleihen short gehen, um das Risiko auszugleichen.

Der zweite Vorteil liegt in der Margin. Um Anleihen zu traden, muss nur ein Bruchteil der Kosten für die Position im Voraus aufgebracht werden. Um beispielsweise bei Langzeit-Gilts mit einem Wert von 5.000 € short zu gehen, muss gerade einmal eine Einstiegsmargin von 1.000 € aufgewendet werden.

Beginnen Sie den Handel mit Anleihen, Aktien, Indizes und mehr mit einem Live-Konto bei IG.

Welches sind die besten Anleihen, die Anleger im Blick behalten sollten?

- iShares Core U.S. Aggregate Bond ETF (AGG)

- Vanguard Total Bond Market Index Fund (BND)

- iShares iBoxx $ Investment Grade Corporate Bond ETF (LQD)

- Vanguard Intermediate-Term Corporate Bond Index Fund (VCT)

- iShares Core Corp Bond UCITS ETF (IEAH)

Diese fünf Anleihe-ETFs sind alle über unseren Aktienhandel-Dienst erhältlich und wurden aufgrund des hohen Wertes ihrer Beteiligungen ausgewählt.

Vanguard Total Bond Market Index Fund (BND)

Der Vanguard Total Bond Market Fonds zeichnet den Bloomberg Barclays U.S. Aggregate Float Adjusted Index nach. Er umfasst Anleihen der Federal National Mortgage Association, T-Notes und Schatzanleihen.

Genau wie der AGG hält der BND nur Vermögenswerte mit einem Rating von AAA–BBB. Er investiert zwar international, aber nur, wenn die Anleihen auf Dollar lauten.

Vanguard Intermediate-Term Corporate Bond Index Fund (VCIT)

Diese Anleihe bietet Zugang zu Unternehmensanleihen mit mittelfristigen Laufzeiten, d. h. zwischen fünf und zehn Jahren. Sie konzentriert sich auf Industrie-, Versorgungs- und Finanzunternehmen, wobei einige der größten Beteiligungen CVS Health, AbbVie, Verizon und Wells Fargo umfassen.

Alle Anlagen von VCIT verfügen über eine Anlagenbonität, wobei 56 % mit BBB und 37 % mit A bewertet sind.

Welches sind die besten Anleihen, die Trader im Blick behalten sollten?

Neben dem Handel auf die Kurse von ETFs können Sie mit CFDs auf einzelne Märkte für Staatsanleihen spekulieren. Hier finden Sie eine Einführung dazu, was Sie mit IG traden können.

Deutschland: Bobl, Bund, Schatz und Buxl

Die deutschen Anleihen gehören zu den am häufigsten gehandelten und beobachteten Anleihen der Welt. Der Bund ist das langfristige Anleiheangebot, bei Bobl handelt es sich um eine mittelfristige und bei Schatz um eine kurzfristige Anleihe. Der Buxl ist dagegen eine Anleihe mit sehr langer Laufzeit.

USA: Staatsanleihen und T-Notes

US-Anleihen mit Laufzeiten von über zehn Jahren werden als Staatsanleihen bezeichnet (T-Anleihe), während Schatzanweisungen (T-Notes) Laufzeiten von zehn Jahren oder weniger haben. Mit IG können Sie T-Bonds sowie 10-, 5- und 2-jährige T-Notes handeln.

Vereinigtes Königreich: Gilts

Die BoE bezeichnet ihre kurz- und langfristigen Anleihen als Gilts, weil die Originalzertifikate vergoldete Ränder hatten.

Italien und Frankreich: BTS, BTP und OAT

Italienische Anleihen werden als BTPs bezeichnet. Französische Anleihen werden als „Obligations assimilables du Trésor“ bzw. OATs bezeichnet.

Anleihen handeln

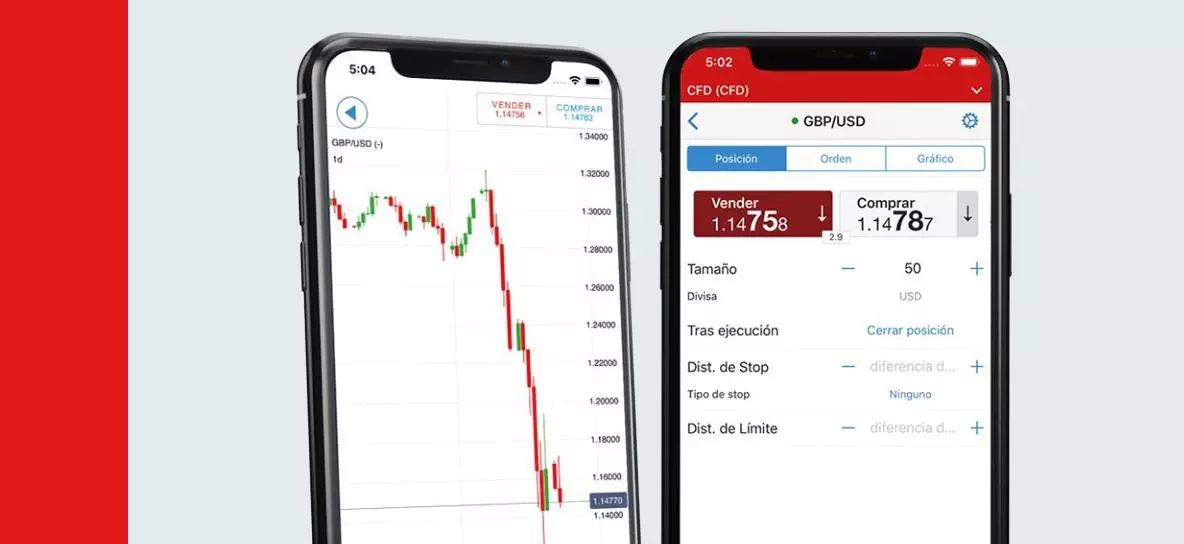

- Eröffnen Sie ein IG-Live-Konto online oder über unsere App

- Entscheiden Sie sich für eine Anleihe

- Eröffnen und überwachen Sie Ihre Position

Wenn Sie den Handel ausprobieren möchten, ohne Kapital zu binden, können Sie ein IG-Demokonto eröffnen. Sie erhalten virtuell 30.000 € für den Handel mit Anleihen, Aktien, Indizes und mehr.

Zusammenfassung zum Kauf von Anleihen

- Beim Kauf von Anleihen leihen Anleger dem Emittenten ihr Geld. Im Gegenzug erhalten sie einen Coupon und die Rückzahlung des Kapitals nach Fälligkeit der Anleihe.

- Mit IG können Sie in Anleihe-ETFs investieren und Anleihen über CFDs handeln

- Eröffnen Sie ein IG-Konto und steigen Sie in das Anleihen-Trading ein

Diese Information wurde von IG Europe GmbH und IG Markets Ltd (zusammen IG) bereitgestellt. Zusätzlich zum untenstehenden Haftungsausschluss enthält das auf dieser Seite enthaltene Informationsmaterial weder eine Auflistung unserer Handelspreise noch ein Angebot oder eine Aufforderung zu einer Transaktion in ein Finanzinstrument. IG übernimmt keine Verantwortung für die Verwendung dieser Kommentare und die daraus resultierenden Folgen. Es wird keine Zusicherung oder Gewähr für die Richtigkeit oder Vollständigkeit dieser Informationen gegeben. Folglich trägt der Anleger alleinverantwortlich das Risiko für einzelne Anlageentscheidungen. Jede angebotene Studie berücksichtigt nicht das Investment spezifischer Ziele, die finanzielle Situation und die Bedürfnisse einer bestimmten Person, die sie empfangen kann. Sie wurde nicht in Übereinstimmung mit den gesetzlichen Vorschriften zur Förderung der Unabhängigkeit des Investment Researchs (Anlageforschung) erstellt und gilt daher als Werbemitteilung. Obwohl IG nicht ausdrücklich darauf beschränkt ist, vor der Umsetzung unserer Empfehlungen zu handeln, versucht IG diese nicht zu nutzen, bevor sie den Kunden zur Verfügung gestellt werden. Sehen Sie die nicht-unabhängige Recherche und Quartalszusammenfassung an.

Sie sehen eine Handelschance?

Ergreifen Sie sie. Handeln Sie auf unserer preisgekrönten Plattform auf mehr als 17.000 Märkten. Mit engen Spreads auf Indizes, Aktien, Rohstoffe und mehr.