Gap Trading Erklärung

Trader und Technische Analysten streiten sich gerne und oft darüber, ob Gaps, also Kurslücken, geschlossen werden.

Die ständige Frage: Werden Gaps geschlossen oder nicht?

Es gibt etliche Ergebnisse statistischer Erhebungen, die davon ausgehen, dass Kurslücken geschlossen werden. Andere Tests behaupten das Gegenteil. Wir gehen in diesem Artikel von der Annahme aus, dass Gaps nicht oder sehr spät geschlossen werden. Mit anderen Worten. Wir traden in die Gap-Richtung.

Ursachen von Kurslücken

Die häufigsten Gründe für Gaps sind:

- Unerwartete Ereignisse und Nachrichten wie beispielsweise Betrugsvorwürfe, ein Produkt muss vom Markt genommen werden oder sehr gute und besser als erwartete Quartalszahlen

- Drastische Veränderung der Marktgegebenheiten

- Beträchtliche zeitliche Verzögerungen beispielsweise an Wochenenden und Feiertagen

- Nach- bzw. vorbörsliche Entwicklung wie beispielsweise der Wahlsieg von Donald Trump im November 2016

- Technische Gründe wie beispielsweise eine deutliche Ausweitung der Geld/Brief-Spanne (Spread)

Arten von Gaps

Die vier Arten von Kurslücken:

- Common Gap (gemeine Lücke)

- Exhaustion Gap (Erschöpfungslücke)

- Runaway Gap (Fortsetzungslücke)

- Breakaway Gap (Ausbruchslücke)

Common Gap

Das Common Gap, im deutschen auch als gemeine Lücke bekannt, wird recht oft geschlossen. Allerdings besteht das Problem darin, diese Art von Kurslücken zu identifizieren bzw. von anderen Gaps zu unterscheiden.

Exhaustion Gap

Die so genannte Erschöpfungslücke signalisiert das baldige Ende eines Trends. Es handelt sich hierbei um das letzte Aufbegehren eines Aufwärts- oder Abwärtstrends. Voraussetzung für ein Exhaustion Gap ist ein außergewöhnlich hohes Volumen beim Ausbruch.

Runaway Gap

Das Runaway Gap, oder auch Fortsetzungslücke, kommt in einem intakten Trend vor. Eine Trendumkehr liegt jedoch nicht vor. Bei dieser Art von Lücke empfiehlt es sich, in die Gap-Richtung zu handeln.

Breakaway Gap

Das erfolgreichste Gap, wie die folgenden Beispiele zeigen werden, ist die Ausbruchslücke. Der Kurs eines Basiswertes bricht aus einer Chartformation aus. Diese können ein auf- oder absteigendes Dreieck, eine Schulter-Kop-Schulter-Formation (SKS) oder ein Rechteck sein. Das Volumen steigt hierbei deutlich an.

Berechnung des Kursziels und Stopp Loss bei einer Kurslücke

Die Berechnung des Kursziels bei einem Gap erfolgt in der Regel unter Berücksichtigung der Höhe der jeweiligen Chartformation. Aber auch die Fibonacci-Methode oder der Time Stop werden gerne genommen. Wir wenden in den Beispielen die Average True Range (ATR) an.

Bei der eingangs erwähnten Annahme, das sich ein Breakaway Gap nicht oder erst viel später schließt, sollte der Stop Loss im Gap-Bereich platziert werden.

Beispiel eines Breakaway Up Gaps bei Adidas

Im ersten Beispiel ist die Adidas-Aktie zu sehen. Der DAX-Titel konnte Anfang August 2018 einen über Monate andauernden Abwärtstrend nach oben verlassen. Dies geschah mit einem entsprechenden Breakaway Gap. Einen Tag darauf wurde eine Long-Position zum Eröffnungskurs von 207,30 EUR eröffnet. Der Stop-Loss wurde knapp unterhalb des Tiefs der Ausbruchslücke bei 202,10 EUR platziert. Das Kursziel betrug 213,34 EUR. Hierbei hatten wir dem Schlusskurs der Ausbruchskerze eine Average True Range (ATR) dazu addiert. Am 27. August konnte die Aktie verkauft werden, nachdem das Kursziel erreicht wurde. Der Trader hätte einen Gewinn von 8,00 EUR bzw. 3,9% erzielt. Das Chance/Risiko-Verhältnis (CRV) lag bei 1,5:1.

Adidas auf Tagesbasis

Beispiel eines Breakaway Down Gaps bei E.on

Im nächsten Beispiel der E.on-Aktie wurde eine wichtige Unterstützungszone in Form eines Rechtecks nach unten verlassen. Die besagte Schiebezone bei 7,65/7,56 EUR musste am 12. September 2016 den Bären überlassen werden. Einen Tag darauf konnte zu 6,60 EUR eine Short-Position eröffnet werden. Dem Schlusskurs der Ausbuchslücke wurde eine Average True Range (ATR) subtrahiert. Das Kursziel lag dementsprechend bei 6,29 EUR. Den Stop Loss platzierten wir bei 6,78 EUR, oberhalb des Hochs der Ausbruchslücke. Nach dem Breakaway Gap ging es anschließend weiter gen Süden. Am 14. des gleichen Monats wurde das Kursziel erreicht. Einen Tag darauf konnte die Short-Position zu 6,25 EUR geschlossen werden. Der Anleger konnte sich über einen Gewinn von 0,35 EUR bzw. 5,3% freuen. Das Chance/Risiko-Verhältnis betrug 1,72:1

E.on auf Tagesbasis

Diese Information wurde von IG Europe GmbH und IG Markets Ltd (zusammen IG) bereitgestellt. Zusätzlich zum untenstehenden Haftungsausschluss enthält das auf dieser Seite enthaltene Informationsmaterial weder eine Auflistung unserer Handelspreise noch ein Angebot oder eine Aufforderung zu einer Transaktion in ein Finanzinstrument. IG übernimmt keine Verantwortung für die Verwendung dieser Kommentare und die daraus resultierenden Folgen. Es wird keine Zusicherung oder Gewähr für die Richtigkeit oder Vollständigkeit dieser Informationen gegeben. Folglich trägt der Anleger alleinverantwortlich das Risiko für einzelne Anlageentscheidungen. Jede angebotene Studie berücksichtigt nicht das Investment spezifischer Ziele, die finanzielle Situation und die Bedürfnisse einer bestimmten Person, die sie empfangen kann. Sie wurde nicht in Übereinstimmung mit den gesetzlichen Vorschriften zur Förderung der Unabhängigkeit des Investment Researchs (Anlageforschung) erstellt und gilt daher als Werbemitteilung. Obwohl IG nicht ausdrücklich darauf beschränkt ist, vor der Umsetzung unserer Empfehlungen zu handeln, versucht IG diese nicht zu nutzen, bevor sie den Kunden zur Verfügung gestellt werden. Sehen Sie die nicht-unabhängige Recherche und Quartalszusammenfassung an.

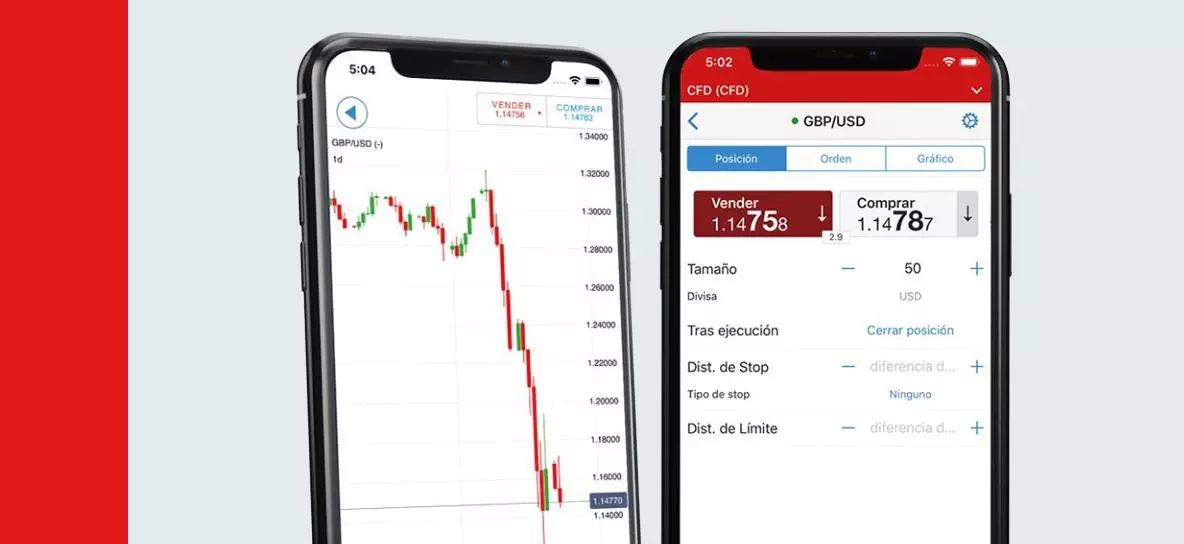

Sie sehen eine Handelschance?

Ergreifen Sie sie. Handeln Sie auf unserer preisgekrönten Plattform auf mehr als 17.000 Märkten. Mit engen Spreads auf Indizes, Aktien, Rohstoffe und mehr.