Einführung in die Swing-Trading-Strategien

Trader nutzen vielfältige Techniken des Swing-Tradings für optimale Ergebnisse bei kurzfristigen Kursbewegungen. Erfahren Sie mehr über Swing-Trading und wie Sie es erfolgreich anwenden können.

Was ist Swing-Trading?

Swing-Trading ist eine Art von Trading, die sich darauf konzentriert, einen Teil einer größeren Kursbewegung zu erfassen. Swing-Trader legen den Fokus auf die Mitnahme kleinerer, dafür häufigerer Gewinne und versuchen, Verluste möglichst schnell zu begrenzen.

Dieser Trading-Stil basiert auf der Annahme, dass sich Marktpreise selten geradlinig bewegen und dass Trader in den minimalen Schwingungen (auch “Swings” genannt) Handelschancen finden können. Swing-Trader konzentrieren sich auf die Punkte, an denen ein Markt umkehrt, indem sie ihre Trades an diesen „Swings“ platzieren oder schließen. Im Swing-Trading geht es darum, auf kurzfristige Bewegungen längerfristiger Trends zu handeln.

Swing Trading einfach erklärt:

- Ziel: Profitieren von kurzfristigen Preisbewegungen innerhalb längerfristiger Trends

- Zeitrahmen: Typischerweise einige Tage bis mehrere Wochen

- Fokus: Identifizierung von "Swing Highs" (“Swing Hochs”) und "Swing Lows" (Swing Tiefs)

Grundlagen zum Swing-Trading: Wie funktioniert es?

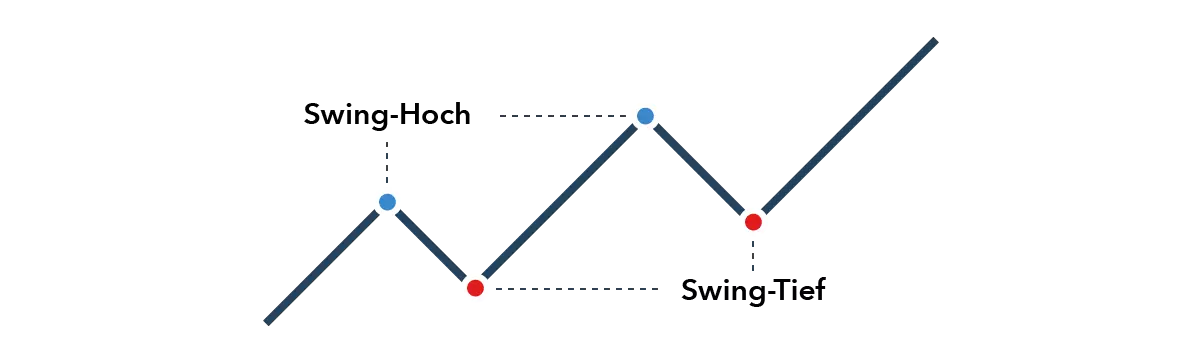

Zum Swing-Trading gehört das Identifizieren profitabler Zeitpunkte zum Beginn eines Trades auf Basis zweier Arten von Swings:

- „Swing Lows“: Maßgebliche Kurstiefs

- „Swing Highs“: Deutliche Kurshochs

Ein Swing-Trader befasst sich damit, die Kursbewegungen zwischen diesen deutlichen Tiefs und Hochs einzufangen:

Aufwärtstrend: Kauf an "Swing Lows", Verkauf an "Swing Highs"

Abwärtstrend: Verkauf an "Swing Highs", Kauf an "Swing Lows"

In einem Aufwärtstrend wollen Trader, ausgehend von diesen Tiefs, kaufen oder sich Long positionieren und den Trade beim „Swing High“ schließen. In einem Abwärtstrend wollen Trader zwischen den Hochs und Tiefs verkaufen oder sich Short positionieren.

Es ist wichtig zu verstehen, dass es nahezu unmöglich ist, die exakten Hochs und Tiefs jeder Swing-Bewegung genau zu treffen. Das Ziel ist es, einen möglichst großen Teil der Kursbewegung zu erfassen. Es ist nicht unüblich, dass präzise Höchst- und Tiefstwerte übersehen werden, da die Identifikation eines neuen Trends eine gewissen Zeitspanne in Anspruch nimmt.

Swing-Trading im Vergleich zu Day-Trading: Wo liegen die Unterschiede?

Der Hauptunterschied zwischen Day-Trading und Swing-Trading liegt im Zeitraum, für den Sie die Position halten.

Swing Trading |

Day Trading |

|

|

|

|

|

|

|

|

Beim Day-Trading, wie der Name schon andeutet, werden die Positionen vor Handelsschluss des jeweiligen Tages geschlossen. Day-Trader kaufen und verkaufen an einem Handelstag mehrere Vermögenswerte, um von kleinen Marktbewegungen zu profitieren.

Swing-Trader sind dagegen nicht unbedingt an diese zeitliche Begrenzung gebunden, da die Dauer eines Swing-Trades sich am Zeitrahmen des jeweiligen Trends orientiert. So kann ein Trade nur 30 Minuten dauern, sich aber auch über mehrere Tage erstrecken – je nachdem, wie sich der Markt entwickelt.

Zwei beliebte Strategien für das Swing-Trading

Wir haben eine Übersicht über zwei beliebte Swing-Trading Strategien erstellt, mit denen Sie eine Methodik für den Eintritt und das Verlassen eines Marktes entwickeln können. Diese sind:

Trendtrading

Eine Trendtrading-Strategie beruht auf der Nutzung technischer Hinweise, um die Richtung des Marktmomentums zu ermitteln. Swing-Trading Strategien versuchen, einen Teil dieses Trends zu erfassen und Vorteile aus dem „Swing High“ oder „Swing Low“ zu ziehen.

Trend-Trader nehmen eine Long-Position, wenn sie glauben, dass der Kurs noch höher steigt, und eine Short-Position, wenn sie glauben, er sinkt noch tiefer. Sie beenden den Trade, wenn die Analyse darauf hindeutet, dass ein Reversal bevorsteht.

Einige der gängigen technischen Analysetools, die bei Strategien bestimmten Trends folgen, und zum Einsatz kommen, umfassen den gleitenden Durchschnitt, den Relative-Stärke-Index (RSI) und den durchschnittlichen Richtungsindex (ADX).

Breakout-Trading

Beim Breakout-Trading wird eine Position möglichst früh in einem vorhandenen Trend eröffnet, um aus der Marktbewegung Kapital zu schlagen. Swing-Trader versuchen, Punkte zu erkennen, an denen der Kurs kurz davor steht, aus dem normalen Trading-Bereich „auszubrechen“ (Breakout). Das passiert üblicherweise, wenn ein tragendes Element wegfällt oder eine Unterstützungs- oder Widerstandslinie durchbrochen wird.

Beim Breakout-Trading muss der Trader wissen, wie stark oder schwach das Marktmomentum ist. Dieses wird in der Regel über das Volumen der stattfindenden Trades berechnet. Deshalb stellen volumengewichtete gleitende Durchschnittswerte ein beliebtes technisches Analysetool unter Swing-Tradern dar.

Swing-Trading-Indikatoren

Um eine Swing-Trading-Strategie aufzustellen, nutzen viele Trader Preistabellen und technische Indikatoren, um potenzielle Swings sowie profitable Eintritts- und Austrittspunkte in einem Markt zu ermitteln. Gängige Indikatoren für das Swing-Trading umfassen:

Gleitende Durchschnittswerte

Ein weit verbreiteter Indikator in der technischen Analyse ist der gleitende Durchschnitt (Moving Average, MA). Dieser Indikator analysiert die Schlusskursdaten über einen definierten Zeitraum, um den Durchschnittswert des Vermögenswertes zu ermitteln.

Wenn Sie beispielsweise einen 50-Tage-MA verwenden, nehmen Sie die Schlusskurse der letzten 50 Tage, addieren die Werte und teilen diese durch 50, um den Durchschnittskurs zu erhalten. Die resultierenden Werte werden anschließend als kontinuierliche Linie dargestellt, wodurch kurzfristige Marktbewegungen geglättet werden. Dies ermöglicht es dem Trader, den übergeordneten Trend präziser zu erfassen und zu interpretieren.

Beim gleitenden Durchschnitt (MA) liegt der Schwerpunkt darauf, einen Trend zu ermitteln oder zu bestätigen, nicht auf dessen Prognose. Das liegt daran, dass der MA ein nachlaufender Indikator ist, der stets eine gewisse Verzögerung zum aktuellen Marktpreis aufweist. Das grundlegende Konzept besagt, dass ein Aufwärtstrend vorliegt, wenn der Kurs deutlich über dem gleitenden Durchschnitt gehandelt wird, während ein Abwärtstrend angenommen wird, wenn der Kurs unter dem gleitenden Durchschnitt liegt.

Eine gängige Strategie basiert auf der Analyse von Schnittpunkten zwischen zwei exponentiellen gleitenden Durchschnittswerten (EMA), die aktuelleren Kursdaten ein größeres Gewicht geben (anders als beim Standard-MA). Normalerweise nutzt diese Strategie einen kurzfristigen EMA, z. B. den 50-Tage-EMA (im nachstehenden Diagramm als rote Linie dargestellt) und einen längerfristigen EMA, wie dem 100-Tage-EMA (grüne Linie).

Das Ziel besteht darin, Kreuzungspunkten zu identifizieren, an denen sich die Wege der gleitenden Durchschnittswerte schneiden. Dies kann auf eine Änderung in der Kursrichtung hindeuten. Wenn der schnelle EMA den langsamen EMA von unten durchbricht, könnte dies für einen Swing-Trader ein Signal zum Aufbau einer Long-Position darstellen. Umgekehrt könnte eine Kreuzung des kurzfristigen EMA von oben durch den längerfristigen EMA als Indikation für eine Short-Position interpretiert werden.

Relative-Stärke-Index (RSI)

Nach der Identifikation eines Trends kann ein Trader die Anwendung eines Momentum-Indikators in Betracht ziehen zu verwenden, um Swings im Gesamttrend zu erfassen. Ein beliebter Momentum-Indikator ist der RSI, mit dem Swing-Trader beurteilen können, ob ein Markt überkauft oder überverkauft ist – was bedeutet, dass der Markt einen „Swing“ erreichen könnte.

Der RSI ist als Oszillator klassifiziert, da er in einem Diagramm von Null bis 100 dargestellt wird. Üblicherweise gilt alles über 70 als überkauft (im nachstehenden Diagramm rot dargestellt). Wenn der Kurs unter 30 fällt, gilt er als überverkauft (im nachstehenden Diagramm grün dargestellt). Diese Schwellenwerte dienen als potenzielle Signale für Trendumkehrungen oder -korrekturen.

In einem Aufwärtstrend kann eine vom RSI angezeigte Bewegung aus dem überverkauften Territorium als potenzielles Kaufsignal interpretiert werden. Ein überkauftes Signal könnte ein Signal sein, einen Trade zu schließen. In einem Abwärtstrend könnte eine Bewegung aus dem überkauften Bereich ein Signal sein, einen Short-Trade einzugehen, während ein überverkauftes Signal ein Signal sein könnte, den Short-Trade zu schließen und nicht gegen den Trend zu handeln.

Stochastischer Oszillator

Ähnlich wie der RSI ist der stochastische Oszillator ein Momentum-Indikator. Er vergleicht über einen definierten Zeitraum (in der Regel 14 Tage) den aktuellen Schlusskurs mit dem vorherigen Trading-Bereich. Die zugrunde liegende Theorie besagt, dass Veränderungen im Marktmomentum den Schwankungen von Handelsvolumen und Kurs vorausgehen, was die Bedeutung dieses Indikators unterstreicht. . Trader, die auf Basis des Momentums handeln, können diesen Indikator nutzen, um potenzielle Kursschwankungen zu antizipieren.

Die Darstellung des stochastischen Oszillators wird in Form von zwei Linien dargestellt: der Indikatorlinie (die schwarze Linie im nachstehenden Diagramm) und der Signallinie (der roten gestrichelten Linie unten). Diese Linien schwanken auf einer Skala zwischen Null und 100. Wenn ein Wert über 80 erreicht wird, gilt der Markt als überkauft, während ein Wert unter 20 auf überverkaufte Bedingungen hinweist.

Eine Kreuzung beider Linien wird häufig als potenzielles Zeichen für eine bevorstehende Trendwende gedeutet. Wenn die Indikatorlinie über die Signallinie ansteigt, können Swing-Trader das Eröffnen einer Long-Position in Betracht ziehen – es sei denn, die Werte liegen über 80. Wenn die Indikatorlinie unter die Signallinie fällt, können Swing-Trader das Eröffnen einer Short-Position in Betracht ziehen – es sei denn, die Werte liegen unter 20.

Mit dem Swing-Trading beginnen

Es gibt zwei Möglichkeiten, mit dem Swing-Trading zu beginnen:

- Eröffnen Sie ein Handelskonto. Sie können mit IG schnell und einfach ein Handelskonto eröffnen.

- Üben Sie das Trading mit einem Demokonto. Testen Sie Ihre Strategien für das Swing-Trading in einer risikofreien Umgebung mit einem IG-Demokonto.

Zusätzlich empfehlen wir, sich kontinuierlich weiterzubilden, um Ihre Swing Trading Erfahrungen zu verbessern und neue Swingtrading-Strategien zu entwickeln. Erfahren Sie mehr, und erweitern Sie Ihre Trading-Kenntnisse mit IG Academy.

Zusammenfassung zum Swing-Trading

- Swing-Trading ist eine Art von Trading, die sich darauf konzentriert, einen Teil einer größeren Preisbewegung zu erfassen.

- Es basiert auf der Annahme, dass sich Marktpreise selten geradlinig bewegen und dass Trader in den minimalen Wellen oder "Swings" Handelschancen finden können.

- Zum Swing-Trading gehört das Identifizieren profitabler Zeitpunkte zum Beginn eines Trades auf Basis zweier Arten von Swings: „Swing Lows“ (Swing Tiefs) und „Swing Highs“ (“Swing Hochs”).

- Es ist nicht immer möglich, die exakten Hochs und Tiefs jeder Swing-Bewegung genau zu treffen. Das Ziel ist es, einen möglichst großen Teil der Kursbewegung zu erfassen.

- Swing-Trader können ihre Positionen für Zeiträume zwischen wenigen Minuten und länger als einen Tag halten, da die Dauer eines Swing-Trades vom Zeitrahmen des Trends abhängt.

- Zwei beliebte Strategien beim Swing-Trading sind das Trendtrading und das Breakout-Trading, welche kurzfristige Marktbewegungen betrachten.

- Swing-Trader nutzen technische Analysetools wie den gleitenden Durchschnitt, den RSI und den stochastischen Oszillator.

Bei diesem Artikel handelt es sich um eine Werbemitteilung. Diese Informationen werden von IG Europe GmbH (IGE) bereitgestellt. Zusätzlich zum untenstehenden Haftungsausschluss enthält das Informationsmaterial auf dieser Seite weder eine Auflistung unserer Handelskurse noch ein Angebot oder eine Aufforderung zum Handel mit genannten Finanzinstrumenten. IGE übernimmt keine Gewähr für die Richtigkeit und Vollständigkeit dieser Informationen und übernimmt in der Folge keine Verantwortung für die Verwendung dieser Informationen und daraus resultierender Folgen. Die zur Verfügung gestellten Informationen stellen keine Anlageberatung dar, berücksichtigen also nicht die spezifischen Anlageziele, den Anlagehorizont sowie die finanzielle Situation einzelner Personen, welche diese Information erhalten. Der Anleger allein trägt das Risiko für jede eigenverantwortlich getroffene Anlageentscheidung oder Durchführung von Transaktionen in Finanzinstrumenten. Die Informationen wurden darüber hinaus nicht in Übereinstimmung mit den gesetzlichen Vorschriften zur Förderung der Unabhängigkeit des Investment Researchs (Anlage-oder Anlagestrategieempfehlungen) erstellt und gelten daher insgesamt als Werbemitteilung. Obwohl der Handel in Finanzinstrumenten, die Gegenstand dieser Informationen sind, vor der Bereitstellung dieser Informationen an Kunden und andere Personen für die Mitarbeiter der IG nicht verboten ist, darf gemäß unserer Policy die Information nicht zum Vorteil der Mitarbeiter oder IG genutzt werden. Wir sind bestrebt wirksame organisatorische und administrative Vorkehrungen zu treffen und aufrechtzuerhalten, um alle angemessenen Schritte zu unternehmen, um zu verhindern, dass Interessenkonflikte ein wesentliches Risiko für die Interessen unserer Kunden darstellen oder zu einem solchen führen. Wir verfolgen eine Politik der Unabhängigkeit, die von unseren Mitarbeitern verlangt im Interesse unserer Kunden zu handeln und jegliche Interessenkonflikte bei der Erbringung unserer Dienstleistungen außer Acht zu lassen. Darüber hinaus liegt es nicht im Interesse von IG, die relevanten Informationen einem der Emittenten vor deren Veröffentlichung weiterzuleiten. Die hier erwähnten organisatorischen und administrativen Kontrollen werden in unseren Grundsätzen zur Handhabung von Interessenkonflikten dargelegt. Eine Zusammenfassung der Grundsätze für die Handhabung von Interessenkonflikten ist auf unserer Website verfügbar.

Erkunden Sie die Märkte mit unserem kostenlosen Kurs

Lernen Sie mit dem kostenlosen Kurs „Einführung in die Finanzmärkte“ der IG Academy, wie Aktien funktionieren und entdecken Sie die breite Palette von Märkten, die Sie handeln können.

Setzen Sie das Erlernte in die Tat um

Probieren Sie Ihre neue Aktienstrategie mit einem Demokonto in einer risikofreien Umgebung aus.

Sind Sie bereit, Aktien zu handeln?

Setzen Sie die in diesem Artikel gelernten Lektionen mit einem Live-Konto in die Tat um – ein Upgrade ist schnell und einfach.

- Handeln Sie über 16.000 beliebte Aktien aus aller Welt

- Schützen Sie Ihr Kapital mit Risikomanagement-Tools

- Reagieren Sie auf Eilmeldungen und handeln Sie 70 der wichtigsten US-Aktien auch außerhalb der Handelszeiten

Zum Handel inspiriert?

Setzen Sie Ihr neues Wissen in die Praxis um. Loggen Sie sich jetzt in Ihrem Konto ein.