Che cos’è la strategia price action e come usarla nel tuo trading?

Che cos’è la strategia price action e come usarla nel tuo trading? Scoprilo nella guida completa che Arduino Schenato ha curato per conto di IG Italia.

Negli anni ho sempre portato avanti sia come trader sia come formatore i miei studi verso la price action di mercato. Sono stato il primo trader a divulgare in Italia questo tipo di visione e approccio al mercato.

Per price action o azione del prezzo si intende il comportamento del prezzo di un qualsiasi titolo, indice, commodity o cambio valutario in uno specifico periodo di tempo. Questo metodo è applicabile ad ogni strumento finanziario purché sia liquido.

La price action riguarda la formazione di alcuni “pattern” grafici in determinate condizioni di mercato che possono predire l'azione del prezzo futura. Alcune formazioni grafiche, infatti, le ritroviamo spesso e possono essere utilizzate come ottimo e semplice sistema di trading.

Il metodo “price action naked” che utilizzo da molti anni permette di vedere esattamente cosa sta succedendo in quello specifico mercato che stiamo analizzando, occorre ovviamente esperienza e studio delle dinamiche di prezzo ma è solamente il prezzo il “RE del mercato” per chi utilizza questo approccio al trading di breve termine. Offre la giusta visuale di quello che sta accadendo nel mercato tra domanda e offerta, tra compratori e venditori dandoci un quadro abbastanza nitido di chi in quel determinato mercato sta avendo la meglio o ha avuto la meglio.

Che cos’è la price action?

Price Action, definizione spesso confusa e che, in generale può comprendere svariate modalità operative, vediamo quindi cosa significa price action e cosa studia e osserva chi usa questo approccio al trading.

La price action naked è un metodo di trading che studia le dinamiche di prezzo che si vengono a creare in determinate aree chiave di mercato attraverso lo studio della struttura dei time frame alti con la finale conferma di uno dei miei segnali di price action più importanti. Il time frame che utilizzo è principalmente il daily, ma deve esserci sempre una contestualizzazione del grafico weekly. Chi parla di strategia price action su grafici al di sotto del time frame a 4 ore difficilmente starà operando realmente con la price action naked perché è implicito il fatto di operare non avendo nessun’altra informazione se non il prezzo. Quindi il time frame alto è conveniente per molti aspetti e in questo caso perché assorbe automaticamente moltissimi fattori come le speculazioni di brevissimo e le news/fake news che possono far muovere il mercato in maniera erratica nel brevissimo termine. Utilizzando quindi time frame alti si può fare affidamento esclusivamente sul grafico che abbiamo di fronte e la sua price action, guida chiara per il “naked trader” come me. La price action che utilizzo infatti non è mai su time frame troppo stretti proprio perché è importante la contestualizzazione dell’ambiente del mercato che ho di fronte, delle possibili tendenze e delle aree d'interesse chiave per vendere o comprare. La price action è proprio questo.

Si deve quindi operare dal 4 ore in avanti. Solitamente io opero su daily (il 4 ore viene usato solo a supporto del time frame daily) proprio perché l'operatività è a tutti gli effetti “swing trading” o “reversal trading “, e viene mantenuta da un paio di giorni a qualche settimana al massimo (trading di breve termine). Il prezzo riflette le aspettative, le credenze e la presa di posizione di tutti i player del mercato. Dai Big Boys di Wall Street ai retail trader con poche migliaia di dollari nel conto, dalle aziende che utilizzano il Forex per scopi commerciali ai grossi fondi, le banche centrali e dalle grandi banche d’affari ai mini account dei trader che stanno cominciando ad operare! Il prezzo riflette dove sono andati i soldi di tutti. Lavorare su un time frame giornaliero/settimanale toglie i “rumori” intraday che possono dare falsi segnali al trader, in questo modo si ha una precisa visione della giornata di trading appena trascorsa, da qui il mio stile anche chiamato “End Of Day Trading”. Noi avremo pochi ma ben visibili set up di entrata nel mercato, nulla di più. Non ci servirà nient'altro che un broker affidabile come IG con una piattaforma professionale e integrata da grafici per poter operare utilizzo. Tutte le altre cose come news, report, telegiornali, previsioni non ci interessano per operare. Può essere interessante seguire Bloomberg Tv o la CNBC, leggere Il Sole 24 Ore o Milano Finanza, ma queste cose non devono avere nulla a che fare con la nostra operatività. Il nostro metodo sarà basato sul detto: “Opero su ciò che vedo, non su ciò che credo”. Nel mercato ci sono situazioni che accadono in modo molto simile e molto spesso...quindi noi focalizziamo l’attenzione su di una buona analisi nel fine settimana per poi andare a fare trading durante i giorni della settimana su quegli strumenti più interessanti che ci siamo fissati proprio dall’analisi del prezzo “nudo”. L'unico strumento che ci deve dire se, quando e dove entrare in un trade sarà il nostro grafico!

Ricorda: se a volte pare che solo noi siamo d'accordo sul comprare una certa valuta contro un'altra o acquistare quell'azione tramite strumenti a leva potremmo essere proprio noi ad avere ragione e gli altri ad avere torto. Seguiamo solo l’azione del prezzo, niente è più vero e attuale. Non dimenticarlo mai!

Quali sono le basi del Price Action Trader?

Il trading è un’attività meravigliosa per moltissimi aspetti, uno di questi è la varietà di metodi, tecniche e impostazioni che si posso dare nell’affrontare i mercati finanziari in maniera seria e professionale. Nel mio percorso da trader indipendente ho capito che il carattere di una persona conta in maniera importante nella scelta di un business plan operativo di trading, visto che questa attività ha spesso sfumature di tipo psicologico ed emotivo che possono impattare fortemente sui risultati mensili, trimestrali ed annuali del trader.

Nel tempo mi sono creato un metodo che mi offrisse la tranquillità, la serenità e la sicurezza per operare con cognizione di causa sapendo gestire i momenti di “costi” (vedi stop loss). Un trader è come una persona che deve mantenere padronanza della sua arma, deve acquisire forte pazienza, sapere quando non sparare e mantenersi “emotivamente pulito “ nei momenti di alto stress. Padroneggiare l’arma è fondamentale. Crearsi autodisciplina e non avere la tentazione di fare “over trading” e “over leverage” sono peculiarità che devono fare parte integrante del proprio metodo di trading, le strategie e il business plan per realizzare un patrimonio piano piano, mattone dopo mattone, senza la fretta di guadagnare tutto e subito. Il mercato c’era, c’è e ci sarà anche domani.Il price action trader che opera in maniera seria, nel suo piano ha tutti gli ingredienti per minimizzare le caratteristiche negative che spesso diventano un “bad habit” in molti trader, soprattutto alle prime armi.

Qui di seguito un punto fondamentale che può aiutare ad affrontare l’attività più bella del mondo e che è anche la base del mio operare nei mercati finanziari.

Daily & Weekly Time Frame

Il mio piano di trading, come detto precedentemente, non permette di inserirsi in negoziazioni attraverso segnali di price action dati da time frame differenti dal giornaliero e il settimanale. Non ritengo profittevole stare davanti ai monitor 12 ore al giorno per fare trading cercando costantemente opportunità su grafici con bassi time frame. Non amo la scommessa, amo il pianificare le cose e fare un trading sensato e coerente. Più alto è il time frame di riferimento e più è migliore la fotografia che abbiamo a disposizione del mercato. Preferisco oggi rischiare il 5% del mio capitale nel conto di trading in una negoziazione che mi è stata segnalata da un’analisi del grafico daily piuttosto che fare oggi 10 operazioni rischiando lo 0.5% del capitale su segnali offerti da time frame a 5 minuti. Il costo commissionale è il medesimo, il possibile costo ( stop loss ) della mia operatività è lo stesso ma cambiano vari fattori che, operando su daily e weekly migliorano notevolmente i risultati dell’attività, tra cui:

- Analisi tecnica migliore, più alto è il time frame e maggiore è l’accuratezza della situazione del mercato che sto analizzando

- Gestione della posizione più calma visto che ho solo un’operazione a mercato

- Impossibile fare over trading, visto che l’analisi viene effettuata in ottica di “end of day trading” , una volta al giorno

- Money management più riflessivo visto che il mio ordine viene inserito in momenti dove la liquidità è bassa, dopo la chiusura della giornata o della settimana

- Non sento la “paura” di inserire ordini perché si arriva all’inserimento dell’ordine dopo un’analisi più calma e a bocce ferme, quindi senza la fretta che spesso induce il trader, dopo l’entrata in posizione, a pensare il motivo per cui è entrato a mercato

- Rispetto del piano con più facilità che consente maggiore capacità nel rimanere disciplinati

- Meno preoccupazione riguardante l’operazione, gli stop loss sono più larghi (in termini di punti non di euro rischiati/investiti in un’operazione) e consentono di mantenere una corretta psicologia, arma fondamentale per fare trading

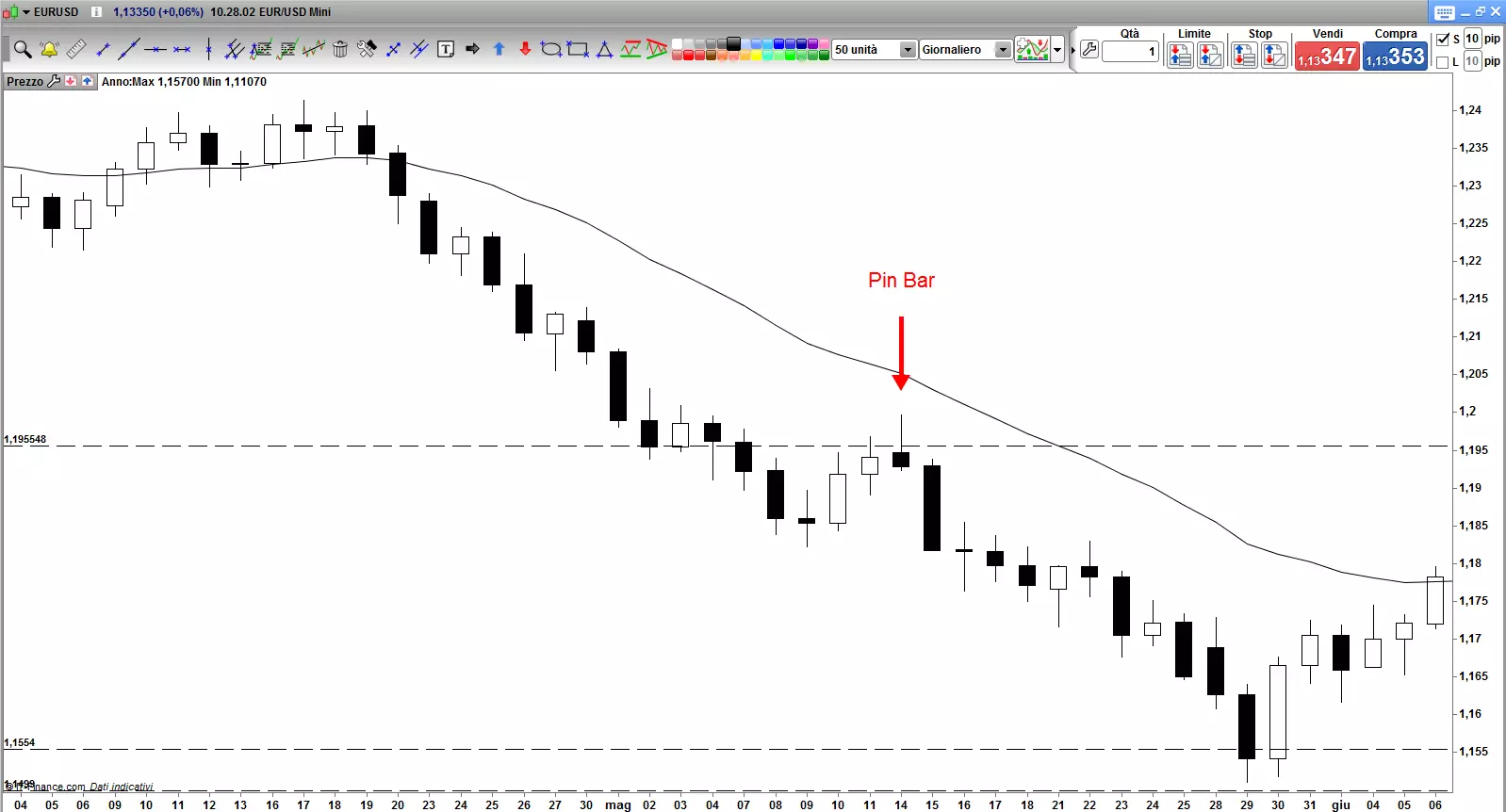

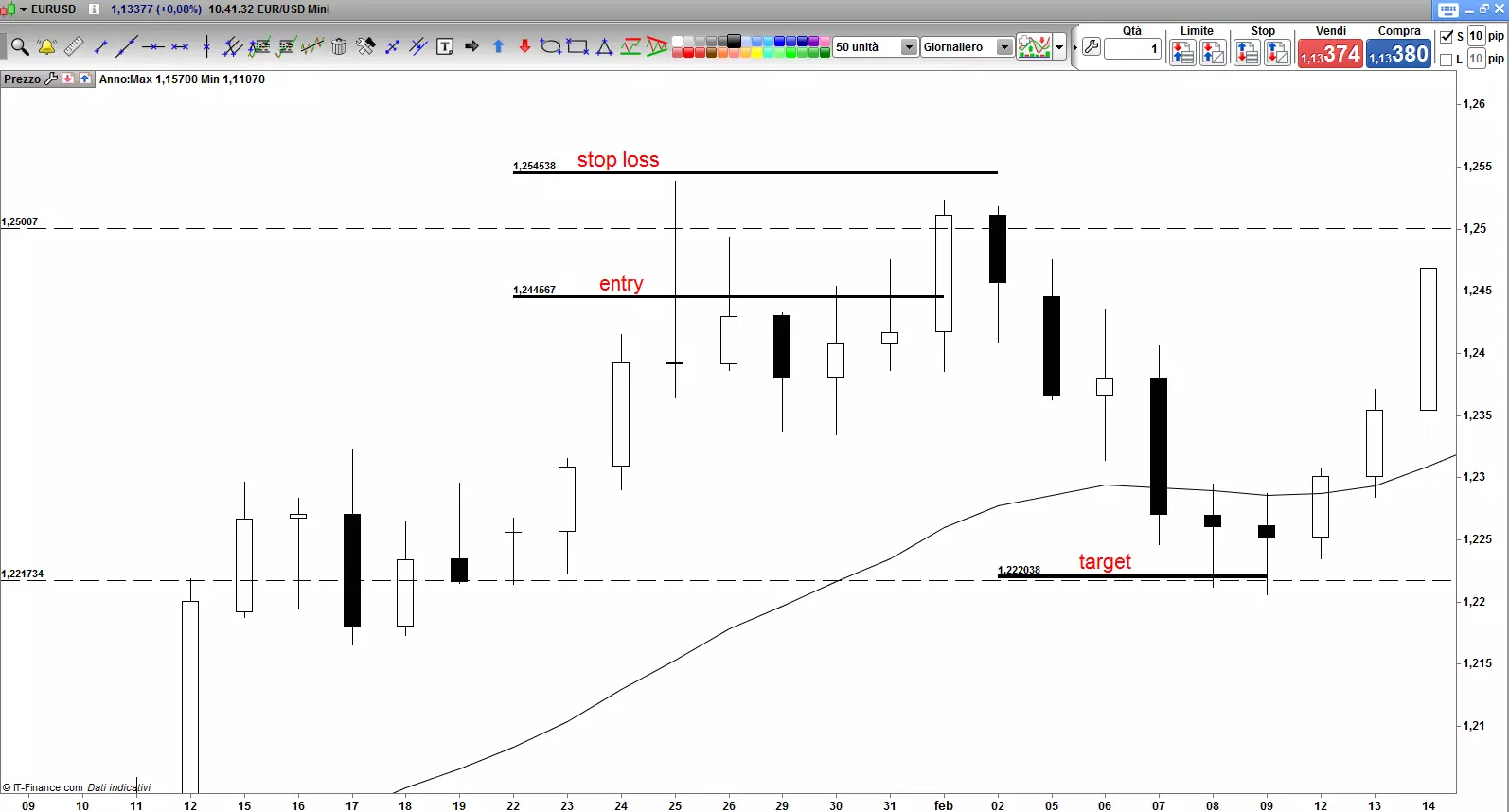

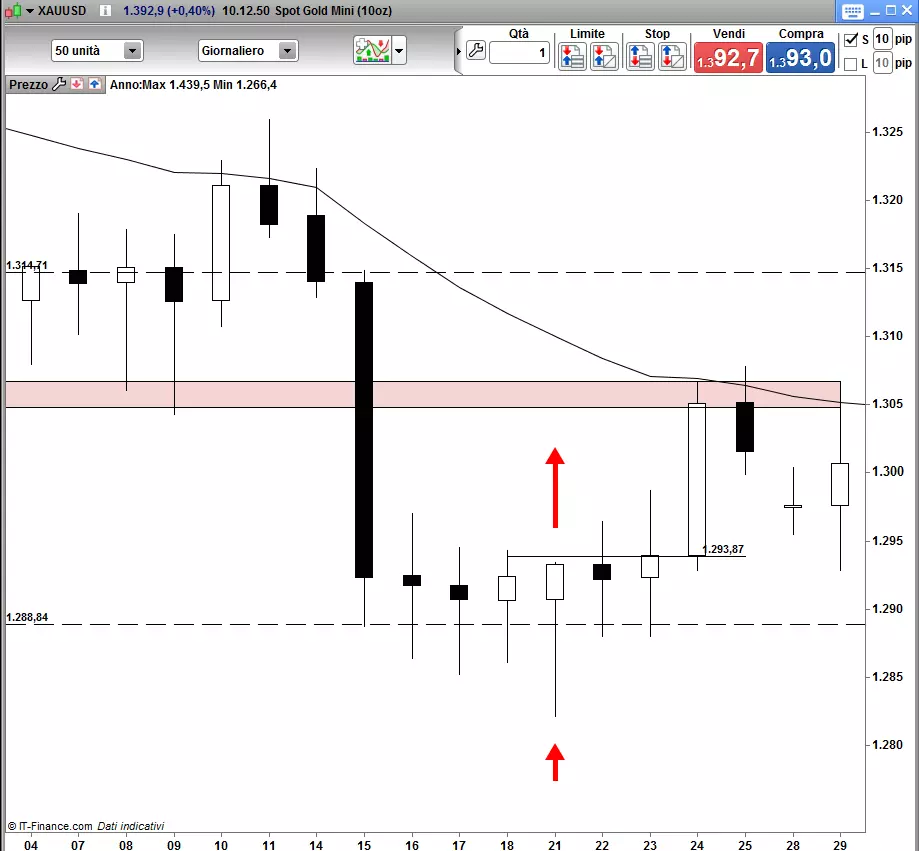

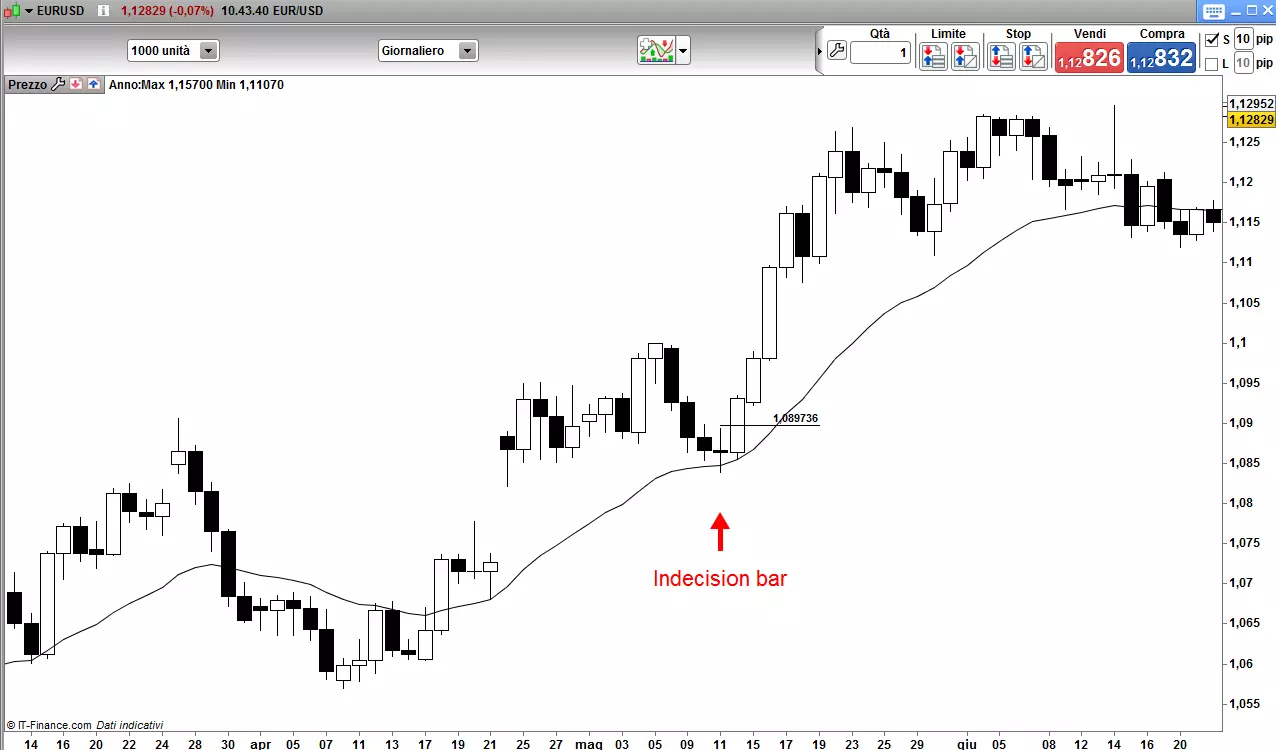

Nell’immagine sottostante notiamo un chiaro segnale di price action naked sulla coppia forex più scambiata ovvero l’EUR/USD e che avrebbe portato a degli ottimi profitti attraverso le caratteristiche poco sopra elencate. Un segnale solamente sul grafico daily, ma un ottimo segnale.

Price Action VS Trading con gli indicatori: che differenza c’è?

Sfatiamo subito qualsiasi dubbio: non esistono i cosidetti “indicatori price action” perché in questo metodo di trading qualsiasi cosa si aggiunga al grafico è “in più” e non serve.Il vero price action naked trader quindi basa il suo operato sulla semplicità del grafico pulito, nudo, chiaro che offre una visione nitida della situazione del mercato.

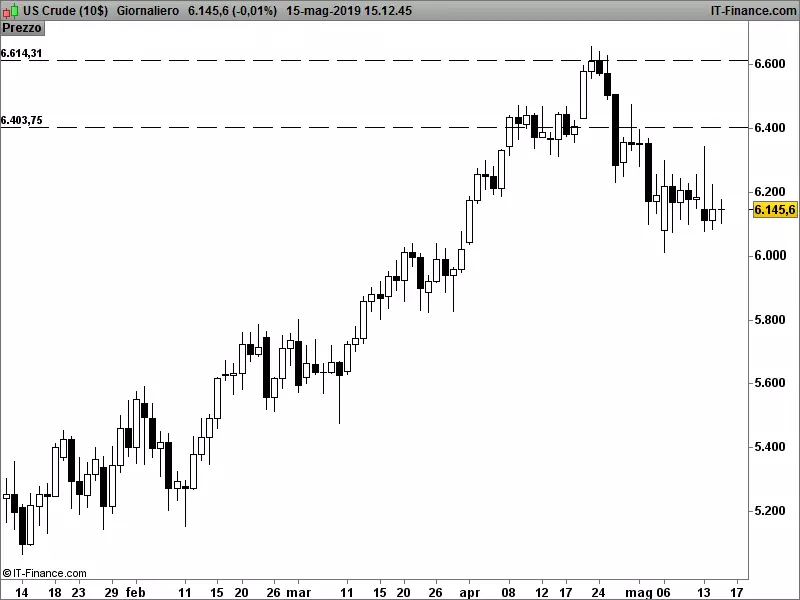

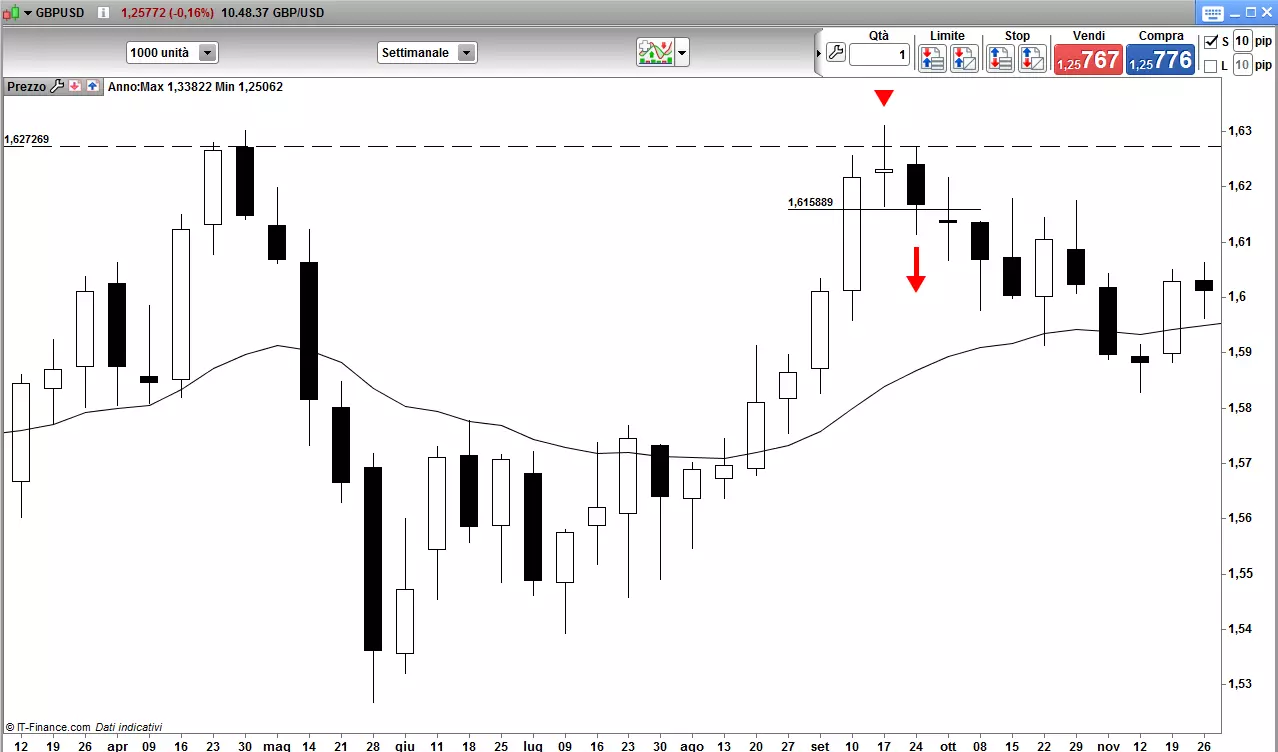

Guardiamo l’esempio sotto nell’immagine, classico esempio di grafico di un price action trader, bianco, pulito e chiaro dove il prezzo deve essere l’elemento predominante.In questo modo è semplice capire la struttura del mercato e trovare dei segnali di price action

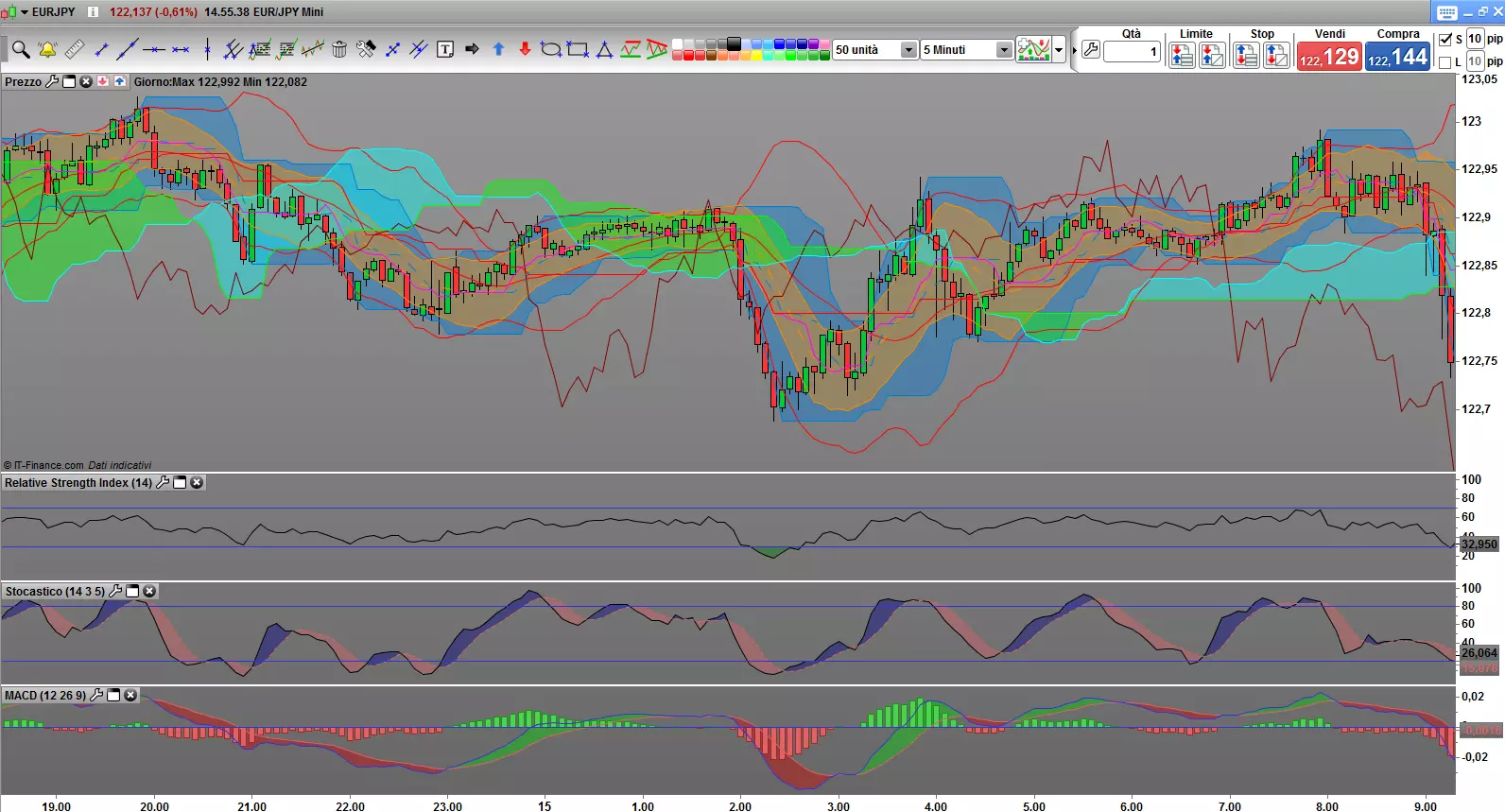

Nell’esempio sotto invece, il classico esempio di chi fa un trading totalmente opposto ad un price action trader, ricco di indicatori, time frame a 5 minuti.

Ovviamente è facile comprendere come non sia possibile per un price action trader fare trading come nell’esempio sopra visto che è alquanto difficile riuscire a vedere cosa sta dicendo il prezzo. Purtroppo di grafici come questo ne vedo ancora molti e vi assicuro che non ho la più pallida idea di come sia possibile fare un trading di questo tipo.

Come potete notare, visto gli indicatori nel grafico, si concede meno spazio al prezzo e non si riesce a focalizzarsi in maniera totale su di esso perché la nostra attenzione può andare anche ad altro, ovvero agli indicatori/oscillatori. Spesso sento dire che sia più semplice attendere un “segnale di trading” dato da un indicatore. Secondo voi, è davvero utile? E’ performante? Stiamo parlando di un indicatore che è formulato in base ai parametri del prezzo passato. Cosa può offrirci in più quindi? Nulla, se non più confusione e incapacità a muoverci nel mercato con sicurezza e focus, elementi fondamentali per fare un trading di successo.

Come funziona la price action?

Una delle parti fondamentali del mio metodo di trading con la price action naked è il basarsi per le proprie analisi essenzialmente su grafici con time frame daily & weekly. Più è basso il time frame dove lavorerai e più bassa sarà l'accuratezza della tua analisi e dei segnali di prezzo per operare con le mie strategie di trading. Le mie decisioni di trading avvengono sempre quando la borsa americana di Wall Street chiude la sessione giornaliera e vengono poi riconfermate il mattino presto. Questo significa che vedrò se ci sono opportunità di trading date da interessanti movimenti dei prezzi esclusivamente con la modalità che io chiamo “end of day”. Il mio trading “end of day” diventa una filosofia di vita. Non saremo noi a cercare l’opportunità ma sarà l’opportunità che si mostra a noi. Nel mercato forex non ho una reale chiusura giornaliera visto che è aperto 24 ore su 24, ma possiamo ben capire che la liquidità si abbassa notevolmente quando la giornata di borsa si chiude. I time frames minori, al di sotto del daily, sono meno “puliti” e non hanno una reale chiusura di quel mercato: se osservi una chiusura di candela a 15 minuti in realtà non è una vera chiusura perché non sta chiudendo realmente il mercato. Cosicchè se ho la candela giornaliera che mi assorbe tutta la giornata dalla chiusura americana di ieri alla chiusura americana di oggi avrò una reale e nitida figura di quella che è stata la giornata di trading anche in ambito valutario. Prendo quindi le mie decisioni di trading sul daily per tanti motivi e uno dei più importanti è proprio quello di togliere i falsi segnali intraday e dare al trader una chiara visione del mercato. In una candela daily c'è tutto: soldi che arrivano da tutte le transazioni della giornata, news, discorsi di qualche politico, eventi naturali, ecc. questo si assorbe in un’unica candela di una giornata che mostra la più vera azione del prezzo.

Inoltre, tradare il daily può essere molto efficace per evitare il fattore overtrading che ben sai essere uno dei grossi problemi dei traders retail. Chi trada il daily inevitabilmente fa meno transazioni di chi lavora intraday e questo aumenta la possibilità di fare profitti perchè si sta meno a mercato inutilmente, ovvero meno rischio e operazioni più calibrate. La qualità viene prima della quantità. Il daily, per cercare i nostri setup grafici per fare operazioni sul mercato mentre il weekly per capire che tipo di trend, livelli chiave e volatilità abbiamo, ciò che io chiamo struttura del mercato. L’analisi è il nostro costante allenamento per andare poi a giocare la partita preparati, ecco che la mia analisi deve prepararmi per affrontare poi le possibili operazioni che farò. Quindi si lavora sul daily per cercare i nostri segnali di price action ma sempre tenendo in considerazione principalmente il time frame più ampio, il weekly è perfetto. Qui sotto trovi un immagine di un grafico daily del petrolio WTI.

Mentre qui sotto il grafico dello stesso strumento su time frame a 1 minuto

È facile notare come nel time frame daily abbiamo una netta view del mercato su cui vogliamo operare oltre ad offrire dei trend di più giorni, molto definiti, senza troppe “sporcature”, cosa che nel time frame sopra a 1 minuto ovviamente non c’è. Tutto il movimento che si nota sul time frame intraday mostrato ha un range di circa 2 ore e mezza con un massimo in area 6.150 e un minimo a 6.120 ovvero circa 30 punti. Il time frame daily mostrato invece nella prima immagine mostra circa 4 mesi di mercato da gennaio a maggio con un range tra massimo e minimo di circa 1.600 pip. Quindi dove posso valutare delle operazioni interessanti con dei movimenti importanti che possono durare più giorni e abbiano un rapporto tra costo dell’operazione e possibile profitto interessante? Il daily! Inoltre tradare il daily ha il vantaggio del tempo. Il tempo sappiamo è importante, lo ritengo il nostro diamante: i soldi vanno e vengono mentre il tempo passa inesorabile. Il trading deve essere fatto per migliorare la propria qualità di vita e non per peggiorarla.

Nella mia trading routine passo circa un’oretta ogni mattina per fare le analisi delle chiusure del giorno prima che però ogni sera avevo già controllato, circa una mezz’ora ogni giorno. Ogni fine settimana, il sabato o la domenica a mercati chiusi, analizzo i mercati che osservo e spendo circa 1 ora e mezza. L’analisi viene fatta quindi a bocce ferme con lucidità, con tutto il tempo per calcolare il rischio che vai a prenderti a mercato e il possibile rendimento. Nei miei approfondimenti di fine settimana mi creo le mie idee per la settimana successiva cosicché durante la settimana abbia un’impronta di fondo su cosa voglio cercare. Prova a riflettere con me. Guardi i grafici per cercare opportunità solo una volta al giorno, mantenendo le cose semplici e ordinate. Fare un trading di questo tipo aiuta perché crea il giusto stato mentale che ti supporta nel mantenimento dell'autocontrollo e della disciplina e in questo modo avrai sicuramente una spinta in più per migliorare queste doti fondamentali nel trading. Ho realizzato che, per quanto mi riguarda, il miglior metodo di trading è operare basandosi su un grafico grezzo, nudo e con time frame daily/weekly.

Quali sono i supporti operativi di un price action trader?

Per fare trading con la Price Action Naked, dobbiamo tenere in considerazione alcune cose che possono dare supporto alla nostra operatività e alle nostre analisi. Gli strumenti che utilizzo sono:

- Livelli di supporto/resistenza orizzontali segnati su grafici weekly & daily

- EMA 21

- Ritracciamento di Fibonacci

Non utilizzo nella mia operatività nessun oscillatore o strano indicatore, ma solamente quello che è scritto sopra, ecco perché Price Action “naked”.

1. Livelli di supporto/resistenza orizzontali segnati su grafici weekly & daily

Ogni fine settimana, il sabato o la domenica, dedico un paio d’ore circa per crearmi il piano di lavoro per la settimana seguente. Reputo ciò molto importante per fare un trading sensato, consapevole e ben pianificato, che porta poi ad una sicurezza di fondo che nel trading aiuta, visto che la parte emotiva è importantissima in tutto e ovviamente anche nel trading.

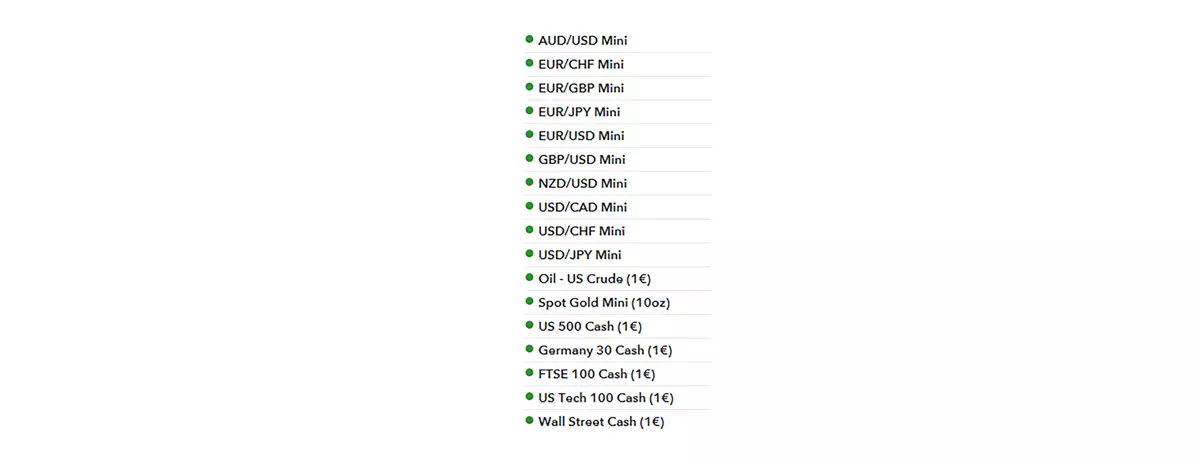

A fine settimana, come dice il mio metodo di trading, analizzo la mia watchlist operativa principale che del forex comprende le 10 coppie di valute più liquide e scambiate, i 5 indici che ritengo più importanti oltre che oro e petrolio, tutti mercati che hanno poco spread e molta liquidità.

Qui sotto la lista completa

Analizzo tutti questi cambi, partendo dal segnare i livelli statici più sensibili in quel mercato e quindi più toccati e soprattutto dove si è formato un “evento” nei prezzi, questi livelli sono chiari e visibili sul grafico a barre settimanali. Con la piattaforma di IG, si può optare per crearsi un layout molto funzionale a questo tipo di operatività, infatti con un click si possono avere più grafici dello stesso strumento. Io utilizzo questo layout per il fine settimana, mettendo a sinistra il grafico settimanale e a destra il grafico giornaliero.

Qui, l’immagine dove si nota che segno i livelli statici più chiari ed evidenti nel grafico settimanale che mi vengono poi riportati sul grafico daily.

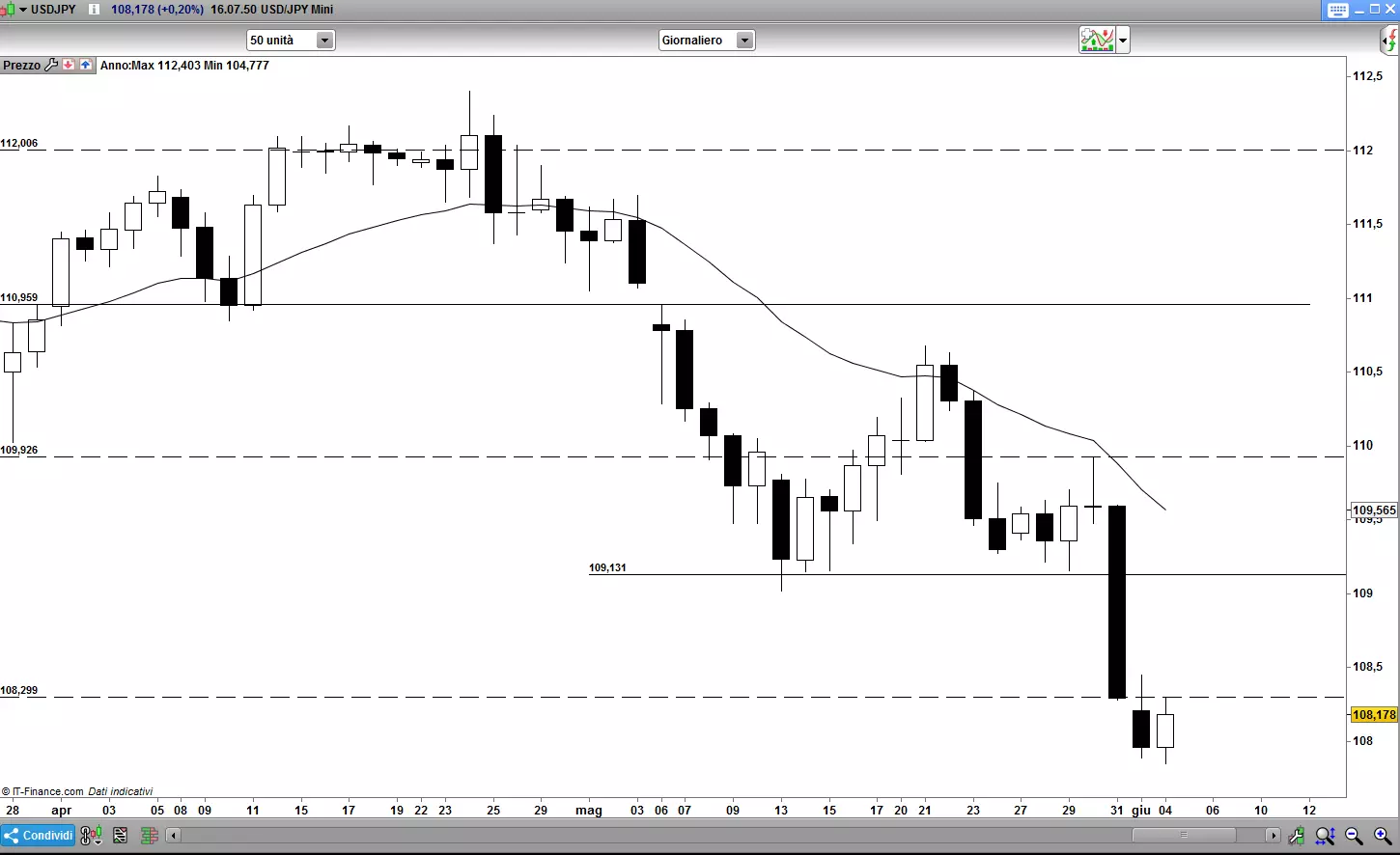

2. EMA 21

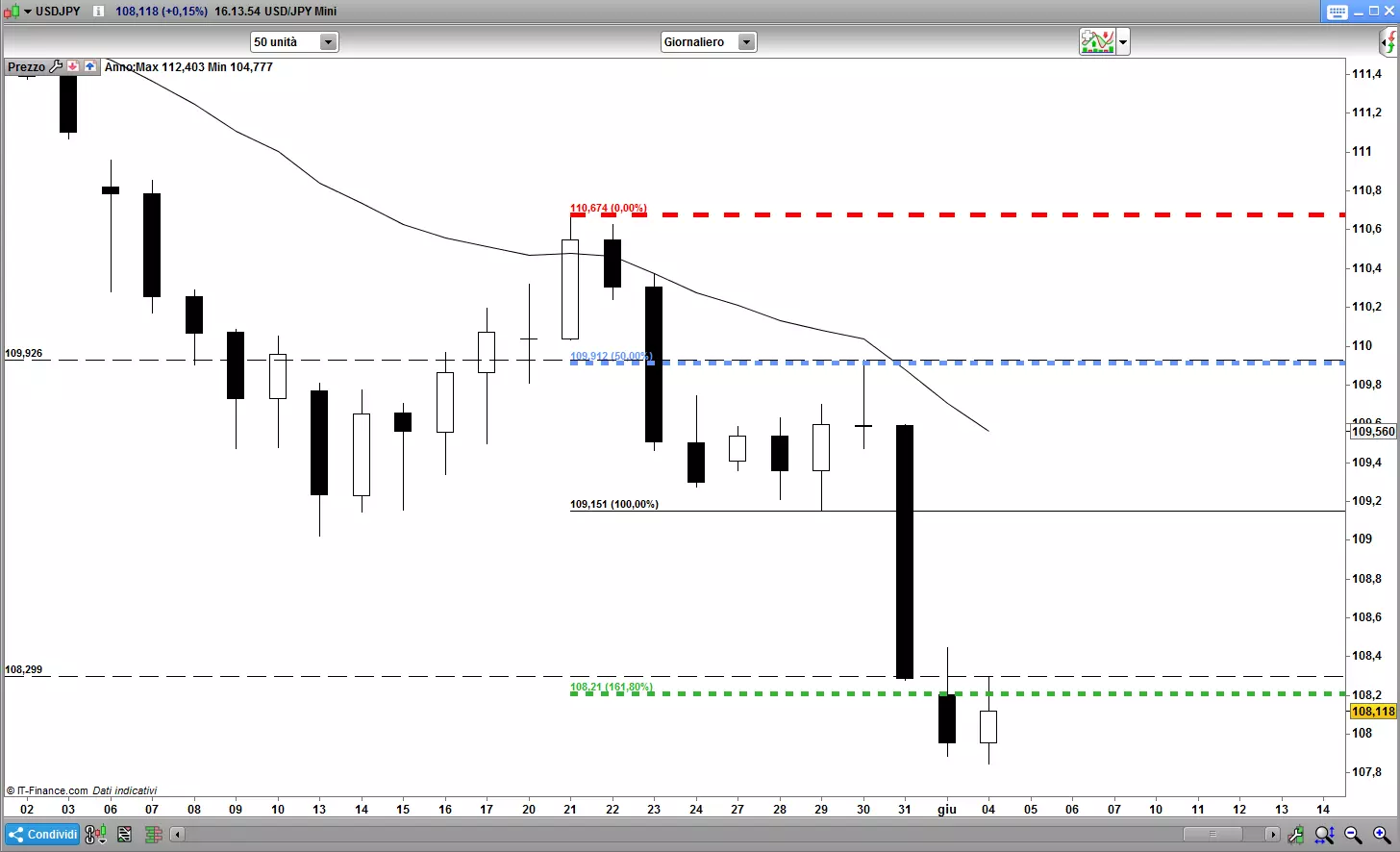

La media mobile esponenziale a 21 periodi è quell’indicatore che uso da oltre 10 anni e che mi sta indicando, spesso, una conferma della mia idea sul mercato. Tende ad essere un termometro che mi conferma un trend o meno. Qui controllo sempre come sono posizionati i prezzi rispetto alla EMA 21: se il mercato sta quotando sopra o sotto di essa e la lontanza del prezzo attuale alla media. Come si nota dal grafico sotto, il cambio USD/JPY nelle ultime giornate è ritornato al di sotto della sua EMA 21. Questo comporterà, da parte mia, una visione più short che long e, quindi, la ricerca di segnali di vendita se vorrò lavorare nella tendenza di breve termine.

Se il prezzo, però, dovesse allontanarsi in maniera chiara e con una forte iperestensione dalla EMA 21, allora formerebbe quella che io chiamo “luce”. Perciò, Se trovo “luce”, starei molto attento nel cercare un proseguo del trend e opterei per cercare segnali di inversione (sempre in ottica di trading e solo se ci troviamo su livelli chiave segnati sul grafico weekly) o di ritracciamento più vicini alla ema per una continuazione di trend.

Sotto, il grafico daily del Gold

4. Ritracciamento di Fibonacci

Uno strumento interessante e che ci mette a disposizione la piattaforma di trading di IG sono i ritracciamenti di Fibonacci. Questi vengono usati in alcune strategie di entrata nel trade sui segnali di prezzo che utilizzo, ma anche per calcolare le percentuali di ritracciamento dei prezzi dopo forti movimenti direzionali.

Come si nota nell’esempio sopra riportato del cambio USD/JPY, il prezzo si è fermato sul 50% di ritracciamento del movimento rialzista precedente, formando un segnale che uso per fare trading, quindi, dando una ulteriore conferma del possibile posizionamento.

Trend Trading con la Price Action

Una delle caratteristiche principali del mio trading è quello di cercare di lavorare e prendere decisioni di trading principalmente seguendo il trend di breve termine. "Breve termine", per me, significa che il trend può durare da 2 giorni fino ad un massimo di 2 settimane in linea di massima. "Il trend è tuo amico", come si dice spesso, e in realtà è un buon modo per fare trading. Ma come posso fare un trading profittevole cercando di seguire il trend di mercato? Le cose che vado a cercare sono:

- Impostazione su grafico weekly

- Impostazione su grafico daily

- Prezzo al di sopra della media mobile esponenziale a 21 periodi per long e sotto per short

- Prezzo che ha fatto un movimento contrario al trend negli ultimi giorni

- Segnale di price action che offre input long/short

- Livelli di supporto/resistenza che nel trend chiamo punti di swing

- Possibili confluenze di livelli pivot mensili

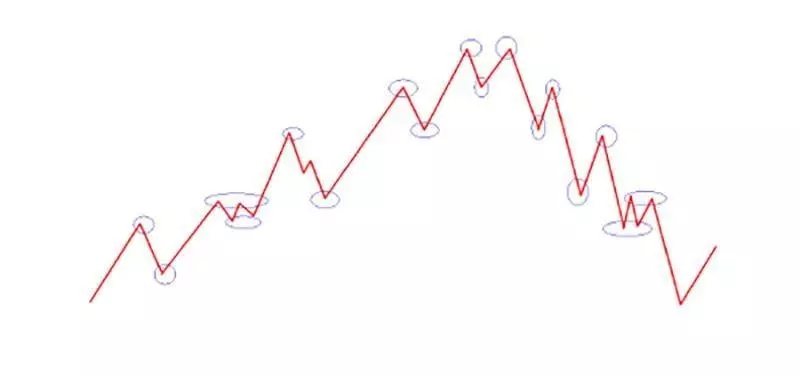

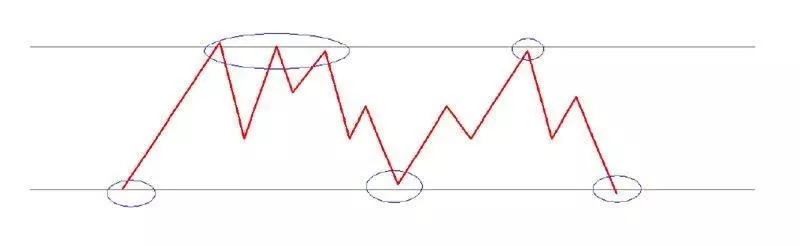

Qui sotto, mostriamo in linea teorica i movimenti di prezzo. Tutti quelli segnati sono quelli che io chiamo “swing high” (massimi) e “swing low” (minimi).

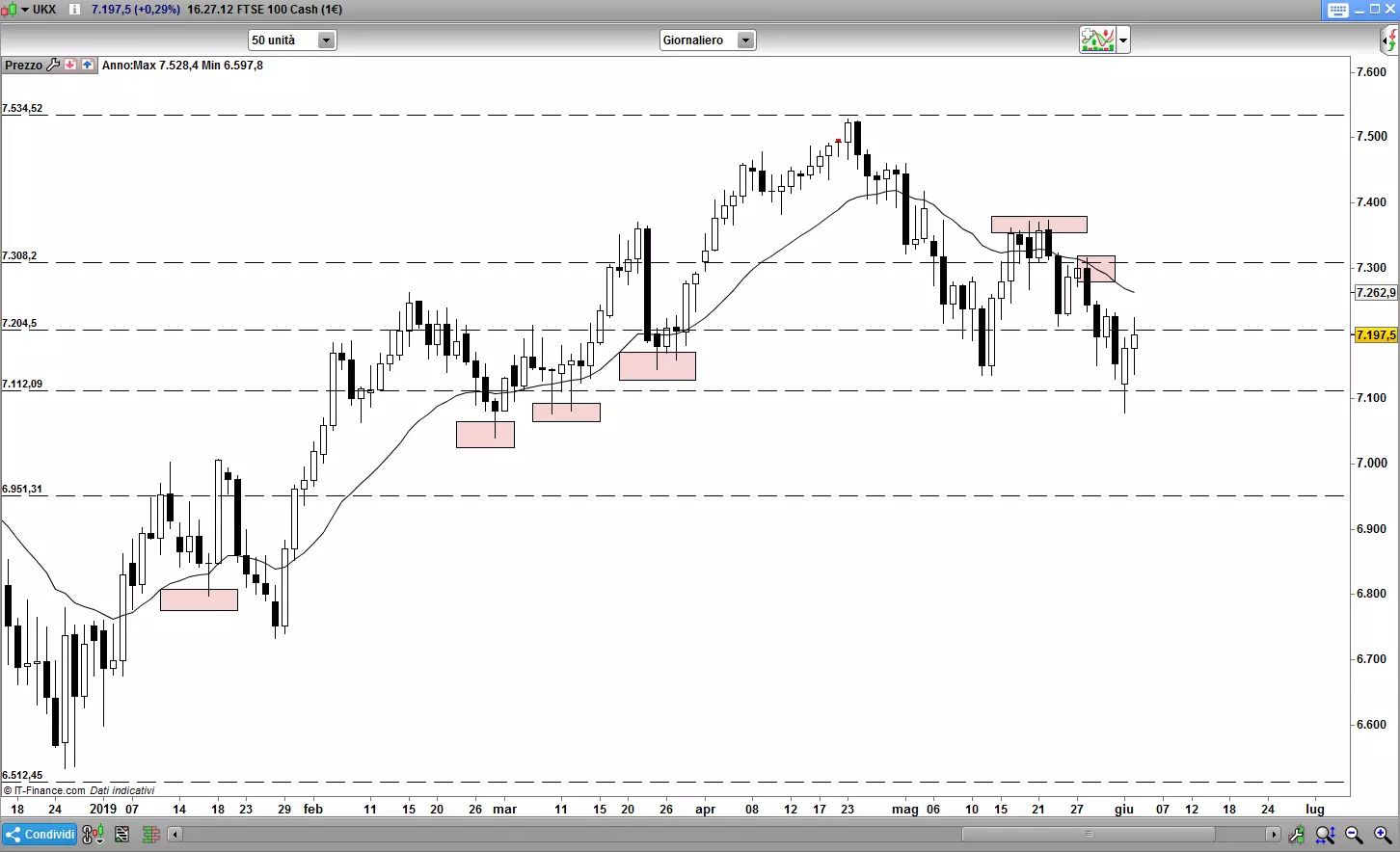

Qui, invece, si vede il grafico reale con le dinamiche dei prezzi (swing low e swing high) dell’indice di borsa inglese FTSE 100.

Cerco, quindi, di capire che cosa mi dice il grafico con i suoi massimi e minimi crescenti e decrescenti. Inserisco la media mobile esponenziale a 21 periodi e segno i livelli di interesse.

Come si vede dal grafico sopra, cercherò di seguire il mercato andando a comprare (nel caso dell’esempio long) solo i segnali di Price Action che si formano sui swing high vicino alla EMA 21 dopo un movimento contrario al trend e possibilmente su livelli di supporto/resistenza precedente.

In questo modo si nota come su segnali di prezzo sul grafico daily con stop loss che vanno dai 40 ai 130 pip al massimo sulle maggiori coppie forex si possono, invece, ottenere dei profitti di 2 o 3 volte il nostro rischio: questo è un punto fondamentale per essere profittevoli nel tempo e di cui parleremo in articoli futuri.

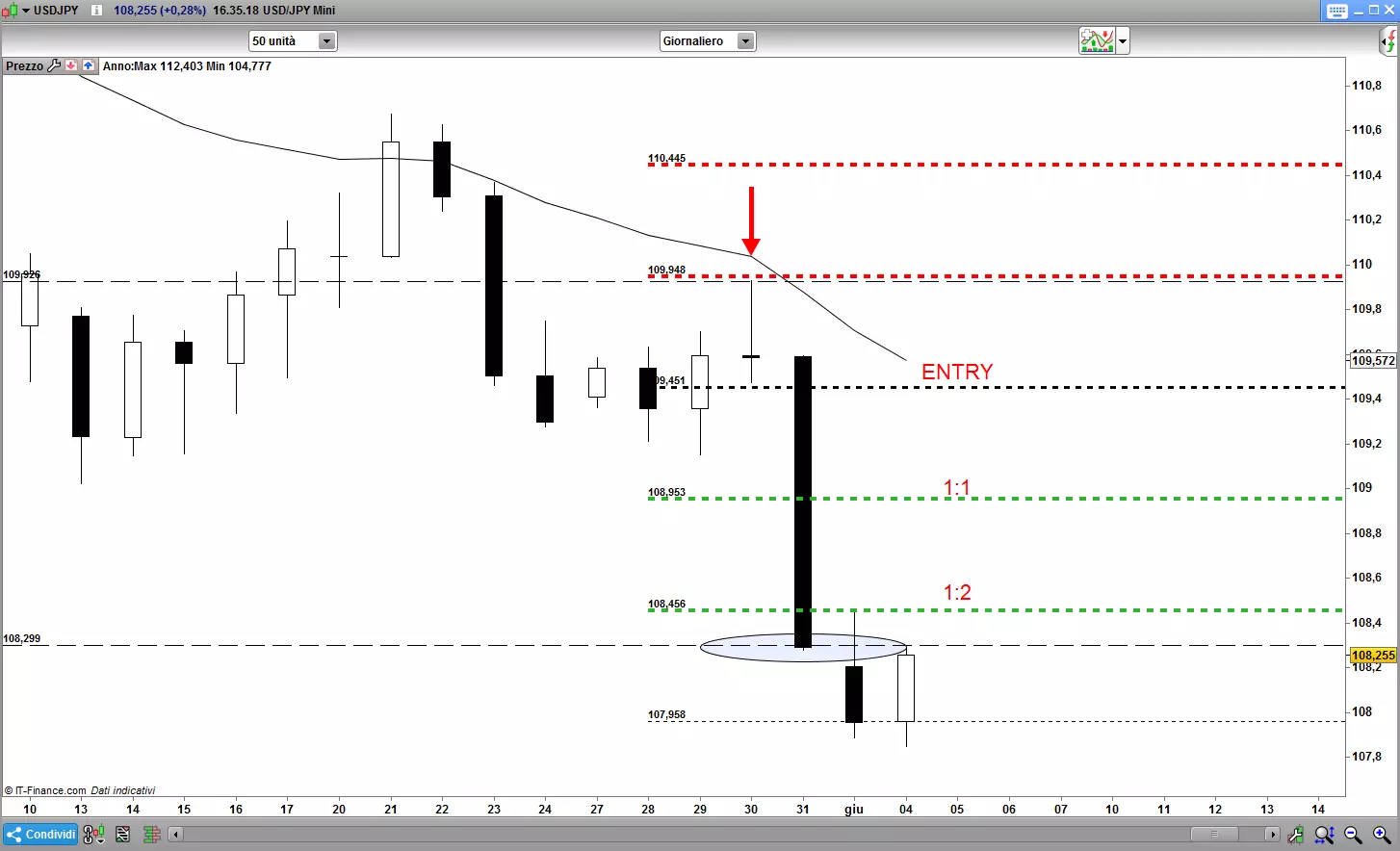

Nel grafico sotto, troviamo un segnale di Price Action sul grafico daily di USD/JPY che ha uno stop loss di circa 50 pips postato sopra i massimi del segnale. Il segnale ci indica una vendita di dollari americani e acquisto di yen giapponesi. Il target dell’operazione potrebbe essere inserito sul livello chiave successivo oppure seguendo il trend spostando lo stop loss sopra i massimi di ogni giornata solo dopo la sua chiusura.

Nell’operazione, si vendeva in zona 109.45 con stop in area 109.95. Senza seguire il trade durante il giorno, si poteva ottenere un interessante rapporto tra rischio e rendimento di poco superiore 1:2 con presa di profitto sul livello chiave principale, il tutto in un solo giorno.

Quindi con pazienza e calma, pianificando le mosse a bocce ferme, non si veniva presi emotivamente dalla posizione, in quanto si setta la posizione e ce la si dimentica durante il giorno, visto che i ragionamenti e possibili modifiche si fanno solo ed esclusivamente a candela giornaliera chiusa.

Se facciamo un esempio di quanto era il nostro stop loss e il nostro profitto in termini di euro avremmo avuto:

- Conto di trading 10.000 euro

- Rischio per l’operazione 2 % ovvero 200 euro (stop loss – massima perdita) con 50 pip

- Target sul livello di circa 430 euro.

La struttura del mercato però, a volte, ci invita a fare del trading di tipo “range”, dovuto proprio all’ambiente laterale che si può verificare nel mercato.

In teoria, il trading range è un “box” o “scatola”, nella quale vengono racchiusi i prezzi con una banda alta che fa da resistenza e una banda bassa che fa da supporto.

Come si può notare nell’immagine sopra, il prezzo è all’interno di un box e tende a rimbalzare proprio quando arriva nella parte bassa e nella parte alta.

Personalmente, questo tipo di configurazione la utilizzo cercando di trovare uno dei miei segnali di Price Action all’interno del box laterale, ma solo in uno dei due estremi: buy se avrò il mio segnale nella parte bassa (supporto) e sell se avrò il mio segnale nella parte alta (resistenza).

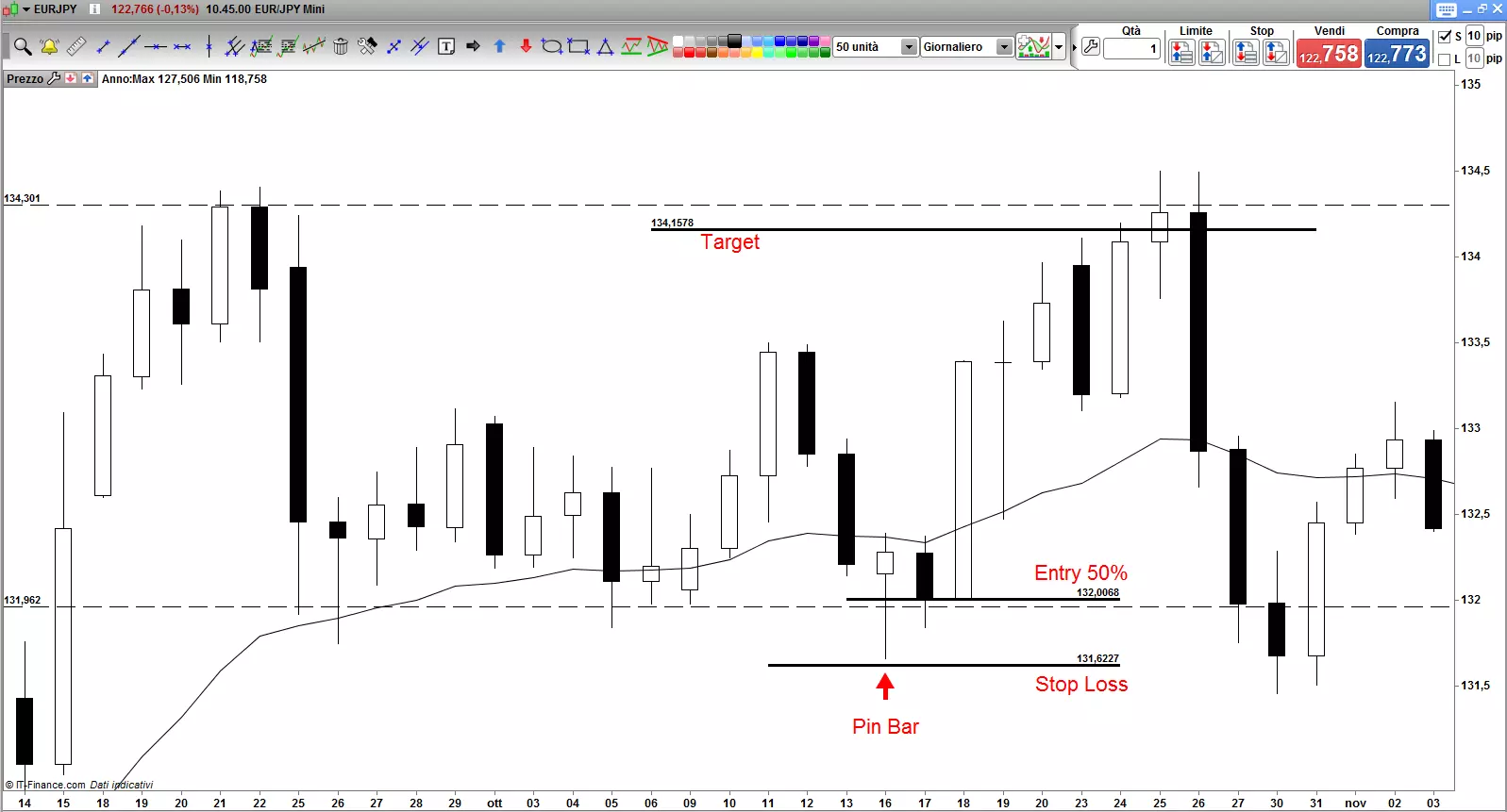

Come si può notare dal grafico del cross EUR/JPY sopra riportato, ci troviamo in una struttura a trading range.

Il prezzo è in un box tra 134.00 e 131.80, perciò mi può dare delle opportunità di trading dove ho segnato il rettangolo evidenziato, ovvero nella parte bassa o alta del trading range.

Da regole del mio piano di trading, non cerco mai di entrare nel mercato all’interno del trading range, perché può essere pericoloso: si deve cercare di entrare solo ai due estremi oppure, se il prezzo dovesse uscire in chiusura di candela sopra o sotto il box, potrei cercare un segnale per la continuazione della tendenza in favore della rottura con il prezzo che fa pull back proprio sul livello di supporto/resistenza precedente.

Per segnare le due zone chiave del box, generalmente dobbiamo ragionare più sulle chiusure del prezzo che sui massimi o i minimi, dando attenzione particolare ai numeri tondi (le figure 00 o 0.50) vicino a questi livelli.

La Price Action applicata al forex

Il forex trading è un’attività molto interessante che ha caratteristiche tipiche solo di questo tipo di mercato.

Credo fortemente che uno dei business che ha potenzialità incredibili sia proprio il trading sul forex. Nel trading, in linea generale, non hai costi di personale, non hai costi di affitto dei locali dove operare, sei completamente indipendente, non hai clienti e non hai un datore di lavoro. Sei tu e il mercato, non ci sono crisi economiche perché si può lavorare ribassisti (short) se un certo tipo di mercato scende. Anzi, se il mondo è in forte ripresa, puoi comprare, ma se è in crollo puoi comunque guadagnare: basta sapere come, dandosi delle regole di vario tipo e seguirle.

Per quanto riguarda precisamente il mercato forex, ci sono alcuni punti che differiscono rispetto ad altri mercati. Qui di seguito elenchiamo i vantaggi principali del trading sul forex.

1. Il mercato forex è il mercato finanziario più liquido

Ogni giorno infatti vengono scambiati mediamente volumi per oltre 6 trilioni di dollari! Sì, ogni singolo giorno! Questo permette un’ottima stabilità di prezzo, pochissimo slippage, ovvero il prezzo che tu vedi nel monitor sarà quello che otterrai se entri in posizione, dato molto importante che su altri asset spesso non si ha proprio per la questione liquidità.

2. Non ci sono commissioni

Se si opera nel mercato azionario, ad esempio, si hanno dei costi di commissione su ogni singola operazione. Se si opera nel forex l'unico costo sarà lo spread, la differenza di prezzo tra domanda e offerta. Solitamente, questo spread sulle coppie valutarie più tradate si aggira ad una media di 1 pip o poco più. Quindi, se cominci a tradare il forex l'unico costo sarà quello che vedrai appena apri la posizione, ovvero lo spread.

3. Leva e margini

Nel mercato forex si può scegliere di operare in leva. Cosa significa? Vuol dire, semplicemente, che con un conto da $10.000 con leva 1:10 puoi controllare una posizione di $100.000. Ovvio che la leva è un'arma a doppio taglio. Infatti, un grande eventuale profitto può essere una grande eventuale perdita se si opera con un'alta leva (maggiore di 10 su una singola operazione). E’ importante sottolineare, però, che una leva adeguata può offrire al trader un’opportunità.

4. E' l'unico mercato aperto 24 ore su 24

Rispetto agli altri mercati finanziari, il mercato forex è aperto 24 ore al giorno: dalla domenica sera alle 23.00 (ora italiana) fino al venerdì sera sempre alle 23.00 (ora italiana). Questo può dare ulteriori possibilità di profitto, oltre che una migliore visione del mercato, visto che solo tra il venerdì e la domenica si possono presentare gaps, ovvero “vuoti” di prezzo sul grafico.

5. Offre possibilità di guadagno sia in mercati toro che in mercati orso

Nel mercato forex quando si compra una valuta nello stesso tempo si vende l'altra valuta. Per questo si può guadagnare se il mercato sale ma anche se il mercato scende... Ad esempio: "Buy Eur-Jpy" significa che sto comprando euro e vendendo yen giapponese e guadagnerò se il prezzo salirà; se invece cliccherò il tasto "Sell Eur-Jpy" vorrà dire che sto vendendo euro e comprando yen e guadagnerò se il prezzo scenderà, se quindi, si rafforzerà lo yen giapponese rispetto all'euro. Non si ha quindi una vendita “naked” o “allo scoperto”, ma semplicemente ci si posiziona sul mercato acquistando sempre un valuta vendendo quella opposta.

6. E' un mercato tecnico

Il mercato forex, proprio per la sua natura speculativa, è un mercato molto tecnico. Questo significa che, avendo un sistema operativo tecnico grafico, avremo molte possibilità di andare dalla giusta parte del mercato. I vari cambi valutari generalmente sono molto direzionali, significa che passano molto tempo in movimenti di trend rialzista o ribassista e che, quindi, è più semplice rispetto ad altri mercati, trarre vantaggio dal trend in essere. Rispondono bene ai livelli chiave, che, con la mia strategia legata alla pura Price Action, sono fondamentali per operare con profitto.

7. Puoi tradare con mini conti e cominciare da un conto demo

Nel mercato forex puoi aprire dei conti molto piccoli che in altri mercati è impossibile! Addirittura puoi fare trading su un conto non reale (demo), dove puoi esercitarti e imparare. Quale altro business ti permette ciò? Nessuno! Inoltre, come inizialmente descritto, puoi aprire un mini conto da 2.000 euro e tradare i minilotti, quindi rischiando una percentuale del capitale corretta rispetto al capitale in piattaforma, dandoti la possibilità di non utilizzare una leva troppo alta, che potrebbe danneggiare il tuo operato!

8. Impossibile la manipolazione e l'insider trading

Sono fermamente convinto che il mercato valutario per quanto grande, globale, liquido e colmo di imprevedibili variabili non sia manipolabile da nessuno! Nel minestrone, troviamo grandi banche, grandi fondi, traders più o meno capitalizzati, aziende,le banche centrali. Qualsiasi altro mercato invece può avere la grossa pecca dell'insider trading, non serve che ti sto a spiegare come e perché... Puoi ben capire che se un’azienda quotata in borsa ha qualche addetto ai lavori che sa notizie riservate e queste vengono filtrate a qualche operatore - trader - possono esserci dei giochi al di sopra di noi che non possiamo sapere, né comandare! Oltre al fatto che i volumi scambiati in qualsiasi altro mercato sono nettamente inferiori dal forex. Il forex è l'unico mercato che non può essere manipolato da nessuno. Il passato i mostra come anche le banche centrali nel passato abbiano fatto fatica nel difendere certi cambi dai movimenti del mercato.

9. Forex Price Action

Una delle migliori strategie di trading che si può utilizzare nel forex è proprio la price action. Negli anni ho notato un’ottima reazione dei prezzi alle classiche figure e pattern utilizzati in questa metodologia oltre che a rispondere bene ai classici livelli chiave. Ci sarebbero tante altre motivazioni che potrebbero portare un trader retail a preferire il forex rispetto ad altri mercati. Quelle sopra citate sono per me le più importanti.

Price Action all’opera: eccone alcuni esempi

I segnali di price action che utilizzo, tra segnali di continuazione di trend, pattern di inversione o input operativi per operatività in trading range non sono molti, i miei principali sono cinque:

- Pin Bar

- Inside Bar

- Inside Fake Out Bar

- Doppio minimo higher & Doppio massimo lower

- Indecision Bar

Pin Bar

Il trading sul forex è molto affascinante, essendo un mercato molto liquido tende ad avere una certa tecnicità, ovvero risponde bene all’analisi “nuda” dei prezzi. Utilizzo la Price Action Naked da moltissimi anni e posso affermare che la cosa principale che si deve fare è quella di ragionare quando si sta facendo analisi dei prezzi e, soprattutto, quando ci vengono date informazioni chiare: pattern di Price Action (i nostri segnali/trigger) su determinate zone di interesse in chiari “ambienti” di mercato (trend-trading range).

Posso affermare che uno dei miei trigger principali è quella che in Price Action viene chiamata “pin bar”. Le “pin bar” sono il segnale di Price Action più importante di tutti e, se ovviamente contestualizzato nel giusto modo, il più remunerativo.

Non si può pensare di automatizzare un sistema basato su qualsiasi segnale di Price Action, questo perché è nella natura del metodo: la Price Action non è trovare un segnale di prezzo, ma operare su quel definito segnale di prezzo in determinati livelli di mercato in un contesto di trend o trading range. Quindi, sottolineo ancora una volta, non cerchiamo di automatizzare la Price Action, perché staremmo facendo un grosso errore. Il ragionare ogni volta che troviamo un segnale è fare Price Action Trading.

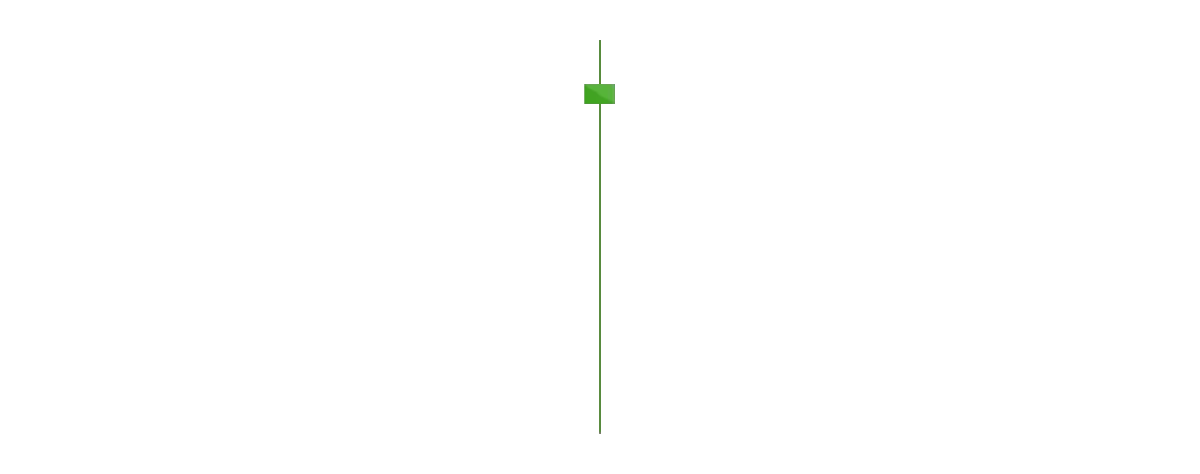

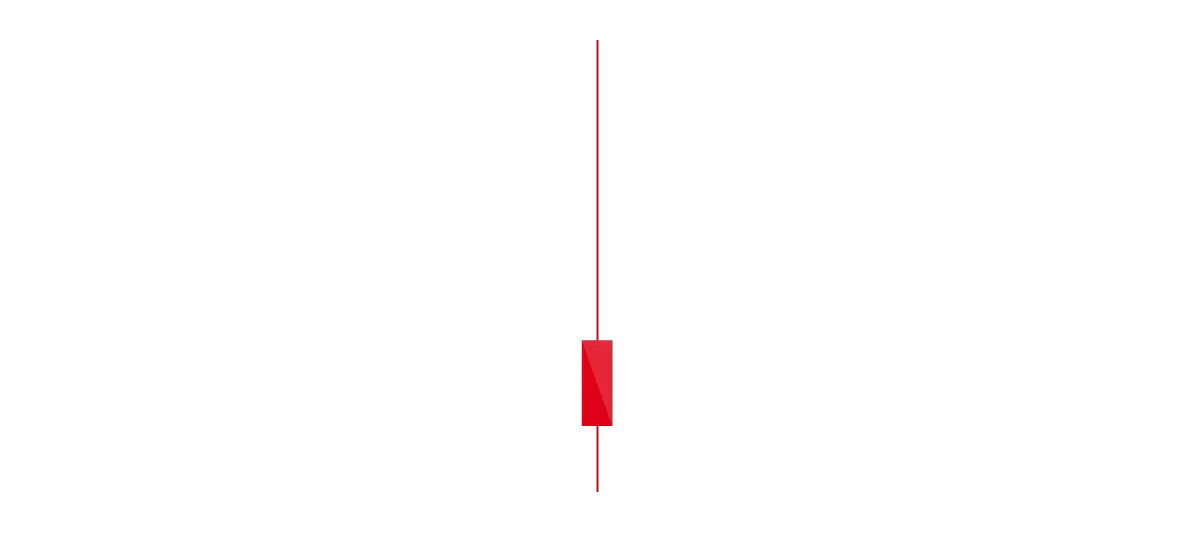

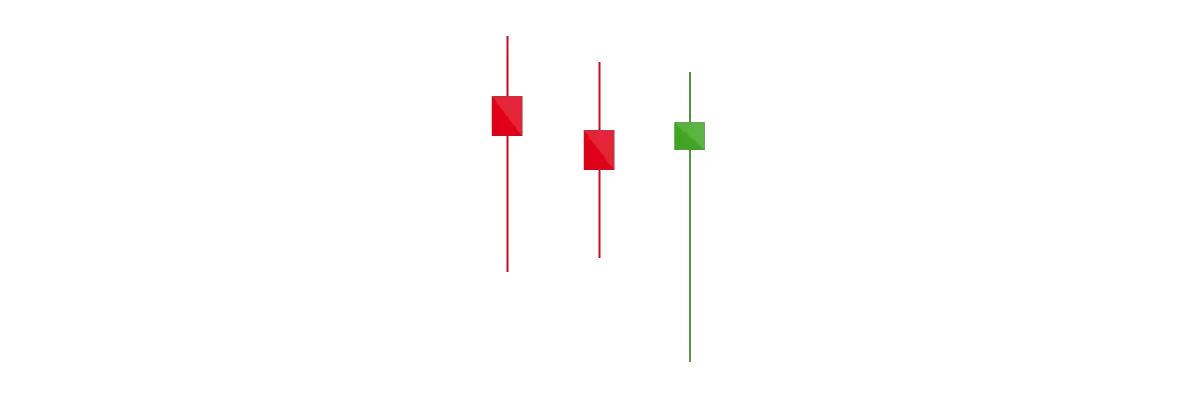

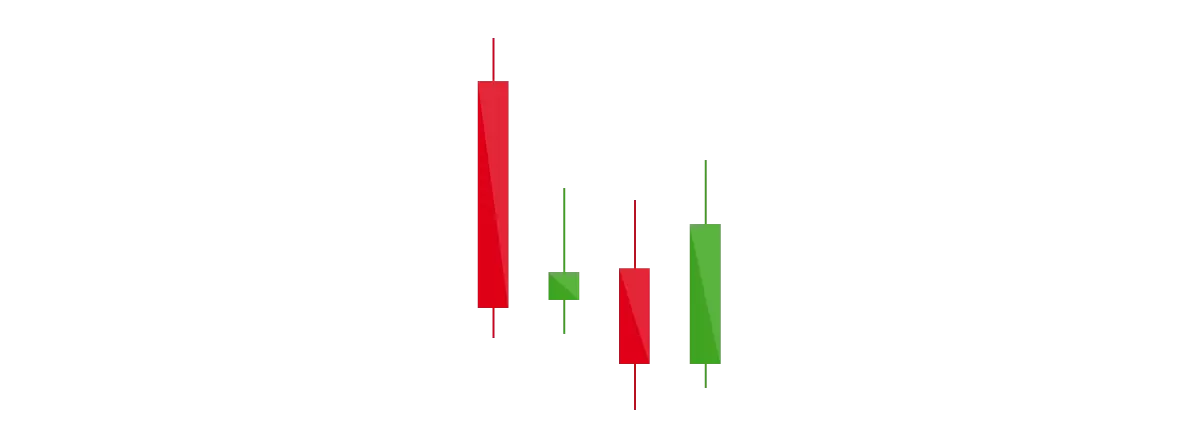

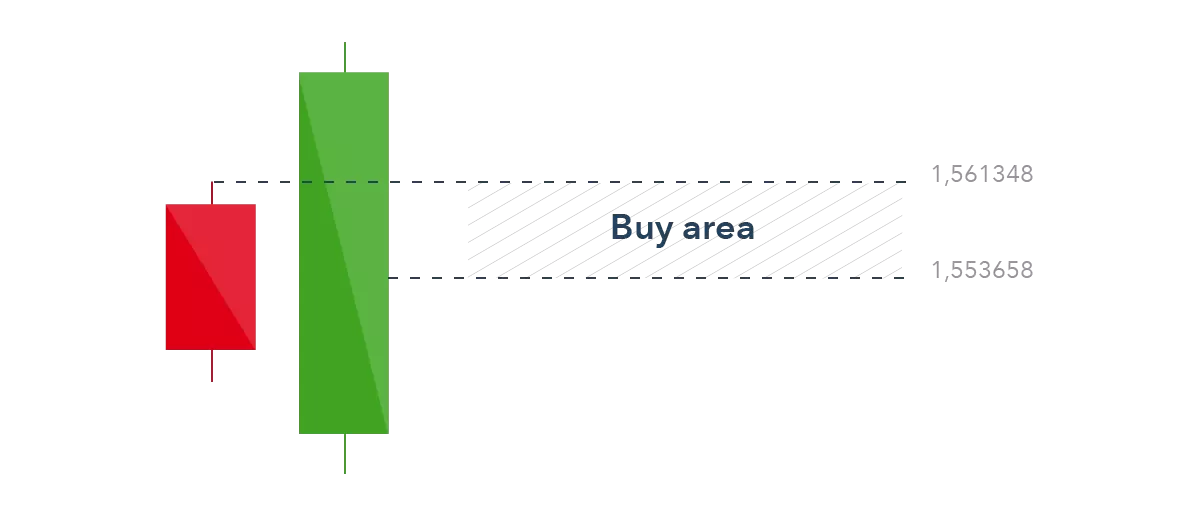

La pin bar, come si vede nelle immagini sopra, è un segnale formato da una barra con le seguenti caratteristiche:

- Ha il corpo che, solitamente, è molto più piccolo del suo spike (almeno un terzo)

- Deve aver mostrato un rifiuto di un livello di supporto o resistenza

- Il prezzo parte e segue una direzione. per poi invertire durante la sessione di mercato

- Solitamente, è chiara e di semplice visione, visto che ha una grande spike (ombra)

- Spesso forma dei swing high o dei swing low sul mercato

- Apertura e chiusura sono solitamente molto vicini

- Deve avere una volatilità più ampia o uguale al movimento precedente

- Si forma dopo un movimento contrario rispetto a ciò che ci indica

Le pin bar sono utilizzabili in mercati in trend e trading range, ma anche come segnale “contro il trend” di fondo, quindi come inversione.

Esempio di pin bar in trend

Nell’esempio sopra, troviamo una pin bar in tendenza daily e weekly. Prima della pin bar, abbiamo un movimento contrario di pull back con la pin bar che si forma perfettamente testando la zona 1,1950 segnata come importante sul grafico a barre settimanali. Molto semplice come strategia di ingresso si può cercare di entrare in vendita di EUR/USD (attraverso un ordine pendente sell stop) pochi pip sotto il minimo della pin bar con uno stop loss programmato in piattaforma di alcuni pip sopra il suo massimo, avendo così una massima perdita ben calcolata da principio. Il target della posizione può essere il livello successivo di supporto, sempre prendendo i livelli da noi segnati nell’analisi svolta nel fine settimana (in questo caso l’area chiave 1,1600). Entry quindi a 1,1920 – stop loss a 1,2005 e target a 1,1610. In questo modo avrò una posizione di 85 pip di perdita massima e 310 pip di possibile target di presa profitto.

Come si può notare dal ticket di negoziazione, programmerò il mio trade in questo modo per avere chiaro anche cosa sto facendo in termini economici:

- 10.000 euro di capitale per fare trading

- Rischio 200 euro (85 pip)

- Target poco più di 800 euro (310 pip)

Esempio di pin bar contro trend:

Altro esempio sempre sulla coppia EUR/USD.

Le pin bar contro il trend si devono formare su livelli molto importanti segnati su grafici settimanali o addirittura mensili e, in linea generale, è preferibile utilizzare la mia entry migliorativa: inserisco un ordine pendente sell limit sulla metà del range totale della pin bar con uno stop loss di protezione sempre qualche pip sopra la barra di setup (pin bar). Il target va sempre ricercato poco sopra il livello di supporto principale, segnato sul grafico settimanale. Altra bellissima operazione con un rapporto costo-ricavo ottimale, come si può vedere nell’immagine.

Esempio di pin bar in trading range:

Anche per le pin bar in trading range, la mia entry è spesso ricercata attorno al 50% della pin bar, questo per migliorare il rapporto tra costo dell’operazione e possibile guadagno. La posizione in questo caso è un acquisto di euro e vendita di yen giapponese (cross EUR/JPY). Lo stop loss va sempre inserito poco sotto il minimo della barra e il target ricercato attorno al livello successivo che, in questo caso, è la parte alta (resistenza) del trading range. I modi con cui io trado al meglio le pin bars sono quindi questi:

- Pin bar in trend con entrata sotto il suo minimo (per sell position) sopra il suo massimo (per buy position).

- Pin bar contro il trend e in trading range con entry ricercata attorno al 50 % del suo range.

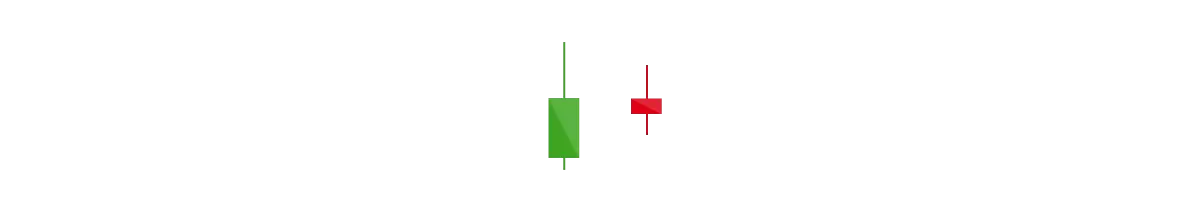

Inside Bar

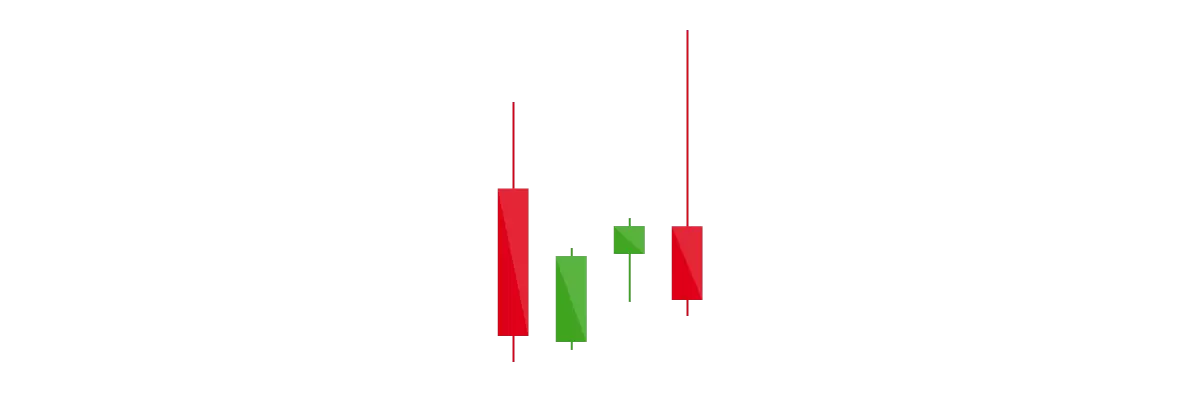

Uno dei pattern di Price Action più semplici da vedere sul grafico sono proprio le cosidette “inside bar”.

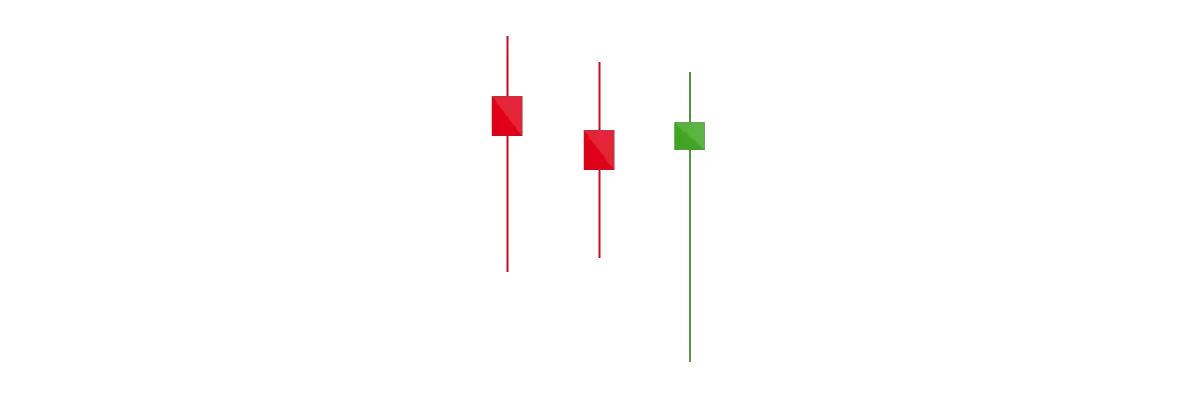

In Price Action, le inside bar, anche chiamate “inside day”, sono quelle candele che sono totalmente avvolte dal massimo e minimo precedente: formano quindi una compressione di volatilità nei prezzi che può sfociare in direzionalità nei gironi successivi.

Spesso, una inside bar nel timeframe daily si traduce in un triagolo nei timeframe più piccoli intraday.

Alcuni esempi di inside bar:

Le inside day ci indicano, quindi, una sorta di indecisione o di stallo dei prezzi prima di una continuazione di tendenza o inversione. Spesso, si vengono a creare su livelli importanti alla fine di un movimento direzionale, ma altre volte si creano proprio proprio prima di un forte break out che conferma la forte direzionalità dei prezzi di un certo mercato.

In linea generale, sarebbe più corretto tradarli al break out del massimo/minimo della barra precedente la inside, ovvero la barra chiamata outside o mother bar, questo perché si andrebbe a confermare la violazione della compressione che ha tenuto all’interno per uno o piu candele il mercato.

Io, la utilizzo solamente su chiari livelli di prezzo, sia in trend che contro trend, ma diventa molto più interessante quando ci troviamo di fronte ad una inside bar creatasi su timeframe a barre settimanali, visto che questo ci può permettere di attendere il break out e seguire, sia sul timeframe settimanale che sul grafico giornaliero, l’evolversi del mercato ottimizzando entry, stop loss e target di profitto.

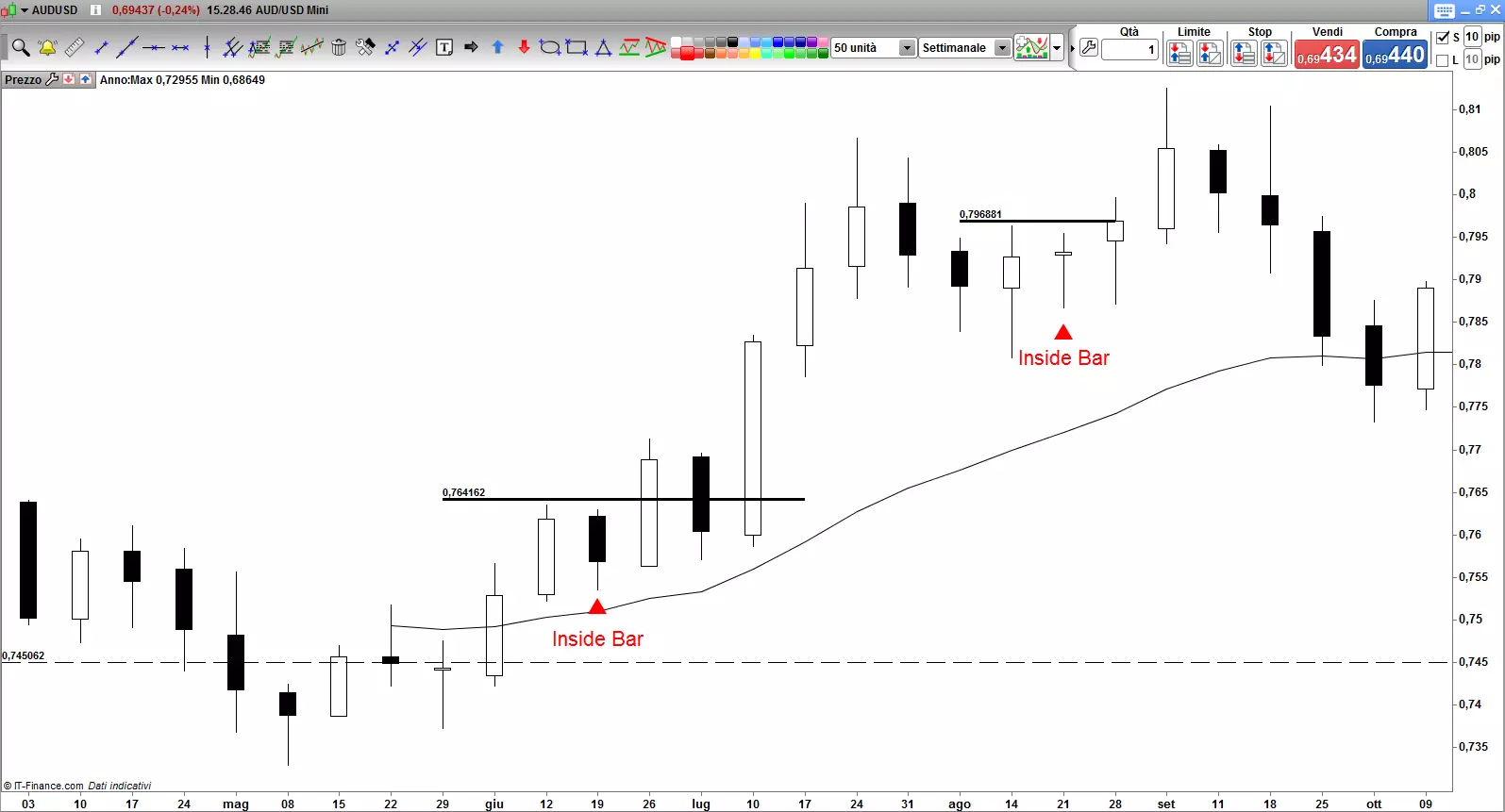

Qui sotto alcuni esempi:

La coppia AUD/USD su timeframe settimanale ci sta indicando che al break out della mother bar o outside bar barra prima della inside bar) può avvenire un movimento direzionale, ecco che posso optare per entrare direttamente su timeframe settimanale oppure attendere delle confere di segnali della stessa direzione su daily chart nelle settimane successive.

Nota bene: se operiamo sul grafico giornaliero, non si deve operare sulla barra della domenica sera, perché quella, per me, non è una inside bar, ma deve essere inserita nella sessione del lunedì.

Preferisco, quindi, fare trading o avere informazione dalle inside su grafici a barre settimanali, informazioni molto utili per le giornate di trading successive.

Tendo a fare trading in trend nel momento che il prezzo si trova in tendenza, usando in modo molto semplice la EMA 21, quindi cercando il break del minimo, se siamo in un mercato che quota sotto la media, e cercando, invece, il breakout del massimo, se il mercato sta sopra la EMA.

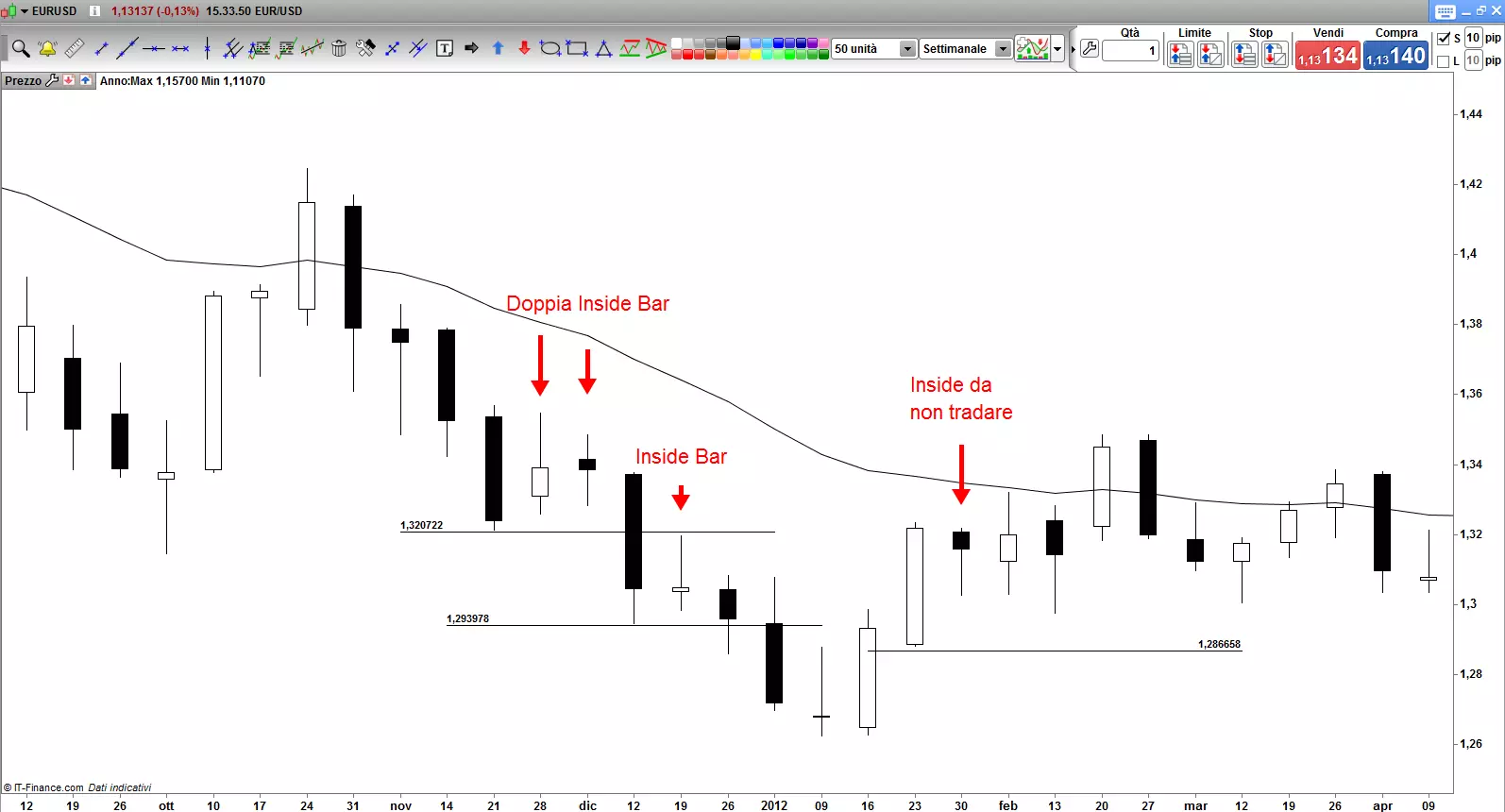

Esempio di EUR/USD su chart settimanale:

L’ultima inside è da tradare sempre solamente se avviene il breakout del minimo della mother bar e sempre solamente short visto il trend.

Cercherò il trade contro trend solo nel momento in cui io abbia un prezzo molto esteso e lontano dalla EMA 21 e che tocca un livello chiave statico (orizzontale) importante.

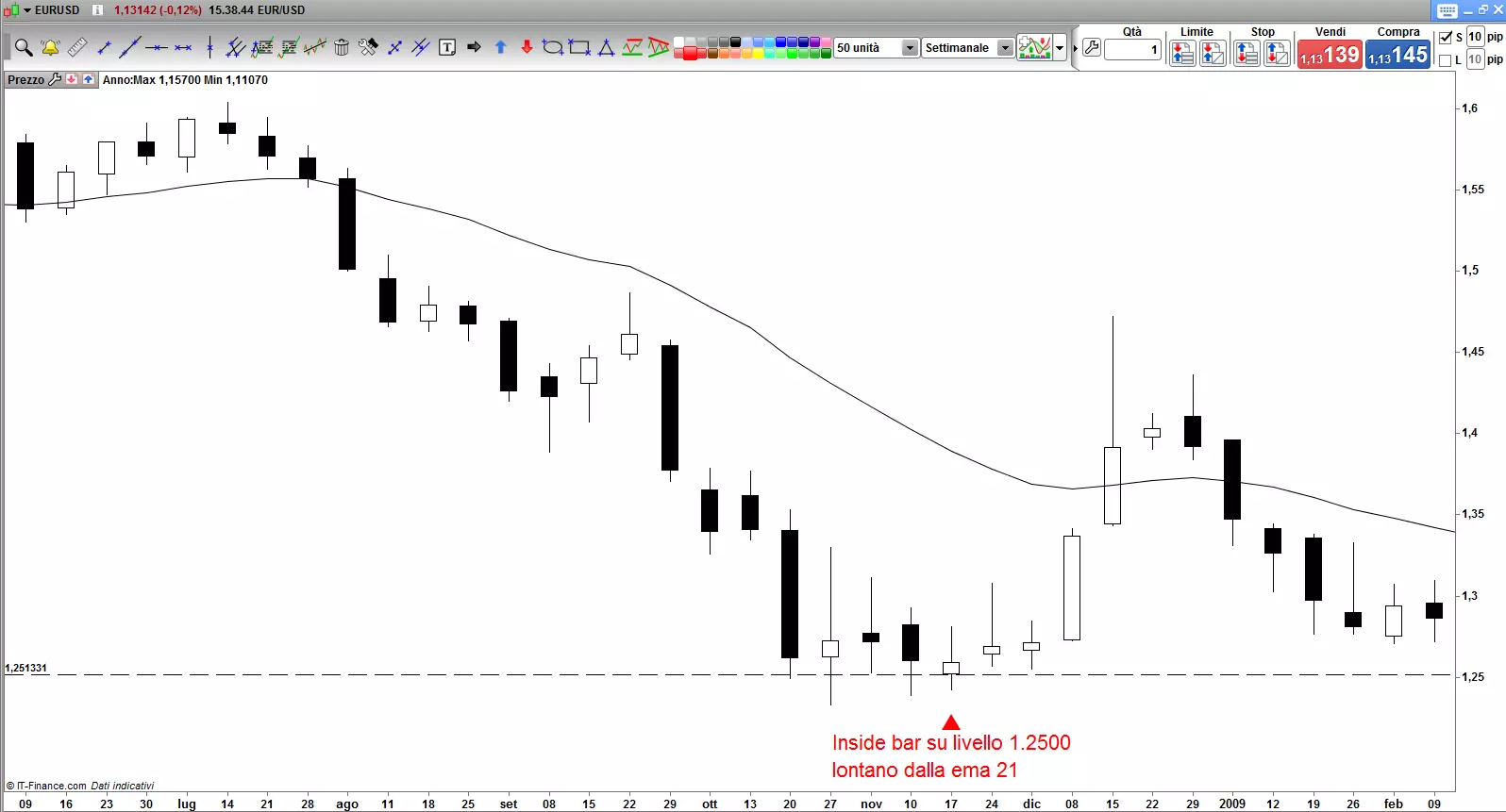

Qui, un esempio sempre sul cambio EUR/USD che in zona chiave 1.2500 aveva mostrato una base di consolidamento con una inside: in questo caso andrò a ricercare il break out del massimo della mother bar per un’operazione rialzista.

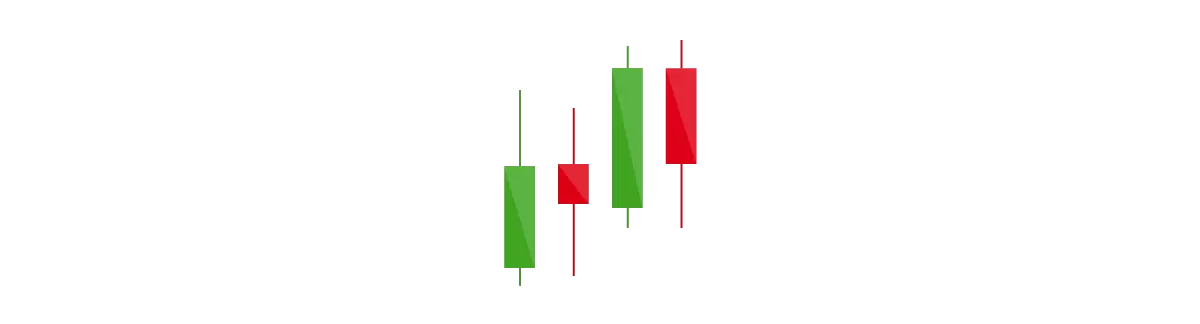

Inside Fake Out Bar

Un altro segnale di Price Action molto utile per l’attività di trading è la mia “Inside Fake Out”. Questo segnale di prezzo è nato dall’esperienza sui mercati negli anni: ispirato al pattern Hikkake, utilizza la barra inside come fonte di informazione primaria per il nostro trading.

Le caratteristiche della inside fake out sono queste:

- Barra outside seguita barra inside e barra che viola il massimo (per lo short) o il minimo (per il long) della barra outside

- La barra che viola massimo/minimo della outside deve avere la chiusura che rientra all’interno del massimo/minimo della outside

- Il pattern può essere utilizzato sia in direzione del trend che contro il trend su livelli importanti

- Come vedete dall’immagine seconda sia per short che per long positions le inside fake out possono essere anche di due candele ovvero: rottura del massimo/minimo della barra outside e successivamente il giorno seguente si ha il rientro dei prezzi in chiusura all’interno del range della barra outside.

La modalità di entrata è solitamente fatta attraverso ordini pendenti:

- Per l’acquisto, si tende ad inserire un ordine buy stop sopra il massimo della barra fake out

- Per la vendita, si inserisce un ordine sell stop sotto il minimo della barra fake out

Qui sotto alcuni esempi pratici di come usare questo ottimo segnale di Price Action trading.

Il trade proposto è sul mercato del Gold. Come si nota il nostro segnale, l’inside fake out si viene a formare contro il trend del grafico daily ma su un livello importante segnato in precedenza su grafico settimanale.

Come la regola dice, l’entrata va fatta buy sopra il massimo della barra che viola il minimo della outside e che quindi conferma il nostro segnale facendolo diventare una inside fake out.

Essendo contro trend, è sempre molto delicato e va cercato il profitto sul livello precedente, che in questo caso corrisponde con le aree dove passa la EMA 21.

Quello successivo, invece, è un chiaro esempio di una bellissima inside fake out in trend su livello di swing nel cambio valutario EUR/USD.

Come da pattern, si può optare per inserire un ordine pendente buy stop qualche pip sopra i massimi della bare di “fake out” ovvero quella che ha il minimo più basso del minimo della mother bar. Lo stop loss va posizionato sempre qualche pip sotto il suo minimo.

Ovviamente, come per le inside, non dobbiamo mai prendere le inside fake out che derivano da barre apparentemente inside che si vengono a formare la domenica sera. Come per tutti gli altri segnali di Price Action, è sempre preferibile utilizzare grafici con alto timeframe, come il daily o il weekly, e contestualizzare l’ambiente dove si viene a creare il nostro possibile segnale/trigger.

Doppio Massimo Lower & Doppio Minimo Higher

Attorno al 2009, quando scrissi il mio primo e-book “Professional Trader”, andai a descrivere per la prima volta uno dei segnali che reputo migliori ovvero il “doppio massimo lower low & doppio minimo higher high”.

Ancora oggi lo utilizzo e lo reputo un trigger perfetto per operazioni in linea con il trend, ma anche per cercare inversioni della tendenza in atto.

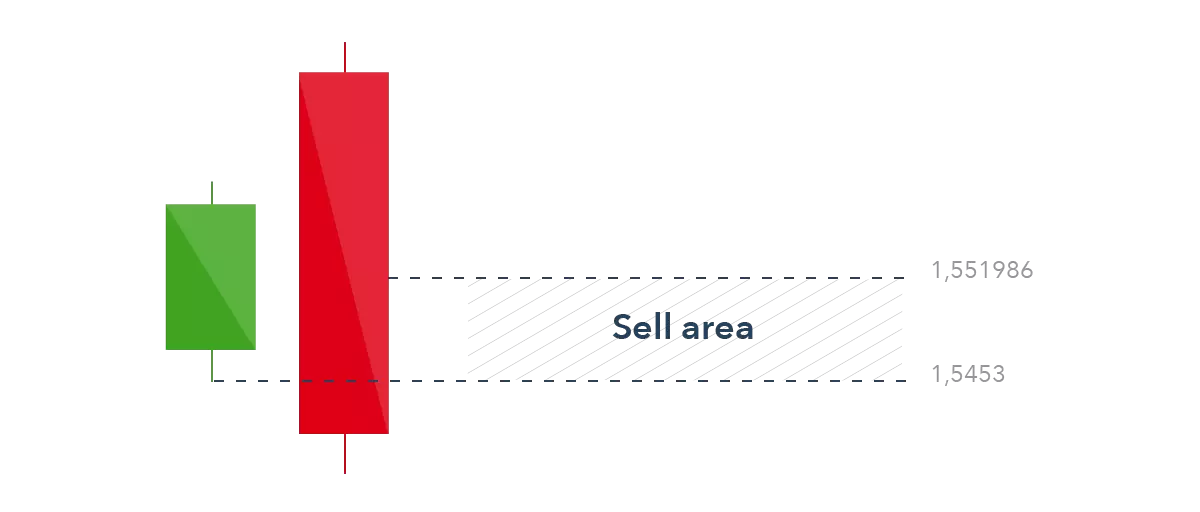

Le caratteristiche principali del segnale doppio minimo higher high sono queste:

- La seconda candela è quella che ci indica la direzione del pattern (in questo caso, long)

- La seconda candela è sempre una outside della precedente, ovvero ingloba con il suo massimo e minimo totalmente il massimo e minimo precedente

- La seconda candela ha la chiusura maggiore del massimo della candela precedente

Le caratteristiche principali del segnale doppio massimo lower low sono queste:

- La seconda candela è quella che ci indica la direzione del pattern (in questo caso, short)

- La seconda candela è sempre una outside della precedente ovvero ingloba con il suo massimo e minimo totalmente il massimo e minimo precedente

- La seconda candela ha la chiusura minore del minimo della candela precedente

La entry su questo segnale viene quasi sempre fatta attraverso ordini di tipo limite e non stop.

Come si nota in figura, ho mostrato un esempio che mostra bene come posizionare l’ordine una volta che si crea un nostro segnale doppio massimo o doppio minimo. In pratica, si va a creare un pendente sell limit/buy limit nella zona del 50% dell’ultima barra del segnale (la barra outside).

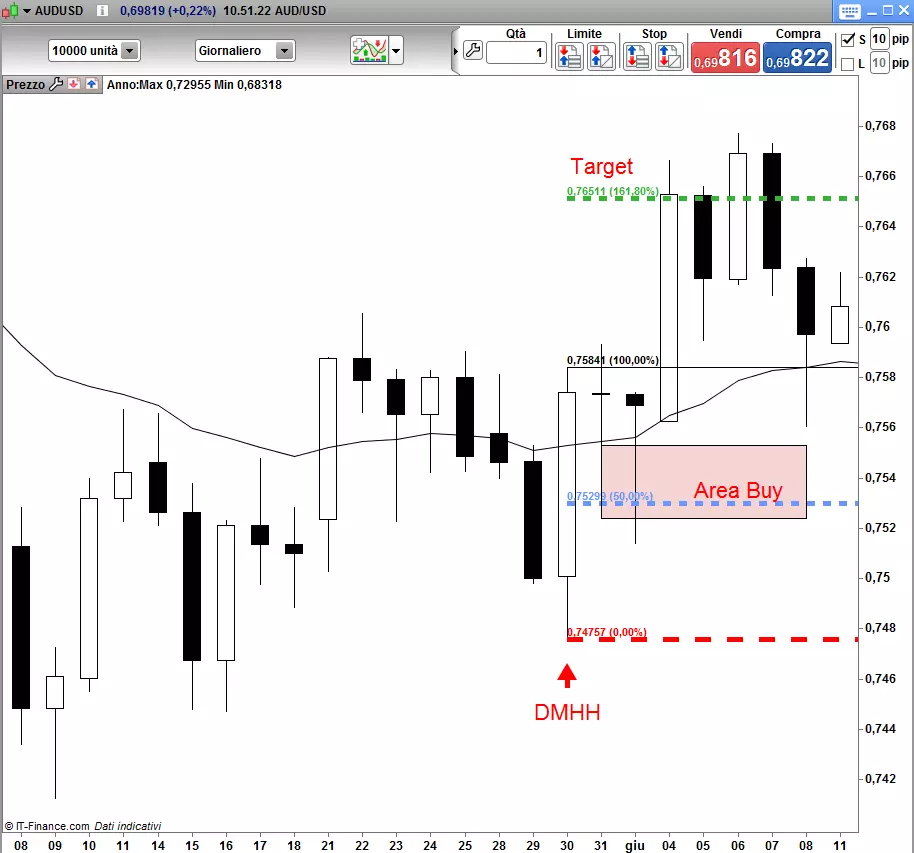

Ora potremmo vedere delle chiare situazione di esempio nel mercato forex. Qui, siamo sulla coppia AUD/USD nel grafico daily, che ci mostra un doppio minimo higher proprio su livello di supporto segnato anche su timeframe settimanale.

Per creare il nostro ordine, possiamo utilizzare le estensioni di Fibonacci presenti nella piattaforma di IG. In questo modo, ci mostrerà perfettamente il 50% di range della candela di setup. Qui, opterò per inserire un ordine buy limite con stop loss qualche pip sotto il minimo della barra outiside.

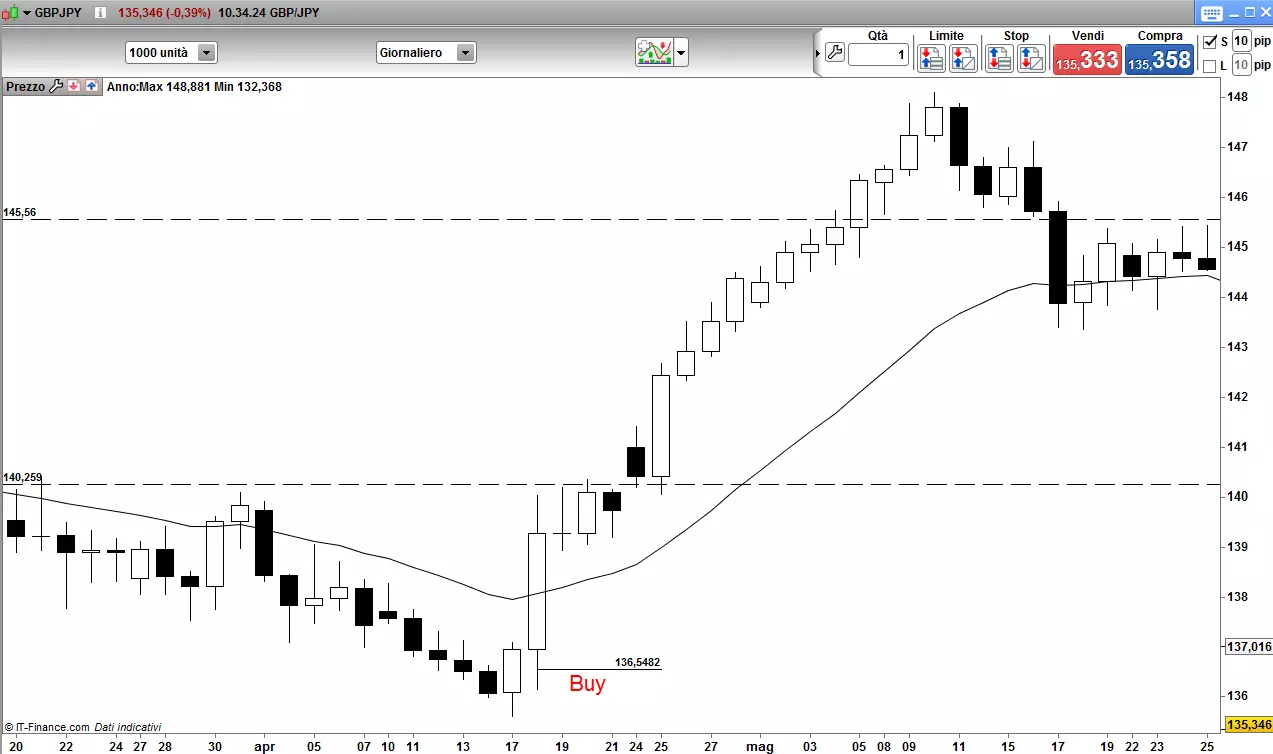

Qui siamo sulla coppia GBP/USD nel grafico daily che ci mostra un altro doppio minimo higher che, tradato al 50% del segnale, avrebbe creato un trade con rapporto tra costo dell’operazione (stop loss) e possibile profitto molto importante visto che, come si nota, proprio il nostro segnale ha fatto partire un rally di GBP nei confronti di JPY forte e quasi senza pause.

Qui, invece, siamo sulla coppia USD/CAD nel grafico weekly, che ci mostra un doppio massimo lower tradato al 50%. Impostazione quindi di un sell limit con stop sopra il massimo del pattern. Visto il tipo di entry vantaggiosa, la cosa interessante è che spesso si possono avere dei trade con rapporto tra rischio e profitto chiaramente a favore di quest’ultimo. Spesso, ricercare un rapporto di 1:2 o 1:3 di rischio:rendimento è difficile nelle operazioni di trading, con questo segnale è chiaramente più semplice ottenere questi ratio tra stop e target.

Doppio Massimo Lower & Doppio Minimo Higher

Altro segnale di Price Action che io utilizzo e che ci indica un’informazione interessante è la cosidetta “indecision bar”, ovvero la barra di indecisione.

Indecision bar

Come si può notare, le caratteristiche della barra di indecisioni sono:

- Apertura e chiusura allo stesso livello o quasi

- Ombre simili in termini di pip

- Bassa volatilità

Questo segnale di Price Action ci sta indicando quindi una sorta di calma, di indecisione prima di un movimento direzionale futuro. Differisce completamente dalla barra classica bullish o bearish con molto corpo e quasi nessuna ombra che ha fornito un’informazione quale la grande direzionalità di una giornata di trading. Basandosi poi sulla volatilità della giornata che si è ristretta e non ha dato una chiara impostazione di acquisto o vendita è chiaro che, rispetto ad una giornata molto direzionale, il giorno successivo o i giorni successivi, potrebbe portare più direzione ai prezzi. Qui la sua forza.

Il tipo di ordine pendente che deve essere utilizzato per operare con questo pattern è l’ordine buy stop/sell stop: si inserirà quindi un ordine “break out” buy stop sopra il massimo della barra o sell stop sotto il minimo della barra. Lo stop loss sempre impostato dalla parte opposta tenendo come tolleranza alcuni pips.

Vediamo qualche esempio sui grafici.

Cambio forex EUR/USD, barra di indecisione su livello chiave orizzontale di supporto, media mobile esponenziale a 21 periodi testata, pull back non violento prima della barra di setup. Ottimo segnale, quindi, da poter tradare con un ordine buy stop qualche pip sopra il massimo della indecision bar e stop sotto il suo minimo.

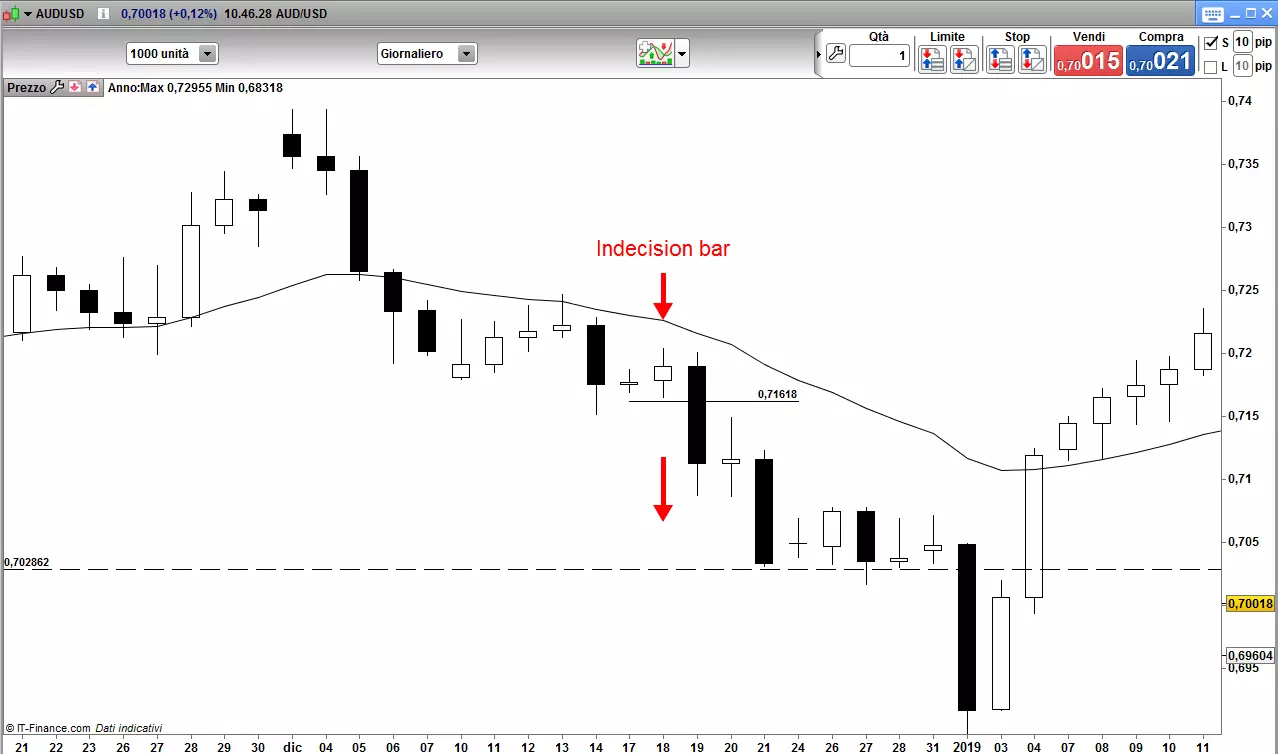

Altro esempio, cambio forex AUD/USD, sempre indecision bar nel trend daily, in questo caso, dopo una pausa di riflessione data dalle barre inside precedenti. Se si nota proprio prima del movimento direzione short il mercato aveva disegnato una barra di indecisione. Si potrebbe, quindi, optare per inserire un ordine sell stop sotto il minimo della barra con lo stop loss posto qualche pip sopra il suo massimo.

Altro esempio, cambio forex GBP/USD, questa volta, contro il trend di fondo. Siamo sul grafico settimanale, livello chiave, indecision bar con un massimo più alto dei massimi precedenti (falsa rottura), lontananza dalla EMA 21. Si ha, quindi, un’ottima opportunità per operare con un sell stop sotto i minimi della barra e stop sopra i suoi massimi oppure, essendo un weekly, cercare nelle settimane successive, attraverso il grafico daily, un segnale di Price Action nella direzione short.

Si deve, ovviamente, essere consapevoli che la indecision bar è frequente ma, le indecision bars che sono nel contesto del mercato, della Price Action corretta (livelli, trend, volatilità) sono molto più rare ed è quindi necessario studiare bene la Price Action generale e contestualizzare la barra di indecisione.

I vantaggi della strategia price action e del “naked” trading

La mia esperienza mi dice che il trading deve essere mantenuto semplice, il complicare le cose non fa altro che peggiorare il nostro ambiente emotivo, il nostro approccio al trading e il risultato sarà che ci troveremo ad avere risultati probabilmente non positivi.

Il mercato è ricchissimo di strumenti finanziari e strategie di trading e spesso si è portati a cercare, soprattutto all’inizio, di trovare il classico metodo di trading che non fallisce mai. Invece ci si dovrebbe concentrare sul “tradare bene” rispettando il proprio piano di trading perché sarà il rispetto delle nostre regole e delle nostre analisi a portare nel tempo i risultati profittevoli e costanti che desideriamo.

Invece mi trovo spesso a vedere nuovi traders che hanno grafici pieni di indicatori e oscillatori di analisi tecnica, 10 siti differenti riguardanti il trading online differenti aperti nel proprio computer, cercare di analizzare migliaia di diverse variabili durante la giornata attraverso lo studio di un sacco di strumenti finanziari diversi e che, quindi, si conoscono poco.

Non perdere quindi il tuo tempo cercando il sistema infallibile, il sacro graal, il robot o expert advisor infallibile, non si deve scambiare il trading per un bancomat. L'unica cosa che ti serve è un computer, una connessione a internet, un broker serio e affidabile e nient’altro che te stesso, i tuoi occhi, il tuo piano e analizzare il mercato ragionando sempre e comunque di fronte a tutte le possibili opportunità offerte dai mercati finanziari e il forex trading.

Grafico pulito VS Grafico “sporco”

Una delle migliori caratteristiche del price action naked trading è proprio la sua “pulizia” grafica. Nulla deve interferire nella lettura del vero RE del mercato e che ci offre moltissime informazioni ovvero il prezzo. Qui sotto vediamo un’ immagine di un grafico di un price action trader.

Il consiglio che darei a ogni trader neofita è di iniziare cercando di imparare a leggere la mappa chiara del prezzo nei grafici, imparare ad ascoltare cosa ci dice il mercato interpretando il suo messaggio. Quando si parla di analisi tecnica spesso noto grafici confusionari con mille indicatori e oscillatori e, a volte, si ha addirittura difficoltà a capire quanto sta quotando il mercato che vogliamo analizzare.

Le cose che servono sono:

- Un grafico di un periodo di tempo di almeno sei mesi

- Disegnare i livelli chiave più sentiti

- Segnare ogni ovvio segnale di price action naked trading

Non leggere le news

Un’altra caratteristica molto importante del trading con la price action è il doversi disinteressarsi dalle notizie economiche. Quando tradi in questo modo le uniche cose da seguire sono: trend, livelli e segnali.

Il cercare di “controllare il mercato” causa esclusivamente un vero e proprio blocco che non fa altro che compromettere l’operatività di tutti i giorni. L’unica cosa che possiamo controllare è noi stessi e il nostro comportamento.

Cercare di interpretare una notizia è più una scommessa che un metodo di trading. Noi non vogliamo essere trader che vogliono prevedere l’andamento futuro dei prezzi ma rispettare il nostro piano per avere risultati nel tempo.

Setta & dimentica

Altro punto a favore del trading con la price action è il fattore “setta e dimentica” che aiuta a mantenere un atteggiamento rilassato e un approccio al trading più freddo e distaccato, il risultato è la capacità di fare correre le proprie posizioni senza continuamente interferire, cosa che in molti casi porta ad abbassare la qualità del nostro operato.

Le decisioni di trading che dobbiamo affrontare possono essere moltissime mentre con il metodo della price action naked si deve analizzare con calma a fine giornata e settimana e, se ci sono i segnali e il giusto rapporto tra rischio e rendimento, inserire degli ordini che hanno già il nostro livello di massima perdita (stop loss) inserito nella piattaforma di trading cosi da riguardare la posizione solo alla fine della giornata o, addirittura il mattino successivo.

Non vi nego che le operazioni nelle quali ho guadagnato di più sono quelle che mi sono dimenticato per qualche giorno.

Sicuramente nella gestione dell’operazione più calma e rilassata una volta al giorno, magari modificando uno stop in profitto e lasciano la posizione correre, si ha la migliore modalità per far diventare il trading un’attività divertente, piacevole e profittevole!

Il “prezzo” è il cuore di ogni mercato, il “prezzo” per noi price action trader è quindi l’unica cosa importante a cui dobbiamo affidarci.

Time frame alti: Daily & Weekly

La price action si basa sullo studio delle dinamiche dei prezzi solo su time frame operativi alti, questo migliora l’operatività perché si ha una selezione più precisa senza “sporcature” e “rumore” date dall’intraday e che, anche a livello prettamente emotivo, fa migliorare i propri risultati.

Fare trading in questo modo aiuta quindi anche a mantenere il giusto stato mentale per un’operatività serena ed efficace aiutando a raggiungere quella disciplina che spesso è poco sviluppata dai traders perdenti o alle prime armi.

Infine quindi possiamo dire che tradare la price action ha molti vantaggi che vanno dagli aspetti più strettamente operativi fino ad arrivare agli aspetti più mentali e comportamentali del trader.

L’autore della guida: Arduino Schenato

Trader privato e formatore per HereForex.com

Dopo aver affrontato esperienze lavorative all’estero negli USA, subito dopo il diploma di ragioneria, si è avvicinato ai mercati finanziari soprattutto quelli valutari, materie prime e dei CFD usando i maggiori indici di borsa mondiali.

Autodidatta, ha approfondito le dinamiche di prezzo e creato un metodo di lavoro chiamato Price Action Naked oltre ad una strategia di sua invenzione chiamata Follow The Winner Strategy, sempre basata sulle dinamiche “nude” dei prezzi e regole rigide da seguire. Tra i mercati su cui lavora di più e si concentra troviamo il mercato delle valute, forex, dove da molto tempo opera con le strategie di price action.

E' stato il primo a portare la price action in Italia nel 2009 con il suo storico blog operativo.

Profondo studioso e amante dei movimenti ripetitivi dei mercati e ricercatore di strategie semplici ma efficaci. Ha scritto 4 libri elettronici (ebook), il primo uscito nel 2010 “Professional Trader”, il secondo nel 2011 “ Il Business Del Forex Trading”, il terzo nel 2013 “The 2R Strategy”, il quarto nel 2017 " Price Action: La Guida Definitiva". Scrittore anche di un romanzo finanziario uscito nel 2015 " Follow The Winner " dove mette in luce la vita di un trader e ciò che ogni giorno deve affrontare.

Gestisce una comunità di trading ( servizio platinum ) dove svolge attività di analisi operativa approfondita sui mercati valutari, delle materie prime principali, indici azionari ma anche singoli titoli.

E’ stato ed è tutt’ora relatore e formatore in importanti eventi di trading. Collabora come formatore con IG da svariati anni.

Metti in pratica la tua strategia di trading

Apri un conto reale o prova la demo per esercitarti con la price action strategy.

Queste informazioni sono state preparate da IG Markets Limited e IG Europe GmbH (di seguito "IG"). Oltre alla liberatoria riportata di seguito, il materiale presente in questa pagina non contiene uno storico dei nostri prezzi di trading, né alcuna offerta o incentivo a operare nell’ambito di qualsiasi strumento finanziario. IG declina ogni responsabilità per l’uso che potrà essere fatto di tali commenti e per le conseguenze che ne potrebbero derivare. Non forniamo nessuna dichiarazione o garanzia in merito all’accuratezza o la completezza delle presenti informazioni, di conseguenza, chiunque agisca in base ad esse, lo fa interamente a proprio rischio e pericolo. Eventuali ricerche fornite non intendono rispondere alle esigenze o agli obiettivi di investimento di un soggetto in particolare e non sono state condotte in base ai requisiti legali previsti per una ricerca finanziaria indipendente e, pertanto, devono essere considerate come una comunicazione di ambito marketing. Anche se non siamo sottoposti ad alcuna limitazione specifica rispetto alla negoziazione sulla base delle nostre stesse raccomandazioni, non cerchiamo di trarne vantaggio prima che queste vengano fornite ai nostri clienti. Vi invitiamo a prendere visione della liberatoria completa sulle nostre ricerche non indipendenti e del riassunto trimestrale.

Inizia ora a fare trading sul forex

Trova nuove opportunità sul mercato più grande e liquido al mondo.

- Spread a partire da soli 0,6 su EUR/USD

- Analizza il mercato e opera con grafici veloci ed intuitivi

- Fai trading ovunque tu sia con le nostre app

Vedi un'opportunità sul forex?

Prova il trading senza rischi con il nostro conto demo.

- Effettua il login

- Apri la tua posizione

- Scopri se le tue previsioni si rivelano corrette

Vedi un'opportunità sul forex?

Non perdere la tua occasione e passa a un conto reale.

- Spread a partire da soli 0,6 su EUR/USD

- Analizza i mercati e opera con grafici veloci ed intuitivi

- Leggi le ultime notizie direttamente dalla piattaforma

Vedi un'opportunità sul forex?

Non perdere la tua occasione. Effettua il login e apri la tua posizione.