Per noi, la trasparenza è un valore fondamentale: saprai sempre i costi applicati mentre fai trading con noi. Scopri quali sono i costi del trading con le barrier knock-out, le vanilla options e i CFD di IG.

Per informazioni o assistenza nell’apertura di un conto, chiamaci al numero verde 0200695595 o 800 978 376 dal lunedì al venerdì, dalle 08:30 alle 20:00 CEST oppure scrivici all’indirizzo email aperturaconto@ig.com.

Quali sono i costi previsti per fare trading con IG?

- Costi relativi al conto

- Spread

- Commissioni potenziali

Aprire un conto con noi è completamente gratuito. Per attivarlo e iniziare a fare trading, è necessario avere disponibilità sul conto versando un minimo iniziale di 10 €.

0 €

Fai trading con spread a partire da 0,6 punti sulle valute principali, 0,8 punti per gli indici più importanti e 0,1 punti per le materie prime.

Da 0,1

Altre commissioni potenziali potrebbero impattare sui costi della tua attività di trading.

Solo se applicabile

Migliore visibilità sui costi

Il 3 gennaio 2018, la Direttiva sui Mercati degli Strumenti Finanziari II (MiFID II) è entrata in vigore in tutta Europa, per accrescere la trasparenza sui mercati finanziari dell'Unione Europea. Uno dei cambiamenti introdotti consiste nell'offrire ai trader informazioni standardizzate e più dettagliate riguardo a prodotti e servizi finanziari, ai loro costi e alle transazioni eseguite.

Nel rispetto di questa normativa, attualmente inviamo un estratto conto annuale dei costi (ex-post). È inoltre possibile accedere a panoramiche standardizzate dei costi dei nostri prodotti sulla nostra pagina di costi e commissioni, che include esempi di calcolo dei prezzi.

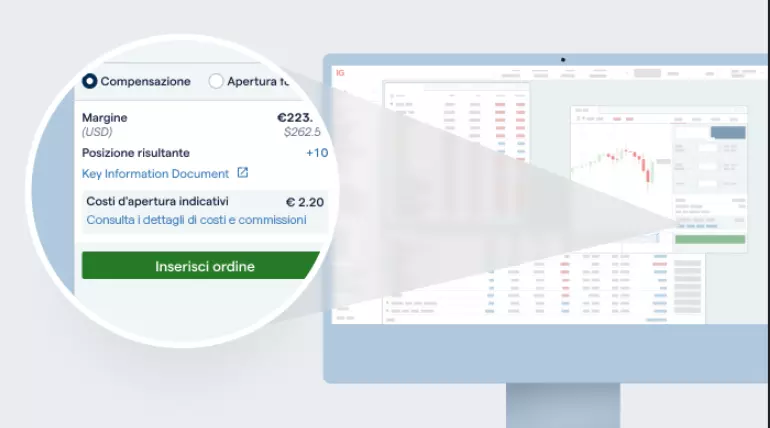

Desideriamo offrire una panoramica ancora più trasparente dei costi dei nostri prodotti e servizi, informando i nostri clienti in merito alle modifiche che abbiamo apportato alle nostre piattaforme, che forniscono maggiori dettagli sui costi previsti pre- e post-trade.

Cosa c'è di nuovo?

Ora è possibile visualizzare e scaricare una copia in formato PDF di tutti i costi e commissioni indicativi (ex-ante) prima di procedere con qualsiasi operazione. Si tratta di un documento aggregato e dettagliato. È inoltre possibile vedere l'impatto dell'investimento iniziale sui potenziali profitti.

È importante tenere a mente che i costi e le commissioni finali di una posizione dipendono dal tempo di mantenimento della stessa.

Queste modifiche sono state applicate a:

1. Ticket di negoziazione (WTP, iOS/Android, grafici*)

- Riepilogo di costi e commissioni: per accedere, clicca su "Consulta i dettagli di costi e commissioni" sul ticket di negoziazione

- Visione dettagliata di costi e commissioni (con opzione di download): è visualizzabile dal riepilogo di costi e commissioni

2. PDF scaricabili su tutte le nostre piattaforme

- È possibile trovare un documento dettagliato sui costi di trading nella sezione di costi e commissioni indicativi sulla piattaforma web, ma anche negli estratti conto per Android e iOS, nel supporto a lungo termine (quotazione e ricerca) su MyIG.

- PDF dettagliati sui costi e commissioni sono accessibili dal ticket di negoziazione

*Per assicurare che i costi e commissioni indicativi siano visualizzabili prima che i nostri clienti al dettaglio effettuino un'operazione, abbiamo rimosso l'opzione one-click di chiusura delle posizioni aperte direttamente dai grafici nella piattaforma dell'app. Sarà ora necessario compiere un ulteriore passaggio di conferma. La chiusura one-click sarà ancora disponibile sulla piattaforma desktop. Al prossimo log-in, verrà visualizzato un messaggio (una tantum) in merito a tale cambiamento.

Panoramica dei nostri costi

Quando fai trading con i prodotti a leva, come i CFD, ti addebitiamo uno spread o una commissione su ogni trade. Inoltre, potrebbero esserti addebitati costi aggiuntivi che potrebbero causare una variazione dei costi delle tue operazioni di trading.

- Barrier e Options

- CFD

- Costi e commissioni

- Altri costi potenziali

- Altri fattori che potrebbero modificare i costi del trading

- Spread e commissioni

- Interessi overnight

- Premio knock-out

- Costi aggiuntivi

- Leva e margine

- Slippage

Spread e commissioni

Lo spread è la differenza tra il prezzo lettera del mercato (o prezzo di acquisto, detto prezzo ‘buy’) e il prezzo lettera (o prezzo di vendita, detto prezzo ‘sell’) di un asset, e può variare in base alle condizioni del mercato. Lo spread è incluso nei prezzi dei nostri mercati e ti viene addebitato come commissione su ogni operazione di trading. Quando compri una barrier o una vanilla option, lo spread è incluso nel premio che paghi all’apertura della posizione. Dovrai pagare una commissione aggiuntiva all’apertura e alla chiusura della posizione, pertanto lo spread su barrier e vanilla è solitamente più ridotto rispetto a quello dei CFD, per compensare i costi.

Scopri di piùInteressi overnight

Se mantieni una posizione aperta con le barrier dopo le 23:00 CEST, verrà applicato un aggiustamento sul conto, per riflettere il costo di finanziamento della posizione.

Se fai trading con le vanilla options, non incorrerai negli interessi overnight: l’opzione può avere una scadenza giornaliera, settimanale o mensile, in base al tipo che scegli.

Scopri di piùPremio knock-out

Dovrai pagare il premio di knock-out soltanto se il livello di knock-out da te scelto sulle barrier viene raggiunto. Il premio è incluso nel prezzo, per cui ti viene riaccreditato se chiudi la posizione prima che raggiunga il livello di knock-out.

Il premio di knock-out può variare in base alle condizioni del mercato.

Scopri di piùCosti aggiuntivi

Potremmo addebitare altri costi aggiuntivi, ad esempio: la tassa di conversione valutaria, imposte specifiche per alcuni paesi e altro ancora.

Scopri di piùLeva e margine

Le barrier e le vanilla options, come i CFD, sono prodotti a leva. Ciò significa che, quando inserisci un ordine, non dovrai coprire il valore totale della posizione.

Tuttavia, a differenza dei CFD, l'acquisto delle barrier e delle vanilla non comprende l’esposizione a mercato con la leva tramite il pagamento del margine. Infatti, quando compri un’opzione barrier o vanilla, paghi un premio, il cui costo è decisamente inferiore rispetto all’ acquisto diretto dell’asset sottostante e ti permette di fare trading con la leva. Inoltre, il premio rappresenta il rischio di perdita massimo sulle tue posizioni.

Invece, se vendi una vanilla option prima della scadenza, il premio ti viene accreditato e potresti dover pagare un margine per mantenere aperta la tua posizione. A differenza delle vanilla options, non è possibile vendere le barrier.

Scopri di piùSlippage

‘Slippage’ è il termine usato per indicare la differenza tra il prezzo di esecuzione di un ordine e il prezzo richiesto dall’operatore. Lo slippage sugli ordini stop potrebbe far sì che la posizione chiuda in perdita, mentre lo slippage su un limite potrebbe comportare la chiusura dela posizione con un profitto più elevato rispetto a quello previsto.

Con le barrier, lo slippage può avvenire sugli ordini stop e limite. Con il livello di knock-out, non incorrerai nello slippage. Non offriamo stop e limiti sulle vanilla options.

Scopri di più- Costi diretti

- Costi aggiuntivi

- Altri fattori che potrebbero modificare i costi del trading

- Spread e commissioni

- Interessi overnight

- Premio stop garantito

- Costo di prestito titoli

- Costi aggiuntivi

- Margine

- Slippage

- Garanzia conto protetto

Spread e commissioni

Lo spread è la differenza tra prezzo di acquisto (prezzo "buy" o denaro) e prezzo di vendita (prezzo "sell" o lettera) del sottostante, e può variare in base alle condizioni del mercato. In generale, il nostro spread ha un valore leggermente superiore a quello del mercato, che viene applicato come commissione per l’operazione di trading. Ti addebitiamo uno spread per tutti i CFD non azionari.

Invece, per i CFD azionari, ti addebitiamo una commissione.

Scopri di piùInteressi overnight

Se mantieni una posizione aperta overnight (dopo le 23:00 CEST), ti addebiteremo sul conto il costo degli interessi. Il costo degli interessi è calcolato in base al tasso interbancario ad un mese di riferimento (ad esempio EURIBOR, LIBOR). Sul tuo conto verrà effettuato un addebito se la posizione è long, mentre verrà effettuato un accredito se la posizione è short, a condizione che il tasso interbancario sia maggiore del 2.5%.*

Quando fai trading sul forex, il costo degli interessi viene calcolato diversamente. Per i futures OTC, gli interessi overnight sono inclusi nello spread.

* 3% su contratti mini e micro.

Scopri di piùPremio stop garantito

Se inserisci uno stop garantito alla tua posizione, ti verrà addebitato un costo aggiuntivo se viene attivato: il premio. Sui CFD sulle azioni, ad esempio, il premio sugli stop garantiti equivale allo 0,3% del valore della transazione del sottostante.

Scopri di piùCosto di prestito titoli

Andare short sulle azioni con i CFD comporta il pagamento di una commissione annuale sul prestito titoli (tasso di prestito di mercato + 0,5% di commissione amministrativa).

Costi aggiuntivi

Puoi decidere di pagare per alcuni servizi extra che offriamo, come l’accesso diretto al book dei titoli, pacchetti grafici avanzati, prezzi in tempo reale e altro ancora, per supportare al meglio la tua esperienza di trading.

Scopri di piùMargine

I CFD sono prodotti a leva, pertanto quando apri una posizione dovrai pagare soltanto una frazione del contratto per ottenere esposizione sul mercato. Questo deposito è noto come margine, la cui percentuale incide sulla sostenibilità del capitale investito. Il nostro sistema di marginazione a livelli ci permette di offrirti i margini più bassi del mercato CFD.

Scopri di piùSlippage

"Slippage" è il termine utilizzato quando il tuo ordine viene eseguito ad un prezzo diverso rispetto a quello richiesto. Se hai uno slippage sugli stop, significa che potresti perdere più di quanto preventivato, se invece hai uno slippage sui limiti potresti avere un profitto maggiore rispetto a quello previsto.

Scopri di piùGaranzia conto protetto

Attraverso il conto protetto, i clienti al dettaglio non perderanno più del saldo disponibile sul loro conto, anche in caso di movimenti imprevedibili del mercato.*

Se il saldo del tuo conto CFD dovesse andare in negativo a causa delle perdite derivanti dall’attività di trading, lo riporteremo a zero entro il più breve tempo possibile, senza alcun costo aggiuntivo.3

* La garanzia del conto protetto non è prevista per i clienti professionali.

Spread e commissioni

Per le barrier, le vanilla e i CFD, lo spread e le commissioni sono i costi principali da tenere in considerazione.

Puoi trovare spread e commissioni sui nostri mercati principali in basso. Per visualizzare i dettagli operativi completi di un mercato, segui i link che troverai sotto ogni tabella.

- Barrier e Options

- CFD

Il trading con le barrier è soggetto al pagamento di spread e commissioni, mentre per il trading con i CFD (esclusi i CFD azionari), è previsto soltanto lo spread. Per compensare i costi, lo spread sulle barrier è ridotto rispetto a quello sui CFD.

Le commissioni sul trading con barrier e vanilla options è pari a 0,10 centesimi di unità del contratto nella valuta di riferimento del mercato, che vengono addebitati all’apertura e alla chiusura della posizione.

Inoltre, se mantieni aperta una posizione con le barrier oltre le 23:00 CET, dovrai pagare gli interessi overnight.

Indici

| Mercato | Spread minimo |

| FTSE 100 | 0,8 |

| Wall Street | 2,5 |

| Germany 40 | 1,5 |

| Australia 200 | 0,8 |

Forex

| Mercato | Spread minimo | Spread medio |

| EUR/USD | 0,6 | 0,93 |

| AUD/USD | 1,5 | 1,13 |

| EUR/GBP | 0,7 | 2,31 |

| GBP/USD | 0,7 | 2,18 |

Materie prime

| Mercato | Spread minimo |

| Spot Gold | 0,4 |

| Spot Silver | 1,8 |

| Oil - US Crude | 3 |

| Oil - Brent Crude | 3 |

Azioni

| Mercato | Commissione per operazione | Commissione minima (online trading) | Commissione minima (trading telefonico) |

| Euro1 | 0,05% | €5 | €15 |

| Italia | 0,10% | €5 | €5 |

| Spagna | 0,06% | €5 | €15 |

| Regno Unito | 0,10% | £10 | £15 |

| USA | 2 centesimi/azione | $15 | $25 |

| Svezia | 0,10% | SEK 99 | SEK 250 |

1 Euro: include Francia e Germania

Vanilla options

Il trading con le vanilla options è soggetto al pagamento di uno spread e una commissione. La commissione su ogni trade con le vanilla options è pari a 0,10 centesimi di unità del contratto nella valuta di riferimento del mercato, che vengono addebitati all’apertura e alla chiusura della posizione.

Vanilla options giornaliere

Indici

| Mercato | Spread |

| FTSE 100 | 3-4 |

| Wall Street | 4-5 |

| Germany 40 | 4-6 |

| Australia 200 | 2-3 |

Forex

| Mercato | Spread |

| EUR/USD | 3-4 |

| AUD/USD | 3-5 |

| EUR/GBP | 3-5 |

| GBP/USD | 3-5 |

Materie prime

| Mercato | Spread |

| Spot Gold | 0,5-1 |

| Spot Silver | 1-2 |

| Oil - US Crude | 5-6 |

Vanilla options settimanali

Indici

| Mercato | Spread |

| FTSE 100 | 3-5 |

| Wall Street | 6-10 |

| Germany 40 | 4-6 |

| US 500 | 0,6-1,4 |

Forex

| Mercato | Spread |

| EUR/USD | 5-8 |

| AUD/USD | 5-6 |

| EUR/GBP | 6-8 |

| GBP/USD | 8-16 |

Materie prime

| Mercato | Spread |

| Spot Gold | 0,5-0,8 |

| Oil - US Crude | 5-6 |

Vanilla options mensili e trimestrali

Indici (mensile)

| Mercato | Spread |

| FTSE 100 | 4-8 |

| Wall Street | 8-20 |

| Germany 40 | 4-6 |

| Australia 200 | 6-12 |

Forex (trimestrale)

| Mercato | Spread |

| EUR/USD | 5-8 |

| AUD/USD | 5-6 |

| EUR/GBP | 6-8 |

| GBP/USD | 8-16 |

Materie prime (mensile)

| Mercato | Spread |

| Spot Gold | 0,6-1,2 |

| Spot Silver | 0,4-1,6 |

| Oil - US Crude | 5-6 |

CFD cash

Se mantieni una posizione aperta overnight con i CFD cash (dopo le 23:00 CEST), ti addebiteremo sul conto gli interessi overnight.*

Se vuoi mantenere aperta una posizione oltre la singola giornata di negoziazione, ti consigliamo di utilizzare i contratti future, che sono più indicati per il trading a lungo termine.

*Oppure le 04:50 (orario Sydney) per i contratti denominati in AUD.

Indici

| Mercato | Spread minimo |

| FTSE 100 | 1 |

| Wall Street | 2,5 |

| Germany 40 | 1,5 |

| Australia 200 | 1 |

Forex

| Mercato | Spread minimo | Spread medio4 | Spread medio (01:00-22:00)4 |

|

| EUR/USD | 0,6 | 1,04 | 0,85 | |

| AUD/USD | 0,6 | 1,03 | 0,82 | |

| EUR/GBP | 0,9 | 1,89 | 1,40 | |

| GBP/USD | 0,9 | 1,83 | 1,40 |

Materie prime

| Mercato | Valore di un contratto | Spread minimo |

| Spot Gold | $100 | 0,3 |

| Spot Silver | $50 | 2 |

| Oil - US Crude | $10 | 3 |

| Oil - Brent Crude | $10 | 2,8 |

Azioni

Quando operi sui CFD azionari, operi sui prezzi denaro e lettera del mercato sottostante. Pertanto applichiamo una commissione di negoziazione, più sarai soggetto ad un pagamento di un interesse sul finanziamento della posizione nel caso in cui questa rimanga in essere anche al termine della giornata (posizione overnight).

| Mercato | Commissione per operazione | Commissione minima (online trading) | Commissione minima (trading telefonico) |

| Italia | 0,10% | €5 | €5 |

| Euro* | 0,05% | €5 | €15 |

| USA | 2 centesimi per azione | $15 | $25 |

| Regno Unito (FTSE 350) | 0,10% | £10 | £15 |

| Regno Unito (fuori dal FTSE 350) | 0,35% | £10 | £15 |

*Euro include: Belgio, Irlanda, Finlandia, Francia, Germania, Olanda, Portogallo.

Criptovalute

| Mercato | Spread minimo |

| Bitcoin | 90 |

| Bitcoin Cash | 1,2 |

| Ethereum | 2 |

Futures OTC

Offriamo futures OTC per il trading su indici e materie prime con scadenza fissa. Gli interessi per le posizioni overnight sono inclusi nello spread. In questo modo è più facile identificare se stai guadagnando o perdendo.

Se preferisci fare trading a breve termine, ti consigliamo di utilizzare i CFD.

Indici

| Mercato | Spread minimo |

| FTSE 100 | 4 |

| Wall Street | 6 |

| Germany 40 | 6 |

| Australia 200 | 3 |

Materie prime

| Mercato | Spread minimo |

| Gold | 0,6 |

| Silver | 2 |

| Oil - US Crude | 6 |

| Oil - Brent Crude | 6 |

CFD (MT4)

Quando fai trading con i CFD in MT4 alcuni dettagli operativi potrebbero essere diversi.

Indici

| Mercato | Spread minimo |

| FTSE 100 | 1 |

| Wall Street | 2,5 |

| Germany 40 | 1 |

| Australia 200 | 1 |

Forex

| Mercato | Spread minimo | Spread medio4 | Spread medio (01:00-22:00)4 |

| EUR/USD | 0,6 | 1,04 | 0,85 |

| AUD/USD | 0,6 | 1,03 | 0,82 |

| EUR/GBP | 0,9 | 1,89 | 1,40 |

| GBP/USD | 0,9 | 1,83 | 1,40 |

Materie prime

| Mercato | Valore di un contratto | Spread minimo |

| Spot Gold | $100 | 0,3 |

| Spot Silver | $50 | 2 |

| Oil - US Crude | $10 | 3 |

| Oil - Brent Crude | $10 | 2,8 |

Criptovalute

| Mercato | Spread minimo |

| Bitcoin | 90 |

| Bitcoin Cash | 1,2 |

| Ethereum | 2 |

Interessi overnight

Cosa sono gli interessi overnight?

Gli interessi overnight sono i costi applicati per il trading sulle posizioni mantenute aperte oltre le 23:00 CEST..

Per le barrier e i CFD, IG effettua un adeguamento a livello di conto, che rappresenta il costo di mantenimento della posizione.

Come vengono calcolati gli interessi overnight?

- Barrier

- CFD

Forex

Interessi overnight = numero di contratti x tasso di interesse tom-next attuale

Se il valore del tom-next è inferiore allo 0, le variazioni ti saranno addebitate sulle posizioni short, oppure ti saranno accreditate sulle posizioni long. Se il valore del tom-next è superiore allo 0, le variazioni ti saranno accreditate sulle posizioni short, oppure ti saranno addebitate sulle posizioni long.

Su ogni posizione aperta prima delle 23:00 e che sono ancora aperte dopo le 23:00 di mercoledì, il tasso di interesse giornaliero di credito o debito verrà calcolato su tre giorni anziché uno. Le variazioni calcolate su tre giorni coprono le operazioni di trading del fine settimana.

Verrà applicata una commissione amministrativa del 1% annuo sulle posizioni aperte dopo le 23:00 (CEST).

Indici

Formula degli interessi overnight = notti di mantenimento della posizione x (prezzo di chiusura del mercato x size del trade x (tasso di interesse di riferimento rilevante +/- costi amministrativi))/365

I nostri costi amministrativi sono del 2,5% sui contratti CFD standard e del 3% sui contratti mini. Se vai long, pagherai il tasso di interesse di riferimento rilevante. Se invece vai short, lo ricevi.

Nota bene: Nei calcoli, sul FTSE® 100 viene utilizzato un denominatore di 365 giorni, mentre per tutti gli altri mercati il denominatore è di 360 giorni.

Materie prime

Formula della variazione degli interessi overnight sulle materie prime = notti di mantenimento x (size del trade x (base +/- commissione IG))

Formula della base = (P3 – P2)/(T2 – T1)

P2 = Prezzo del front future

P3 = Prezzo del future next

T1 = data di scadenza del front future precedente

T2 = data di scadenza del front future corrente

Scopri quali sono i prezzi delle materie prime senza scadenza, per capire come il calcolo delle basi può impattare sulla tua posizione.

Formula per il calcolo della commissione di IG = prezzo denaro/lettera del sottostante senza scadenza (in base alla direzione del trade) x 2,5% / 365.

Per le operazioni con le barrier su singole azioni, gli aggiustamenti che riflettono gli effetti degli interessi vengono applicati al conto su base giornaliera.

L’aggiustamento d’interesse giornaliero maturato su ogni posizione mantenuta aperta oltre la chiusura ufficiale del mercato viene calcolato come segue:

D = n x C x i / 365

Dove:

D = aggiustamento degli interessi giornaliero

n = numero di azioni

i = tasso di interesse annuale applicabile

Nota bene: Il calcolo utilizza come denominatore 365 giorni per le azioni del Regno Unito e Sud Africa e un denominatore a 360 giorni per le azioni di tutti gli altri mercati.

Il tasso di interesse annuo applicabile si basa sul tasso di interesse prevalente e il nostro aggiustamento, solitamente corrispondente al 2,5% annuo. Gli interessi sulle posizioni long sono addebitati sul tuo conto, mentre gli interessi sulle posizioni short possono essere sia addebitati, sia accreditati sul tuo conto.

Forex

Per il calcolo degli interessi su forex e metalli spot viene utilizzato il tasso Tom Next, la cui formula è mantenimento posizioni notturne x (tasso tom next* rate incluso commissione**) x size dell'ordine.

*Il valore del tasso tom-next derivato dal mercato sottostante.

**Calcolo della commissione annuale = prezzo medio x 1%

Indici

Calcolo degli interessi overnight sugli indici = notti di mantenimento della posizione x (prezzo di chiusura del mercato x size dell'ordine x (tasso di interesse di riferimento rilevante +/- commissione amministrativa*)) / 365.

*I nostri costi amministrativi sono del 3% per i contratti CFD standard e del 3% sui contratti mini. Se vai long, pagherai il tasso di interesse di riferimento rilevante. Se invece vai short, lo ricevi.

Nota: utilizziamo un denominatore a 365 giorni per il FTSE® 100 e un denominatore a 360 giorni per tutti gli altri mercati.

I prezzi applicati ai contratti sugli indici VIX e EU Volatilty Index sono diversi rispetto ai prezzi degli altri indici cash. Anziché seguire direttamente il prezzo dell’indice sottostante, applichiamo il metodo utilizzato per quotare i prezzi delle materie prime senza scadenza. Ciò significa che il prezzo senza scadenza e il prezzo dell’indice sottostante sono diversi. Anche gli interessi vengono calcolati seguendo il metodo utilizzato per le materie prime senza scadenza. Per ulteriori informazioni sugli interessi overnight di IG, clicca qui.

Materie prime

Calcolo degli interessi overnight sulle materie prime = notti di mantenimento della posizione x (size dell'ordine x (base* +/- commissione IG**)).

*Calcolo delle basi = (P3 - P2) / (T2 - T1), dove:

P2 = prezzo del front future

P3 = prezzo del future next

T1 = data di scadenza del front future precedente

T2 = data di scadenza del front future

(Scopri i prezzi delle materie prime senza scadenza per capire come il calcolo delle basi può impattare sulla tua posizione).

**Calcolo della commissione IG = prezzo medio senza scadenza x 2,5% / 365.

Il prezzo medio senza scadenza riflette il prezzo medio dei CFD cash di una data specifica. Se paghi la base del tuo trade, la commissione di IG viene aggiunta; se ricevi la base, viene sottratta.

Azioni

Calcolo degli interessi overnight per i CFD sulle azioni = notti di mantenimento della posizione x (prezzo di chiusura del mercato x size del trade x (tasso di interesse di riferimento rilevante* +/- 2,5%)) / 365.

*Se vai long, pagherai il tasso di interesse di riferimento rilevante. Se invece vai short, lo ricevi.

Apri un conto di trading con IG

Apri un conto di trading con IG

Apertura digitale

Zero carta: risparmi tempo e aiuti l'ambiente

Trading senza interruzioni

Opera ovunque tu sia e in totale libertà grazie alla nostra app pluripremiata

Leader di mercato

Affidati a un broker con oltre 49 anni di esperienza nel trading online

Apri un conto di trading con IG

Apri un conto di trading con IG

Apertura digitale

Zero carta: risparmi tempo e aiuti l'ambiente

Trading senza interruzioni

Opera ovunque tu sia e in totale libertà grazie alla nostra app pluripremiata

Leader di mercato

Affidati a un broker con oltre 49 anni di esperienza nel trading online

Premio di knock-out e premio sullo stop garantito

Per limitare e gestire al meglio il rischio le barrier hanno uno strumento di protezione integrato: il livello di knock-out, che puoi selezionare prima di inserire un ordine e che determina il prezzo esatto di chiusura della tua posizione. Con i CFD, invece, puoi proteggere il tuo capitale inserendo uno stop garantito.

Il costo del premio di knock-out e di uno stop garantito e come vengono addebitati varia in base al prodotto scelto per fare trading.

Per le barrier e i CFD, invece, il premio di knock-out potenziale e il premio sullo stop garantito sono mostrati sul ticket di negoziazione. Sulle barrier è integrato nel premio totale, mentre sui CFD è compreso nel margine.

Nota bene: tutti i premi potrebbero subire delle variazioni, specie durante il weekend trading e quando i mercati sono in un periodo di forte volatilità.

- Forex

- Indici

- Materie prime

- Azioni

| Mercato | Premio di knock-out | Premio stop garantito |

| EUR/USD | 1,2 | 1,2 |

| AUD/USD | 0,8 | 0,8 |

| EUR/GBP | 1,2 | 2 |

| GBP/USD | 2 | 2 |

| Mercato | Premio di knock-out | Premio stop garantito |

| FTSE 100 | 0,8 | 0,8 |

| Wall Street | 2 | 1,8 |

| Germany 40 | 1,5 | 1,5 |

| Australia 200 | 1,5 | 1,5 |

| Mercato | Premio di knock-out | Premio stop garantito |

| Spot Gold | 0,3 | 0,5 |

| Spot Silver | 2 | 2 |

| Oil - US Crude | 3 | 3 |

| Oil - Brent Crude | 3 | 3 |

| Mercato | Premio knock-out | Premio stop garantito |

| Apple Inc | 0,3% | 0,3% |

| Lloyds Banking Groupl PLC | 0,3% | 0,3% |

| Deutsche Bank AG | 0,3% | 0,3% |

| Westpac Banking Corporation | 0,3% | 0,3% |

Scegli IG

Sempre più trader decidono di affidarsi a noi ed è grazie a loro che siamo il broker N°1 al mondo.5

Scegli IG

Sempre più trader decidono di affidarsi a noi ed è grazie a loro che siamo il broker N°1 al mondo.5

*Demo accounts are only available for spread betting and CFD trading.

Scegli IG

Sempre più trader decidono di affidarsi a noi ed è grazie a loro che siamo il broker N°1 al mondo.5

Scegli IG

Sempre più trader decidono di affidarsi a noi ed è grazie a loro che siamo il broker N°1 al mondo.5

Costi aggiuntivi

Potremmo addebitare dei costi aggiuntivi sui tuoi conti.

| Servizio | Prodotto | Costo |

| Direct Market Access (DMA) | CFD | Mentre non addebitiamo costi per il Forex Direct, per l'accesso diretto al book dei titoli applichiamo una commissione per la visualizzazione dei prezzi in tempo reale. |

| Informativa prezzi | CFD | Per visualizzare i prezzi in tempo reale sull'azionario, applichiamo un costo mensile. |

| Grafici ProRealTime | CFD | L'accesso a ProRealTime è gratuito per il primo mese solare. Dopodiché, effettuando 4 operazioni nel mese, potrai continuare ad accedere gratuitamente, altrimenti ti verranno addebitati 30 € al mese. Ci riserviamo il diritto di non erogare il servizio gratuitamente qualora le size delle operazioni fossero particolarmente ridotte. |

| Stop garantito | CFD | Gli stop garantiti sono una funzione opzionale e pertanto vanno attivati. Per gli stop garantiti applichiamo un costo minimo. Tale costo viene addebitato solamente nel caso in cui lo stop venga eseguito. |

| Mancato invio della documentazione | Certificati, Barrier, vanilla options, CFD | Verrà applicata una commissione di $50 sui conti dei clienti che non hanno compilato il modulo W-8 o W-9 alla data ex dividendo relativo a trading qualificato sulle azioni USA. La commissione non verrà applicata ai conti che forniranno la documentazione aggiornata o ai conti che non hanno effettuato trading qualificanti. Verrai informato nel caso effettuassi delle operazioni di trading qualificanti per le quali viene richiesta la compilazione del modulo. |

| Commissione sul conto | Barrier, vanilla options, CFD | Se fai trading su mercati denominati in valuta diversa da quella di base del tuo conto potresti incorrere in costi di conversione. Di default, il tuo conto è impostato sulla ‘conversione istantanea’: il profitto ottenuto in valuta straniera viene convertito nella valuta del tuo conto e gli interessi, le commissioni e i dividendi vengono presi in considerazione prima che il tuo conto riceva l'accredito. Offriamo anche tassi di cambio giornalieri, settimanali e mensili. |

Costi applicati da terze parti

Potrebbero esserti addebitate commissioni applicate da terze parti:

- Commissione sui pagamenti con carta di credito

FAQ

Quali sono gli orari di negoziazione di IG?

Operiamo regolarmente 24 ore su 24 a partire dal lunedì al venerdì e dalle 10:00 alle 18:00 durante il sabato e la domenica (CEST).

I mercati aprono regolarmente dalle 09:00 alle 17:30 (CEST), ma possono variare a seconda dei mercati.

Il nostro ufficio commerciale italiano è attivo dal lunedì al venerdì dalle 08:30 alle 20:00 (CET), per qualsiasi informazione sui nostri prodotti e servizi e per aiutarti nell'apertura di un conto trading.

Perché devo pagare un costo sulle posizioni overnight?

Il costo degli interessi overnight varia in base al prodotto scelto per fare trading.

Barrier e CFD

Per il trading sulle azioni e sugli indici, il costo degli interessi overnight è compreso nei costi amministrativi di IG, al quale va aggiunto o sottratto il tasso interbancario nella valuta di riferimento dello strumento sottostante (in base al tipo di posizione aperta, long o short).

Per il trading sul forex, gli interessi vengono calcolati in base al tasso tom-next più i costi amministrativi.

Per il trading sulle materie prime spot, sul Volatility Index e EU Volatility Index, viene applicato un aggiustamento basato su fattori quali il prezzo dei due contratti future più vicini e la nostra commissione. Per maggiori informazioni ti consigliamo di accedere alla pagina dedicata sul nostro portale di assistenza e supporto.

Per il trading con i CFD sui mercati future non sono previsti interessi overnight, in quanto i costi di finanziamento sono compresi nello spread.

I costi sono fissi oppure possono variare?

Spread

Lo spread varia a seconda del prodotto su cui fai trading.

I CFD azionari riflettono il prezzo del mercato sottostante e sono soggetti a commissioni. Quando fai trading con i CFD ricorda che ti stiamo offrendo spread davvero competitivi sui nostri contratti standard e spread più ampi su alcuni contratti mini e micro.

I nostri spread sul forex variano in base alla liquidità del mercato sottostante. Più liquidità c'è nel mercato, minori saranno i nostri spread - il minimo è di 0,64. Se gli spread del mercato sottostante aumentano, anche i nostri aumenteranno ma entro il nostro tetto massimo.

I nostri spread sugli indici variano in base al momento della giornata. Durante gli orari di mercato offriamo i nostri spread standard nonchè i minimi (es. 0,8 sul FTSE 100). Quando mettiamo a tua disposizione un mercato fuori dagli orari di negoziazione, applichiamo uno spread più ampio.

Commissioni

Le nostre commissioni variano in base al Paese. Abbiamo una commissione fissa di 0,10% sull'azionario italiano con i CFD, per esempio.

CFD

Paghi una commissione fissa pari allo 0,10% su tutte le operazioni con le azioni del Regno Unito (0,1% sulle azioni ad alta capitalizzazione, 0,25% su quelle a media capitalizzazione e 0,35% su quelle a piccola capitalizzazione). Per saperne di più sulle commissioni dei nostri CFD sulle azioni, clicca qui.

Barrier e vanilla options

Una piccola commissione ti viene addebitata all'apertura e alla chiusura della posizione. Il costo è pari allo 0,10 % per lotto di contratto nella valuta di riferimento del mercato.

Interessi overnight

Gli interessi overnight vengono calcolati utilizzando il tasso interbancario pertinente per le operazioni su indici e azioni. Gli interessi overnight sul forex vengono calcolati utilizzando il tasso tom-next. I tassi variano ogni giorno, così come di conseguenza i nostri interessi. I contratti mini e micro sono soggetti a interessi maggiori.

Quando conviene utilizzare un future?

Prima di inserire un ordine, conviene sapere per quanto tempo intendi tenere aperta la posizione. Se intendi mantenere la posizione aperta per settimane o mesi, un contratto future potrebbe essere conveniente.

Sui future infatti non vengono applicati interessi overnight in quanto sono compresi nello spread. Questo rende i contratti future meno interessanti per il trading a breve termine, ma per quello a lungo termine un contratto future aiuta a capire il costo reale della posizione perché non ci sono costi aggiuntivi.

Mercati non azionari |

Spread |

|---|---|

| FTSE 100 | 4 |

| Wall Street | 6 |

| EUR/USD | 10 |

| GBP/USD | 9 |

| Spot gold | 0,6 |

| Spot silver | 3 |

È possibile incorrere nel rischio di cambio?

I profitti o le perdite ottenute con i CFD e le barrier e vanilla options con valuta diversa da quella del vostro conto potrebbero venire convertiti in tale valuta ed essere addebitati sul vostro conto. Tutti i mercati offerti con i certificati sono denominati in euro, pertanto, se hai scelto l'euro come valuta del tuo conto, non dovrai convertire nessuno dei potenziali profitti che potresti ottenere con il trading sui certificati.

Di default, il tuo conto è impostato sulla ‘conversione istantanea’, che consiste nella conversione della valuta con la quale si è realizzato il profitto con la valuta di riferimento del tuo conto e include il versamento effettuato, i costi di commissione e la variazione per dividendi. Offriamo anche tassi di cambio giornalieri, settimanali e mensili. Addebitiamo, nel tasso di cambio, un costo pari allo 0,5.

È possibile utilizzare gli stop garantiti?

Sì, per il trading con i CFD. Se inserisci uno stop garantito alla tua posizione, ti addebitiamo una commissione solo se viene attivato. Per le azioni principali, ad esempio, corrisponde allo 0,3% del valore del sottostante.

Quando invece fai trading con le barrier options, potrai impostare il livello di knock-out, che ha lo stesso funzionamento dello stop garantito.

Cosa sono i tassi interbancari, i tassi alternativi e il tom-next?

Il tasso interbancario è un tasso di interesse applicato dalle banche sui prestiti a breve termine. È un indicatore fondamentale per individuare i costi degli altri tassi di interesse. Viene utilizzato su alcune valute per calcolare i costi di finanziamento overnight per il trading su azioni ed indici.

Per altre valute vengono usati tassi di interesse alternativi (ARR) per calcolare i costi di mantenimento sulle operazioni su titoli e indici azionari. Gli ARR si basano su tassi di interesse overnight effettivi di mercati liquidi all'ingrosso cash e derivati, che li rendono più solidi e meno volatili rispetto agli IBOR.

Il tasso tom-next è utilizzato per calcolare gli interessi overnight sulle posizioni aperte con il forex. È un tasso standard, derivato dai differenti tassi di interesse sulle coppie forex e dalle aspettative di mercato sui cambi dei tassi di interesse.

Quale costa di più: il trading con le barrier knock-out & vanilla options oppure il trading con i CFD?

I costi effettivi del trading con IG con le barrier&options, oppure con i CFD variano in base al mercato scelto. Per le barrier e le vanilla, ti viene addebitato lo spread e una commissione su ogni operazione di trading. Per il trading con i CFD, ti viene addebitato soltanto lo spread, oppure soltanto una commissione.

Per maggiori informazioni, vai alla pagina conti trading a confronto.

L'utilizzo della piattaforma IG con le barrier&options e con i CFD è gratuito, ma addebitiamo un costo mensile per visualizzare i prezzi in tempo reale sui mercati azionari e sulle piattaforme avanzate con l'accesso DMA. Il costo viene rimborsato nel caso in cui vengano eseguiti un certo numero di operazioni in un determinato periodo di tempo.

Come viene calcolato lo spread sulle barrier knock-out, vanilla options e CFD?

Sia per le barrier kncok-out e opzioni vanilla, sia per i CFD, lo spread è la differenza fra il prezzo buy e il prezzo sell. I prezzi sono calcolati in base al valore del mercato sottostante per i CFD e le barrier e da una serie di fattori, che include, se prendiamo ad esempio le vanilla: il valore del sottostante, la data di scadenza e la volatilità.

Vedi anche…

Con IG puoi fare trading sui mercati finanziari in quattro modalità: barrier, vanilla options e CFD. Scopri quali sono in vantaggi di ognuno.

Con IG hai più di 17.000 mercati disponibili per fare trading su indici, azioni, forex, criptovalute e altro ancora.

Scopri come utilizzare i nostri strumenti di gestione del rischio per proteggere i tuoi investimenti.

3 La garanzia del conto protetto viene applicata soltanto se il saldo del conto dovesse andare in negativo a causa delle perdite derivanti dall'attività di trading, e non è prevista per i clienti professionali.

4 Spread medio per operazione, calcolato nell'arco di tempo che va da lunedì alle 01:00 a venerdì alle 23:00 (orario CET) nelle 12 settimane precedenti l'8 gennaio 2021.

5 Siamo il broker N°1 al mondo per i CFD nei ricavi. Fonte: Published financial statements, 2022.