Come l’inflazione influenza il mercato azionario?

Le connessioni tra l'inflazione e il mercato azionario sono spesso complesse e ogni titolo dovrebbe essere valutato a sé. Tuttavia, nel lungo termine il mercato azionario può essere un parziale scudo contro l’inflazione.

Che cos’è l’inflazione?

L’inflazione misura il tasso di crescita dei prezzi in uno specifico sistema economico. Una crescita spropositata dei prezzi riduce il reddito reale di famiglie e imprese che si ritrovano a pagare di più con la stessa quantità di denaro. In sostanza, più l’inflazione cresce e più il denaro perde valore.

Per ovviare alla perdita di valore della moneta, gli investitori tendono ad immobilizzare la loro liquidità in asset di diversa natura come oro, immobili e azioni che permettono di schermare in parte gli effetti negativi dell’inflazione.

Nonostante le problematiche causate da un’inflazione troppo elevata, molti economisti sostengono che una lieve crescita dei prezzi (indicativamente tra il 2% e il 3%) permette una sana crescita economica. Questo è infatti indice di un’economia in buona forma dove le imprese alzano i prezzi dei loro prodotti e servizi per sostenere la propria crescita innescando quindi un processo virtuoso di riduzione della disoccupazione e aumento degli investimenti.

Qual è la relazione tra inflazione e azioni?

Nel lungo termine

Non esiste una regola certa da applicare in modo univoco a tutte le situazioni. Tuttavia, durante un periodo di forti pressioni inflazionistiche, gli operatori tendono a privilegiare alcune società che hanno una maggiore capacità di schermare l’inflazione nel lungo periodo. Infatti, il valore monetario di un’azione può crescere nel tempo, adattandosi alla crescita dei prezzi, mentre il reale valore che incorpora resta costante.

Questo significa che nel lungo termine investire nelle azioni può garantire un parziale scudo contro le esternalità negative date dall’inflazione.

Da un punto di vista settoriale, quando vi è un’inflazione elevata, gli investitori tenderanno a privilegiare società legate al comparto delle materie prime come le aziende minerarie o quelle petrolifere. Tendenzialmente, infatti, le commodities schermano in parte la crescita dei prezzi e le società attive nel comparto continueranno a mantenere una certa profittabilità a causa della domanda anelastica dei loro prodotti.

Anche quelle legate ai servizi sono solite avere una particolare predilezione da parte del mercato durante questi periodi di prezzi elevati.

Al contrario la liquidità degli investitori tenderà ad evitare investimenti e operazioni in società che possono patire maggiormente gli effetti della crescita dei prezzi. Tra questi vi sono i settori della vendita al dettaglio, che potrebbe subire ripercussioni dal lato dei costi, e quello tecnologico, che invece ha bisogno di grossi investimenti per poter continuare a prosperare.

In sostanza, durante periodi di elevate pressioni inflazionistiche, gli investitori tendono a privilegiare settori difensivi e azioni di carattere value, cioè con una crescita dei ricavi modesta ma costante e con un elevato rendimento da dividendo.

Al contrario, le società di carattere growth - con forti prospettive di crescita future - verranno messe da parte anche perché a periodi di alta inflazione di solito si accompagna un aumento dei tassi di interesse da parte delle banche centrali che, di conseguenza, deprime le valutazioni di questi titoli nei modelli di valutazione DCF (Discounted Cash Flow) utilizzati dagli investitori.

Le scelte degli investitori vengono invece invertite nel caso in cui l’inflazione scenda. In questo scenario, gli operatori cercheranno maggiori ritorni sul capitale acquistando azioni growth e ad alto potenziale di crescita aumentando la loro propensione al rischio.

Nel breve termine

Per quanto riguarda il breve periodo il consensus non è unanime nel riconoscere il mercato azionario come un effettivo strumento di copertura contro le pressioni inflazionistiche.

Infatti, nel breve termine vi possono essere innumerevoli shock ed esternalità negative che possono influenzare negativamente i prezzi delle azioni. Inoltre, proprio l’inflazione e le azioni hanno una correlazione marcatamente negativa nel breve periodo.

Di conseguenza, quando l’inflazione sale le quotazioni sul mercato azionario tendono a scendere a causa degli effetti deleteri delle pressioni inflazionistiche sui risultati finanziari delle società.

Tuttavia, il fenomeno negativo per il comparto azionario può amplificarsi nel caso in cui ci sia un più ampio rallentamento macroeconomico che preannuncia una possibile recessione nell’economia. Anche le eventuali risposte di carattere monetario da parte delle autorità competenti, come il rialzo dei tassi di interesse per mezzo di una politica monetaria restrittiva, può indurre un calo sostanziale elle quotazioni degli asset con una preferenza degli investitori verso asset più sicuri come le obbligazioni.

Il ruolo delle banche centrali

Gli effetti dell’inflazione sul mercato azionario possono essere compresi appieno solo dopo la piena comprensione delle politiche monetarie delle banche centrali.

Un’elevata inflazione genera una risposta da parte dei banchieri centrali che tentano di ridurre la crescita dei prezzi aumentando i tassi di interesse. Questo ha un effetto a cascata su tutta l’economia perché il denaro “costa di più” e diventa quindi più caro per famiglie ed imprese prendere a prestito per finanziare spese ed investimenti.

Per questo motivo, l’intera economia tende a rallentare, la propensione al rischio degli operatori diminuisce (si liquidano le azioni per investire in asset più sicuri) e il mercato azionario tende a scendere.

Al contrario, quando l’inflazione è bassa, o comunque non deleteria per l’economia, le banche centrali cercheranno di massimizzare la crescita economica attraverso una politica monetaria accomodante con tassi di interesse bassi. Questo incentiva gli attori economici a prendere a prestito per spendere nell’economia attraverso l’acquisto di beni e servizi.

In questo caso, il mercato azionario torna ad essere favorevole con le quotazioni che tenderanno a salire anche grazie ad una maggiore propensione al rischio da parte degli investitori ma anche a seguito dell’eccesso di liquidità nel sistema economico.

Vuoi fare trading sui mercati internazionali?

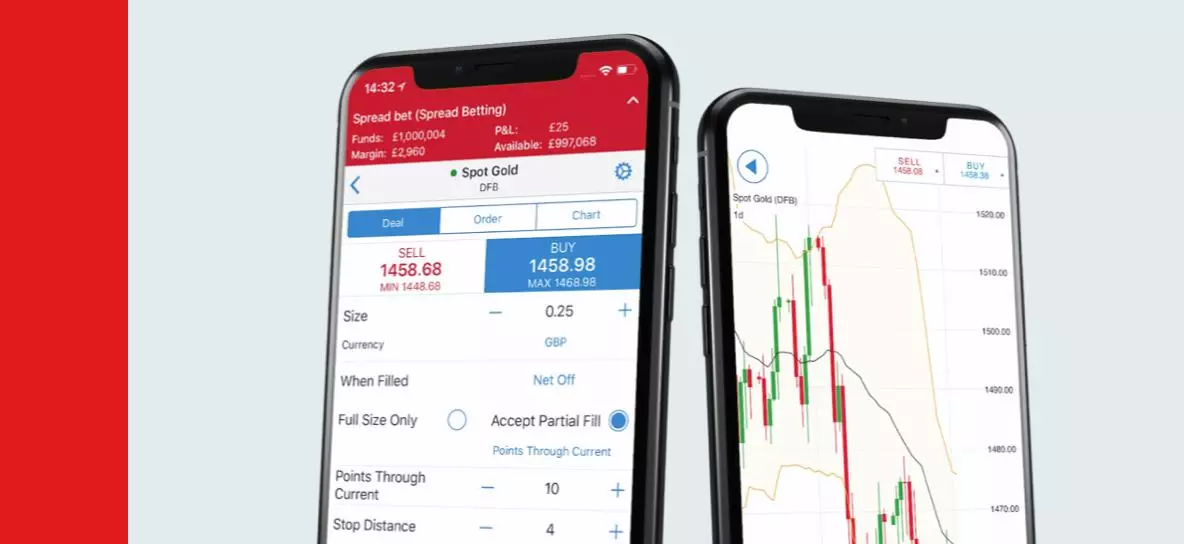

Con i Turbo24 puoi fare trading sui principali indici internazionali tutto il giorno senza interruzioni. Otterrai un’esposizione sul mercato sottostante solo con un piccolo deposito iniziale.

Apri un conto reale o prova la demo per esercitarti con i Turbo24.

Queste informazioni sono state preparate da IG Markets Limited e IG Europe GmbH (di seguito "IG"). Oltre alla liberatoria riportata di seguito, il materiale presente in questa pagina non contiene uno storico dei nostri prezzi di trading, né alcuna offerta o incentivo a operare nell’ambito di qualsiasi strumento finanziario. IG declina ogni responsabilità per l’uso che potrà essere fatto di tali commenti e per le conseguenze che ne potrebbero derivare. Non forniamo nessuna dichiarazione o garanzia in merito all’accuratezza o la completezza delle presenti informazioni, di conseguenza, chiunque agisca in base ad esse, lo fa interamente a proprio rischio e pericolo. Eventuali ricerche fornite non intendono rispondere alle esigenze o agli obiettivi di investimento di un soggetto in particolare e non sono state condotte in base ai requisiti legali previsti per una ricerca finanziaria indipendente e, pertanto, devono essere considerate come una comunicazione di ambito marketing. Anche se non siamo sottoposti ad alcuna limitazione specifica rispetto alla negoziazione sulla base delle nostre stesse raccomandazioni, non cerchiamo di trarne vantaggio prima che queste vengano fornite ai nostri clienti. Vi invitiamo a prendere visione della liberatoria completa sulle nostre ricerche non indipendenti e del riassunto trimestrale.

Scopri nuove opportunità di trading

Con IG vai long o short su oltre 17.000 mercati. Scegli la nostra piattaforma pluripremiata per fare trading con spread ridotti su indici, azioni, materie prime e molto altro.