Los mercados pueden ser bajistas o alcistas. Conoce cómo operar cuando caen los mercados y aprende más sobre estrategias bajistas.

* Productos cotizados, barreras y opciones.

¿Qué puedes encontrar en este artículo?

- ¿Qué es un mercado bajista?

- 10 estrategias que utilizan los inversores cuando caen los precios

- ¿Por qué la gente quiere operar en mercados bajistas?

- Cómo empezar a operar en mercados bajistas

- ¿Qué provocan los mercados bajistas y cuánto duran?

- ¿Con qué frecuencia se producen los mercados bajistas?

- Mercados bajistas y recesión económica: ¿cuál es la diferencia?

- ¿Cuáles son los distintos tipos de mercados bajistas?

¿Qué es un mercado bajista?

Mercado bajista es un término que describe un tipo de coyuntura económica caracterizada por un fuerte descenso de los precios de la mayoría de las clases de activos, es decir, cuando los mercados tienden a la baja. Cuando los precios de la mayoría de las clases de activos del mercado caen un 20 % o más, se dice que comienza una racha bajista.

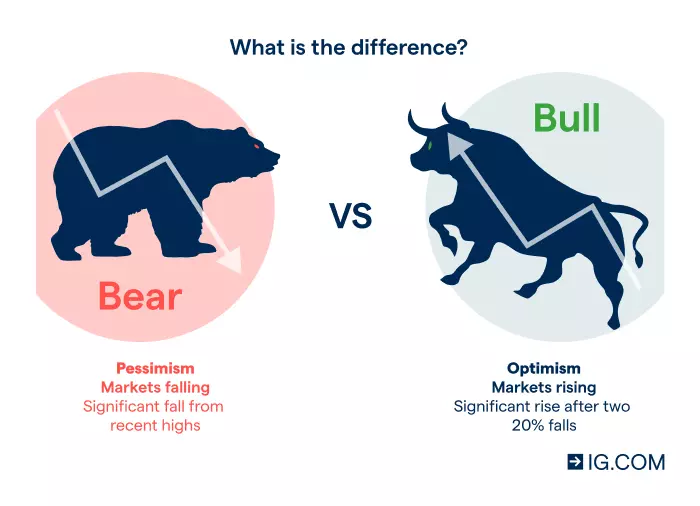

¿Cuál es la diferencia entre un mercado bajista y un mercado alcista?

La diferencia entre un mercado bajista y un mercado alcista es que las rachas bajistas tienen una tendencia a la baja, mientras que las rachas alcistas tienen una tendencia al alza. También se diferencia por lo que respecta a la oferta y demanda, así como en el comportamiento de los operadores.

En periodos de mercados alcistas, la demanda (y el riesgo asumido) entre los inversores son máximos, lo que hace subir los precios del mercado y, con ello, el entusiasmo por comprar. Dado el carácter cíclico de la macroeconomía, tras esto suele producirse una contracción del mercado, que conduce a una racha bajista.

Asociadas a un retroceso económico, las caídas bajistas implican que hay más oferta que demanda de negociación. Los mercados bajistas son en gran medida pesimistas, por lo que se pueden obtener ganancias adoptando una posición corta. También pueden obtenerse adoptando una posición larga en la parte baja de un mercado bajista, cuando los inversores se limitan a esperar a que pase el mercado bajista y aprovechar la subida de los precios.

Saber distinguir entre un mercado bajista y uno alcista es fundamental para operar con éxito, ya que funcionan de forma diferente. Por ejemplo, si una corrección a corto plazo durante una racha alcista se confunde con un mercado bajista, el resultado de las operaciones probablemente no será el que esperas.

10 estrategias que utilizan los inversores cuando caen los precios

Adopta una posición corta

Ir a corto en fases bajistas es una de las estrategias más habituales en los mercados bajistas. Como inversor, comprarás una posición corta cuando esperes que el precio de un mercado caiga. Si tu predicción es correcta y el mercado en el que operas pierde valor, obtendrás beneficios. Si, por el contrario, el precio sube, tendrás pérdidas.

Con nosotros, puedes ir a corto mediante Turbo24, contratos por diferencia (CFD) y trading de opciones barrera y vanilla. Estos derivados financieros te permiten especular con los movimientos de los precios del activo subyacente. Están apalancados, es decir, solo aportarás un pequeño depósito inicial (llamado margen) para abrir una posición mayor. Sin embargo, las operaciones apalancadas conllevan riesgo intrínseco, ya que tanto las ganancias como las pérdidas potenciales se calculan sobre el tamaño total de la posición, no sobre el importe de tu margen.

Además, las posiciones cortas pueden, en teoría, incurrir en pérdidas ilimitadas si el precio del activo subyacente no deja de aumentar. Esto se debe a que no hay límite a lo alto que puede subir un mercado. Esto, sumado al uso del apalancamiento, hace que resulte fundamental contar con una estrategia de gestión del riesgo. Esto implica en parte establecer stops en tus posiciones.

Hay varias formas de ir a corto, dependiendo del mercado en el que quieras operar.

Índices: ir en corto en un índice es una forma habitual de operar en fases bajistas, ya que estos siguen a los principales mercados bursátiles mundiales, como el S&P 500, y te permiten operar sobre los movimientos de precios de todo un índice a la vez. Esto puede conllevar menos riesgo que poner todos los huevos en la misma cesta operando con una sola acción. Las posiciones cortas en los principales índices tienen spreads bajos y son la única forma de especular directamente con el precio real del índice.

Acciones: podrías adoptar una posición corta en acciones si crees que una acción concreta tiene más recorrido a la baja en una recesión. Digamos que crees que el aumento de los tipos de interés es una mala noticia para el sector tecnológico. Podrías ir en corto en una acción tecnológica que crees que está expuesta a caídas. Si predices correctamente una caída del precio, tu posición te reportará ganancias.

Fondos cotizados (ETF): al igual que los índices, los ETF te dan la oportunidad de ir en corto en una serie de valores de una vez. La exposición de un ETF puede abarcar un índice, todo un sector o industria. Volviendo al ejemplo del sector tecnológico, los ETF pueden permitirte diversificar el riesgo yendo en corto en un ETF tecnológico que sigue múltiples acciones, en lugar de ir a corto solo en una.

Si quieres ir en corto específicamente en un índice, es probable que encuentres spreads y precios subyacentes más bajos en el trading de índices que con los ETF.

Materias primas: puedes ir en corto sobre el precio de materias primas como el oro o la plata. Por ejemplo, puedes pensar que la oferta va a superar a la demanda de soja a corto plazo. Así, decidirías ir a corto en el precio de la soja. Si estás en lo cierto y el precio de la materia prima cae, obtendrás ganancias.

Ventajas e inconvenientes de ir en corto

Ir en corto ofrece la posibilidad de obtener ganancias si caen los precios

Sin embargo, también puedes sufrir pérdidas. Dado que no hay límite a lo alto que pueden subir los precios de los activos, tus pérdidas potenciales cuando vas a corto son, en teoría, ilimitadas

- Puedes abrir una posición mayor con una menor cantidad de capital (denominado margen) como depósito inicial utilizando el apalancamiento

- Con el apalancamiento, las ganancias y las pérdidas potenciales se magnifican, ya que ambas se calculan sobre el tamaño de tu posición y no sobre el importe de tu margen

- Si has ido a largo con otras posiciones, ir a corto te permite cubrirte en un mercado bajista.

Encuentra una posición para entrar en el mercado

En cualquier tipo de mercado, encontrar la posición de entrada adecuada para ti ―el punto exacto en el que abrir tu posición― es decisivo para que tu operación tenga éxito o fracaso. Sobre todo en los mercados bajistas. Abrir tu posición en el momento adecuado durante una fase bajista te ofrece la oportunidad de ir en corto y obtener ganancias si aciertas con tu predicción.

Por otra parte, los entornos bajistas también pueden ser volátiles, lo que implica un mayor riesgo de pérdidas rápidas. Por tanto, gestionar tu riesgo es muy importante. Muchos traders experimentados utilizan el análisis técnico para determinar la mejor posición de entrada para ellos.

Opera en el VIX

Un índice útil al que te conviene estar atento durante las fases bajistas es el VIX (índice de volatilidad).1 Dado que el VIX traza el movimiento del precio de un activo subyacente en el mercado, es un buen indicador del ánimo de los inversores. Cuando los mercados bajistas causan pánico y pesimismo, el VIX suele ser uno de los primeros indicadores en predecirlo.

Aunque algunos inversores solo observan el VIX, mientras que otros también especulan activamente con él. El VIX suele mostrar una correlación negativa con otros índices y acciones, lo que implica que cuando los precios de estos activos bajan, es probable que el VIX suba. Así pues, el VIX es una opción popular entre los traders e inversores para diversificar y cubrir la propia exposición al mercado.

Opera con índices y ETF

Cuando los mercados tienden a la baja, puedes operar con varios índices y ETF, ya que ambos te ofrecen una amplia exposición a todo un grupo de valores a la vez. Por ejemplo, puedes operar con la cotización subyacente del DAX a través de nuestro índice Alemania 40.

Los ETF comprenden una cesta completa de acciones, que a menudo representan a toda una industria o sector en su conjunto. También entran en la categoría de inversión temática; por ejemplo, puedes operar con un ETF que siga la inflación.

Además, también tienes ETF ―también conocidos como ETF inversos― que están diseñados para obtener beneficios cuando el índice de referencia subyacente cae. Son similares a ir a corto en un valor, salvo que en lugar de tomar prestado un activo para venderlo, estás comprando el mercado. Así, los ETF inversos permiten a los inversores obtener ganancias en un mercado bajista, sin tener que ir a corto.

Tanto los índices como los ETF son formas de diversificar tu cartera durante un mercado bajista. En general, cuantos más tipos diferentes de activos se negocien durante una fase bajista, más te ayudarán a gestionar el riesgo mediante la cobertura de tu exposición.

Diversifica tu cartera

Los traders pueden diversificar abriendo varias posiciones de distintas clases de activos. Si tu cartera contiene activos que se comportan de forma diferente entre sí y lo hacen bien (o mal) en determinadas condiciones de mercado, siempre tendrás algo que vaya bien, compensando el riesgo de los activos que rindan menos.

Por ejemplo, el S&P 500 puede bajar durante un mercado bajista, pero algunas de las empresas del índice podrían no bajar. Así que, en lugar de operar solo con el propio S&P, podrías centrarte en acciones específicas con dividendos elevados. O incluso podrías operar con bonos, cuyos precios se mueven a menudo en dirección opuesta a los de las acciones.

Cuanto más difuso sea tu riesgo en momentos imprevisibles, como los mercados bajistas, más probabilidades tendrás de capear el temporal.

Céntrate en el largo plazo

Una de las estrategias que pueden emplearse durante las fases bajistas es mantenerse a la espera de que pase el temporal,

debido a la naturaleza cíclica de los mercados. Aunque los periodos bajistas son difíciles de soportar, si nos atenemos a la historia, probablemente no tendrás que esperar demasiado para que el mercado se recupere. Los mercados bajistas suelen ir seguidos de repuntes alcistas, y las subidas suelen producirse más pronto que tarde.

El mercado de 2019 a 2021 fue un buen ejemplo de ello. Antes de la caída por la pandemia de COVID-19, habíamos vivido la racha alcista más larga de la historia, de casi 11 años.

Descubre cómo operar en mercados alcistas

Opera con activos «refugio seguro»

Tiene sentido buscar refugio en entornos económicos tormentosos. Para muchos traders, se trata de los activos «refugio seguro». Son mercados que tienden a mantener o aumentar su valor en fases de volatilidad, cuando muchas clases de activos se comportan mal. Esto suele deberse a que están correlacionados negativamente con la economía.

El principal ejemplo de activo refugio es el oro, pero también hay otros. Entre ellos figuran la plata, los bonos del Estado, el dólar estadounidense, el yen japonés y el franco suizo. No obstante, cabe recordar que el hecho de que un activo se considere tradicionalmente un «refugio seguro» no garantiza que lo sea en todos los mercados bajistas.

Opera con divisas

Como se ha mencionado en la sección anterior, hay algunas divisas que suelen comportarse bien cuando los mercados caen. Para intentar sacar provecho de ello, podrías adoptar una posición sobre el precio de una economía en declive, optando por ir a corto en una divisa. Por ejemplo, adoptarías una posición corta en EUR/USD, si creyeras que el valor del euro va a caer comparado con el dólar.

Sin embargo, una advertencia: los mercados de forex son conocidos por su volatilidad en tiempos difíciles. Conocer a fondo la relación entre los tipos de cambio y las cotizaciones bursátiles es útil para aprovechar la caída de los precios durante las fases bajistas del mercado. Sin embargo, no existe una relación totalmente clara, por lo que es fundamental realizar un análisis fundamental y técnico exhaustivo antes de abrir una posición.

Opera con opciones barrera y vanilla

Los contratos de opciones, conocidos generalmente como opciones, pueden darte el derecho ―pero no la obligación― de comprar o vender un activo subyacente a un precio específico en un momento determinado de vencimiento. Esto significa que puedes optar por no ejercer este derecho; en tal caso, solo renunciarías a la prima, una decisión que suele tomarse para evitar pérdidas importantes.

Dos estrategias de opciones habituales para momentos difíciles son:

- Comprar acciones put

- Suscribir calls cubiertas

Cuando compras una opción put sobre una acción, lo haces convencido de que el precio de la acción de la empresa no aumentará de valor. Si el precio de la acción baja, o incluso se mantiene, obtendrás ganancias. Esto es diferente de ir en corto con operaciones de derivados como Turbo24 o CFD, en las que solo obtendrás ganancias si cae el precio de la acción.

Esto puede conllevar menos riesgo que ir en corto de la forma habitual, porque puedes dejar que expire la opción (renunciando solo a la prima) si los mercados se vuelven optimistas de repente.

La emisión de calls cubiertas es una estrategia de cobertura en la que vendes una opción call contra una posición larga existente en acciones. Esto implica aceptar la obligación de vender el activo subyacente al titular de la opción call. Si el comprador decide ejercer la opción, venderás esa acción a ese precio especificado.

Compra cuando los precios están bajos

Actuar en el momento oportuno lo es todo en los mercados. Aunque bastante pesimistas por naturaleza, un importante aspecto positivo de los mercados bajistas es el típico repunte inminente. Por ejemplo, precios de las acciones de las empresas caerán en general ―en gran medida― en una fase bajista.

Obtener exposición a estos valores mientras están por debajo de sus máximos recientes brinda la oportunidad de beneficiarse del periodo de recuperación. Esto hace que ir a largo en el fondo, intentando adoptar tu posición alcista lo más cerca posible del punto más bajo durante un mercado bajista antes de que repunte, sea una estrategia sólida.

Como en todas las estrategias de trading, el análisis es crucial, por lo que utilizar el análisis fundamental y técnico para identificar acciones con perspectivas positivas añadiría valor. Entre otras cosas, siempre debes fijarte en el balance de la empresa, la valoración, la estrategia de la dirección y los niveles de deuda.

¿Por qué la gente quiere operar en mercados bajistas?

Entre las razones para abrir posiciones durante un mercado bajista están:

- Los mercados bajistas presentan oportunidades para adoptar una posición corta y obtener ganancias si el mercado se mueve a tu favor (e incurrir en pérdidas si no)

- Algunos mercados ―como los bonos, las acciones defensivas y ciertas materias primas como el oro― suelen comportarse bien en las fases bajistas

- Los mercados bajistas ofrecen oportunidades para aprovechar la subida que suele seguirles

Cómo empezar a operar en mercados bajistas

Una vez que hayas realizado todo tu análisis y creado un plan de trading completo para guiarte en función de tus objetivos y tu tolerancia al riesgo, puedes empezar a operar durante los mercados bajistas. A continuación se indican los pasos que deberás seguir, dependiendo del tipo de producto que elijas.

Cómo operar con Turbo24 en mercados bajistas

- Abre una cuenta o inicia sesión en tu cuenta de ETP

- Busca el índice, el par de forex, la acción o la materia prima con la que te gustaría operar

- Selecciona «largo» o «corto» en función de tu hipótesis direccional

- Determina tu nivel de knockout para gestionar tu riesgo

- Cambia el tipo de orden y ajusta la cantidad si es necesario

- Abre, supervisa y cierra tu posición

Cómo operar con CFD en mercados bajistas

- Abre una cuenta o inicia sesión en tu cuenta de trading de CFD

- Busca el índice, el par de forex, la acción, la materia prima, el bono o el ETF con el que te gustaría operar

- Selecciona «comprar» para ir a largo o «vender» para ir a corto.

- Elige el tamaño de tu operación y gestiona el riesgo con una orden de stop y una orden de límite

- Abre, supervisa y cierra tu posición

Cómo operar con opciones barrera y vanilla en mercados bajistas

- Abre una cuenta o inicia sesión en tu cuenta de opciones

- Busca el índice, el par de forex o la materia prima con la que te gustaría operar

- Elige entre una opción call o put

- Selecciona «comprar» para ir a largo o «vender» para ir a corto

- Elige el tamaño de tu operación y gestiona el riesgo con una orden de stop y una orden de límite

- Abre, supervisa y cierra tu posición

¿Qué provoca los mercados bajistas y cuánto duran?

Los distintos tipos de mercados bajistas se deben a diversos factores. Entre ellos se encuentran los acontecimientos macroeconómicos, como una recesión y las caídas normales del ciclo económico.

Por tanto, no hay reglas rígidas y rápidas sobre lo que dura un mercado bajista. Lo mejor que pueden hacer los inversores es calibrarlo caso por caso, observando cada mercado bajista en busca de señales de que continuará o de que habrá un repunte.

Nota: esta es una representación pictórica de los mercados alcistas y bajistas, utilizada únicamente con fines ilustrativos; no constituye una representación exacta del índice NASDAQ.

Nota: esta es una representación pictórica de los mercados alcistas y bajistas, utilizada únicamente con fines ilustrativos; no constituye una representación exacta del índice NASDAQ.

Cómo detectar los mercados bajistas

Hay algunas señales que anuncian períodos bajistas. Entre ellas se incluyen:

- Las economías decaen: cuando la economía se contrae, suele ser señal de que el mercado bursátil también sufrirá un descenso. Esto puede dar lugar incluso a una recesión

- Fracaso de los repuntes del mercado: las tendencias alcistas que no cobran impulso y desaparecen son una señal habitual de que los alcistas están perdiendo el control del mercado y se acerca un mercado bajista

- Los tipos de interés suben: esto suele implicar que los consumidores y las empresas reducirán el gasto, lo que provocará un descenso de los beneficios y una caída de los precios de las acciones.

- Los valores defensivos obtienen una rentabilidad superior: si las empresas de bienes de consumo básico empiezan a registrar ganancias significativas, suele significar que se ha acabado un periodo de crecimiento económico, ya que la gente está adquiriendo menos artículos de lujo o innecesarios.

¿Con qué frecuencia se producen los mercados bajistas?

Los mercados deprimidos pueden deberse a varios factores, lo que hace difícil determinar con exactitud la frecuencia con la que se producirán.

Además, no todos los mercados bajistas surgen de la misma forma. Los retrocesos pueden producirse varias veces al día en fases de volatilidad, mientras que las grandes caídas, como las correcciones, los mercados bajistas y las recesiones, ocurren con menos frecuencia.

Algo que sí puede predecirse es que las subidas y sus bajadas correlativas suelen ser proporcionales entre sí. Así, las grandes oscilaciones del impulso del mercado, como las rachas bajistas, suelen ocurrir menos, pero duran más y tienen mayores consecuencias. Por ejemplo, los mercados bajistas más recientes dignos de mención fueron los provocados por la pandemia de COVID-19 y la crisis financiera mundial de 2008: ambos duraron cientos de días.

Sin embargo, es igualmente importante recordar que los mercados son cíclicos, y las fases alcistas casi siempre duran más y se producen con más frecuencia que las bajistas.

Mercados bajistas y recesión económica: ¿cuál es la diferencia?

Los mercados bajistas están estrechamente relacionados con las recesiones económicas, pero no son lo mismo.

- Un mercado bajista es un periodo de descenso generalizado, significativo y continuado de los precios de mercado de la mayoría de las clases de activos

- Una recesión es un periodo de crecimiento negativo o bien una reducción de al menos un 20 % del producto interior bruto (PIB) Normalmente deben durar al menos dos trimestres consecutivos para que los analistas la consideren como tales

Aunque no son lo mismo, los mercados bajistas y las recesiones suelen tener las mismas causas y efectos, como el pesimismo de los inversores, las crisis geopolíticas, la incertidumbre y la reducción del gasto de los consumidores.

¿Cuáles son los distintos tipos de mercados bajistas?

Los analistas y expertos en mercados diferencian los mercados bajistas en función de la causa de la caída. Hay tres tipos diferentes de bajistas:

- Por acontecimientos: cuando los contratiempos macroeconómicos provocan una espiral bajista en los precios de los mercados

- Cíclicos: cuando el mercado se corrige automáticamente tras un periodo alcista al final de un ciclo económico. Suele ocasionarse por la subida de la inflación y de los tipos de interés.

- Estructurales: cuando estalla una burbuja financiera u otro tipo de desequilibrio económico, la inestabilidad que resulta provoca mercados bajistas. Por ejemplo, el excesivo optimismo relacionado con Internet en el mercado durante la década de 1990 provocó lo que se conoció como la «burbuja de las puntocom».

¿Es bueno para el trading un mercado bajista?

Un mercado bajista no es ni bueno ni malo para el trading, simplemente forma parte del ciclo económico. Esto significa que algunos mercados se comportarán peor durante un mercado bajista, mientras que otros los superarán.

Al igual que durante cualquier otro mercado, la investigación y el análisis técnico y fundamental determinarán qué estrategias de negociación son las mejores para ti durante una racha bajista.

¿Cuál es la diferencia entre un mercado bajista y una corrección de mercado?

Un mercado bajista es un periodo de precios muy deprimidos, o a la baja, para la mayoría de las clases de activos, que puede deberse a múltiples factores, como las crisis económicas.

Una corrección suele limitarse a un activo concreto y suele ser a mucho más corto plazo. Consiste en que el mercado cambia de impulso y desciende levemente tras un periodo de optimismo significativo para equilibrarse o «corregirse».

¿Cómo puedo saber si se aproxima un mercado bajista?

Presta atención a señales como la falta de impulso en las subidas de los mercados, la contracción de las economías, las repentinas tendencias alcistas de las acciones defensivas como las de consumo básico, así como al aumento de la inflación y los tipos de interés.

¿Cómo puedes obtener ganancias de un mercado bajista?

Ningún mercado garantiza ganancias o pérdidas. Pero puedes maximizar tus posibilidades de ganancias en un mercado bajista siguiendo estrategias favorables a los bajistas. Estas incluyen diversificar tu cartera, centrarte en el largo plazo, adoptar una posición corta y operar con activos «refugio seguro».

¿Puedes perder dinero durante un mercado bajista?

Al igual que en cualquier otra situación del mercado, puedes perder dinero en un mercado bajista. Con la volatilidad, el pesimismo y la incertidumbre que suelen acompañar a los mercados bajistas, es importante que te asegures de contar con una estrategia adecuada de gestión del riesgo.

También puede interesarte...

Descubre más sobre el trading de CFD y cómo puedes utilizarlo para adoptar una posición

Descubre el trading durante épocas de inflación con nosotros

Practica las técnicas de trading sin poner en riesgo el capital

1 Cotizamos nuestros contratos del índice de volatilidad (VIX) de manera diferente al resto de nuestros mercados de índices al contado. En lugar de intentar reflejar el precio del índice subyacente, usamos el método utilizado para obtener los precios de nuestras materias primas sin vencimiento. Esto significa que existe una diferencia entre nuestros precios sin vencimiento y el precio del índice subyacente en esos mercados. La financiación también se calcula en función del método para las materias primas sin vencimiento. Consulta nuestra página sobre financiación nocturna para obtener más información.