Les 8 meilleurs indicateurs de volatilité

Trader la volatilité est un excellent moyen de tirer parti de l'évolution rapide des marchés. Découvrez les 8 meilleurs indicateurs de volatilité permettant d'évaluer et de gérer la volatilité sur les marchés.

Que sont les indicateurs de volatilité ?

Les indicateurs de volatilité sont des outils techniques qui aident les traders et les analystes à mesurer et à comprendre les périodes de forte et de faible volatilité d'une action individuelle ou du marché dans son ensemble. Lorsqu'ils choisissent une action, les traders examinent généralement sa volatilité historique ou sa volatilité implicite pour mieux déterminer les risques qui lui sont associés.

Il est important que vous compreniez les différents indicateurs de volatilité et que vous sachiez comment les utiliser pour vous aider à prendre des décisions de trading plus éclairées.

Comment identifier la volatilité sur le marché ?

Pour identifier la volatilité sur le marché, vous devez avoir une compréhension fondamentale des forces qui influencent chaque marché. De nombreux traders et analystes utilisent l'écart-type comme principale mesure de la volatilité. Il reflète l'écart moyen entre le cours d'une action et la moyenne sur une période donnée.

Vous pouvez calculer l'écart-type sur notre plateforme, mais vous pouvez aussi utiliser la formule suivante :

La volatilité est souvent classée en deux catégories :

- Faible - la valeur d'un titre varie peu et a tendance à être plus stable

- Élevée - la valeur d'un titre peut varier considérablement sur une courte période, à la hausse comme à la baisse

Les stratégies utilisées devront être adaptées aux différentes conditions de marché. Si les périodes de faible volatilité peuvent permettre d'adopter un style de trading plus souple, lorsque la volatilité est élevée, les stratégies de cassure et le scalping sont plus adaptées.

La volatilité peut toucher presque tous les marchés, qu'elle soit due à des événements macroéconomiques, à la psychologie humaine ou à des facteurs propres à un secteur. En comprenant les conditions de marché, vous pouvez prendre des décisions de trading plus éclairées. Les indicateurs ci-dessous peuvent vous aider à identifier la volatilité sur le marché.

Comment utiliser les indicateurs de volatilité pour trader

- Renseignez-vous sur les meilleurs indicateurs de volatilité

- Choisissez la valeur que vous souhaitez négocier

- Ouvrez un compte ou connectez-vous

- Prenez des mesures de gestion du risque

- Placez votre ordre

Les 8 meilleurs* indicateurs de volatilité à connaître

- Les bandes de Bollinger

- L’indicateur Average True Range (ATR)

- L'indice de volatilité (VIX)

- Le canal de Keltner

- Le canal de Donchian

- La volatilité de Chaikin

- L'indicateur de volatilité Twiggs

- L'indice de volatilité relative (RVI)

* Veuillez noter que ces indicateurs ne sont pas nécessairement les meilleurs, quel que soit le critère utilisé, et leur utilisation ne garantit pas un résultat positif sur vos positions. Les indicateurs que nous mentionnons font partie des indicateurs les plus utiles et les plus populaires auprès des traders pour mesurer la volatilité.

Les bandes de Bollinger

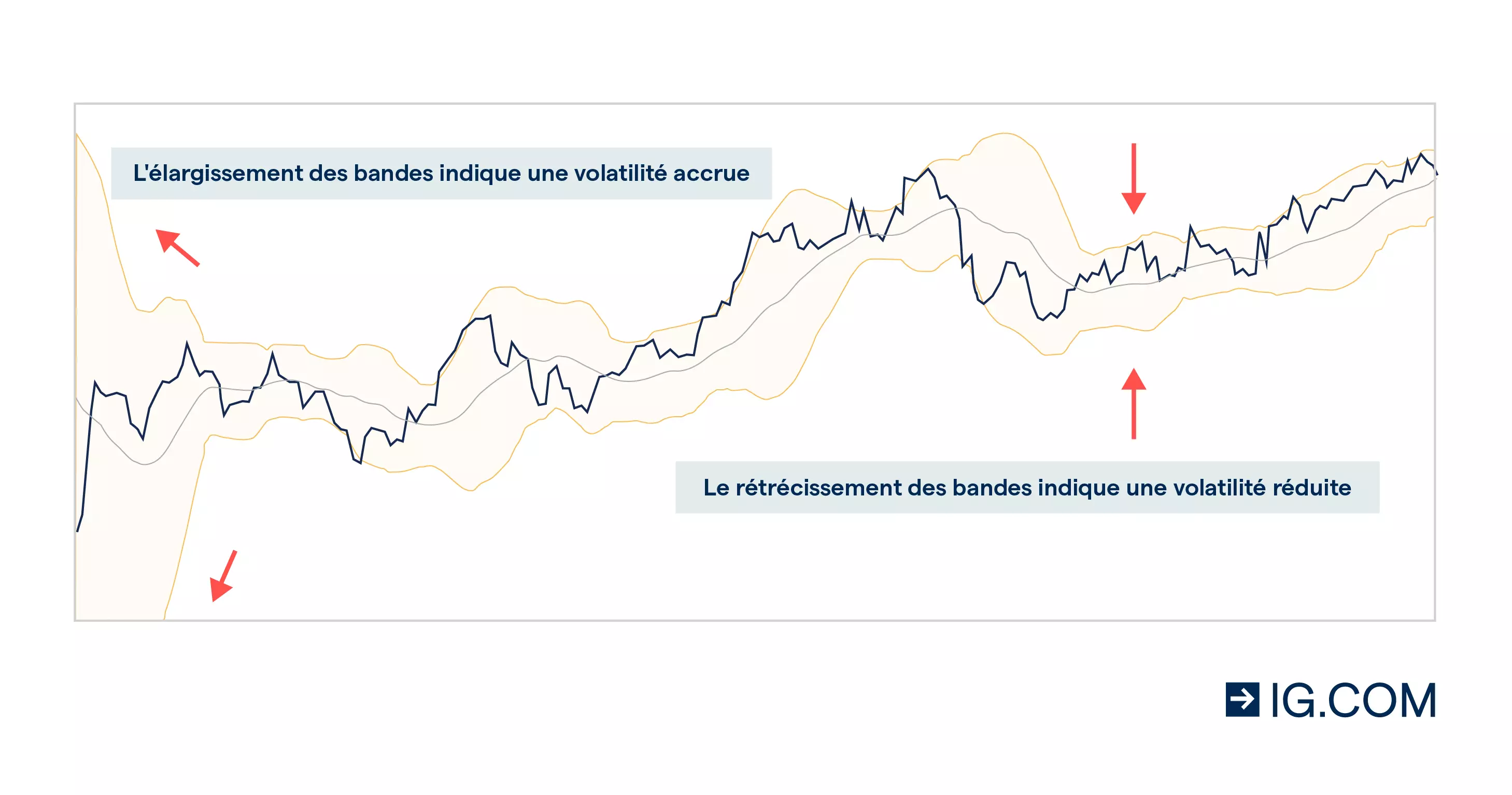

Les bandes de Bollinger sont un type d'indicateur technique de prix très répandu. Elles sont constituées d'une bande supérieure et d'une bande inférieure, située de part et d'autre d'une moyenne mobile simple (MMS). Chaque bande peut être utilisée pour identifier les zones de support et de résistance, car elle est tracée à deux écarts-types de la MMS du marché.

Notre plateforme de trading calcule automatiquement les bandes de Bollinger, mais il est toujours utile de savoir ce que les différentes bandes signifient et ce qu'on peut en apprendre.

Avantages et inconvénients des bandes de Bollinger

| Avantages | Inconvénients |

| Les tendances fortes produisent de la volatilité, qui se manifeste lorsque les bandes de Bollinger s'écartent et se resserrent, ce qui en fait de précieux indicateurs de tendance. | Les bandes de Bollinger sont un indicateur de suivi, ce qui signifie qu'elles ne prévoient pas les modèles de cours mais suivent plutôt les tendances de marché existantes. Il est donc possible que vous ne receviez pas de signaux avant que le mouvement de cours n'ait commencé. |

| Les bandes de Bollinger sont extrêmement simples à utiliser et peuvent vous donner une autre perspective lorsqu'elles sont automatiquement tracées par un logiciel de trading. | Les bandes de Bollinger devraient être utilisées en complément d'autres outils d'analyse technique. John Bollinger, leur créateur, a également indiqué qu'il ne s'agit pas d'un indicateur de tendance infaillible. |

L’indicateur Average True Range (ATR)

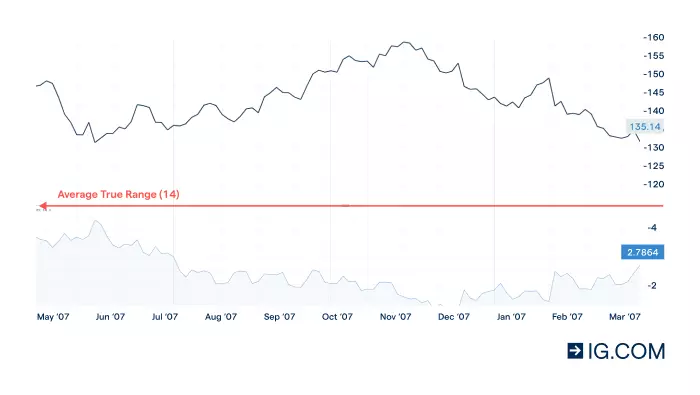

L'Average True Range (ATR) est utilisé pour suivre la volatilité sur une période donnée. Il se déplace vers le haut ou vers le bas en fonction de l'ampleur des variations de cours d'un actif : une valeur plus élevée de l'ATR indique une plus grande volatilité et une valeur plus faible indique une plus faible volatilité du marché.

Comment calculer l'Average True Range ?

Pour obtenir l’Average True Range, vous devez tout d’abord calculer le true range (le range réel). Pour ce faire, il faut prendre le plus élevé des écarts suivants :

- Le plus haut du jour moins le cours de clôture de la veille

- Le plus bas du jour moins le cours de clôture de la veille

- Le plus haut du jour moins le plus bas du jour

En répétant cette opération sur une période donnée, vous obtiendrez la moyenne mobile d’une série de ranges réels.

Avantages et inconvénients de l'ATR

| Avantages | Inconvénients |

| L’ATR est une moyenne mobile de la volatilité lissée sur une période donnée. | Le mécanisme « stop and reverse » suppose que l'on passe à une position courte lorsqu'un stop est déclenché sur une position longue et vice versa. |

| Il peut être utilisé sur les marchés du forex, des indices, des actions et des matières premières. | Bien que l’ATR soit utile, il est important de l’utiliser en complément d’autres indicateurs pour confirmer vos prévisions. |

| L’ATR est souvent utilisé pour déterminer quand et sur quel marché ouvrir ou clôturer une position et à quel niveau placer un stop suiveur ou garanti. |

L'indice de volatilité (VIX)

Le VIX est un indice de volatilité en temps réel créé par le Chicago Board Options Exchange (CBOE). C'était le premier indice de référence qui mesurait les attentes en matière de volatilité du marché. Cependant, l'indice étant prévisionnel, il n'affiche que la volatilité implicite du S&P 500 (SPX) pour les 30 prochains jours.

Le VIX est calculé en pourcentage à partir du cours des options de l'indice SPX. Le S&P 500 a de fortes chances de connaître une baisse si la valeur du VIX augmente, alors qu'une baisse de la valeur du VIX indique que l'indice va probablement être stable.

Pour calculer le VIX, il faut utiliser des formules mathématiques extrêmement complexes. Cependant, il n'est pas nécessaire de les comprendre pour négocier cet indice.

Se positionner à la hausse ou à la baisse sur le VIX

À la hausse

Si vous pensez que la volatilité et le VIX vont augmenter, vous ouvrez une position longue sur le VIX. C'est une position particulièrement populaire en période d'instabilité financière, lorsqu'il y a beaucoup de stress et d'incertitude sur le marché. S'il y avait de la volatilité, votre prédiction serait correcte et vous pourriez générer un gain.

Si vous aviez ouvert une position longue, sans volatilité sur le marché, votre position aurait entraîné une perte.

À la baisse

Lorsque vous ouvrez une position courte sur le VIX, cela signifie que vous vous attendez à ce que la valeur du S&P 500 augmente. La vente à découvert de la volatilité est particulièrement populaire lorsque les taux d'intérêt sont faibles, que la croissance économique est relativement bonne et que la volatilité des marchés financiers est faible. Si le S&P 500 augmente, le VIX devrait baisser, et vous pourriez générer un gain.

Cependant, la vente à découvert de la volatilité comporte des risques, car les pertes peuvent être illimitées si la volatilité explose.

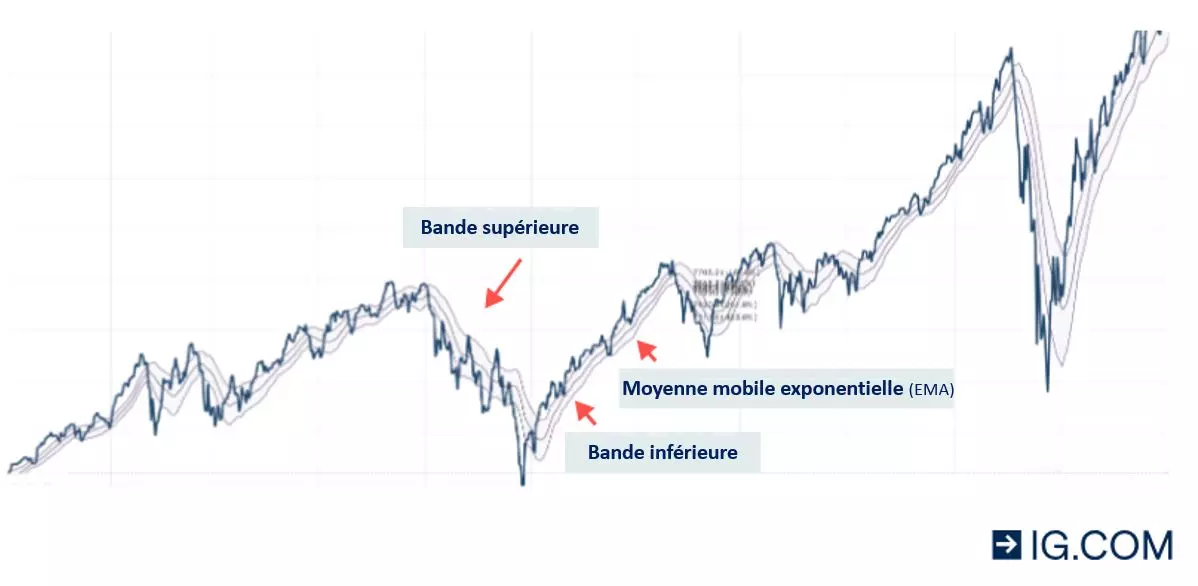

Le canal de Keltner

L'indicateur du canal de Keltner recherche les zones de volatilité des cours d'un actif. Il utilise trois lignes indépendantes pour évaluer la volatilité d'un actif en fonction de ses mouvements de cours et de ses niveaux de support et de résistance.

Si le cours de l'actif clôture au-dessus de la bande supérieure, qui représente la résistance, ou sous la bande inférieure, le support, cela peut indiquer que la tendance va changer ou s'accélérer.

Sur notre plateforme de trading, le canal de Keltner est automatiquement calculé.

Utiliser le canal de Keltner sur MT4

Le canal de Keltner est l'un des indicateurs les plus populaires sur MetaTrader 4 (MT4). Il est principalement utilisé par les traders sur forex en raison de la volatilité de ce marché.

MT4 propose d'appliquer automatiquement le canal de Keltner à vos graphiques lorsque vous utilisez la plateforme. Outre le canal de Keltner, MT4 propose une multitude d'indicateurs et de modules complémentaires, certains étant proposés gratuitement lorsque vous téléchargez MT4 depuis notre site Internet.

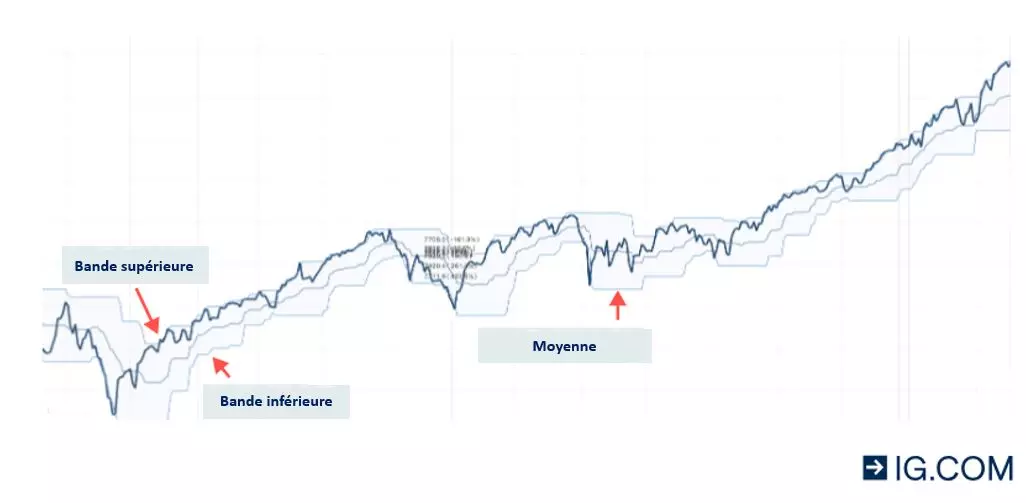

Le canal de Donchian

Le canal de Donchian est utilisé par les traders afin de repérer de possibles cassures ou retracements. Il permet ainsi de visualiser clairement les informations qu'il fournit et d'agir rapidement si des transactions semblent possibles.

Le graphique de cours ci-dessous montre à quoi ressemble un canal de Donchian lorsqu’il est superposé à un graphique en chandeliers. La ligne médiane représente la moyenne du plus haut et du plus bas pour cette période, tandis que la bande supérieure et la bande inférieure représentent respectivement le haut plus haut et le bas plus bas de la période précédente.

Sur notre plateforme de trading, vous pouvez calculer le canal de Donchian en un seul clic.

La volatilité de Chaikin

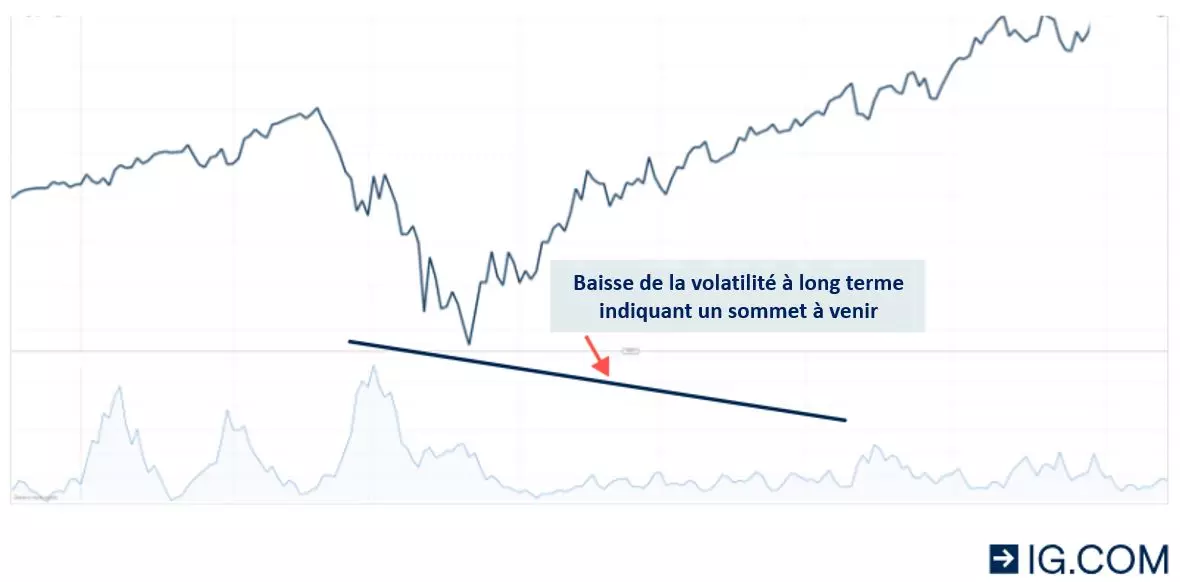

La volatilité de Chaikin montre la différence entre deux moyennes mobiles de lignes d'accumulation-distribution pondérées par le volume1. La volatilité est mesurée comme un élargissement du range entre le plus haut et le plus bas d'un titre en comparant l'écart entre ces deux cours. Une augmentation de l'indicateur de volatilité sur une courte période peut suggérer qu'un creux est proche.

En revanche, une baisse de la volatilité à plus long terme peut indiquer un sommet à venir. L'indicateur de Chaikin devrait être utilisé en complément d'un système de moyennes mobiles ou d'enveloppes.

Comment calculer la volatilité de Chaikin ?

Moyenne du plus haut et du plus bas = MME du (plus haut - plus bas)

Volatilité = [(moyenne du plus haut et du plus bas - moyenne du plus haut et du plus bas il y a n périodes) / moyenne du plus haut et du plus bas il y a n périodes] x 100

L'indicateur de volatilité Twiggs

L'indicateur de volatilité Twiggs est utilisé pour signaler un risque accru sur le marché. Il permet de suivre les indices boursiers comme le Dow et le S&P 500, mais il peut également être utilisé pour suivre le comportement des actions individuelles2.

Twiggs est principalement utilisé pour indiquer la hausse et la baisse du risque sur le marché :

- une hausse des creux indique une augmentation du risque sur le marché

- une baisse des sommets indique une diminution du risque sur le marché

L'indice de volatilité relative (RVI)

L'indice de volatilité relative (Relative Volatility Index, ou RVI) a été créé par Donald Dorsey et calcule la direction de la volatilité des cours d'un actif. Le RVI est compris dans une fourchette entre 0 et 100 et, contrairement à de nombreux autres indicateurs qui mesurent la variation des cours, le RVI est un outil exceptionnel pour mesurer la force du marché.3

Signaux d'achat et de vente du RVI

Voici les règles que Donald Dorsey a mis en place pour les signaux d'achat et de vente lorsque l'on utilise le RVI4 :

- Achetez lorsque le RVI est supérieur à 50

- Vendez lorsque le RVI est inférieur à 50

- Si vous manquez le premier signal d'achat du RVI, achetez lorsqu'il est supérieur à 60

- Si vous manquez le premier signal de vente du RVI, vendez lorsqu'il est inférieur à 40

- Clôturez une position longue lorsque le RVI passe en-dessous de 40

- Clôturez une position courte lorsque le RVI dépasse 60

Le RVI n'est pas conçu pour être utilisé seul et devrait être utilisé en complément d'autres outils et méthodes de trading.

Les 8 meilleurs indicateurs de volatilité en résumé

- Les indicateurs de volatilité sont des outils techniques qui aident les traders et les analystes à mesurer et à comprendre les périodes de forte et de faible volatilité d'une action individuelle ou du marché dans son ensemble

- De nombreux traders et analystes utilisent l'écart-type comme principale mesure de la volatilité

- La volatilité est souvent classée en deux catégories de risque : faible et élevé

- Vous pouvez trader la volatilité avec IG Bank en utilisant les CFD

Footnotes

1 Barchart.com, 2022

2 Fidelity, 2022

3 Incredible Chart, 2022

4 Trading Sim, 2022

En complément des mentions ci-dessous, veuillez noter que les informations présentes sur cette page ne constituent pas un historique de nos cotations ou une offre ou sollicitation à investir dans un quelconque instrument financier. IG Bank S.A. se dégage de toute responsabilité concernant l’utilisation qui en est faite et des conséquences qui en résultent. Veuillez noter que ces informations ne prennent nullement en compte la situation financière et les objectifs d’investissement spécifiques aux personnes qui les reçoivent. Ces informations n’ont pas été conçues pour répondre aux exigences légales en matière d’indépendance de la recherche sur l’investissement. Elles doivent donc être considérées comme une communication à des fins marketing. Enfin, bien que notre politique de passage d’ordres ne soit pas restrictive, nous ne cherchons pas à profiter de ces recommandations avant d’en faire la communication auprès de nos clients. Voir la déclaration relative aux recherches non indépendantes.

Découvrez comment prendre position sur les marchés

Découvrez tous les marchés sur lesquels vous pouvez trader et leur fonctionnement grâce au cours d’ « Introduction aux marchés financiers » disponible sur IG Academy.