Parlando di mercati, si utilizzano i nomi di due animali: orso e toro. Scopri come fare trading sui mercati in ribasso e approfondisci le strategie ribassiste.

Per informazioni o assistenza nell’apertura di un conto, chiamaci al numero verde 0200695595 o 800 978 376 dal lunedì al venerdì, dalle 08:30 alle 20:00 CEST oppure scrivici all’indirizzo email aperturaconto@ig.com.

In questa pagina

- Cos’è il mercato orso?

- 10 strategie che i trader utilizzano quando i prezzi calano

- Perché si fa trading sui mercati orso?

- Come iniziare a fare trading sui mercati orso

- Quali sono le cause dei mercati orso e quanto durano?

- Quanto spesso si verificano i mercati ribassisti?

- Mercati orso e recessione economica: qual è la differenza?

- Quali sono i vari tipi di mercato orso?

Cos’è il mercato orso?

'Mercato orso' è un'espressione che descrive un tipo di congiuntura economica caratterizzata da prezzi in netto calo per la maggior parte delle classi di asset, ovvero i mercati evidenziano una tendenza al ribasso. Quando i prezzi della maggior parte delle classi di asset scendono del 20% o più, in genere si tratta dell'inizio di un mercato orso.

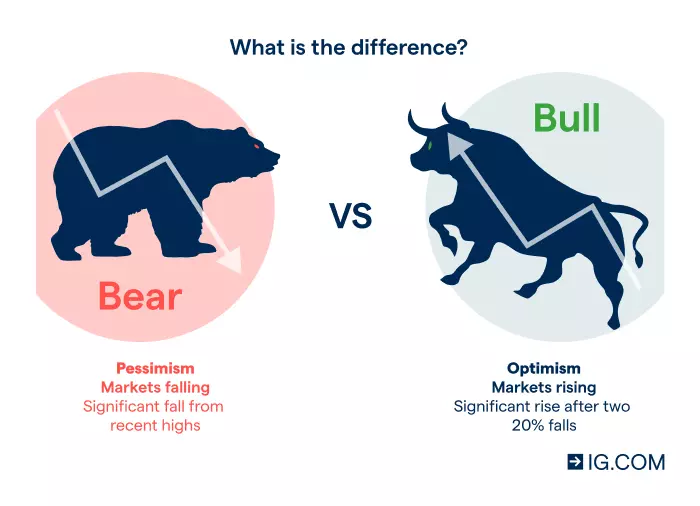

Qual è la differenza tra mercato orso e mercato toro?

La differenza tra mercato orso e mercato toro è che il primo evidenzia una tendenza al ribasso, mentre il secondo al rialzo. Si differenziano anche in termini di domanda e offerta e di comportamento dei trader.

Nei mercati toro, la domanda (e l'assunzione di rischio) è massima da parte dei trader, il che fa salire i prezzi di mercato e, con essi, anche l'entusiasmo per gli acquisti. A causa della natura ciclica della macroeconomia, questa fase è solitamente seguita da una contrazione del mercato, che porta a un mercato orso.

Tipicamente associate a un'economia in declino, le flessioni ribassiste indicano una maggiore offerta rispetto alla domanda nel trading. I mercati orso sono in gran parte pessimisti, quindi si possono realizzare profitti assumendo una posizione short, oppure aprendo una posizione long nella parte minima di un mercato orso, dove i trader si limitano ad attenderne la fine e a sfruttare il rally.

Saper individuare la differenza tra un mercato orso e un mercato toro è fondamentale per fare trading con successo, perché funzionano in modo diverso. Se si confonde una correzione a breve termine durante un mercato toro con un mercato orso, ad esempio, il risultato delle operazioni sarà probabilmente inferiore a quello sperato.

10 strategie che i trader utilizzano quando i prezzi calano

- Apri una posizione short

- Individua una buona posizione per entrare

- Fai trading sul VIX

- Fai trading su indici ed ETF

- Diversifica il portafoglio

- Concentrati sul lungo termine

- Fai trading su asset rifugio

- Fai trading sulle valute

- Fai trading sulle opzioni

- Acquista al minimo

Apri una posizione short

Andare short nei periodi di ribasso è una delle strategie di mercato orso più comuni. Come trader, vai short se prevedi che il prezzo di un mercato scenderà. Se la tua previsione è corretta e il mercato su cui operi perde valore, otterrai un profitto. Se invece il prezzo sale, subirai una perdita.

Con IG puoi andare short facendo trading con Turbo24, contratti per differenza (CFD) e barrier e vanilla option. Si tratta di strumenti derivati che consentono di fare trading sui movimenti di prezzo dell'asset sottostante. Sono prodotti soggetti a leva finanziaria, il che significa che dovrai effettuare solo un versamento iniziale (chiamato margine) per aprire una posizione. Tuttavia, il trading a leva è intrinsecamente rischioso, poiché i profitti e le perdite potenziali sono calcolati sulla grandezza totale della posizione, non sull'importo del margine.

Inoltre, le posizioni short possono, in teoria, subire perdite illimitate se il prezzo dell'asset sottostante si apprezza in modo continuo, perché non c'è limite al rialzo del mercato. Questo aspetto, unito all'uso della leva finanziaria, rende fondamentale una strategia di gestione del rischio. In parte, ciò significa definire degli stop per le posizioni.

Esistono diversi modi per andare in short, a seconda del mercato su cui si vuole operare.

Indici - in periodi di ribasso è comune andare short su un indice, in quanto gli indici replicano i principali mercati azionari globali, come l'S&P 500, e consentono di operare sui movimenti di prezzo di un intero indice in un'unica soluzione, il che potrebbe essere meno rischioso che puntare tutto su un unico paniere negoziando un singolo titolo. Andando short sui principali indici si usufruisce di spread bassi ed è l'unico modo per operare direttamente sul prezzo reale dell'indice.

Azioni - potresti aprire una posizione short sulle azioni se pensi che un particolare titolo possa calare ulteriormente in una fase di ribasso. Se ritieni, ad esempio, che l'aumento dei tassi di interesse sia una cattiva notizia per il settore tecnologico, potresti aprire una posizione short su un titolo tecnologico esposto al ribasso. Se prevedi correttamente un calo del prezzo, otterrai un profitto.

Exchange traded fund (ETF) – come gli indici, gli ETF offrono l'opportunità di andare short su un certo numero di titoli in una sola volta. L'esposizione di un ETF può riguardare un indice, un intero settore o un'industria. Tornando all'esempio del settore tecnologico, l'ETF potrebbe consentirti di distribuire il rischio, andando short con un ETF tecnologico che replica più titoli, non solo uno.

Se vuoi andare short su un indice particolare, è probabile che tu possa ottenere spread e prezzi sottostanti più bassi facendo trading sugli indici che con gli ETF.

Materie prime - puoi andare short sul prezzo di materie prime come oro e argento. Ad esempio, potresti ritenere che l'offerta supererà la domanda di soia nel prossimo futuro, quindi decidere di andare short sul prezzo della soia. Se la tua previsione si rivela corretta e il prezzo della commodity scende, ne trarrai profitto.

Pro e contro dell'andare short

- Andando short puoi ottenere un profitto, in quanto potresti guadagnare se i prezzi scendono

- Potresti anche registrare una perdita, però. Poiché non c'è limite al rialzo dei prezzi degli asset, la potenziale perdita è teoricamente illimitata

- Puoi aprire una posizione più grande con un capitale inferiore (chiamato margine) quale versamento iniziale utilizzando la leva

- Con la leva, i profitti e le perdite potenziali sono amplificati, poiché entrambi sono calcolati sulla grandezza della posizione e non sull'importo del margine

- Se vai long su altre posizioni, puoi andare short per coprirti in un mercato ribassista

Scopri di più su costi e commissioni

Individua una buona posizione per entrare

In qualsiasi tipo di mercato, trovare la giusta posizione di ingresso, ossia il punto esatto in cui aprire la posizione, può rendere l'operazione più o meno efficace. Questo vale soprattutto nei mercati orso. Aprire una posizione al momento giusto durante un ribasso offre l'opportunità di andare short e di ottenere un profitto se la tua previsione è corretta.

Per contro, i contesti ribassisti possono anche essere volatili, ovvero le perdite potrebbero essere rapide. Per questo la gestione del rischio è molto importante. Molti trader esperti utilizzano l'analisi tecnica per determinare la migliore posizione di entrata.

Fai trading sul VIX

Un indice utile da tenere d'occhio durante i ribassi è il VIX (indice di volatilità).1 Poiché il VIX replica il movimento del prezzo di un asset sottostante, è un buon indicatore del sentiment dei trader. Quando i mercati orso causano panico e pessimismo, il VIX è spesso uno dei primi indicatori a prevederlo.

Mentre alcuni trader si limitano a osservare il VIX, altri operano attivamente su di esso. Il VIX presenta spesso una correlazione negativa con altri indici e azioni, il che significa che quando i prezzi di questi asset scendono, è probabile che il VIX salga. Pertanto, il VIX è una scelta popolare tra i trader e gli investitori per la diversificazione e la copertura dell'esposizione al mercato.

Fai trading su indici ed ETF

Quando i mercati sono in fase di ribasso, puoi operare su diversi indici ed ETF. Questo perché entrambi offrono un'ampia esposizione a un gruppo di titoli contemporaneamente. Ad esempio, puoi operare sul prezzo sottostante del DAX tramite il nostro indice Germany 40.

Gli ETF comprendono un intero paniere di azioni, che spesso rappresentano un'intera industria o settore. Rientrano anche nella categoria degli investimenti tematici: ad esempio, puoi negoziare un ETF che replica l'inflazione.

Inoltre, esistono anche ETF, noti anche come ETF a rendimento inverso, ideati per trarre profitto quando il benchmark sottostante cala. È come andare short su un titolo, ma invece di prendere in prestito un asset da vendere, lo acquisti. Gli ETF a rendimento inverso consentono quindi agli investitori di trarre profitto da un mercato in ribasso, senza dover vendere allo scoperto.

Sia gli indici che gli ETF rappresentano un modo per diversificare il portafoglio durante un mercato orso. In generale, più tipi di asset diversi negozi durante un periodo ribassista, più ti aiuteranno a gestire il rischio attraverso la copertura dell'esposizione.

Diversifica il portafoglio

I trader possono diversificare aprendo varie posizioni su diverse classi di asset. Se il tuo portafoglio è composto da asset che si comportano in modo diverso l'uno dall'altro, ossia bene (o male) in determinate condizioni di mercato, avrai sempre qualcosa che registrerà una buona performance, in modo da compensare quelli con una performance mediocre.

Ad esempio, l'S&P 500 può scendere durante un mercato orso, ma magari alcune delle società che lo compongono no. Quindi, invece di fare trading solo sull'S&P, potresti puntare su specifici titoli ad alto dividendo. Oppure potresti fare trading sulle obbligazioni, i cui prezzi si muovono spesso in direzione opposta a quelli delle azioni.

Più il rischio è diversificato in periodi imprevedibili, come i mercati orso, più è probabile che si riesca a superare la tempesta.

Concentrati sul lungo termine

Come gli orsi, una delle strategie da adottare durante le fasi di ribasso è quella di rintanarsi e aspettare che l'inverno passi.

Ciò è dovuto alla natura ciclica dei mercati. Sebbene i periodi ribassisti siano difficili da affrontare, la storia dimostra che dopo poco tempo il mercato si riprende. Poco dopo i mercati orso avvengono solitamente rally rialzisti.

Il periodo dal 2019 al 2021 è un esempio in tal senso. Prima del crollo dovuto alla pandemia da Covid-19, avevamo vissuto il più lungo ciclo rialzista della storia, durato quasi 11 anni.

Fai trading sugli asset rifugio

È logico cercare un porto sicuro in tempi di tempesta economica. Per molti trader, questo è rappresentato dagli asset 'rifugio'. Si tratta di mercati che tendono a mantenere o ad aumentare il proprio valore nei periodi di volatilità, in cui molte classi di asset registrano risultati negativi, perché sono correlati negativamente con l'economia.

Il primo esempio di asset rifugio è l'oro, ma ce ne sono altri, tra cui argento, titoli di Stato, dollaro USA, yen giapponese e franco svizzero. Tuttavia, è importante ricordare che il fatto che un asset sia tradizionalmente considerato un 'rifugio' non garantisce che lo sarà in ogni mercato ribassista.

Fai trading sulle valute

Come accennato nella sezione precedente, alcune valute vanno solitamente bene in mercati al ribasso. Per cercare di trarre vantaggio da questa situazione, potresti aprire una posizione sul prezzo di un'economia in calo andando short su una valuta. Ad esempio, potresti andare short sulla coppia EUR/USD, se pensi che l'euro calerà rispetto al dollaro.

Attenzione, però: i mercati forex sono notoriamente volatili in tempi difficili. Avere una solida conoscenza del rapporto tra tassi di cambio e prezzi delle azioni è utile per trarre vantaggio dal calo dei prezzi durante le flessioni del mercato. Ma non esiste una relazione univoca, per cui è fondamentale eseguire un'analisi tecnica e dei fondamentali approfondita prima di aprire una posizione.

Fai trading utilizzando barrier e vanilla option

I contratti di trading di opzioni, comunemente noti come opzioni, possono darti il diritto, ma non l'obbligo, di acquistare o vendere un asset sottostante a un prezzo specifico entro una determinata scadenza. Ciò significa che puoi scegliere di non esercitare questo diritto; in questo caso rinunceresti solo al premio, decisione che di solito viene presa per evitare perdite significative.

Due strategie di opzioni comuni per i momenti difficili sono:

Se acquisti un'opzione put su un'azione, ritieni che il prezzo delle azioni della società non aumenterà di valore. Se il prezzo dell'azione scende, o addirittura rimane invariato, otterrai un profitto. Questo è diverso dall'andare short con il trading di derivati come i Turbo24 o i CFD, dove si ottiene un profitto solo se il prezzo dell'azione scende.

Può essere meno rischioso rispetto all'andare short, perché si può lasciare scadere un'opzione (rinunciando solo al premio), se i mercati diventano improvvisamente ottimisti.

Sottoscrivere covered call è una strategia di copertura che prevede la vendita di un'opzione call a fronte di una posizione azionaria long esistente. Comporta l'accettazione dell'obbligo di vendere il sottostante al titolare dell'opzione call. Se l'acquirente decide di esercitare l'opzione, venderai quel titolo al prezzo specificato.

Acquista al minimo

Il tempismo è fondamentale nei mercati. Sebbene siano in gran parte di natura pessimistica, il lato positivo dei mercati ribassisti è l'imminente ripresa. In una fase di ribasso, ad esempio, i prezzi delle azioni delle società subiranno un calo generalizzato.

L'esposizione a questi titoli mentre il loro valore è in calo rispetto ai massimi recenti offre l'opportunità di trarre profitto dal periodo di ripresa. Per questo andare long al minimo, cercando di aprire una posizione rialzista il più vicino possibile al punto di svolta durante un mercato orso prima che si riprenda, è una strategia solida.

Come per tutte le strategie di trading, la ricerca è cruciale, per cui l'utilizzo dell'analisi tecnica e dei fondamentali per individuare i titoli che hanno una prospettiva positiva potrebbe aggiungere valore. Tra le altre cose, bisogna sempre considerare il bilancio della società, la valutazione, la strategia di gestione e i livelli di indebitamento.

Perché si fa trading sui mercati orso?

Tra le ragioni per aprire posizioni durante un mercato orso figurano le seguenti:

- I mercati orso offrono l'opportunità di assumere una posizione short e di ottenere un profitto se il mercato si muove a tuo favore (e di subire una perdita in caso contrario)

- Alcuni mercati, come le obbligazioni, i titoli difensivi e alcune materie prime come l'oro, spesso registrano buone performance nelle fasi di ribasso

- I mercati orso offrono l'opportunità di sfruttare il rialzo che di solito segue

Come iniziare a fare trading sui mercati orso

Dopo aver effettuato tutte le ricerche del caso e aver creato un piano di trading completo che ti guidi in base ai tuoi obiettivi e alla tua propensione al rischio, puoi iniziare a fare trading durante i mercati orso. Di seguito sono elencati i passi da compiere, a seconda del tipo di prodotto scelto.

Come fare trading con i Turbo24 in un mercato orso

- Apri un conto oppure effettua il login al tuo conto certificati

- Cerca la materia prima o l'azione sulla quale desideri operare

- Seleziona 'long' o 'short' in base alla tua ipotesi in merito alla direzione del prezzo

- Imposta il livello di knock-out per gestire il rischio

- Modifica il tipo di ordine e regola la quantità se necessario

- Apri, monitora e chiudi la posizione

Come fare trading con i CFD in un mercato orso

- Apri un conto oppure effettua il login al tuo conto CFD

- Cerca la materia prima, l'azione, il REIT, l'ETF o l'obbligazione sulla quale desideri operare

- Seleziona 'acquista' per andare long o 'vendi' per andare short

- Definisci la grandezza della posizione e adotta misure per gestire il rischio con uno stop o ordine limite

- Apri, monitora e chiudi la posizione

Come fare trading con le barrier e vanilla option in un mercato orso

- Apri un conto oppure effettua il login al tuo conto opzioni

- Cerca l'indice, la coppia valutaria o la materia prima sulla quale desideri operare

- Scegli tra una call o una put

- Seleziona 'acquista' per andare long o 'vendi' per andare short

- Definisci la grandezza della posizione e adotta misure per gestire il rischio con uno stop o ordine limite

- Apri, monitora e chiudi la posizione

Quali sono le cause dei mercati orso e quanto durano?

I diversi tipi di mercati ribassisti sono causati da vari fattori. Tra questi figurano gli eventi macroeconomici, come una recessione e le normali flessioni del ciclo economico.

Per questo non esistono regole ferree sulla durata di un mercato orso. Il modo migliore di procedere per i trader è valutare caso per caso, osservando ogni mercato orso alla ricerca di segnali che indichino che continuerà o che si verificherà una ripresa.

Come individuare i mercati orso

Esistono alcuni segnali che preannunciano un periodo ribassista, tra cui:

- Calo economico - quando l'economia si contrae, di solito è segno che anche il mercato azionario subirà una flessione. Questo può anche portare a una recessione

- Rally non riusciti - i trend rialzisti che non acquistano slancio e si esauriscono indicano comunemente che i rialzisti stanno perdendo il controllo del mercato e che è prossimo un mercato orso

- Aumento dei tassi d'interesse - di solito indica che i consumatori e le imprese taglieranno le spese, causando un calo degli utili e dei prezzi delle azioni.

- Sovraperformance dei titoli difensivi - se le società di beni essenziali iniziano a registrare guadagni significativi, spesso significa che il periodo di crescita economica è terminato, in quanto le persone acquistano meno beni di lusso o non necessari

Quanto spesso si verificano mercati in ribasso?

I mercati depressi possono essere causati da diversi fattori, per cui è difficile stabilire con esattezza la frequenza con cui si verificano.

Inoltre, non tutti i mercati ribassisti sono uguali. I ritracciamenti e i pullback possono verificarsi più volte al giorno durante i periodi di volatilità, mentre le flessioni più ampie, come le correzioni, i mercati orso e le recessioni, si verificano con minore frequenza.

Una cosa che si può prevedere è che i rialzi e i relativi ribassi sono spesso proporzionali l'uno all'altro. Pertanto, le grandi oscillazioni del momentum del mercato, come i mercati orso, tendono a verificarsi di meno, ma durano più a lungo e hanno una ricaduta maggiore. Ad esempio, i mercati ribassisti più recenti sono stati causati dalla pandemia da Covid-19 e dalla crisi finanziaria globale del 2008, durate entrambe centinaia di giorni.

Tuttavia, è altrettanto importante ricordare che i mercati sono ciclici e i rialzi, o i periodi rialzisti, durano quasi sempre più a lungo e si verificano più spesso dei ribassi.

Mercati orso e recessione economica: qual è la differenza?

I mercati orso sono strettamente associati alle recessioni economiche, ma non sono la stessa cosa.

- Un mercato orso è un periodo di calo diffuso, significativo e continuo dei prezzi di mercato in tutte le asset class

- Una recessione è un periodo di crescita negativa, o di riduzione di almeno il 20% del prodotto interno lordo (PIL). Di solito deve durare almeno due trimestri consecutivi perché gli analisti dichiarino che si tratta di una recessione

Anche se non sono la stessa cosa, i mercati orso e le recessioni hanno spesso le stesse cause ed effetti, come il sentiment negativo degli investitori, le crisi geopolitiche, l'incertezza e la riduzione della spesa dei consumatori.

Quali sono i vari tipi di mercato orso?

Gli analisti e gli esperti di mercato distinguono i mercati orso in base alle cause della flessione. Esistono tre diversi tipi di mercati orso:

- Dettati dagli eventi: quando le difficoltà macroeconomiche causano una spirale ribassista nei prezzi di mercato

- Ciclici: quando il mercato si corregge automaticamente dopo un periodo di rialzi alla fine di un ciclo economico. Questo fenomeno è solitamente innescato dall'aumento dell'inflazione e dei tassi d'interesse.

- Strutturali: quando si verifica una bolla finanziaria o un altro tipo di squilibrio economico e l'instabilità che ne deriva provoca mercati orso. Ad esempio, l'eccessivo ottimismo del mercato legato a Internet negli anni '90 ha causato la cosiddetta 'bolla delle dotcom'

FAQ

Un mercato orso è positivo per il trading?

Un mercato orso non è né positivo né negativo per il trading: è semplicemente una parte del ciclo economico. Ciò significa che alcuni mercati sottoperformeranno durante un mercato orso, mentre altri sovraperformeranno.

Come in qualsiasi altro mercato, la ricerca e l'analisi tecnica e dei fondamentali determineranno le strategie di trading più adatte a te durante un mercato orso.

Qual è la differenza tra un mercato orso e una correzione di mercato?

Un mercato orso è un periodo di prezzi estremamente depressi, o in calo, per la maggior parte delle classi di asset e può essere causato da molteplici fattori, come le crisi economiche.

Una correzione è solitamente limitata a un asset specifico e dura poco. È il mercato che cambia momentum e cala leggermente dopo un periodo di notevole ottimismo per bilanciarsi o 'correggersi'.

Come si fa a capire se sta per arrivare un mercato orso?

Osserva i segnali come i rialzi del mercato che non riescono a prendere slancio, le contrazioni dell'economia, i rialzi improvvisi dei titoli difensivi come i beni essenziali, l'aumento dell'inflazione e dei tassi d'interesse.

Come si può trarre profitto da un mercato orso?

Non esistono garanzie di profitto o perdita in alcun mercato, ma in un mercato orso è possibile massimizzare le possibilità di guadagno seguendo strategie favorevoli ai ribassisti. Tra queste figurano la diversificazione del portafoglio, la focalizzazione sul lungo termine, l'assunzione di posizioni short e il trading su asset rifugio.

Posso perdere denaro durante un mercato orso?

Come in qualsiasi altra condizione di mercato, è possibile perdere denaro in un mercato orso. Data la volatilità, il pessimismo e l'incertezza che tendono ad accompagnare i mercati orso, è importante disporre di una strategia di gestione del rischio adeguata.

Vedi anche...

Scopri di più sul trading con i CFD e su come utilizzarlo per aprire una posizione

Scopri come fare trading durante periodi inflazionistici con IG

Esercitati sulle tecniche di trading senza mettere a rischio il capitale

1 Il prezzo dei nostri contratti sull'indice di volatilità (VIX) è diverso da quello del resto dei mercati degli indici di liquidità. Anziché puntare a replicare il prezzo dell'indice sottostante, seguiamo il metodo utilizzato per ricavare i prezzi delle materie prime non datati. Ciò significa che in questi mercati c'è una differenza tra il nostro prezzo non datato e il prezzo dell'indice sottostante. Anche il finanziamento è calcolato in linea con il metodo delle materie prime non datate. Per maggiori dettagli, consulta la pagina dedicata al finanziamento overnight.