Comment diversifier votre portefeuille ?

La diversification est essentielle pour que votre portefeuille soit équilibré, notamment en période de crise. Découvrez ce qu'est la diversification, comment la mettre en place et son impact sur votre ratio risque/rendement.

Qu’est-ce que la diversification ?

La diversification est une pratique qui consiste à ouvrir plusieurs positions sur différentes catégories d’actifs. Elle a pour but de limiter l’exposition à un seul type de risque. Cette stratégie est utilisée par les investisseurs afin de créer un profil de risque plus équilibré et de maximiser les rendements à long terme.

Une stratégie de diversification peut comprendre des positions sur différents secteurs, catégories d’actifs ou même différents instruments financiers, par exemple en utilisant des CFD, des options ou des futures.

Pour qu’une stratégie de diversification soit réussie, il faut s’assurer que les actifs de votre portefeuille ne soient pas corrélés les uns aux autres. Cela signifie qu’il faut les diversifier non seulement en termes de catégories d’actifs, mais également au sein de chacun d’elle.

Pourquoi opter pour la diversification de votre portefeuille ?

L’objectif principal de la diversification est d’améliorer le ratio risque/rendement – le degré de risque que vous devez prendre afin de réaliser des gains.

La diversification y parvient en minimisant ou en neutralisant les effets des positions dont la performance est négative. En effet, si une crise économique se produit, certaines positions engendreront une perte alors que d’autres resteront stables voire augmenteront.

Lorsque vous négociez sur les marchés financiers, vous devrez faire face à différents risques, qui sont généralement classés en deux catégories : diversifiables et non diversifiables.

Le premier type de risque, comme son nom l’indique, peut être réduit à l’aide d’une stratégie de diversification. On l’appelle aussi le risque non systématique car l’exposition diffère selon la société, le secteur, le marché ou le pays. Comme chaque actif est unique, vous pouvez limiter l’impact du risque sur votre capital en investissant dans différents actifs.

Le second type de risque ne peut pas être diversifié car il est associé à toutes les sociétés ou les actifs, quel que soit leur secteur, leur marché ou leur pays. Le risque non diversifiable est également appelé risque systématique ou risque de marché. Comme il ne s’agit pas d’un type de risque spécifique, il est difficile à identifier et à prévenir. C’est donc un élément que les investisseurs doivent accepter avant d’ouvrir une position.

Étant donné que tous les risques ne sont pas diversifiables, il est important de comprendre exactement comment votre portefeuille est exposé à différents risques et comment vous en protéger. Pour le risque non diversifiable, le hedging est une stratégie alternative populaire utilisée pour compenser les pertes d’un portefeuille.

Découvrez notre guide du débutant sur les stratégies de hedging

Inconvénients potentiels de la diversification

Si la diversification réduit le risque du portefeuille et offre un potentiel de croissance à long terme, elle peut limiter la croissance à court terme. Le fait d’ouvrir de nombreuses positions engendrera des coûts. Il est donc important de déterminer le capital que vous souhaitez immobiliser pour cette stratégie.

Outre le capital, vous y consacrerez également du temps, la diversification nécessitant une surveillance régulière de la santé de votre portefeuille. Certains investisseurs décident d’ouvrir des portefeuilles gérés intégralement afin de laisser cette responsabilité à un professionnel.

Instruments et catégories d’actifs populaires pour la diversification

Si la plupart des catégories d’actifs peuvent être utilisées pour diversifier votre portefeuille, certaines restent très prisées par les investisseurs et les gestionnaires de fonds. Celles-ci incluent :

Les actions

Les actions représentent les titres de propriété délivrés par une société cotée en bourse. Il est important de se diversifier sur le marché boursier en tenant compte de facteurs tels que la capitalisation boursière, le secteur et la zone géographique. Il vous suffit de vous assurer que les actions que vous choisissez sont impactées par différents facteurs.

Une méthode courante de diversification d’actions consiste à sélectionner quelques actions cycliques et quelques actions défensives. Les actions cycliques augmentent et diminuent en fonction de la croissance économique, et surperforment souvent en période de bonne santé économique, lorsque les investisseurs sont plus optimistes. Les valeurs défensives, quant à elle, conservent leur valeur quel que soit le cycle économique, faisant d’elles un filet de sécurité utile au sein d’un portefeuille diversifié.

Découvrez comment négocier les actions

Les ETF (Exchange-traded fund)

Les ETF (exchange-traded fund) sont des instruments d’investissement qui répliquent la performance d’un groupement de valeurs. Les ETF sont des instruments passifs, ce qui signifie qu’ils reflètent les rendements du marché sous-jacent et qu’ils ne le surperformeront pas.

Les ETF peuvent inclure différents actifs, notamment des actions, des matières premières, des devises et des obligations.

Découvrez comment négocier les ETF

Le fait de choisir un ETF diversifie instantanément votre portefeuille, et ce, bien plus que la plupart des catégories d’actifs car vous bénéficierez d’une position sur différents marchés. Dans la majorité des cas, les ETF suivent les actifs d’un même groupe, par exemple d’un indice, d’un secteur ou d’un pays.

Lorsque vous choisirez un ETF, vous devrez faire des recherches sur sa composition, le poids des actifs et leurs performances passées. Pour ce faire, vous pouvez lire le prospectus de l’ETF ou son Document d’information clé pour l’investisseur (KIID) avant de prendre position.

Consultez la liste de plus de 6 000 ETF disponibles grâce à notre screener ETF (en anglais).

Les obligations

Les obligations sont des instruments à revenu fixe représentant le montant d’une dette. Ils sont généralement émis par un gouvernement ou une société afin de promettre un paiement régulier d’intérêts à un investisseur jusqu’à ce que le prêt soit remboursé.

Il existe tant de types d’obligations disponibles que c’est un moyen extrêmement efficace de diversifier un portefeuille. Les obligations peuvent varier en termes de :

- Qualité – la valeur d’une obligation dépend de la réputation de la société ou de l’organisme qui l’émet ainsi que de la notation donnée par des agences telles que Moody’s et Fitch Ratings

- Zone géographique – les obligations provenant des pays en développement peuvent offrir un potentiel de croissance plus important que celles des pays développés, mais cela est généralement dû au fait que leur profil de risque est plus élevé

- Échéance – les obligations dont l’échéance avant le remboursement intégral est plus long offriront généralement des paiements d’intérêts plus importants, vous rapportant plus à long terme

- Durée – la sensibilité d’une obligation aux variations de taux d’intérêt peut avoir un impact sur son « rendement à échéance », qui correspond au rendement total anticipé

De manière générale, les actifs à revenu fixe sont un excellent moyen de diversifier votre portefeuille car ils assurent des revenus à long terme.

Découvrez comment négocier les obligations

Les matières premières

Les matières premières peuvent être un actif utile à la diversification car leur corrélation avec les rendements des actions et des obligations est souvent faible.

Les matières premières ont un cycle économique différent du reste de l’économie, ce qui signifie qu’elles peuvent être utilisées en tant que couverture durant les crises. L’exemple le plus commun est celui de l’Or au comptant, qui est utilisé comme valeur refuge depuis des décennies. Cependant, il ne s’agit pas d’une règle absolue. Il est donc important que vous fassiez des recherches sur la façon dont les marchés ont agi par le passé.

Découvrez comment investir sur l’or

Certaines matières premières sont également considérées comme des biens de consommation de base – tout comme les valeurs défensives – ce qui signifie qu’elles sont nécessaires quelle que soit la santé de l’économie. L’alimentation et l’énergie en sont des exemples.

L’élément le plus important est de savoir comment obtenir une exposition aux matières premières. De nombreux investisseurs utilisent des contrats à terme (futures) – un accord pour échanger un actif contre un prix défini à une date définie. Bien qu’il existe une obligation de régler le contrat à terme, cela peut être fait en espèces plutôt qu’en livrant l’actif physique. Les futures peuvent donc capter le sentiment du marché lié aux cours des matières premières sans devoir détenir la matière première sous-jacente.

Un autre moyen populaire de diversifier un portefeuille avec des matières premières est par le biais des ETF – offrant une exposition bien plus importante à différentes matières premières – notamment sur métaux précieux, métaux industriels, énergies et produits agricoles.

Diversification et ratio risque/rendement

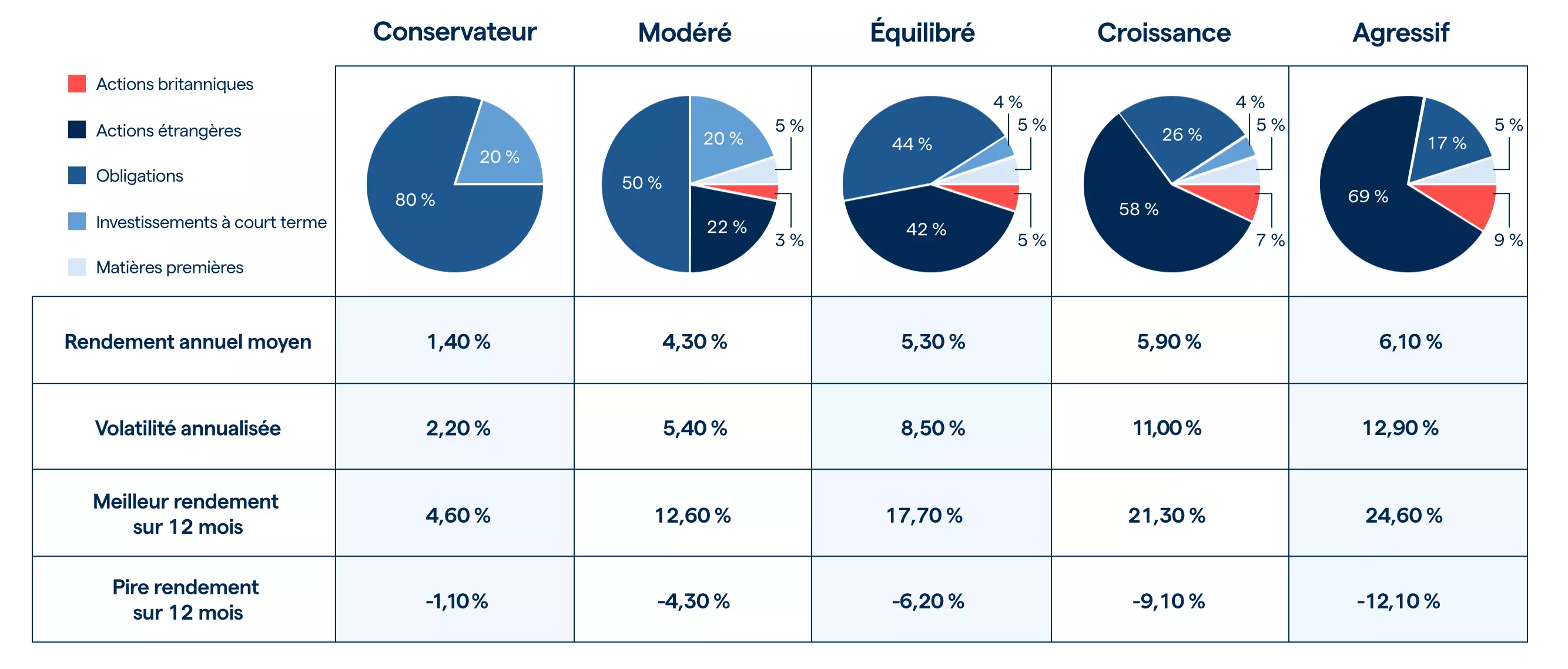

Même au sein des stratégies de diversification, il existe des profils de risque plus ou moins élevés. Afin de mieux comprendre comment la diversification et les allocations d’actifs impactent le risque et le rendement, voyons quelles sont les cinq catégories de Smart Portfolios IG.

- Conservateur. Ces portefeuilles investissent dans des obligations de qualité et des investissements à court terme à revenu fixe. Ils vous conviendraient si vous avez une aversion pour le risque et privilégiez des revenus stables à une croissance du capital

- Modéré. Ce ratio risque/rendement est conçu pour protéger votre capital tout en vous aidant à anticiper l’inflation à plus long terme. Ce portefeuille met l’accent sur les obligations d’État et de sociétés ainsi que sur les actions internationales et les actifs alternatifs (tels que l’or)

- Équilibré. Ce type de portefeuille, comme son nom l’indique, est partagé de manière égale entre les actifs à revenu fixe et les actions internationales, avec quelques actifs alternatifs. Il est conçu pour vous aider à augmenter votre capital avec le temps mais avec une meilleure diversification

- Croissance. Ces portefeuilles investissent principalement dans les actions internationales, avec une légère diversification vers les actifs à revenu fixe et alternatifs. Il conviendrait aux personnes ayant un appétit pour le risque élevé, qui sont à l’aise avec les rendements fluctuants s’ils sont synonymes de croissance de capital sur le long terme

- Agressif. Ce ratio risque/rendement est conçu pour les investisseurs ayant des objectifs d’investissement à plus long terme et pouvant prendre des risques importants en termes d’investissements car il est fort probable que leur capital connaisse des variations significatives afin d’atteindre une croissance à long terme. Les portefeuilles investissent dans des actions et est très peu exposé aux actifs à revenu fixe et alternatifs

Chacun de ces portefeuilles générera des rendements différents et sera impacté par la volatilité de différentes manières, comme vous pouvez le voir dans le tableau ci-dessous :

Les portefeuilles dont l’aversion au risque est plus importante ont des « meilleurs » rendements moins élevés mais des « pires » rendements bien plus faibles. À l’inverse, les portefeuilles dont le risque est plus élevé surperforment en période de croissance, mais souffrent davantage durant les crises. Le portefeuille équilibré, qui met l’accent sur la diversification, est un bon compromis.

Le choix de votre stratégie risque/rendement devrait toujours dépendre de vos objectifs en tant qu’investisseur.

Comment calculer votre ratio risque/rendement

Il existe plusieurs méthodes pour calculer le ratio risque/rendement de vos portefeuilles. Les deux méthodes les plus populaires sont celles des ratios de Sharpe et de Sortino.

Le ratio de Sharpe

Le ratio de Sharpe prend le rendement moyen du portefeuille, soustrait le « taux sans risque » (expliqué ci-dessous) et divise la différence par la volatilité totale de l’investissement.

Le taux sans risque du rendement correspond au rendement théorique qu’un actif à paiements d’intérêts fixes aurait, sans prendre aucun risque. En pratique, un investissement sans risque n’existe pas. Cependant, les bons du trésor sont souvent utilisés pour mesurer le taux sans risque. Pour calculer votre taux sans risque, vous devez soustraire le taux d’inflation en vigueur au rendement du bon du trésor ayant la même durée que votre investissement.

Le fait de supprimer le taux sans risque vous permettra de savoir si une approche plus risquée est valable pour différents portefeuilles. Le ratio de Sharpe est une mesure positive de la volatilité ; plus le ratio de Sharpe est élevé, plus les rendements du portefeuille seront attractifs.

Le ratio de Sortino

Le ratio de Sortino est similaire au ratio de Sharpe, mais au lieu d’estimer le risque de hausse d’un portefeuille, il envisage uniquement le potentiel de baisse.

Les détracteurs du ratio de Sharpe soutiennent que ce dernier ne donne qu’une interprétation de la volatilité positive générant des profits, ce qui est en somme tout le but de l’investissement. Par conséquent, en tenant compte du risque de baisse découlant de la volatilité, vous pouvez avoir une idée plus claire de votre performance ajustée au risque.

Pour calculer le ratio de Sortino, vous devez calculer la différence entre le rendement du portefeuille et le taux sans risque, puis diviser ce résultat par l’écart-type des rendements négatifs. Plus le ratio de Sortino est élevé, mieux c’est – cela signifie que plus vous prenez de risques, plus le portefeuille génère des profits.

Exemples de portefeuilles diversifiés

Pour mieux comprendre comment la diversification impacte la performance, prenons l’exemple de deux portefeuilles hypothétiques et analysons quelle aurait été leur performance durant la crise financière de 2008 :

- Un Smart Portfolio IG équilibré, composé à 5 % d’actions britanniques, 42 % d’actions internationales, 44 % d’obligations, 4 % d’investissements à court terme et de 5 % de matières premières

- Un portefeuille uniquement composé d’actions américaines

Les deux portefeuilles contiennent des actions, et auraient donc subi des pertes lors de l’effondrement des marchés. Cependant, le Smart Portfolio IG aurait subi des pertes beaucoup moins importantes que le portefeuille d’actions car il est diversifié. Si les actifs du portefeuille avaient été répartis par zone géographique et par catégories d’actifs, ce portefeuille n’aurait pas connu une baisse généralisée. Cependant, il est possible que le portefeuille d’actions s’en soit remis plus rapidement car les actions ont tendance à capter une grande partie de la croissance du marché. Mais à long terme, le portefeuille diversifié générerait des revenus plus stables et serait moins risqué.

Comment diversifier votre portefeuille ?

Ouvrez un compte

Il existe deux moyens d’accéder aux marchés financiers avec nous : l’investissement ou le trading.

Si vous souhaitez investir de manière traditionnelle et possédez déjà un compte titres, vous aurez la possibilité d’acheter et de vendre des actions.

Si vous souhaitez adopter une approche plus spéculative, vous pouvez trader via les CFD. Ces produits dérivés vous permettent de vous positionner à la hausse et à la baisse sur les marchés financiers, sans devenir propriétaire des actifs sous-jacents. Cela créé de nombreuses opportunités aussi bien sur les marchés en hausse que sur les marchés en baisse.

Bien que la diversification soit généralement associée à l’investissement, elle reste un élément essentiel de la gestion du risque pour établir des stratégies de trading efficaces. Il est normal que les investisseurs soient d’abord intéressés par une seule catégorie d’actifs, mais il est important de vous assurer de toujours tenir compte de votre exposition en termes de risque et de rendement.

En savoir plus sur la gestion du risque

La diversification est optimale lorsque vous répartissez votre capital entre des investissements à long terme et des positions à court terme. Cependant, vous devrez toujours choisir ce qui correspond le mieux à votre expérience et à vos objectifs.

Choisissez vos catégories d’actifs

Lorsque vous commencez à établir une stratégie de diversification, il est crucial de choisir le bon équilibre entre les catégories d’actifs. Il est important de tenir compte de votre appétit pour le risque et de vos objectifs de gains ainsi que des investissements qui vous intéressent vraiment.

Lorsque vous ouvrez un compte CFD avec nous, vous pouvez choisir parmi plus de 17000 valeurs, notamment les actions, les indices, le forex, les matières premières, les cryptomonnaies, les obligations et bien plus.

Quel que soit le marché que vous choisissez, l’élément le plus important est qu’ils ne soient pas corrélés entre eux. Gardez à l’esprit que la diversification doit être établie sur différentes catégories d’actifs, zones géographiques et instruments financiers et sur des valeurs différentes au sein de ceux-ci.

Ouvrez vos positions

Lorsque vous avez décidé sur quels marchés négocier, il est temps d’ouvrir vos positions.

Le processus d’ouverture est simple, et sensiblement le même entre le trading et l’investissement.

Il vous suffit d’ouvrir My IG, de sélectionner le type de compte sur lequel vous souhaitez ouvrir une position et de trouver la valeur sur laquelle vous souhaitez négocier. Vous ouvrez ensuite le ticket d’ordre.

Gardez à l’esprit que si vous tradez des CFD, vous pourrez acheter et vendre chaque valeur.

Surveillez la croissance et la santé de votre portefeuille

Le fait de surveiller et d’évaluer votre portefeuille fait partie intégrante de toute stratégie d’investissement ou de trading efficace. La diversification n’est pas un effort ponctuel – vous devez vous assurer que votre portefeuille reste équilibré.

Il est important de rester attentif à vos investissements afin d’être sûr que votre exposition vous convient. Certains problèmes personnels peuvent avoir un impact sur votre tolérance au risque, tels que des changements de situation financière ou des objectifs à long terme différents. Le profil de risque de vos actifs peut également évoluer, ce qui se produit en général lorsqu’un krach boursier se produit.

Cependant, rééquilibrer ne signifie pas seulement rendre votre portefeuille moins risqué. Vous pouvez également envisager de le rendre plus risqué – avec des positions à plus court terme par exemple – lorsque votre situation change.

Il est également nécessaire de savoir quand sortir d’une position. Vous devez rester au fait des changements de conditions du marché afin de savoir à quel moment clôturer votre position. Après avoir clôturé une position, il est judicieux d’étudier comment réajuster votre portefeuille.

Points clés de la diversification

- La diversification est une pratique qui consiste à ouvrir plusieurs positions sur différentes catégories d’actifs

- Une stratégie de diversification peut comprendre des positions sur différents secteurs, catégories d’actifs ou même différents instruments financiers, par exemple en utilisant des CFD, des options ou des futures

- L’objectif principal de la diversification est d’améliorer le ratio risque/rendement – le degré de risque que vous devez prendre afin de réaliser un profit

- La diversification consiste à limiter son exposition à un seul type de risque pour que, si une partie de votre portefeuille réalise une mauvaise performance, l’autre partie reste stable voire prenne de la valeur

- Tous les risques ne sont pas diversifiables. Il est donc important de comprendre exactement comment vous en protéger

- La diversification nécessite du capital et du temps – vous devrez surveiller régulièrement la santé de votre portefeuille

- Les actions, ETF, obligations et matières premières sont souvent utilisés dans le cadre de stratégies de diversification

- Lorsque vous diversifiez votre portefeuille, vous devez choisir le niveau de risque que vous êtes prêt à prendre pour atteindre les rendements espérés

Ces informations ont été préparées par IG Europe GmbH et IG Markets Limited. En plus de la déclaration ci-dessous, le contenu de cette page ne contient pas d’enregistrement de nos cours, ni d’offre ou de sollicitation d’une transaction sur un instrument financier. IG décline toute responsabilité quant à l’utilisation qui pourrait être faite de ces commentaires et aux conséquences qui pourraient en découler. Aucune déclaration ou garantie n’est donnée quant à l’exactitude ou à l’exhaustivité de ces informations. Par conséquent, toute personne qui agit en son nom le fait entièrement à ses propres risques. Toutes les recherches citées ne tiennent pas compte des objectifs spécifiques d’un investissement, de la situation financière ou des besoins propres à chaque investisseur susceptible de les recevoir. Ces informations n’ont pas été préparées conformément aux exigences légales visant à promouvoir l’indépendance de la recherche en investissement et, en tant que tel, sont considérées comme une communication marketing. Bien que nous ne soyons pas spécifiquement contraints de traiter en amont de nos recommandations, nous ne cherchons pas à en tirer profit avant qu’elles ne soient fournies à nos clients. Voir la déclaration relative aux recherches non indépendantes et le résumé trimestriel.

Découvrez comment investir en bourse

Découvrez tous les marchés sur lesquels vous pouvez investir et leur fonctionnement grâce au cours d’ Introduction aux marchés financiers disponible sur IG Academy.