Que sont les hedge funds et comment fonctionnent-ils ?

Les hedge funds sont souvent évoqués dans la finance, mais que sont-ils exactement et comment fonctionnent-ils ? Apprenez-en davantage sur les hedge funds et leur fonctionnement.

Qu'est-ce qu'un hedge fund ?

Un hedge fund est un véhicule d'investissement alternatif non réglementé qui utilise une large sélection de stratégies et d'instruments financiers (non disponibles pour les fonds communs réglementés) permettant de générer de solides rendements indépendamment de la performance du marché.

Un fonds commun recueille de l'argent auprès de nombreux investisseurs individuels dans l'intention d'utiliser le capital accumulé à des fins d'investissement. Les investisseurs partagent les bénéfices, s'il y en a.

- Les fonds communs réglementés, comme les fonds communs de placement, sont ouverts aux investisseurs particuliers. Cependant, à ce titre, ils sont tenus de respecter les règles et restrictions établies par l'autorité de régulation compétente

- Les fonds communs non réglementés, comme les hedge funds, ne sont pas régulés au même degré et ne sont pas disponibles pour les investisseurs particuliers. Cette relative liberté vis-à-vis de la réglementation permet aux gestionnaires de hedge funds de s'engager dans des tactiques à haut risque comme la vente à découvert et le trading avec des produits dérivés

Un avantage majeur des hedge funds réside dans leur capacité à atténuer le risque de marché en diversifiant un portefeuille d'investissement. Le risque de marché est le risque que le marché boursier dans son ensemble connaisse une baisse. Si cela arrive à un portefeuille contenant de nombreuses actions, la valeur du portefeuille diminuera probablement en parallèle avec le marché.

En tant que véhicules d'investissement alternatifs qui peuvent rechercher des opportunités en dehors du marché boursier, et en utilisant des produits dérivés pour prendre des positions courtes sur le marché, les hedge funds devraient obtenir des résultats positifs même lorsque le marché est en baisse.

Les trois principales caractéristiques déterminantes des hedge funds sont les suivantes :

Liberté relative face à la réglementation

Les véhicules d'investissement traditionnels hautement réglementés comme les fonds communs de placement utilisent généralement des fonds communs pour investir dans des actions et des titres à revenu fixe comme des obligations. Outre les hedge funds, les véhicules d'investissement alternatifs non réglementés en fonds communs de placement comprennent le capital-investissement et le capital-risque.

- Les fonds de capital-investissement sont spécialisés dans l'achat d'entreprises dans le but d'augmenter leur valeur en mettant en œuvre des changements dans leur structure ou leur fonctionnement

- Le capital-risque est une sous-catégorie du capital-investissement, mais il est spécialisé dans l'investissement dans des start-ups à fort potentiel

Plusieurs investissements alternatifs sont soumis à une réglementation moins stricte que les fonds traditionnels, ce qui leur donne une plus grande latitude dans le choix des instruments et des tactiques disponibles.

Par exemple, un gestionnaire de hedge fund peut emprunter des actions à une banque d'investissement pour les vendre à découvert sur le marché et utiliser des produits dérivés tels que des options et des contrats à terme pour couvrir ses positions. De plus, il peut ouvrir des positions à fort effet de levier, voire recourir à des stratégies « militantes » pour devenir actionnaire majoritaire d'une société cotée. En tant qu'actionnaire majoritaire, il peut alors forcer des changements fondamentaux au sein de l'entreprise pour augmenter sa valeur et le cours de ses actions.

Ces tactiques comportent des risques importants et sont difficiles à gérer efficacement, ce qui les rend interdites aux fonds d'investissement hautement réglementés (comme les fonds communs de placement).

De nombreux investisseurs sont déjà exposés à des investissements traditionnels et cherchent donc à inclure des investissements alternatifs non corrélés à la performance du marché car :

- Ils réduisent l'exposition globale du portefeuille au risque de marché (que les titres comme les actions encourent inévitablement)

- Ils peuvent générer des rendements positifs même si le marché est en baisse

- Ils peuvent procurer des résultats supérieurs à la moyenne si certains de leurs investissements les plus risqués réussissent

Les hedge funds répondent (en théorie) aux deux premiers objectifs et peuvent produire les résultats requis au point trois. Pour ces raisons, ils constituent un élément du portefeuille relativement populaire pour ceux qui peuvent remplir les critères d'entrée minimum élevés.

Cependant, les experts suggèrent que l'utilisation des hedge funds pourrait diminuer considérablement à l'avenir car leurs résultats, mesurés sur un large échantillon de fonds, pourraient ne pas justifier leurs risques.

Atténuation du risque de marché

Le risque de marché est une mesure du risque systémique du marché boursier global. Dans un portefeuille très diversifié contenant une large sélection d’actions, les rendements du portefeuille dépendent fortement non pas de la compétence ou de la perspicacité du gestionnaire, mais plutôt des fluctuations de l’ensemble du marché boursier.

Bien qu'ils encourent d'autres risques importants, et selon la stratégie utilisée, les hedge funds cherchent à éliminer autant que possible l'élément de risque de marché, rendant ainsi les profits ou les pertes fonction du talent et de l'expertise financière d'un gestionnaire. Ils fixent souvent des objectifs de « rendements absolus » (par exemple, de 10 %) plutôt que de rendements comparés à un indice boursier (par exemple, le rendement du marché plus 5 %).

Les risques auxquels les hedge funds sont exposés varient selon les stratégies utilisées par le gestionnaire de fonds, mais peuvent inclure :

- Risque de taux d'intérêt : le risque posé à la valeur d'un actif, comme une obligation, par une hausse des taux d'intérêt

- Risque de liquidité : le risque qu’une organisation ne soit pas en mesure de faire face à ses dettes en raison de son incapacité à transformer à temps ses actifs en liquidités

- Risque du gestionnaire : le risque qu'un gestionnaire de fonds prenne le risque supplémentaire de changer de style ou de stratégie d'investissement dans l'espoir d'obtenir de meilleurs rendements

- Risque de valorisation : le risque encouru lors du traitement des actifs difficiles à évaluer. Ces derniers peuvent être surévalués par un fonds et ainsi ne pas générer le rendement attendu une fois vendus

- Risque de concentration : le risque que trop de capitaux soient concentrés dans un domaine d'investissement étroit ou dans des investissements dont les rendements sont fortement corrélés. Il résulte d'un manque de diversification

Critères d'entrée minimum élevés

Étant donné que les hedge funds ne sont pas réglementés, seuls les investisseurs qui répondent à certains critères minimaux peuvent contribuer au fonds. Les investisseurs doivent être soit des « investisseurs institutionnels » soit des « investisseurs accrédités ».

- Les investisseurs institutionnels sont des sociétés non bancaires qui investissent pour le compte de clients (comme les fonds de pension)

- Les investisseurs accrédités sont des membres du public qui, en raison d'un revenu élevé ou d'une valeur nette élevée, sont jugés suffisamment informés pour comprendre les risques associés aux pratiques d'investissement des hedge funds.

En outre, les montants d'investissement initiaux requis par les hedge funds sont généralement très élevés.

Quel est le rôle d'un hedge fund ?

Un hedge fund recueille de l'argent auprès d'investisseurs qualifiés, crée un fonds commun avec les investissements, puis utilise le capital accumulé pour s'engager dans diverses activités d'investissement et de négociation non réglementées. Celles-ci sont conçues pour générer des rendements solides, indépendamment de la direction dans laquelle le marché boursier évolue.

On dit parfois que les hedge funds cherchent activement à tirer profit des :

- Événements importants : comme les fusions d’entreprises et les faillites

- Inefficiences des prix entre des instruments similaires : comme les obligations avec des paiements et des structures par terme similaires

- Évaluations incorrectes des actions : en achetant des actions sous-évaluées et en vendant des actions surévaluées simultanément

- Événements macroéconomiques : comme les annonces de taux d’intérêt et les actions politiques

- Tendances négatives ou positives du marché : en négociant sur les marchés haussiers ou baissiers

De plus, on dit parfois qu'ils recherchent des rendements « alpha ». L'alpha peut être calculé en utilisant la régression linéaire et un indice boursier comme référence relative. En termes plus simples, il fait référence aux rendements d'un portefeuille qui ne peuvent être expliqués par le taux de rendement ajusté en fonction des risques du portefeuille de marché.

Quels types de hedge funds existe-t-il et quelles stratégies utilisent-ils ?

Les hedge funds sont généralement classés en fonction des stratégies qu'ils utilisent et appartiennent à l'une (ou plusieurs) des catégories suivantes :

Fonds de valeur relative

Les fonds de valeur relative reposent fortement sur l'arbitrage. Un exemple d'arbitrage pur est l'achat et la vente simultanés d'un actif équivalent sur deux places de négociation lorsque le prix reçu pour l'actif est supérieur au prix payé. L'arbitrage pur est sans risque et rapporte toujours, mais il existe très rarement dans le monde réel.

En tant que stratégie de hedge fund, l'arbitrage de valeur relative suit le même principe, mais comporte toujours des risques et ne garantit jamais un profit. Dans un arbitrage de valeur relative, un hedge fund recherchera des incohérences dans la valorisation d'actifs similaires. Nous utiliserons un exemple simplifié d'un « arbitrage d'obligations convertibles ».

Par exemple, une société émettrice d'obligations peut trouver avantageux d'augmenter le prix d'une obligation par rapport à ses paiements futurs en donnant au détenteur de l'obligation le choix de convertir l'obligation en actions à une date ultérieure. Un acheteur d'obligations peut trouver cette option de conversion intéressante et être prêt à payer une prime lors de l'achat de l'obligation.

Sur un marché à prix constant, l'obligation convertible serait étroitement liée à la valeur des actions dans lesquelles elle peut être transformée. En un mot, si le prix de l'obligation non convertie est inférieur à la valeur réelle des actions de la société, alors les actions et leurs flux de trésorerie futurs ont été achetés à escompte. Grâce à des opérations de couverture (hedging), le détenteur d'obligations convertibles peut toujours générer des profits même si l'action est surévaluée.

Les stratégies de valeur relative comprennent :

| Arbitrage de volatilité | Arbitrage de la structure financière |

| Arbitrage convertible | Arbitrage statistique |

| Arbitrage de titres à revenu fixe | Arbitrage réglementaire |

| Arbitrage de risques | Arbitrage de rendement |

Fonds directionnels

Les stratégies d'investissement directionnelles et tactiques impliquent de prendre des positions sur les marchés boursiers et sont donc exposées à un certain risque de marché. Cependant, étant donné que les hedge funds peuvent « vendre à découvert », et contrairement aux portefeuilles traditionnels qui sont censés être un échantillon représentatif du marché, les stratégies directionnelles peuvent tirer profit des marchés à la baisse en plus des marchés haussiers, réduisant ainsi le risque de marché.

Les fonds de « croissance fondamentale » et de « valeur fondamentale » sont des exemples bien connus de trading directionnel. Ici, les hedge funds analysent la valeur des actions et identifient les actions qui bénéficient de bénéfices élevés par rapport au marché (croissance fondamentale) ou qui sont sous-évaluées par rapport aux bénéfices du marché (valeur fondamentale).

La position « longue/courte » est un autre exemple que l'on peut classer dans la catégorie directionnelle et tactique. Les fonds utilisant la position longue/courte tentent de capitaliser sur des cours boursiers incorrects, quelle que soit la direction du marché. Pour cette raison, la position longue/courte est parfois appelée une tactique « neutre par rapport au marché ». Dans la position longue/courte, un gestionnaire achètera (« longue ») une action sous-évaluée tout en vendant (« courte ») une action surévaluée en montants monétaires égaux.

Si le marché monte et que l'action sous-évaluée se comporte mieux que l'action surévaluée, les bénéfices tirés de la position longue seront supérieurs aux pertes sur la position courte (ce qui signifie qu'un profit est réalisé). À l'inverse, dans un marché baissier, si l'action en position courte diminue plus que celle en position longue, il en résultera un profit. Le risque de marché - dans cet exemple idéal - a été couvert et la stratégie repose uniquement sur une action sous-évaluée surperformant une action surévaluée plutôt que sur l'attente d'une direction spécifique du marché.

Fonds événementiels

Les fonds événementiels recherchent des opportunités d'investissement dans des événements transactionnels d'entreprise tels que les fusions et acquisitions, les faillites et les liquidations. L'idée ici est de profiter d'évaluations de marché incorrectes avant et après de tels événements. En règle générale, il existe trois types d'événements corporatifs généraux qui intéressent les hedge funds : les titres en détresse, l'arbitrage des risques et les situations spéciales.

Les titres en détresse présentent une opportunité d'achat de titres de créance avec une remise importante. Il se peut que les hedge funds aient la capacité et l'expertise nécessaires pour aider l'entreprise en difficulté et empêcher la forclusion bancaire. Si l'entreprise devient viable, le prix de la dette augmentera.

Dans le cas de l'arbitrage de fusion, un hedge fund peut tenter de tirer parti des effets sur le cours des actions qu'une fusion produit régulièrement pour les entreprises concernées. Dans de nombreux cas, les capitaux propres de la société cible augmenteront en valeur après l'annonce de la fusion, tandis que les actions de la société acheteuse diminueront.

Si, par exemple, le gestionnaire d'un hedge fund estime que la fusion devrait se poursuivre, il achètera alors l'action qui enregistre une hausse de valeur (l'entreprise sur le point d'être acquise) et vendra l'action qui accuse une baisse (l'entreprise effectuant l'acquisition). Si le gestionnaire de fonds estimait que la fusion n'aurait pas lieu, l'inverse se produirait. Les actions de la société cible seraient vendues à découvert tandis que les actions de la société acquéreuse seraient achetées.

Dans une stratégie activiste, le hedge fund se comporte de manière similaire à un fonds de placement privé. Après avoir acquis une participation majoritaire dans une société, le hedge fund peut imposer des changements fondamentaux pour augmenter la valorisation de la société cible. Dans ce cas, la principale différence entre un hedge fund et un fonds de placement privé réside dans le fait que le hedge fund n'achètera que des sociétés cotées.

Macro-fonds mondiaux

Les macro-fonds mondiaux peuvent être classés comme une sous-catégorie de fonds directionnels, car ils tentent de négocier en accord ou à l'encontre des tendances générales du marché au niveau macroéconomique ou mondial.

George Soros a fait des macro-fonds un objet à la fois de mépris et d'admiration lorsqu'il a pris une position courte importante contre la livre sterling à l'approche de l'adoption de l'euro par l'Union européenne. Connu sous le nom de « l'homme qui a fait sauter la banque d'Angleterre », Soros a collecté plus d'un milliard de dollars (dans les années 90) pour avoir correctement prédit que la livre était surévaluée.

Les macro-fonds utilisent les compétences des macroéconomistes pour modéliser les performances d'économies nationales entières et de secteurs majeurs au sein des économies. Les modèles analysent des variables telles que la valeur de la monnaie, la dette publique et la politique monétaire, la balance commerciale, les niveaux de chômage et la politique budgétaire. L'objectif est d'identifier les erreurs d'évaluation le cas échéant et de prédire les effets des événements nationaux et internationaux sur ces variables.

Hedge funds vs autres fonds : quelle différence ?

Les hedge funds présentent certaines similitudes avec d'autres véhicules de fonds communs comme les fonds communs de placement et le capital-investissement (y compris le capital-risque). Cependant, ce sont des entités distinctes et les différences peuvent être importantes.

- Structure d'un hedge fund

- Hedge funds vs Fonds communs

- Hedge funds vs Fonds de placement privé

- Tableau récapitulatif

Structure d'un hedge fund

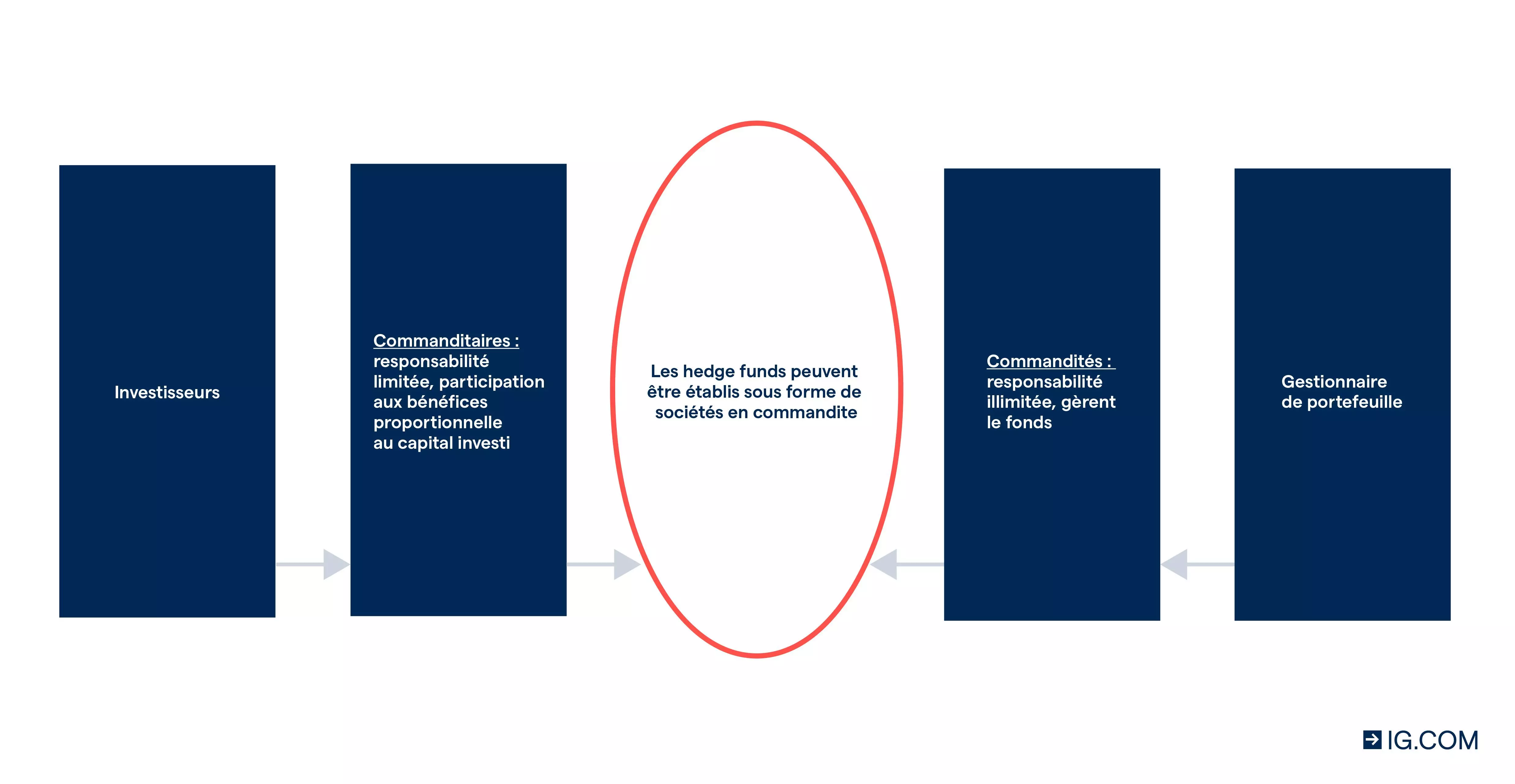

Les hedge funds sont souvent établis sous forme de sociétés en commandite. Dans ce type de partenariat, les investisseurs (qu'ils soient institutionnels ou privés « accrédités ») sont des commanditaires qui apportent de l'argent au fonds.

Le gestionnaire de fonds dirige et exécute les activités d'investissement du fonds et est appelé commandité. Si la valeur du fonds augmente, les commanditaires ont droit à des bénéfices au prorata des montants qu'ils ont investis.

Les commanditaires bénéficient d'un risque plafonné ; le montant maximum qu'ils risquent de perdre est égal au montant de leur investissement initial. Le commandité a une responsabilité illimitée, ce qui signifie que ses actifs personnels peuvent être utilisés pour couvrir les dettes du fonds.

Les commandités investissent aux côtés des commanditaires, mais en tant que gestionnaire de fonds, le commandité peut facturer des frais de gestion et de performance. Un barème de frais typique comprend des frais de gestion de 2 % et 20 % des bénéfices : les « 2 et 20 » comme on l'appelle.

Étant donné que les hedge funds ne sont pas réglementés, ils ne peuvent pas se vendre au public et les investisseurs doivent répondre à des critères minimaux. Les « investisseurs accrédités » doivent soit avoir une valeur nette élevée, soit gagner un revenu annuel substantiel. Cependant, la relative liberté de la réglementation permet aux hedge funds de s'engager dans des stratégies de trading et d'utiliser des instruments financiers (comme les dérivés à effet de levier) qui sont généralement interdits aux fonds réglementés comme les fonds communs de placement.

Les dérivés à effet de levier, cependant, sont disponibles pour les traders particuliers via des plateformes comme la nôtre.

Hedge funds vs Fonds communs

Comme les hedge funds, les fonds communs de placement sont des instruments de placements collectifs, ce qui signifie que les investisseurs individuels contribuent tous à un fonds qui est utilisé comme capital à des fins d'investissement. Contrairement aux hedge funds, les fonds communs de placement sont très réglementés.

Cela signifie qu'ils sont autorisés à se vendre au public, mais que leurs investissements sont limités à des titres comme les actions et les obligations. Les fonds communs de placement génèrent régulièrement des rendements de portefeuille de marché, c'est-à-dire des rendements qui reflètent la performance du marché boursier dans son ensemble.

Les fonds communs de placement répartissent les bénéfices en divisant leur capital en actions. Les investisseurs sont ses actionnaires, et lorsque le fonds génère des rendements positifs, par exemple, la valeur de l'action augmente proportionnellement. Il existe deux types de fonds communs de placement :

- Dans un fonds commun de placement « fermé », le fonds n'émet pas de nouvelles actions, mais les actions existantes peuvent être négociées en bourse

- Dans un fonds de placement « ouvert », des actions sont émises si un nouvel investisseur souhaite adhérer. Les investisseurs dans un fonds ouvert peuvent encaisser leur argent en vendant leurs actions au fonds lui-même à leur valeur actuelle

Dans les fonds communs de placement ouverts et fermés, les actions sont très liquides et peuvent être échangées contre de l'argent facilement et rapidement.

En revanche, il se peut que les hedge funds exigent un préavis substantiel de toute intention de se retirer du fonds. Les investisseurs ne sont généralement autorisés à le faire que pendant des périodes spécifiques et seulement après une durée d'investissement minimale initiale (« période de blocage »). Cela rend l'argent investi dans un hedge fund relativement illiquide par rapport aux fonds communs de placement.

Les fonds communs de placement facturent des frais de gestion, mais renoncent généralement à toute commission de performance. Cela, selon beaucoup, empêche la prise de risques inutiles de la part des gestionnaires de fonds communs de placement, car les revenus du gestionnaire ne sont pas liés à la performance du fonds par rapport au marché.

Hedge funds vs Fonds de placement privé

Un fonds de placement privé peut également être structuré comme une société en commandite. Dans cette configuration, il emploierait le même barème de frais qu'un hedge fund : des frais de gestion plus une commission de performance. Le barème « 2 et 20 » est couramment utilisé par les fonds de placement privés.

En tant que véhicule d'investissement alternatif non réglementé, les investisseurs en fonds de placement privé doivent répondre à des critères minimaux de la même manière que les investisseurs de hedge fund accrédités. Cela signifie avoir une valeur nette élevée ou un revenu annuel élevé sur une période déterminée.

Le fonds de placement privé se caractérise par l'investissement direct dans des entreprises ou par la participation majoritaire dans des sociétés cotées en bourse. Les tactiques disponibles pour les fonds de placement privés incluent les acquisitions par emprunt et l'investissement dans des start-ups à fort potentiel (capital-risque).

Un fonds de placement privé peut acheter des sociétés en détresse avec l'intention de faire augmenter la valeur des sociétés à mesure que des stratégies de redressement réussies sont mises en place. Les hedge funds utilisent une approche « activiste » pour forcer les changements nécessaires dans une entreprise lorsqu'ils interviennent, mais ils ont tendance à s'en tenir aux sociétés cotées en bourse.

Du point de vue d'un investisseur, les différences les plus notables entre les deux concernent peut-être les horizons de placement, les profils de risque et les liquidités.

Le fonds de placement privé est un investissement à long terme. Il implique un engagement de trois à dix ans, car ses stratégies nécessitent une période considérable pour produire des résultats intéressants.

En comparaison, après la période de blocage initiale, les capitaux détenus par les hedge funds peuvent être retirés à des intervalles spécifiés. Cela signifie que les hedge funds sont plus liquides que les fonds de placement privés, car les investisseurs peuvent récupérer leur capital plus facilement.

Bien que les deux soient risqués, les hedge funds sont considérés comme les plus risqués des deux alternatives, et ceci malgré l'utilisation par les fonds de placement privés d'un effet de levier considérable lors des rachats.

Enfin, de manière générale, les hedge funds sont ouverts, ce qui signifie que de nouveaux investisseurs peuvent s'y joindre par l'émission de nouvelles actions et les actions peuvent être rachetées par le fonds lui-même plutôt que d'avoir à les vendre en bourse. Les fonds de placement privés ont une structure fermée, ne permettant pas l'intégration de nouveaux investisseurs après la création du fonds.

Tableau récapitulatif

| Hedge funds | Fonds mutualisés | Placement privé | |

| Type | Fonds commun de placement géré | Fonds commun de placement géré | Fonds commun de placement géré |

| Réglementation | Non réglementé | Réglementé | Non réglementé |

| Risque | Stratégies à haut risque, effet de levier potentiellement important | Risque lié au marché, sans effet de levier | Stratégies à haut risque, effet de levier potentiellement important |

| Durée du placement | Période de blocage initiale, mais retraits autorisés par la suite (avec préavis et à intervalles spécifiés) | Dans un fonds commun de placement ouvert, les actions peuvent être rachetées tous les jours à la fermeture des bureaux. Dans les fonds fermés, les actions sont achetées et vendues à la valeur de marché | Au moins trois ans, jusqu'à dix ans |

| Ouverts ou fermés | Généralement ouvert | Ouverts ou fermés | Généralement fermé - aucun nouvel investisseur n'est intégré après sa création |

| Liquidité | Illiquide | Très liquide | Très liquide |

| Structure de frais | Frais de gestion plus incitation à la performance | Frais de gestion | Frais de gestion plus incitation à la performance |

| Critères d'admissibilité minimaux | Oui - ouvert uniquement aux investisseurs privés institutionnels et accrédités, avec un investissement initial important requis | Non – ouvert au public au cours actuel de l'action | Oui - ouvert uniquement aux investisseurs éligibles, un investissement initial important est requis |

Comment fonctionnent les hedge funds ?

Les hedge funds fonctionnent en identifiant et en capitalisant sur les opportunités d'investissement résultant de la mauvaise évaluation des actifs financiers, des tendances attendues du marché, des événements transactionnels d'entreprise tels que les fusions et acquisitions et des événements qui ont un impact sur certaines variables macroéconomiques.

Pour profiter de ces derniers, les hedge funds utilisent une gamme de stratégies de négociation et de dérivés à effet de levier non disponibles pour les fonds communs traditionnels.

Étant donné que plusieurs stratégies de hedge funds reposent sur le fait que le fonds saisit des opportunités avant un concurrent - appelées « avantage du premier arrivé » - elles sont souvent discrètes et secrètes, même avec les investisseurs. Certains interprètent cela comme une volonté des hedge funds de garder les transactions contraires à l'éthique à l'abri de l'examen de l'opinion publique - une accusation parfois injustifiée.

Quel est le rôle d'un gestionnaire de hedge fund ?

Un gestionnaire de hedge fund oriente la stratégie d'investissement d'un hedge fund. Il est chargé de protéger et d'augmenter le patrimoine des investisseurs du fonds en obtenant des résultats qui, sur une période de plusieurs années, surpassent les fonds traditionnels et les investissements alternatifs concurrents.

Les gestionnaires investissent généralement aux côtés d'autres investisseurs et sont parfois tenus de réinvestir une grande partie de leur commission de performance dans le fonds. Si le fonds est établi en tant que société en commandite, le gestionnaire du hedge fund est le commandité.

Les gestionnaires de hedge funds les plus connus sont :

- John Meriwether (Long-Term Capital Management)

- Ray Dalio (Bridgewater Associates)

- Jim Simons (Renaissance Technologies)

- Paul Tudor Jones (Tudor Investment Corporation)

- George Soros (Quantum Group of Funds)

- Bill Ackman (Pershing Square Capital Management LP)

- John Paulson (Paulson & Co.)

- Steve Cohen (Point72 Asset Management)

- David Tepper (Appaloosa Management)

- Daniel Och (Och-Ziff Capital Management Group)

Comment les hedge funds réalisent-ils des profits ?

Les hedge funds réalisent des profits en facturant des frais de gestion et de performance. Les fonds sont généralement divisés en deux volets : le volet fonds commun et la société qui gère le fonds. Dans le cas d'une société en commandite, le commandité peut facturer des frais de gestion de 1 % à 2 % du total des actifs sous gestion (AUM). Des commissions de performance de 20 à 30 % sont ajoutées à ce montant.

De nombreux hedge funds utilisent le barème « 2 et 20 », également courant dans le capital-risque et les fonds de placement privés. Il s'agit de frais de gestion de 2 % et d'une prime de rendement de 20 %. Comme indiqué, les gestionnaires de hedge funds sont généralement tenus d'investir dans le fonds et doivent souvent réinvestir jusqu'à 50 % de leurs commissions de performance pour s'assurer que leurs intérêts correspondent à ceux de leurs clients.

Plusieurs mesures supplémentaires pour protéger les intérêts des clients sont mises en oeuvre. Un « taux de rendement minimal » est un rendement qui doit être atteint avant qu'une commission de performance puisse être facturée. Un « high watermark » est un niveau de référence qui, si le fonds chute, doit être atteint à nouveau avant qu'une commission de performance ne puisse être facturée.

Exemple de grille tarifaire d'un hedge fund

Pour illustrer un barème de frais « 2 et 20 » en utilisant l'exemple d'un hedge fund de taille modeste de 100 millions de livres sterling, supposons que :

- Le fonds a un taux de rendement minimal de 105 millions de livres sterling

- Il passe à 130 millions de livres après la première année

- Il chute à 110 millions de livres sterling la deuxième année

- Il atteint les 145 millions de livres sterling la troisième année

La structure tarifaire se présenterait alors comme suit :

- Première année : (2 % x 130 millions £) + (20 % x 25 millions £ de profit) = 7,6 millions £

- Deuxième année : (2 % x 110 millions £) + (0) = 2,2 millions £

- Troisième année : (2 % x 145 millions £) + (20 % des bénéfices de 15 millions £ au-dessus du high watermark précédent) = 5,9 millions £

- Frais totaux : 15,7 millions £

- Retour aux investisseurs : 129,3 millions £

Les dix plus grands hedge funds

Pour classer ces hedge funds, nous avons utilisé les dépôts 13F les plus récents au moment de la rédaction (20 avril 2021) pour les entreprises américaines ainsi que le rapport annuel le plus récent pour les entreprises britanniques.

| Fondateur | Actifs sous gestion (AUM) déclarés dans le formulaire ADV | |

| BlackRock Fund Advisors (la plus grande entité de Black Rock, Inc.) | Larry Fink, Robert S. Kapito, Susan Wagner, Barbara Novick, Ben Golub, Hugh Frater, Ralph Schlosstein, Keith Anderson | 1,9 billion de dollars (décembre 2020) - notez que BlackRock, Inc. a déclaré plus de 8,6 billions de dollars d'actifs sous gestion (janvier 2021) |

| Millennium Management | Israel Englander | 276 milliards de dollars (janvier 2021) |

| AQR Capital Management | Cliff Asness, John Liew, Robert Krail, David Kabiller | 248 milliards de dollars (novembre 2020) |

| Bridgewater Associates | Ray Dalio | 235 milliards de dollars (janvier 2021) |

| Citadel Advisors | Kenneth Griffin (à 19 ans, depuis son dortoir à Harvard) | 234 milliards de dollars (janvier 2021) |

| Renaissance Technologies | Jim Simons | 165 milliards de dollars (janvier 2021) |

| Man Group | James Man | 127 milliards de dollars (mars 2021) |

| Elliott Management | Paul Singer | 73 milliards de dollars (novembre 2020) |

| Two Sigma Investments | John Overdeck, David Siegel | 66 milliards de dollars (mai 2020) |

| Tiger Global Management | Chase Coleman III | 41 milliards de dollars (septembre 2020) |

Comment investir ou trader comme un gestionnaire de hedge fund ?

Les stratégies d'investissement et de négociation utilisées par les hedge funds sont complexes et difficiles à maîtriser, en particulier celles qui nécessitent une connaissance approfondie des instruments financiers sophistiqués et des marchés volatils.

Pour mieux comprendre les marchés financiers, nos produits et les risques encourus lors du trading, nous avons rassemblé une multitude de ressources à explorer, dont :

- IG Academy

- Conseils sur la gestion des risques

- Conseils sur la façon d'optimiser ses chances de réussite en trading

- Articles et stratégies de trading

- Webinaires et séminaires réguliers

- Glossaire de trading

Vous pouvez également vous entraîner au trading sans risque avec notre compte démo.

Résumé des hedge funds

- Les hedge funds sont des véhicules d'investissement alternatifs non réglementés en fonds communs qui utilisent une grande variété de stratégies et d'instruments financiers pour générer des rendements élevés même lorsque le marché est en baisse

- Ils capitalisent sur les opportunités d'investissement résultant des erreurs d'évaluation des actifs financiers, des tendances attendues du marché, des fusions et acquisitions et des événements qui ont un impact sur les variables macroéconomiques

- Les hedge funds peuvent être classés en fonction des stratégies qu'ils utilisent

- Comme les hedge funds ne sont pas réglementés, les investisseurs doivent répondre à des critères minimaux. Les « investisseurs accrédités » doivent soit avoir une valeur nette élevée, soit gagner un revenu annuel substantiel

- Les gestionnaires de hedge funds facturent des commissions de gestion et de performance. Une commission de gestion s'élève à 1 % à 2 % du total des actifs sous gestion, et une incitation à la performance de 20 % à 30 % est ajoutée à ce montant

- Les hedge funds ont des caractéristiques similaires à celles des autres fonds communs Cependant, ce sont des entités distinctes et les différences peuvent être importantes

Ces informations ont été préparées par IG Europe GmbH et IG Markets Limited. En plus de la déclaration ci-dessous, le contenu de cette page ne contient pas d’enregistrement de nos cours, ni d’offre ou de sollicitation d’une transaction sur un instrument financier. IG décline toute responsabilité quant à l’utilisation qui pourrait être faite de ces commentaires et aux conséquences qui pourraient en découler. Aucune déclaration ou garantie n’est donnée quant à l’exactitude ou à l’exhaustivité de ces informations. Par conséquent, toute personne qui agit en son nom le fait entièrement à ses propres risques. Toutes les recherches citées ne tiennent pas compte des objectifs spécifiques d’un investissement, de la situation financière ou des besoins propres à chaque investisseur susceptible de les recevoir. Ces informations n’ont pas été préparées conformément aux exigences légales visant à promouvoir l’indépendance de la recherche en investissement et, en tant que tel, sont considérées comme une communication marketing. Bien que nous ne soyons pas spécifiquement contraints de traiter en amont de nos recommandations, nous ne cherchons pas à en tirer profit avant qu’elles ne soient fournies à nos clients. Voir la déclaration relative aux recherches non indépendantes et le résumé trimestriel.

Découvrez comment investir en bourse

Découvrez tous les marchés sur lesquels vous pouvez investir et leur fonctionnement grâce au cours d’ Introduction aux marchés financiers disponible sur IG Academy.