取引をするうえで欠かせないのがオプション取引の知識です。オプションをうまく活用すれば、利益獲得のチャンスも広がります。ここでは、オプション取引の意味やその種類について解説します。

オプション取引とは

オプション取引とは、「権利」の取引です。オプション取引では、予め定められた一定の期日(または期間内)に、特定の商品(=原資産)を、予め定められた価格(=権利行使価格)で売る(=プット)、または買う(=コール)ための権利(=オプション)を売買します。

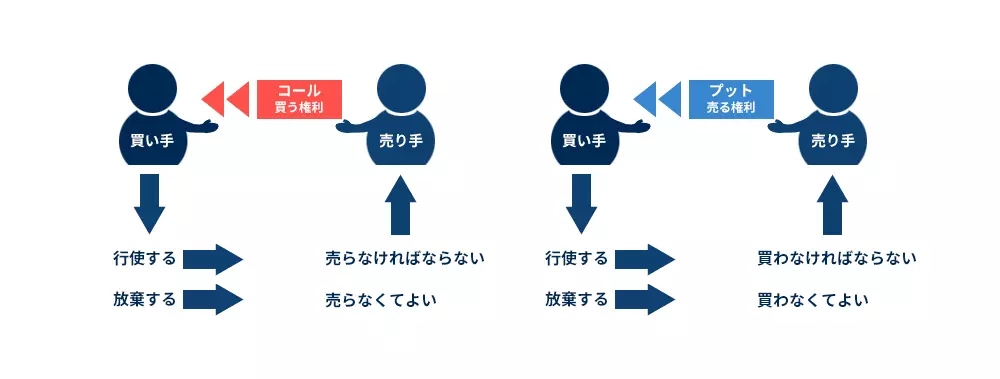

オプションの買い手は権利行使をすることで、当該オプション取引により利益を得ることができます。権利行使しない場合は、権利放棄することにより損失を当初支払ったプレミアム(オプション料)に限定することができます。一方、オプションの売り手は、買い手が権利行使をしなかった場合に当該オプション取引によって利益を得ることができますが、オプションの買い手が権利行使を希望した場合、それに応ずる義務があります。

このようにオプション取引では、オプションの買い手と売り手の損益が表裏一体の関係にあります。

| 買う権利 (コール) | 売る権利 (プット) | |

| 買い手 | コールの買い 買う権利の保有者 (行使か放棄かを選択) |

プットの買い 売る権利の保有者 (行使か放棄かを選択) |

| 売り手 | コールの売り 買う権利の付与者 (売る義務を負う) |

プットの売り 売る権利の付与者 (買う義務を負う) |

通貨オプションとは

通貨オプションとは、オプションのうち通貨を原資産とするものをいいます。通貨オプション取引では、一方の通貨を売って、他方の通貨を買う権利を売買することになります。

たとえば円とドルの通貨ペアを原資産とする場合、円を売ってドルを買うものを、円プット/ドルコールオプション、略して「ドルコールオプション」と呼び、ドルを売って円を買うものを、円コール/ドルプットオプション、略して「ドルプットオプション」と呼びます。

オプションの種類

オプションの種類にはさまざまなものがあります。ここでは、オプションの中でも代表的なプレーンオプション、エキゾチックオプション、バイナリーオプションについて解説します。

代表的なオプションの種類

- プレーンオプション

プレーンオプションとは、単純なプット(売り)やコール(買い)の取引を行う基本的なオプションのことです。オプションの権利の対象は、権利行使価額に基づく原資産の受け渡し、または原資産時価と権利行使価額との差額の授受です。 - エキゾチックオプション

エキゾチックオプションとはプレーンオプションに特殊な条件を付加したものです。オプションの権利の対象は、プレーンオプションと同じく権利行使価額に基づく原資産の受け渡し、または原資産時価と権利行使価額との差額の授受です。 - バイナリーオプション

バイナリーオプションとは、デジタルオプションとも呼ばれるエキゾチックオプションの一種です。あらかじめ定められた一定の金銭を授受することができます。バイナリーオプションは二者択一の取引で、一定期間内に原資産の価格が設定された条件を満たすかどうかを予測するものです。

権利行使方法による分類

権利行使方法は、権利行使のタイミングにより大きく次の二つに分類することができます。

- ヨーロピアンタイプオプション

ヨーロピアンタイプは取引期間終了時点(満期時点)にのみ、権利行使が可能なオプションです。 - アメリカンタイプオプション

アメリカンタイプは取引期間中であれば、いつでも権利行使が可能なオプションです。

例えば、IG証券のバイナリーオプション取引ではヨーロピアンタイプが採用されています。

オプションの権利内容による分類

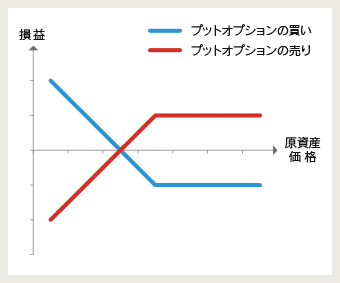

オプションは、権利内容により2つに分類することができます。また、それぞれ「買い」と「売り」の取引が可能です。

- コールオプション

コールオプションとは、原資産を権利行使価格で買い付ける権利です。コールオプションの「買い」では、プレミアムを支払って、オプションの売り手からオプション(権利)を購入します。「売り」では、買い手にこの権利を売り渡す代わりに、プレミアムを受け取ります。 - プットオプション

プットオプションとは、原資産を権利行使価格で売り付ける権利です。「買い」ではプレミアムを支払って、オプションの売り手からオプション(権利)を購入します。「売り」では、買い手にこの権利を売り渡す代わりに、プレミアムを受け取ります。

オプションプレミアムとその構成要因

オプションプレミアムとは、原資産を権利行使価格で買う、または売ることができる権利に対する価値のことです。プレミアムを形成する要素には次に挙げるようにさまざまなものがあるため、これらを念頭に取引することがリスク管理の面でも重要です。

本質的価値と時間価値

オプションの価値であるプレミアムは、本質的価値と時間価値から構成されます。

プレミアム=本質的価値+時間価値

本質的価値とは、オプションを権利行使した際に得られる利益のことです。原資産価格と権利行使価格の差がこれにあたります。

時間価値とは、権利行使によって利益を得られる可能性のことです。時間経過とともに減衰し、最後にはゼロになります。

本質的価値=原資産価格-権利行使価格

時間価値=時間経過とともに減衰する

本質的価値と時間価値の関係図

例えば、原資産価格が100円、権利行使価格が80円、時間価値が25円だったとします。

プレミアム= 本質的価値+時間価値 に当てはめると、

(100-80(原資産価格-権利行使価格))+(25)でプレミアムは45円となります。

プレミアムの主な構成要素と変動要因

プレミアムの主な構成要素である本質的価値は原資産価格により変動し、時間価値は原資産のボラティリティ、権利行使までの残存期間、金利により変動します。

| プレミアム変動の主な要因 | 価格変化の方向 | |||

|---|---|---|---|---|

| プット | コール | |||

| 本質的価値 | 原資産価格 | 上昇 | 下落 | 上昇 |

| 下落 | 上昇 | 下落 | ||

| 時間価値 | 原資産のボラティリティ | 上昇 | 上昇 | |

| 下落 | 下落 | |||

| 権利行使までの残存期間 | 減少 | 下落 | ||

| 金 利 | 上昇 | 下落 | 上昇 | |

| 下落 | 上昇 | 下落 | ||

ボラティリティの分類について

ボラティリティは「ヒストリカルボラティリティ(HV)」と、「インプライドボラティリティ(IV)」の2つに分類されます。

ヒストリカルボラティリティは、原資産の過去の変動価格をもとに統計的に算出される原資産価格の変動率のことをいいます。

インプライドボラティリティはプレミアムの変動により大きな影響を受けます。実際に取引されているプレミアムから算出された原資産価格の変動率のことで、「予測変動率」ともいいます。マーケットインパクトの大きな出来事が発生した場合に、原資産の予測変動を反映して大きくなります。

オプション取引における主なリスク管理指標

オプション取引のリスク管理を行う際には、次の管理指標が用いられます。それぞれの指標名は、ギリシャ語の文字から取られています。

- デルタ

デルタは原資産価格の変化に対するプレミアムの変動額を計る指標です。インザマネーの状態が深いほどデルタの値は大きくなり、プレミアムが原資産価格に連動して変動します。 アウトオブザマネーの状態が深いほどデルタの値は小さく、原産価格とのプレミアムの連動性は低下します。 - ガンマ

原資産価格の変化に対するデルタの変動幅を計る指標です。アットザマネーにおいて最大で、そこから離れるにつれて減少していきます。 - ベガ

インプライドボラティリティの変化に対するプレミアムの変動額を計る指標です。アットザマネーにおいて最大で、そこからはなれるにつれて減少していきます。 - セータ

セータはオプションの残存時間の減少に対するプレミアムの変動額を計る指標です。アットザマネーのオプションでは残存時間がゼロに近づくに連れて上昇し、それ以外の状態では減少します。 - ロー

短期金利の変化に対するプレミアムの変動額を計る指標です。リスクファクターの中では比較的金利の与える影響は低く、特に残存期間の短いオプションではあまり考慮する必要はありません。

プレーンオプションの最大利益/損失について

下表のとおり、オプションの買い手の最大利益は無限大である一方で、最大損失はプレミアムに限定されます。一方、オプションの売り手の場合には、最大利益がプレミアムに限定される一方で、最大損失は無限大です。

|

最大利益 | 最大損失 | 備考 | |

| 買い | コール | 無限大 | 限定

|

オプションの買い手は権利放棄することで損失を限定することが可能。 一方、原資産価格の変動に応じて利益額は無制限に増加。 |

| プット | ||||

| 売り | コール | 限定 | 無限大

|

権利行使に応じる義務があるため、損失が無限大に増加。 一方、利益はプレミアムの売却代金に限定。 |

| プット | ||||

プレーンオプションの損益図(権利行使時点)

権利行使価格と原資産の関係(インザマネー、アウトオブザマネー)について

オプション取引では、オプション取引の買い手が権利行使することによって利益が生じるような状態をインザマネーと表現します。

- インザマネー(ITM)

原資産の市場の価格が権利行使価格を上回っている場合(コールの場合)、または権利行使価格を下回っている場合(プットの場合)、オプションは「インザマネー」と呼ばれます。つまり、保有者がオプションを行使した場合、 現在の市場価格よりも良い価格で取引するということを意味します。この時の損益曲線上の形状は、損益曲線に傾きが発生している(本質的価値が存在する状態)状態です。 - アットザマネー(ATM)

原資産の市場の価格が権利行使価格と同じか、権利行使価格に非常に近い場合、オプションは「アットザマネー」と呼ばれます。この時の損益曲線上の形状は、損益曲線の傾きの起点(本質的価値がない状態)です。 - アウトオブザマネー(OTM)

原資産の市場の価格が権利行使価格を下回っている(コールの場合)、または権利行使価格を上回っている(プットの場合)ケースにおいて、オプションは資金不足を意味する「アウトオブザマネー」と呼ばれます。 オプションの有効期限が切れた場合、オプションを行使すると損失が発生します。この時の損益曲線上の形状は、フラット(本質的価値がない状態)状態です。

オプションの取引事例

次に、オプションを使った取引事例を具体的に見てみましょう。

プレーンオプションを活用したヘッジ取引

・プロテクティブ・プット

プレーンオプションを活用したヘッジ取引に、「プロテクティブ・プット」があります。原資産を買いポジションで保持しつつ、原資産のプットオプションを持ちます。オプションを購入して原資産価格が下落したときの損失を限定しながら、原資産価格が上昇しているときには値上がり益を得ようとする投資戦略です。

プロテクティブ・プット 権利行使時点の損益図

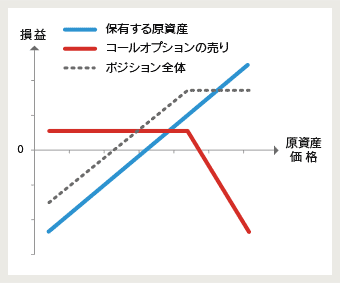

プレーンオプションを活用した投資戦略

・カバード・コール

プレーンオプションを活用した投資戦略にカバード・コールがあります。カバード・コールは、原資産を保有しつつ、その原資産のコールオプションを売却する戦略です。原資産価格のボラティリティが低いという予測に基づき、原資産保有中の利回りを向上させようとするもので、原資産価格があまり変動しない、もしくは下落した場合の運用利回りはオプション売却により得たプレミアム分だけ向上します。半面、原資産価格が上昇した場合に得られる利益は限定されます。

カバード・コール 権利行使時点の損益図

・ロング・ストラングル

ロング・ストラングルは、権利行使価格の高いコールの買いと、権利行使価格の低いプットの買いの組み合わせです。原資産の価格が権利行使価格の近辺にあって、上下どちらかの方向へ大きく変動する可能性が高いと考えられる時に有効な投資戦略。コールとプットの購入であるため、原資産価格がそれぞれの損益分岐点を超えて上下に変動した場合に利益を得ることができます。

ロング・ストラングル 権利行使時点の損益図

・ショート・ストラングル

ショート・ストラングルは、権利行使価格の高いコールの売りと、権利行使価格の低いプットの売りの組み合わせです。この戦略は、原資産の価格が権利行使価格の近辺にあり、価格変動が限定的と考えられる時に有効です。コールとプットの売却であるため、原資産価格の変動がそれぞれの損益分岐点の範囲内にとどまった場合に利益を得ることができます。

ショート・ストラングル 権利行使時点の損益図

バイナリーオプションを用いたヘッジ取引の留意点

バイナリーオプションはプレーンオプションと異なり、権利行使時の清算金額(BOのペイアウト金額)は判定価格の水準に関わらず固定されています。そのため、プレーンオプションのようにヘッジ対象資産の価格変動を100%ヘッジすることはできません。

プレーンオプションの権利行使時に発生する損益は、原資産の取引価格と権利行使価格の差分であるため、原資産の価格変動に応じて変化する一方、バイナリーオプションの権利行使時の清算金額(ペイアウト金額)は判定価格の水準に関わらず一定額です。

バイナリーオプションを用いたヘッジ 権利行使時点の損益図

(参考)プレーンオプションを用いたヘッジ 権利行使時点の損益図

こちらのコンテンツもお勧めです

ご自身のリスク許容度に合わせてオプション料(最大損失額)を選択することができるリスク限定商品

CFD取引にどのようなリスクと対処方法があるのか詳しく説明します。

最先端の取引テクノロジーをウェブベースプラットフォーム、スマートフォン、タブレット端末へ