【IG米国株レポート】 S&P500指数の焦点は新たな戻り高値水準の見極め / 今週の見通しとチャートポイント

米国株と米国債のボラティリティ指数がともに急低下している。この主因は、長期ゾーン利回りの低下にある。ボラティリティ指数と長期金利が同時に低下する状況は、米国株の上昇要因となろう。ゆえに今週の米国株は、新たな戻り高値の水準を見極めることが焦点となろう。注目しておきたいS&P500指数のテクニカルポイントは?詳細はIG米国株レポートをご覧ください。

サマリー

・米長期金利とボラティリティ指数(米国株/米国債)が同時に低下する状況にある

・今週の米国株の焦点は、新たな戻り高値の水準を見極めることにある

・S&P500指数の上昇局面では、短期抵抗ラインの攻防が焦点に

・一方、S&P500指数の反落局面では、21日線と200日線の維持が焦点となろう

改善傾向の投資家心理

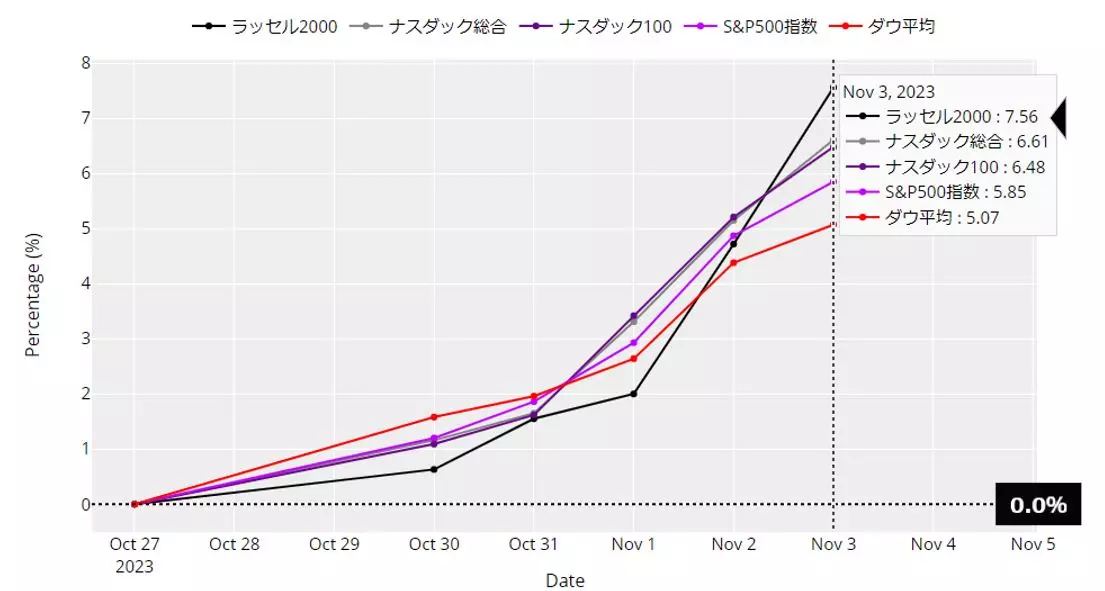

先週(10月30日~11月3日)の主要な米株価指数のパフォーマンスを確認すると、上昇一辺倒で推移したことが分かる(下のラインチャートを参照)。

特に、市場の変調を先取りする特性があるがゆえに「炭鉱のカナリア」と呼ばれるラッセル2000(RUT)は7.5%上昇し、他の株価指数の上昇率を上回った。

米株価指数のパフォーマンス:10月30日~11月3日の週

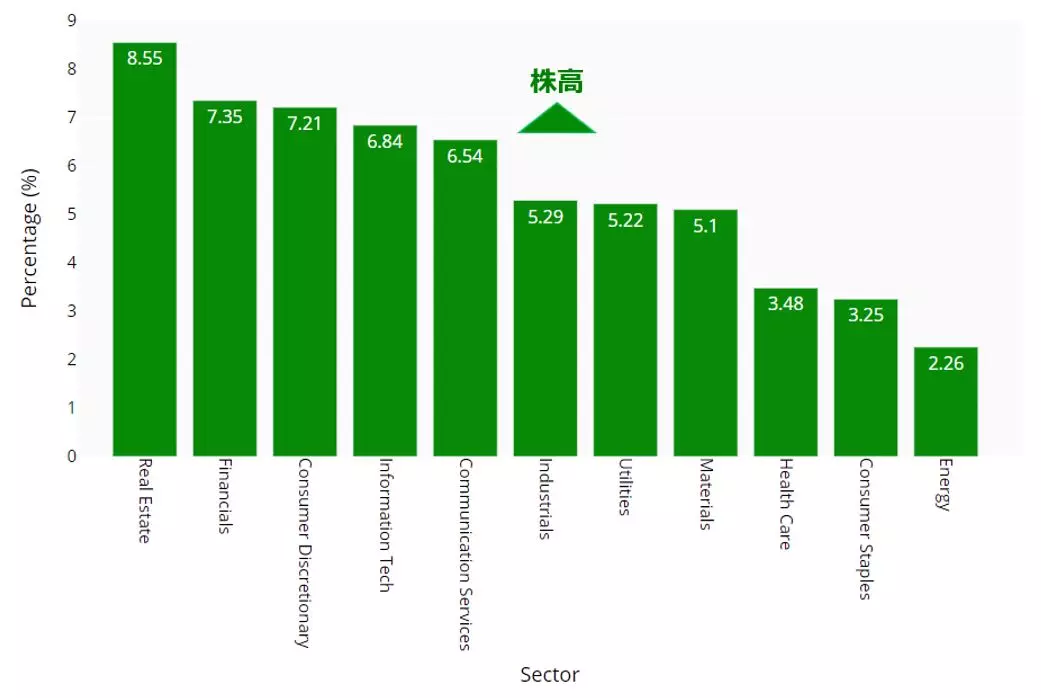

また、S&P500指数(SPX)のセクター別パフォーマンスを確認すると、先週はすべてのセクターが上昇した。

上で述べたラッセル2000の急反発も考えるならば、投資家の心理が改善の傾向に向かっていることが分かる。

S&P500指数のセクター別パフォーマンス:10月30日~11月3日の週

米国株、今週の焦点は?

長期ゾーン利回りとボラティリティ指数が同時に低下する状況に

投資家の心理が改善の傾向にある主因は、米長期ゾーン利回りの低下にある。

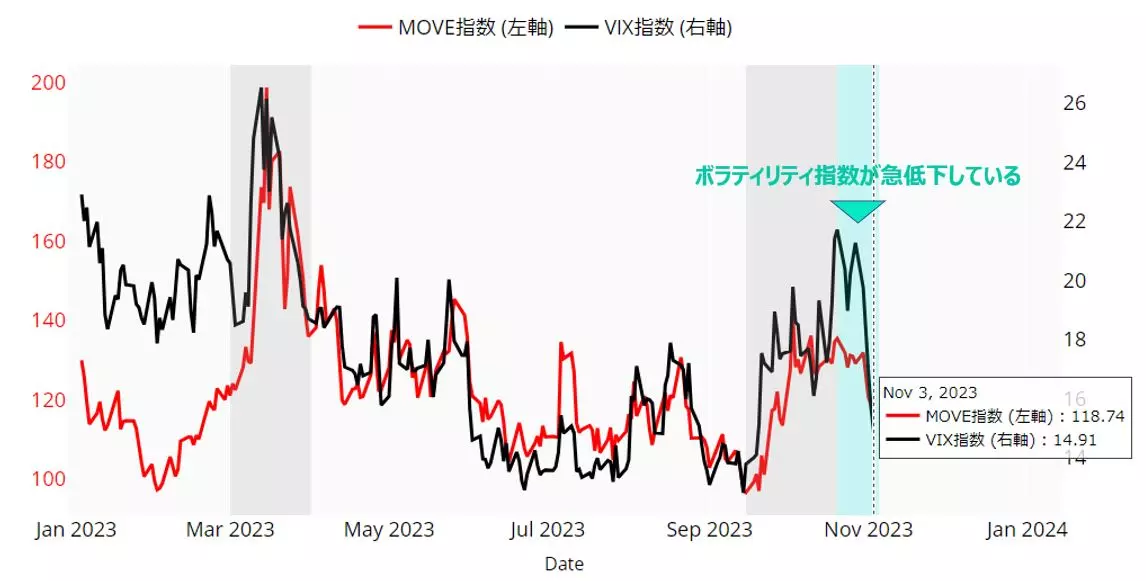

この点を示唆しているのが、米国債の先行き変動リスクを示すMOVE指数の動きである。

米財務省は先週1日に発表した四半期定例入札で、中長期債の入札規模を1,120億ドルとした。前四半期に比べて規模は拡大したが、主要ディーラーの予想1,140億ドルを下回った。

また、先週3日の10月雇用統計で非農業部門雇用者数が予想を下回り、かつ賃金インフレの抑制傾向があらためて確認されたことを受け、5%台へ上昇する局面が見られた10年債利回り(長期金利)は現在、4.5%台まで急低下する状況にある。一方、30年債利回りも4.7%台まで低下している。

これら長期ゾーン利回りの低下を受け、一時140ポイント台まで上昇したMOVE指数は現在、118ポイント台まで急低下している。これは、米金利が急上昇するリスク(米債価格が急落するリスク)に対して市場参加者が抱く懸念の後退を反映する動きである。

MOVE指数の低下に連動し、S&P500指数(SPX)のオプション価格から算出されるVIX指数(VIX)も14ポイント台まで急低下している(下チャートの緑ゾーンを参照)。

MOVE指数とVIX指数のチャート:日足 年初来

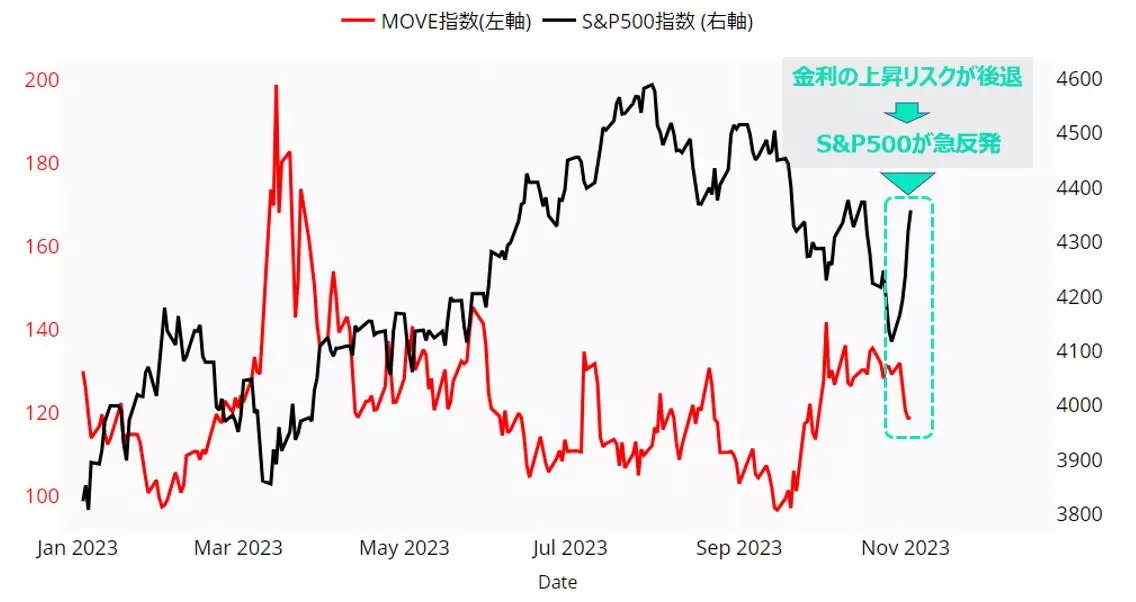

現在の米国株のトレンドを考える上で、米債市場に対する市場参加者の思惑(ボラティリティの動向)は非常に重要である。

この点を示唆しているのが、下のラインチャートである。直近のMOVE指数の急低下に呼応し、S&P500指数(SPX)が急反発していることが分かる(緑枠を参照)。

この動きは、現在の米国株のトレンドが米債市場の不安定な動き(=金利の急上昇リスク)に左右されやすい状況にあることを示唆している。

ゆえに、現在のS&P500指数の急反発は、米債市場の動向次第で急反落するリスクを内包している状況にある、ということでもある。

MOVE指数とS&P500指数のチャート:日足 年初来

FRBの利上げサイクル終了を織り込む状況に

先週3日に発表された10月の米雇用統計は、市場の予想を下回る内容となった。

米雇用統計で雇用の鈍化と賃金インフレが確認されたことを受け、短期金融市場では12月の連邦公開市場委員会(FOMC、12月12-13日開催)での利上げ確率が10%を割り込んでいる。

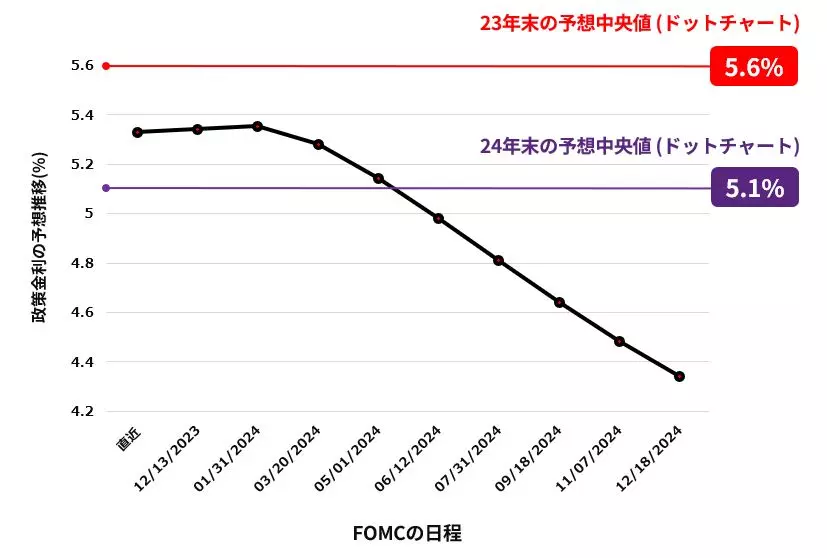

そして、24年末の予想推移を確認すると4.3%台まで低下している。

現在、政策金利の誘導目標は5.25-5.50%である。FOMCメンバーが予想する24年末の予想中央値(9月時点)は5.1%であり、来年は1回の利下げを想定する状況にある(25ベーシスポイント利下げの場合)。

しかし、現在の短期金融市場は4回の利下げを織り込む状況にある(25ベーシスポイント利下げの場合)。

米債市場がひとまず安定化(金利の上昇リスクが後退)していることに加えて、金融引き締めに対する市場参加者の懸念が後退している状況も、今週の米国株のサポート要因となろう。

米政策金利の予想推移:短期金融市場の動向

新たな戻り高値の水準の見極めが焦点に

米長期ゾーン利回りの低下とボラティリティ指数(米国株/米国債)が同時に低下していること、さえないで雇用統計を受けて米金融引き締め懸念が後退していること、さらに米債需給への不透明感がひとまず後退している状況も考えるならば、今週、米債市場で長期ゾーンの利回りが急反発する可能性は低い。よって、米国債のボラティリティも安定的に推移することが予想される。

ゆえに今週の米国株は、反発基調の維持を想定しておきたい。焦点は、新たな戻り高値の水準の見極めとなろう。

S&P500指数、今週の見通しとチャートポイント

もう一段の上値トライと短期抵抗ラインの攻防を意識する局面に

多くの機関投資家が運用のベンチマークとして採用しているS&P500指数(SPX)は、フィボナッチ・リトレースメント61.8%の水準4,113レベルで見事に反発し、先週のIG米国株レポートで取り上げた3つの移動平均線を一気に上方ブレイクしている。

特に、先月17日に相場の上昇を止めた経緯のある50日線を日足ローソク足の実体ベースで突破した状況と、MACDでゴールデンクロスの状況にあることも考えるならば、テクニカルの面でS&P500指数は、もう一段上値をトライする可能性が高まっている。

S&P500指数のチャート:日足 23年3月以降

今週もS&P500指数が上値を目指す場合は、短期抵抗ラインの攻防が最初の焦点となろう(下の日足チャートを参照)。このラインは今週、4,410レベルから4,400レベルで推移する。

また、すぐ上の水準4,415レベルは、フィボナッチ・リトレースメント61.8%の水準にあたる。

上で述べたとおり、現在は米長期ゾーン利回りとボラティリティ指数(米国株 / 米国債)の低下が同時に発生する状況にある。

ゆえにS&P500指数は、上で述べた2つのテクニカルラインを完全に上方ブレイクする可能性がある。

実際、S&P500指数が61.8%の水準4,415レベルをも一気に上方ブレイクする場合は、フィボナッチ・リトレースメント76.4%の水準4,488レベルを視野に上昇幅の拡大を想定したい。

S&P500指数がこのテクニカルポイント(76.4%の水準4,488レベル)をも完全に上方ブレイクする場合は、4,500ポイントのトライが焦点として浮上しよう。

S&P500指数のチャート:日足 23年3月以降

反落局面での焦点は?

一方、S&P500指数(SPX)が短期間で急速に反発している状況を考えるならば、調整の反落相場を想定しておく必要もあろう。

S&P500指数の反落局面では、21日線と200日線の攻防に注目したい。先週3日の取引終了時点で前者の移動平均線は4,276レベル、後者のそれは4,247レベルでそれぞれ推移している。

特に、今月1日に相場の上昇を止める局面が見られた200日線がサポートラインとして意識されるかどうか?この点に注目したい。

S&P500指数のチャート:日足 23年3月以降(再掲)

本レポートはお客様への情報提供を目的としてのみ作成されたもので、当社の提供する金融商品・サービスその他の取引の勧誘を目的とした ものではありません。本レポートに掲載された内容は当社の見解や予測を示すものでは無く、当社はその正確性、安全性を保証するものではありません。また、掲載された価格、 数値、予測等の内容は予告なしに変更されることがあります。投資商品の選択、その他投資判断の最終決定は、お客様ご自身の判断でなさるようお願いいたしま す。本レポートの記載内容を原因とするお客様の直接あるいは間接的損失および損害については、当社は一切の責任を負うものではありません。 無断で複製、配布等の著作権法上の禁止行為に当たるご使用はご遠慮ください。

リアルタイムレート

- FX

- 株式CFD

- 株価指数CFD

※上記レートは参考レートであり、取引が保証されるものではありません。株式のレートは少なくとも15分遅れとなっております。